与去年相比,今年物业公司赴港IPO之路并不平坦。截至目前为止,年内共10家物业公司于港股上市,月均1家,低于去年的月均1.5家。Wind数据显示,按上市日为基准,截至11月1日,年内共10家物业企业目前市值均低于百亿港元。相比之下,去年全年共18家物业公司成功港股上市,目前市值超百亿港元的公司有6家。

根据智通财经APP获悉,11月4日,明宇实业集团旗下明宇商服控股有限公司(以下简称:明宇商服)第二次向港交所主板提交上市申请,西证国际为其独家保荐人。该公司曾于今年4月28日向港交所主板递交招股书,目前该招股书已失效。

在管建筑面积300万平米,规模较小

招股书显示,明宇商服成立于2004年,和专注于住宅的物业公司不同,因秉承明宇集团以发展酒店为主的业务能力,明宇商服以提供国际酒店式物业管理及相关服务为主。期内,公司共向34项商业物业和6项住宅物业提供物管服务。

根据中指院的数据,明宇商服在2021年物业服务百强企业中,综合实力排名第75名,在四川省百强物业企业中,根据收益、纯利和在管建筑面积计排名第六。

尽管明宇商服排名尚可,但是规模堪称微型。截至2020年末,公司拥有17个物业管理项目,在管建筑面积300万平方米,订约建筑面积310万平方米。该等规模在已递交招股书的物管公司当中垫底,刷新了物管行业港交所IPO最低在管面积记录。

根据智通财经APP了解,按照去年公布的新规,即要求上市企业须盈利须达到最近一年高于6000万港币,最近两个财政年度累计不低于9000万港元。市场上有人计算,在物业行业相当于年收入高于6亿港元,假设基础物业服务占比80%,物管公司在管面积需在2000万平方米以上。这样看来,明宇商服300万平方米的在管面积这样“蚁”型规模,上市难度愈发困难。

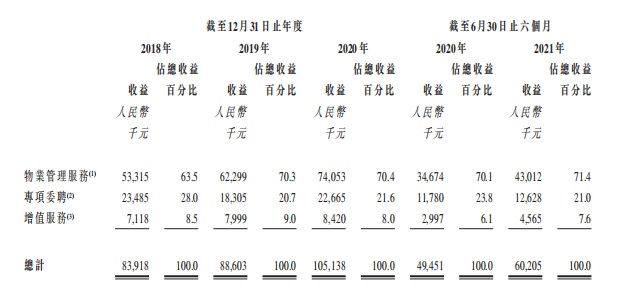

规模袖珍,公司的营收水平也平平:2018年至2021年前六个月止(以下简称报告期内),公司收入分别为8390万元(单位:人民币,下同)、8860万元、1.05亿元、6020万元;纯利分别为1720万元、1730万元、3150万元、1430万元。营收增长态势较为平稳,但净利润处于波动状态。

分业务来看,报告期内,物业管理服务取得营收分别为5331.5万元、6229.9万元、7405.3万元及4301.2万元,占总收益的比例分别为63.5%、70.3%、70.4%及71.4%;专项委聘的营收分别为2348.5万元、1830.5万元、2266.5万元、1262.8万元,占总营收比例分别为28.0%、20.7%、21.6%、21%;增值服务的收入分别为711.8万元、799.9万元、842.0万元、456.5万元,占总营收比例分别为8.5%、9.0%、8.0%、7.6%。管业管理服务仍是明宇商服的支柱业务,而增值服务占比较小。

值得一提的是,由于明宇商服延续了商管物业的优势,普遍价值较高,盈利能力较强。报告期内,公司毛利率分别为35.4%、33.2%、44.1%、42.2%。

业务集中四川,增长空间可见

商管物业与住宅物业管理的发展路径并不相同,虽具有市场空间大、物业费较高、盈利能力强等相关优势,但比起住宅物业管理可以短时间做大体量的特点,商管物业还是略有不足。因此,业务大本营物管行业的发展,对于商管物业公司来说更为重要。

根据智通财经APP观察,从地区来看,四川无疑是明宇商服的业务重地。报告期内,公司于四川省的总在管建筑面积分别约为130万平方米、150万平方米、250万平方米、260万平方米,约占相应期间总在管建筑面积的86.0%、87.8%、87.7%及86.6%;及于吉林省的总在管建筑面积分别约为20.6万平方米、20.6万平方米及、35万平方米、39.4万平方米,约占相应期间总在管建筑面积的14.0%、12.2%、12.3%及13.3%。

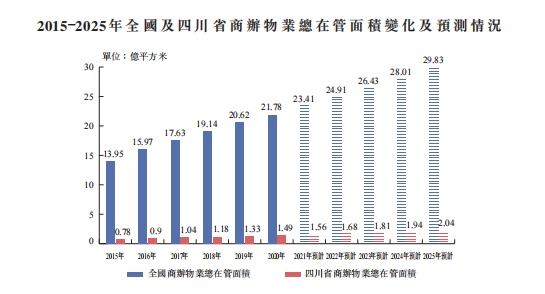

业务集中在四川,未来增长空间受到四川省物管总面积的影响。然而,四川省商办物业总在管面积增速低于全国平均。数据显示,2020年全国商办物业总在管面积21.78亿平方米,预计2022年达到24.91亿平方米,复合年增长率6.9%。2020年四川省商办物业总在管面积1.49亿平方米,预计2022年达到1.68亿平方米,复合年增长率约6.2%。此外,从平均物业费看,除住宅物业外,成都市的商业物业、办公楼物业费均低于全国平均水平。

总而言之,居于四川一隅,必然会限制明宇商服的扩张速度。从行业发展来看,物管企业收并购是大势所趋。中国指数研究院发布的《2021年物业管理行业收并购深度研究报告》显示,据不完全统计,截至2021年11月1日,今年物业管理行业内发生并购交易63宗,涉及并购方33家物业企业;交易金额约315亿元,相比2020全年交易总额大幅增长约198%。其中,仅第一季度公告披露的并购事件达15宗,披露交易总金额约115亿元,超过2020年全年总交易额。

根据招股书披露,明宇商服亦有计划通过策略投资、并购和合作机会加速其业务增长。公司未来实行战略收并购的目标区域仍集中于川渝,尤其是成都,但态度较为谨慎。

公司董事认为,基于当前及预期市场情况,市场上存在大量目标。拟收购标的的业务概况、服务组合、财务稳定性及经营表现和增长潜力可能会与公司的业务产生协同效应,不过,明宇商服表示,公司可能在即将打入的新市场中的过往业务经验很少或没有,亦或面临适应该等新市场行政、监管及税务环境的困难等,与四川省及吉林省现有市场有很大不同。截至目前,公司尚未物色到任何目标。

资产结构相对稳健,短债压力小

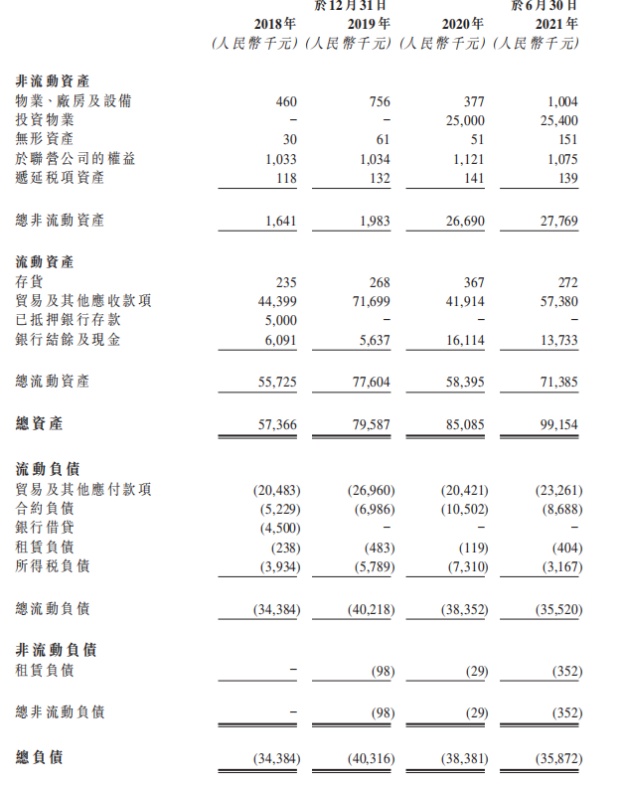

明宇商服能否顺利扩张,亦与其财务健康息息相关。根据智通财经APP观察,在资产结构和现金流方面,明宇商服表现稳健。截至2021年上半年,其流动资产和流动负债分别为7138.5万元和3552.0万元,资产净值从2018年的2298.2万元增至2021年上半年的6328.2万元。

而从流动资产的明细来看,其中主要是5738万元的贸易和应收款,银行结余1373.3万元;流动负债的明细则为2326.1万元的贸易和应付款,合约负债868.8万元,无银行借贷,总体上短债压力很小。

从现金流来看,截至2021年6月30日,明宇商服现金及现金等价物为1373.3万元,较2020年末有所减少,不过仍维持在相对平衡状态。

因此,公司上市募资主要用于投资扩大业务。根据招股书,其未来计划一是用于战略收并购,不过其目标区域仍集中在川渝地区,尤其是成都,较容易实现吸纳和协同管理;二是投资毛利率较高的商用物业管理委聘,进一步提升毛利率;三是完善技术系统,开发智慧服务平台,提升经营效率;此外还有开发星级酒店业务、扩大营销力度等。

综上所述,明宇商服规模较小,对于扩张较为谨慎,成长性较为一般。但公司经营稳健,专注于提升盈利能力,进一步夯实其“小而美”的经营模式。