9月6日,奈雪的茶(02150)获调入沪港通下港股通名单,达成公司在资本市场上新的里程碑。过去两个月里,奈雪持续获得南向投资者看好。截至11月1日收盘,投资者通过港股通持有奈雪1704.75万股,持股比例达到0.98%。

然而,奈雪近两个月的股价表现,让投资者这杯秋天里的奈雪喝得却不是滋味。智通财经APP注意到,截至11月1日,奈雪的收盘价为9.33港元,较9月14.3港元高点跌去近35%。值得注意的是,即便奈雪股价有如此跌幅,尚难以断言已经“见底”。

盈警突至,门店越开越亏?

10月29日,奈雪发布公告称,预计2021年全年集团将实现经调整净亏损(非国际财务报告准则计量)。

奈雪公告显示,集团出现亏损的原因来自多个方面。在收入端,尽管2021年上半年及2021年7月份表现较好,但主要受到2021年下半年疫情持续反覆、国内消费转弱等因素影响。奈雪预计,集团2021年全年实现收入较2020年的增长幅度将低于预期。新增门店多集中于第四季度开业,对2021年收入的额外贡献并不显著。

利润端同样受到多重不利因素影响。奈雪称,为确保门店运营团队相对稳定,门店人力成本在短期内弹性较低,难以根据疫情变化做出及时且充分的调整。此外,集团自动化、数字化措施仍在测试过程中,对集团财务表现带来预期增益尚需时日。开店方面,2021年全年新开门店数量超出先前计划,导致门店开办费用及其它间接成本有所增加等因素的综合影响,集团盈利能力于短期内预计将受到显著的影响。

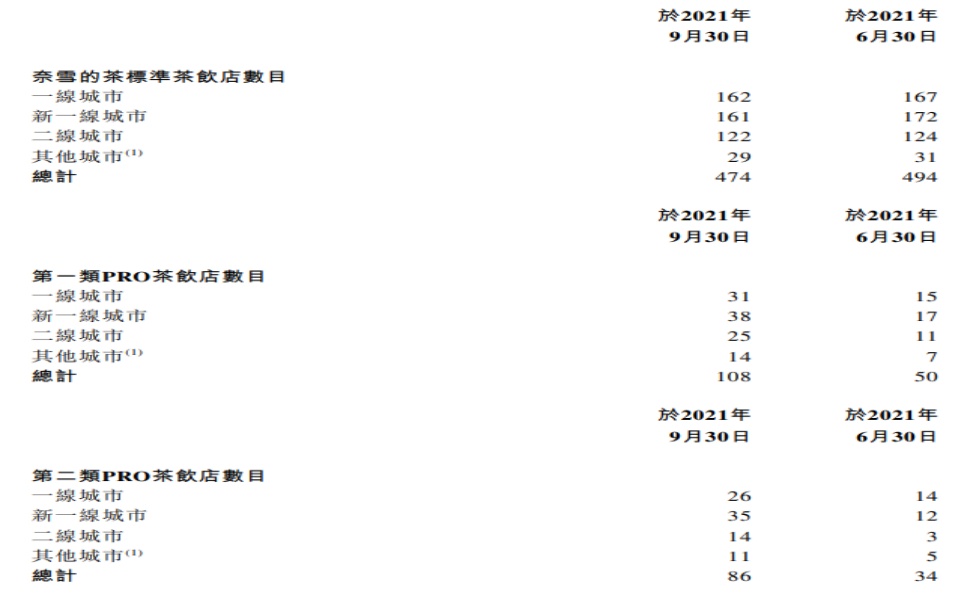

据奈雪盈警公告,开店因素是影响公司利润变化的主要原因。智通财经APP了解到,2021年7-9月,奈雪净新增90间奈雪的茶茶饮店。3间奈雪的茶茶饮店关停,17间奈雪的茶标准茶饮店开始转为奈雪PRO茶饮店。

奈雪表示,由于2021年下半年可选优质地点较多,在保证选址水平的前提下,2021年全年,我们预计将新开大约350家奈雪的茶茶饮店,其中绝大多数为奈雪PRO茶饮店。

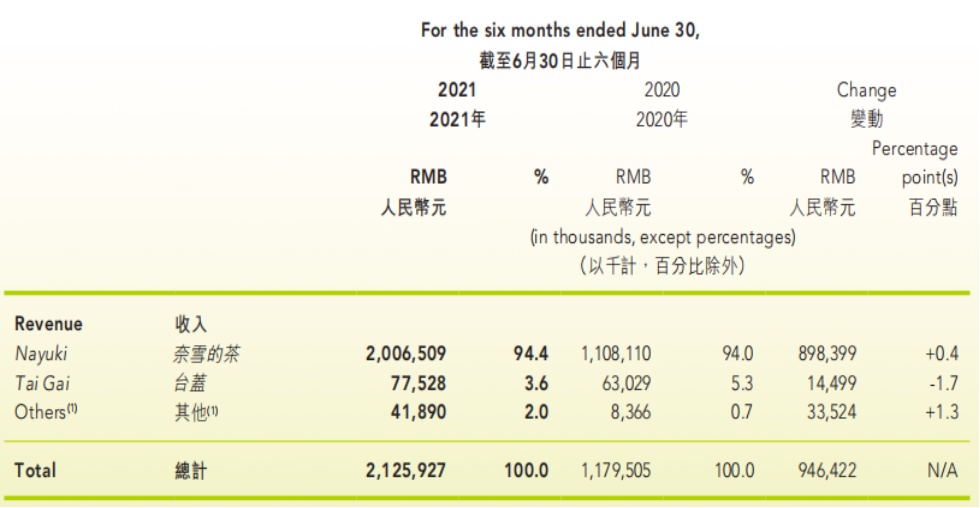

分时间段看,据奈雪中期财报,2021年上半年,集团新开93间奈雪的茶茶饮店,并关停6间奈雪的茶茶饮店。随着门店增长,集团在上半年取得收益21.26亿元人民币(单位下同),同比增加80.24%;经调整净利润4820万元,较2020年上半年经调整净亏损6350万元扭亏为盈。

据智通财经APP观察,7月之所以成为奈雪全年经营状况的分水岭,除了外部经营环境变化以及公司门店扩张步伐超前之外,还有另一重因素。

食安事件余波未散

今年8月,奈雪的食品安全事件曾受到广泛关注。据新华社报道,记者通过随机应聘,“卧底”网红奶茶店“奈雪的茶”,发现其多家分店也存在蟑螂乱爬、水果腐烂、抹布不洗、标签不实等问题。

该事件发生后,广东省市场监管局开展对全省范围内“奈雪的茶”门店和相关网红饮品店专项风险隐患突击检查,并联合深圳市市场监管局对位于深圳的“奈雪的茶”总部展开约谈。8月23日,国家市场监督管理总局通报,奈雪的茶两家门店存在“在制作过程中标签掉入芒果泥”等违规操作问题。奈雪也因此受到相应处罚和通报批评。

两个月后的10月12日,奈雪再因食品安全问题收到罚单。上海市市场监督管理局网站显示,因抽样茶饮菌落总数项目不合格,上海奈雪餐饮管理有限公司东长治路店被罚款5000元。处罚文书显示,监管部门在对奈雪长治路店现制现售的金色山脉宝藏茶进行无菌采样方式抽样检验,判定被抽样的产品菌落总数项目不符合 DB31/2007-2012《食品安全地方标准现制饮料》要求,检验结论均为不合格。

连接发生食品安全事件,势必对奈雪的品牌形象造成负面影响,进而影响到公司业绩。因此,奈雪经调整利润在下半年出现亏损,又多了一种解释。

现制茶还是一门好生意?

当然,从另一个角度看,现制茶市场受到严格监管,更有利于行业健康发展。更何况,目前消费现制茶已经成为很多人的生活方式,现制茶尤其受到年轻消费者喜爱。广阔的消费市场说明,现制茶仍是一门好生意。

站在投资者的角度,现制茶当前是不是好生意,可能会有另一番结论。因为与消费者关注食品口味、品牌不同,投资者会更多关注企业的盈利能力。当下,以奈雪为代表的现制茶从业者,要实现稳定盈利,摆脱成本的制约是重中之重。

据智通财经APP了解,奈雪的材料成本主要包括原材料成本,即茶叶、乳制品、新鲜时令水果、果汁,以及其他用于制备现制茶饮、烘焙产品以及其他产品的原材料。此外还有包装材料及消耗品的成本,如茶杯及纸袋等。

历史财务数据显示,奈雪的材料成本从2018年3.84亿元,增长至2020年的11.59亿元,年均复合增长率达到73.8%,甚至高于同期营收年均复合增长率67.7%。2020年,公司材料成本占营收比重达到37.9%。2021年上半年,奈雪材料成本为达到6.69亿元,同比增长43.6%,材料成本占总收益的31.5%。

在材料成本占比较高的情况下,唯有保持足够高的客单价,同时保证销量,在产品销售“量价配合”良好的情况下,方能创造良好的盈利水平。当前,受到不利的经营环境、食品安全事件和门店扩张导致资本开支增长等综合因素影响,奈雪的盈利能力要打一个“折扣”。因此短期看,奈雪经营的现制茶业务是否是一门好生意,不同的投资者或许有不同的观点。

需要注意的是,企业在不同的发展阶段面临的历史任务不同。从现制茶市场发展前景和竞争格局分析,盈利或许未必是奈雪当前的第一要务。

据灼识咨询报告,按2020年零售消费总值计,奈雪的茶在中国高端现制茶饮店市场中为第二大茶饮店品牌,市场份额为18.9%。奈雪的茶在中国整体现制茶饮店行业中为第七大茶饮店品牌,市场份额为3.9%。如果进一步放大到茶饮市场,奈雪的市场份额还将进一步下降。

另一方面,中国高端现制茶市场正处在快速发展期。中国高端现制茶饮店产生的零售消费价值,在2020年至2025年间将以32.2%的年均复合增长率增长,达到522亿元。

由于现制茶市场进入门槛较低,业务模式可复制性较强,企业很难做到“先胜而后求战”。更多的是选择在行业快速成长之时,以“跑马圈地”的方式扩大门店规模,提升品牌影响力,待到行业竞争格局清晰之时,做那个“剩下的王者”。

因为如此,即便赚钱速度不及“烧钱”速度,奈雪也很难在一个“蓝海”市场停下扩张的脚步。这应当是奈雪在盈警公告中所言“由于2021年下半年可选优质地点较多,在保证选址水平的前提下,继续加大开店力度”的原因之一。

11月2日,奈雪的茶股价继续下行。站在当前时点,市场应当更多反思的或许不是奈雪这家公司的品质,也不是现制茶究竟是不是一门好生意,而是当前是不是投资奈雪的好时机?