美国利率期权投资者正在押注美联储较预期早地收紧货币政策,以遏制居高不下的通胀,包括从明年到2023年的多次加息。

这些押注推高了美国利率互换期权的波动性。利率互换期权让买家有权在未来以预先商定的价格签订互换合约。互换合约是衡量在特定时期将固定利率现金流转换为浮动利率现金流的成本,投资者经常利用其来表达对借款成本走势的看法。

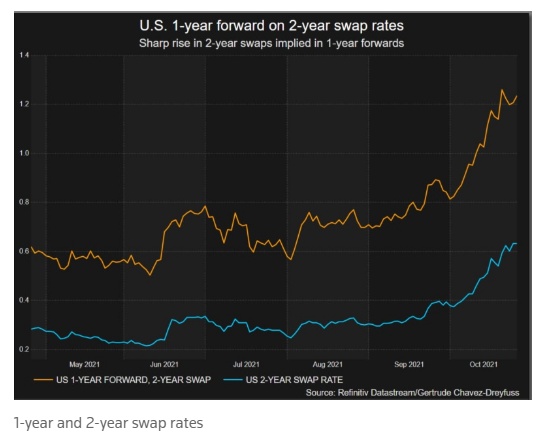

智通财经APP了解到,周四,美国两年期互换合约的1年期远期利率(即曲线中对加息预期最敏感的部分)显示出,到2022年10月,利率将升至1.27%,而目前的即期利率为0.639%。

分析师称,这一远期利率反映出,美国两年期期权合约遭遇逾60个基点的抛售推高了利率,这一前景颇为激进,反映美联储明年两次加息的预期已被纳入定价,符合市场预期。

美国银行证券资深利率策略师Bruno Braizinha表示:"(互换利率)抛售意味着一系列的升息正在提前酝酿。”

追踪短期利率预期的联邦基金利率期货已充分反映美联储到2022年7月将加息25个基点,并将在明年12月之前再次加息。

其次,基于关键债券指标的通胀预期飙升,以及油价走高,推动了一些分析师激进的利率预期。

美国5年期通胀保值债券(TIPS)盈亏平衡率反映,市场对未来五年通膨预期至少为2004年1月以来最高。而美国10年期TIPS盈亏平衡率更是超过了15年的峰值。

巴克莱驻纽约董事总经理兼高级利率策略师Amrut Nashikkar称:“之前,市场对美联储即使在通胀上升的情况下也不会加息有很大的信心和确定性。但现在,人们对美联储将如何应对通胀的看法发生了变化。"

目前,市场认为美联储可能正在感知通胀的实现情况。这给美联储的加息路径带来了不确定性。

利率波动加剧

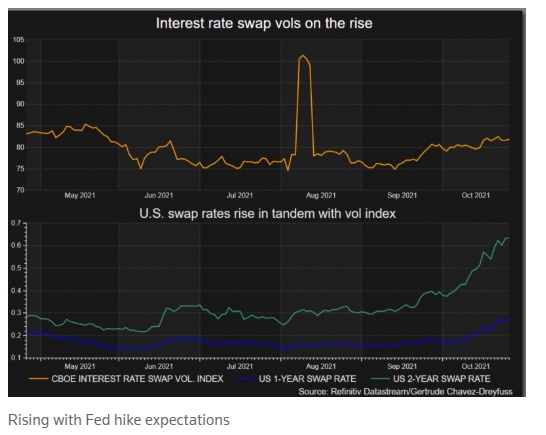

芝加哥期权交易所利率互换波动性指数(SRVIX)周四触及逾两个月高位达83.03。该指数基于交易商间经纪人的互换数据,追踪市场压力和利率市场的不确定性。

具体来说,周四,较短期互换期权的波动性(如基于1年期互换利率的一年期平价期权,美联储政策定价曲线的一部分)从约两周前的58.1个基点升至73.8个基点。

互换期权波动性飙升的同时,美国国债收益率也在上升,此前美联储在9月FOMC会议上表示,可能在11月开始taper,并暗示可能随后加息。自9月FOMC会议以来,美国10年期国债收益率已上涨逾20个基点,本月早些时候触及五个月高点1.7%。

交易员表示,随着波动性攀升,市场上流行的一种交易是,通过支付两年期互换期权的高看涨执行价(high payer strike),利用互换期权来押注较短期利率的走势。这种结构表明,美联储将以更快的速度加息,超出市场预期。 只有到2022年10月,期权利率达到“高位”(high strike)时,买方才会受益。

例如,投资者给出了一个比美国两年期互换合约的1年期隐含远期利率1.27%高出25个基点的“高执行价格”,这是对一些市场参与者来说是一个过于乐观的目标价。

道明证券高级利率策略师Gennadiy Goldberg表示:“市场预期美联储将采取激进举措是有原因的。当他们看到世界各大的央行提高利率并转向鹰派时,他们正将此与美国进行比较,认为美联储也可以这么做。”