本文来自“王雅媛港股圈”,作者青花瓷。

最近这港股,似乎是开启了好莱坞模式一样,几乎每隔两天就出一个爆炸新闻,让我们这些吃瓜群众都看得目不暇接。也许这就是高度市场化的魅力,永远只有你做不到的,没有你想不到的。

今天,好莱坞剧情继续上演,通达集团(00698)盘中出现明显下跌,股价最多曾跌近20%。严格来说,通达的下跌跟沽空报告没关系,是市场传出集团旗下客户华为及OPPO减少订单,不过谁能保证这消息来源是不是做空者故弄玄虚的手法之一,只不过是传播方式不同。

但我认为今天通达大跌,公司本身责无旁贷,大股东突然在5月初高位配股首次大规模减持,令持股比例降至40%以下更是直接触发公司部分债务违约,虽然后期已修改相关条款令这部分债务不至于违约,但在近年公司业绩表现出色的情况下大股东此举显得非常异常。

如果把通达事件都算上有预谋的做空,掐指一算,这已经是两星期内第三间被做空资金追击的公司了。做空在港股并不算的上什么新鲜事,但本次做空标的都是这几年大牛行业TMT中的大牛股,做空者如此肆虐无忌把整个TMT行业给推倒,会不会是除了个别公司的问题外,亦预视到行业某些基本面因素的潜在改变?

我尝试从产业链的角度出发,来探讨近期这个手机零部件股 “集体坍塌”的故事,或许能一探端倪。不过作为业余吃瓜群众,所见所识有限,涉及专业领域引用不当之处,还请大家多多指正批评。

一、利空频出,是否意味着阶段性天花板的来临?

似乎Iphone5S之后的每一代苹果手机,并没有像前代产品一样带来实质性的突破,缺乏市场预期的惊喜。无疑创始人乔布斯的辞世对苹果而言是致命的打击,想必这世上也再没有几个人能够创造出像苹果这样科技与艺术完美结合的产品。那么从前的iphone可被市场称作是一件饱含科技元素的艺术品,现在最多能算得上是一部好的手机。

不知道是消费者对于苹果的期望值过高,还是苹果确实创新力大不如前,加上老对手三星的持续强势、以及国产后起之秀华为、OPPO、VIVO的崛起,苹果应该再也不能像从前一样稳坐全球手机帝国的前三,舒舒服服享受品牌带来的高溢价了。

用数据说话,苹果近年的全球市占率(以出货量来衡量)明显下滑,相比12年高峰期在25%左右的市占率相比,有种“光辉不再”的即视感:

(数据来源:IDC)

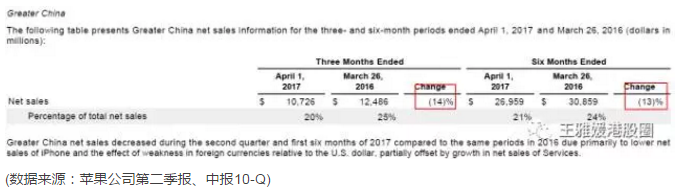

兵家必争之地的大中华区,近年的成绩也是不甚理想。即使在被视为手机蓝海的印度市场,市场份额占比甚至连前五都排不上。

苹果手机的出货量下滑,自然也会影响到对应产业链一众供应商的业绩表现。至于影响程度如何,还得看具体公司对苹果贡献收入的依赖程度。除了核心处理器之外,其他的手机零部件苹果大多交由外部供应商承做。

但今年4月初公司宣布将逐步采用自研GPU(图形处理器),以完全替代目前在iphone和其它设备中所采用英国芯片设计公司Imagination Technologies的技术,以及其后传闻公司将自己接手PMIC(电源管理芯片)业务,因此预计将于2019年不再与英国半导体公司Dialog续约芯片供应合同。

很显然,苹果正逐渐将业务触角向产业链中上游扩张,其实这也是有迹可循的:根据2016年IC Insight的数据统计,苹果去年半导体销售额接近65亿美元,位居全球第14位,比几个知名半导体设计生产商,譬如英伟达、瑞萨、UMC等销售额都要高。

而且2016年该部分的销售额同比增长17%,还算是一个较高的增长幅度。单就今年年初,苹果就已经计划“甩”掉两家核心零件供应商,这激进的扩张手段也预示着未来几年苹果将在半导体业务方面有所突破。

向中上游扩张的好处对于苹果来说也是不言而喻,一方面有助于公司成为像三星那样的全产业链巨头,掌握更多的核心技术,自上而下的苹果制造将更大程度地提升产品的竞争力。

目前公司已经切入AP、蓝牙芯片、GPU等领域,况且在AP(应用处理器)方面苹果是为数不多的几个制造商之一,其产品并不需依赖苹果手机的名气就已经享誉业界。

另一方面,面对市场份额的缩减及出货量的下滑,苹果通过发展半导体事业,除了增加收入来源,更重要的一点是可以加强对供应链的管理,从而更好控制成本。就刚提到的AP而言,在手机生产中它的成本仅次于显示屏,面对2016下半年的元器件涨价潮苹果在这一方面已经捞到不少好处。再一方面,苹果现任掌舵人库克可是供应链管理的专家,有这样的战略举措也就不奇怪了。

所以阶段性天花板的来临有机会是源于大手机品牌如苹果,开始插手生产主要零部件,减少向外采购。

二、供应商与苹果风险折现

好了,说完苹果,来看看它的供应商们。上面提到过的Imagination由苹果贡献的业绩收入占比高达50%以上,以至于被苹果甩掉时股价直接被腰斩。

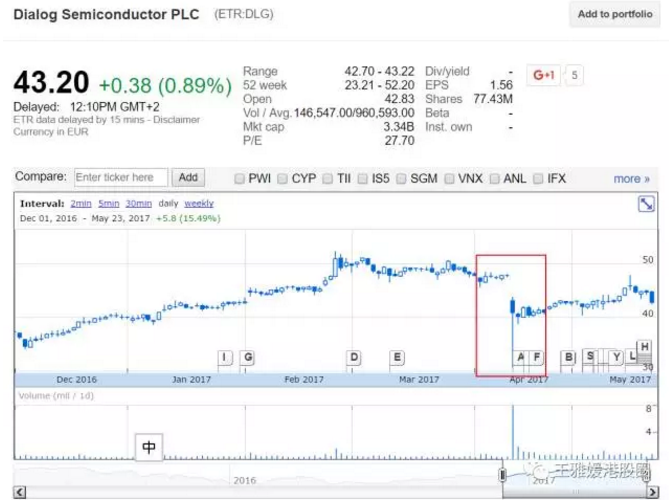

另外一家Dialog虽然还只是传闻,但至今为止股价相比前期高点下跌也接近两成。

其实苹果这种“始乱终弃”的行为,也不是今年才开始的,早期台湾的触控屏幕制造商宸鸿以及音频技术供应商PortalPlayer的遭遇,就是活生生血淋淋的例子。因此在华尔街有一种“苹果风险折现”的说法,意即这些相关上市公司的估值会反映一部分未来与苹果解约的风险,所以与其他同行相比会有一定程度的折价。

其实“苹果风险折现”背后的真正意思就是单一大客户的风险。

回到本文需要重点关注的几个手机零部件股,先大致梳理一下他们的财务和估值现状:

明显看到高伟电子的估值跟同行比较是低了一截。

从它年报的描述不难推测到,这个占比超过80%的最大客户就是苹果。这种体量相对较小的公司,确实有可能凭着苹果一纸订单一飞冲天,令收入及盈利实现数倍增长。但这其实也是一把双刃剑,面对处于供应链强势地位的苹果,确实也得冒着较大的风险。比较“危险”的高伟电子股价上出现了“苹果风险折现”。

至于其他手机零部件股的估值基本都能反映盈利能力及增长预期,尤其是舜宇光学,近年的表现简直是一个戴维斯双击的经典案例。目前来看,基本还没有“苹果风险折现”的现象出现在港股,不知道此次大跌,某种程度是否反映了这一点?

三、阶段性低迷,是就此沉寂,还是黎明前的黑暗?

仔细研究这些在香港上市的手机零部件股,特别是瑞声科技和舜宇光学,经过数十载打拼已经成长为各自领域的世界级龙头企业,这地位并不是能够轻易撼动的。所以个人觉得,具有以下特质的供应商企业,受到“苹果风险折现”影响的概率会相对较小:

(1)具有较高的技术壁垒,苹果若需要更换或撤掉供货商需要付出相当高的转移成本;

(2)细分领域龙头,占据市场优势位置,业内品牌认可度很高,有较强的议价能力;

(3)客户分散,对单一客户贡献收入的依赖程度低。

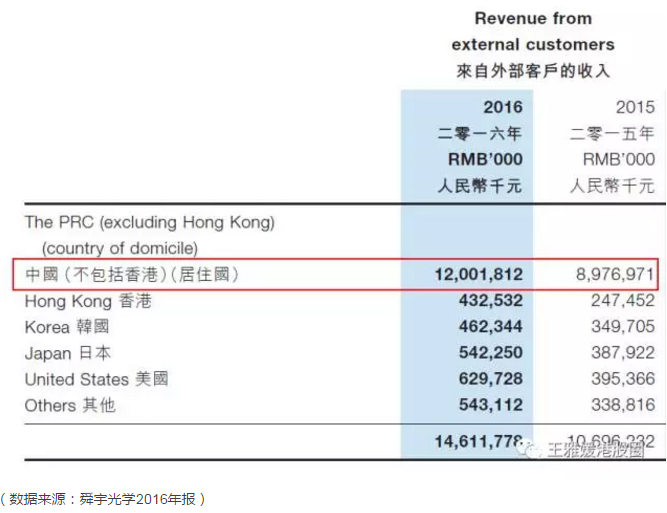

再看另外几家,比如舜宇光学,虽然不是苹果产业链的一员,但在各种光环加持——全球最大的摄像头模组厂商以及全球第二摄像头镜头厂商,在光学零件方面的专利储备达300多项,从一开始担当三星、索尼、夏普、信利等国外知名品牌的主要供应商,到09年成为Nikon单反、奥林巴斯的第一供应商,再到现在助力新兴国产品牌的崛起,舜宇的每一步棋似乎都能切中市场发展的主流趋势,timing刚刚好。说到舜宇股价从2016年4月真正开始爆发,其实应该是归功于同期华为P9的火热上市,其最大的亮点莱卡认证1200万像素后置双摄像头,背后可是舜宇光学双摄像头模组的贡献。

从公司目前的业务区域分布来看,绝大部分集中在国内,所以推测舜宇近期的战略重心应该还是会放在大中华区。

其实舜宇光学的情况,客户分散,大客都没有生产手机的打算,如果股价大跌,很大概率是躺枪,对它垂涎已久的价值投资者,好不容易盼来大幅回调的机会,该乐坏了吧。

至于这次“搞事”的主角通达及瑞声,首先在收入分布上看,都没有过度依赖苹果的迹象,最大客户比例基本不超过25%。这里要特别提到一点的是,瑞声的两份看空报告,其逻辑漏洞之多,与其精密的期权做空策略似乎就不太匹配了。

要知道期权的花费成本较高,而且需要相当精准的定价体系,才能最大程度保证收益,与沽空报告单就自由现金流与净利比例的历史平均值推测出来这个如此不走心的目标价,感觉并不像同一个机构干的事情。

不过,资金意图是很明显,无非为了获利,至于为什么拿瑞声这种千亿市值的大蓝筹开刀,背后是否有更深层的原因,就不得而知了。与往常做空的主角中小票相比,并不是一个基本面崩坏就能解释的。而且基本面只反映过去式,是相对静态的指标,是否有一些潜藏的风险因素我们未发觉,那就需要更多地发掘公司和产业链的动态发展情况了。

四、结语

今年是苹果手机上市的10周年,按照市场预期年底推出的iphone8将会有革命性的突破,届时也将会启动iphone销售的超级周期。经历这些年风雨,苹果手机产业链的盛宴是否会在10周年之际如约而至?

作为一个果粉,老实说还是对iphone8留有一些残念的,当然是希望追随多年的苹果能够给我们带来许久不见的惊喜。同时站在港股投资者的角度来讲,若超级周期能启动,几个苹果概念股又恰逢大幅度调整,岂不是天上掉下来一个极佳的切入时机?

这里就不下结论了,就留给各位读者自行斟酌,自行决定吧。不过还是那句老话,港股有风险,操作需谨慎!(编辑:曹柳萍)