智通财经获悉,东兴证券近日发表中国医美行业华熙生物科技(00963)深度研究报告,该机构认为该行业高速发展,估值水平仍吸引,并首次给予华熙生物科技“强烈推荐”评级,6 个月目标价14.78 港元。

报告主要观点:

医美行业仍将维持高增速。中国医美行业在2016 年取得了约20%的增长,目前国民收入水平仍处于较快增长的状态,中产阶级崛起,消费者的消费力大幅提升。同时医美产品的价格日渐亲民,预计未来会有更多的消费者加入医美消费的行列,行业仍可维持较高的增速。

产品降价对公司影响不大。虽然预计今年医美终端产品的价格仍会下降,但下降空间已经不大,2016 年很多同行公司已经将出厂价降至两三百元的水平,降价空间有限。同时公司使用销售解决方案的方式对抗价格战,取得了较好的效果。公司今年推出的新产品德蔓定位高端,也将拉升产品的均价水平。

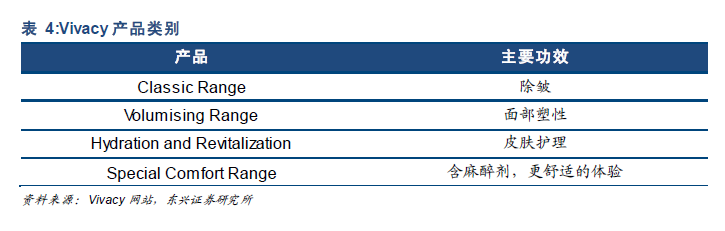

2018 年有多重利好出现。公司的股权集中问题已经解决,但需要到2018年才能解除股权集中的状态,解除后公司有望进入成分股以及港股通。同时公司的肉毒素产品、基于第三代交联技术的Vivacy 产品和两三款细分功能的玻尿酸产品将在2018 年通过认证进入市场。

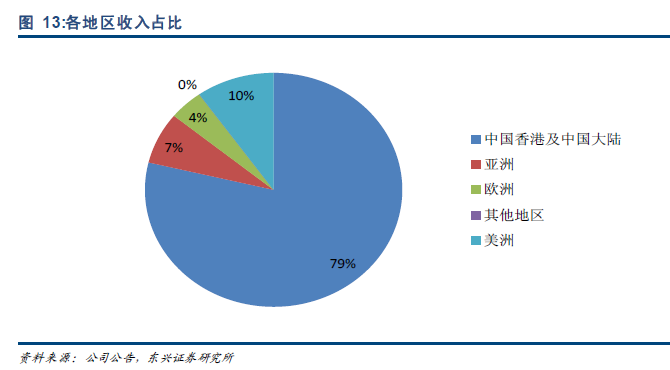

公司业绩增速稳定,估值已经见底。该机构称,公司海外收入已成为未来重要增长点,2016 年海外收入1.8 亿元人民币,占总收入的21%,收入主要来自于HA 原料的销售,在HA 原料销售收入中,海外收入约占40%。内生增长保持稳定,2016 年公司产品渠道覆盖1000 家医美医院,今年计划增加覆盖100-200 家。

此外,外部收购为业绩增长助力,今年1 月7 日,公司又耗资2515 万欧元收购了Revitacare100%股权,Revitacare产品主要覆盖皮肤管理领域,一方面可以让公司的产品线更加完善,另一方面Revitacare 还可以在未来贡献业绩。

东兴证券预计公司2017 年-2019 年营业收入分别为9.97 亿元、11.72 亿元和13.75 亿元人民币,归属于上市公司股东净利润分别为2.76 亿元、3.21 亿元和3.74 亿元人民币;每股收益分别为0.76 元、0.88 元和1.03 元,对应PE 分别为15.1、13.1 和11.2。给予公司6 个月目标价14.78 港元,首次给予公司“强烈推荐”评级。

风险提示:行业竞争加剧,新产品推出时间延迟。

研报原文附件:

![]() 公司研究_东兴证券_谭可_华熙生物科技(00963)行业高速发展,估值水平仍吸引_20170522.pdf

公司研究_东兴证券_谭可_华熙生物科技(00963)行业高速发展,估值水平仍吸引_20170522.pdf