10月27日,公募基金三季报披露完毕,各基金公司三季度资产配置及重仓股浮出水面。Wind第一时间利用大数据透视基金三季报蕴含的财富密码。

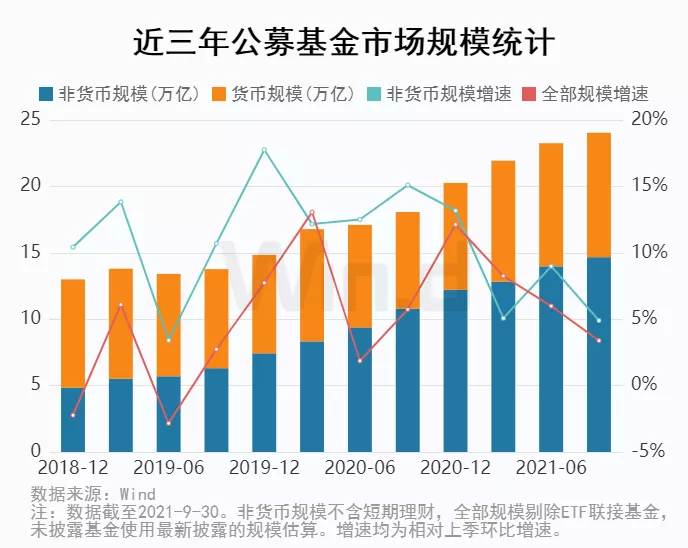

Wind统计显示,三季度末,公募基金规模为23.99万亿元;各类基金规模均有不同程度增长;其中,FOF环比增幅显著,显示投资者对稳健性基金品种需求旺盛。

三季度,公募基金权益资产配置占比略有下降,主板持仓占比持续下滑;当季,公募基金进行了大调仓,采矿业、水电煤气、科研技术持仓占比上升,卫生社会、制造业、租赁商务业则遭减配。

三季度,宁德时代取代贵州茅台成为基金持有市值最高的上市公司。

三季度新发市场温和回暖,三季度合计募资7267.5亿元,较一季度增加1712亿元。广发、易方达、南方、华夏和汇添富新发基金规模均超千亿元,处于领跑位置。

// 基金市场篇 //

三季度末,公募基金规模为23.99万亿元;各类基金规模均有不同程度增长;其中,FOF环比增幅显著,显示投资者对稳健性基金品种需求旺盛。

三季度末,非货币基金13.98万亿元,较上季度增长9.27%,高于公募基金整体5.97%的环比增速,非货币基金成为公募基金壮大主力。

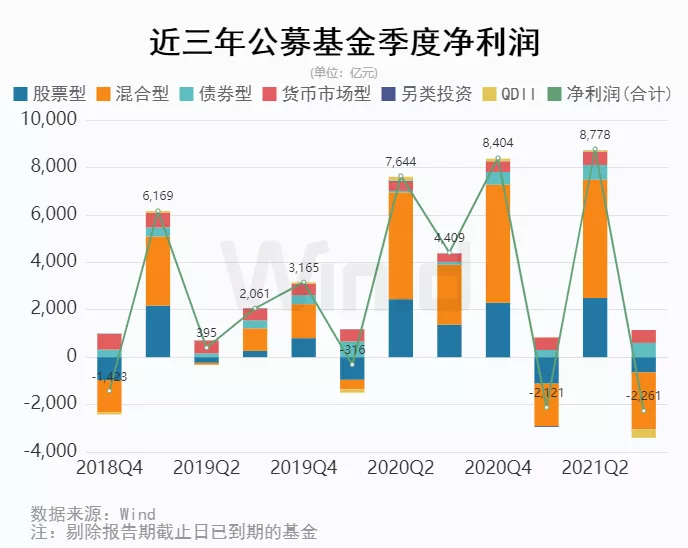

三季度,受累大盘成长股持续回调,公募基金合计亏损超千亿,而上季度创纪录大赚近九千亿。

// 资产配置篇 //

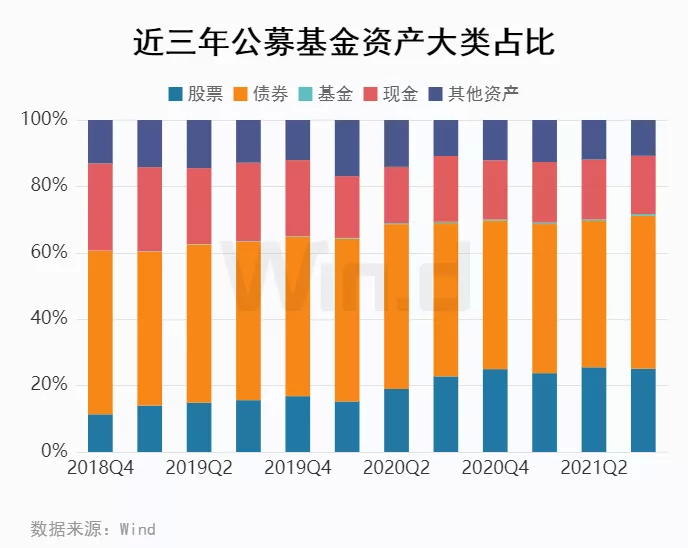

三季度,公募基金权益资产配置占比略有下降,主板持仓占比持续下滑;当季,公募基金进行了大调仓,采矿业、水电煤气、科研技术持仓占比上升,卫生社会、制造业、租赁商务业则遭减配。

1、基金增配债券资产

三季度末,公募基金整体资产配置上,股票占比为25.09%,较二季度下降0.42个百分点;债券占比为46.04%,环比上升1.96个百分点。

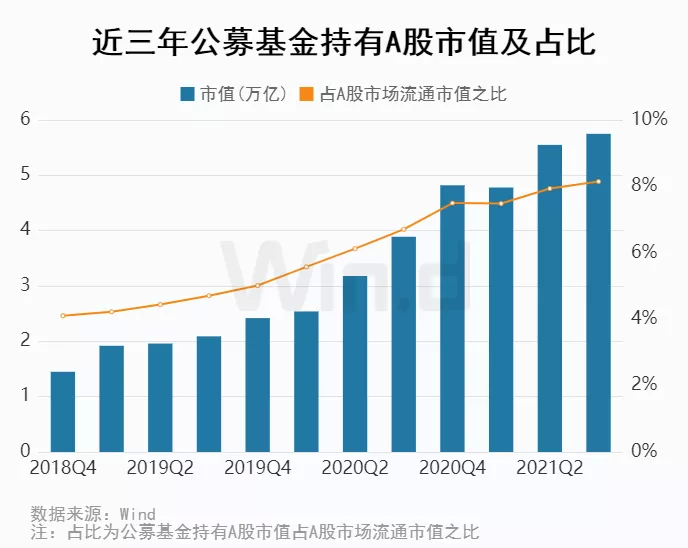

2、A股基金持仓占比稳步上升

A股机构化进程势不可挡,基金持有A股占流通市值比在一季度小幅回落后,三季度显著反弹至8.15%,较二季度末提升0.21个百分点。

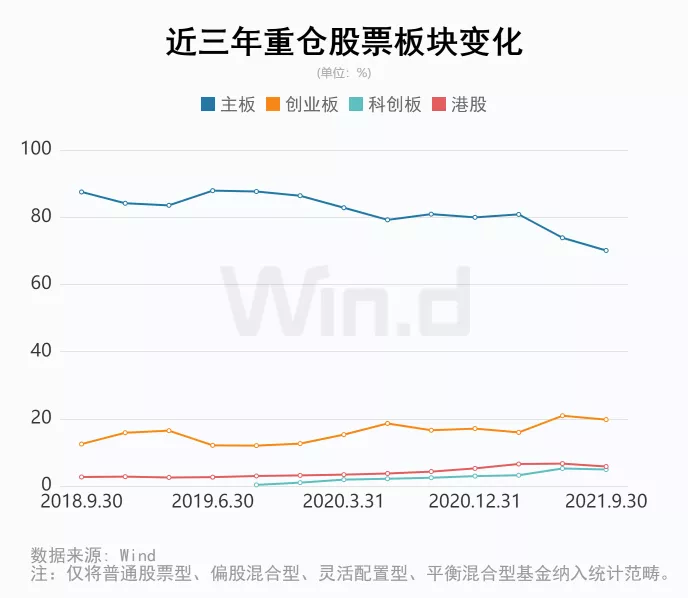

3、基金主板持仓占比持续回落

三季度末,公募基金主板持仓持续下滑,从年中的74%下滑至70%,下降近4个百分点,较一季度末则下降了10.7个百分点。

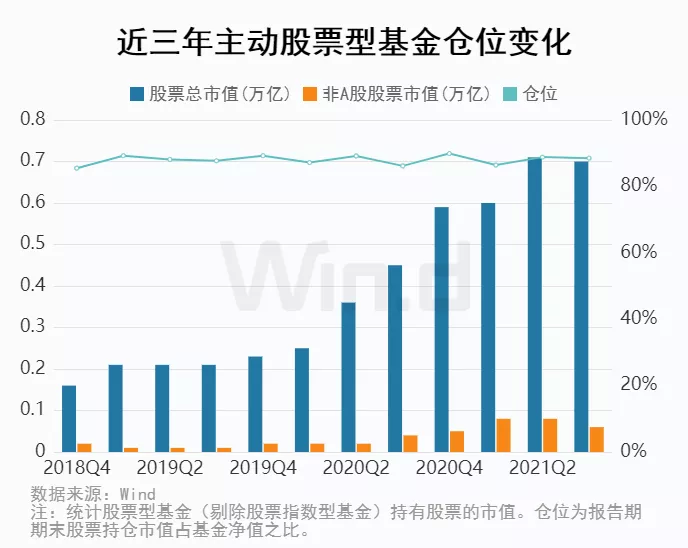

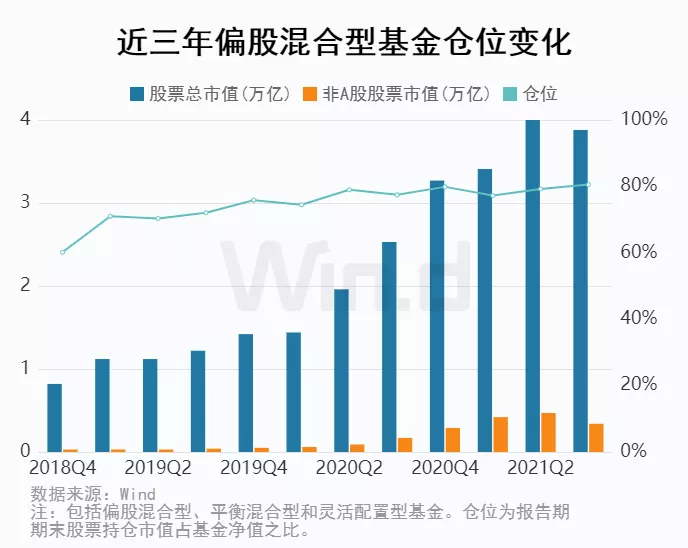

4、偏股基金股票仓位上扬

三季度末,主动股票型基金股票仓位为88.51%,与二季度基本持平,微降0.31个百分点,较一季度仍增加2.07个百分点。

偏股混合型基金股票仓位三季度末为80.54%,较二季度末提升1.32个百分点,较一季度末提升3.31个百分点。

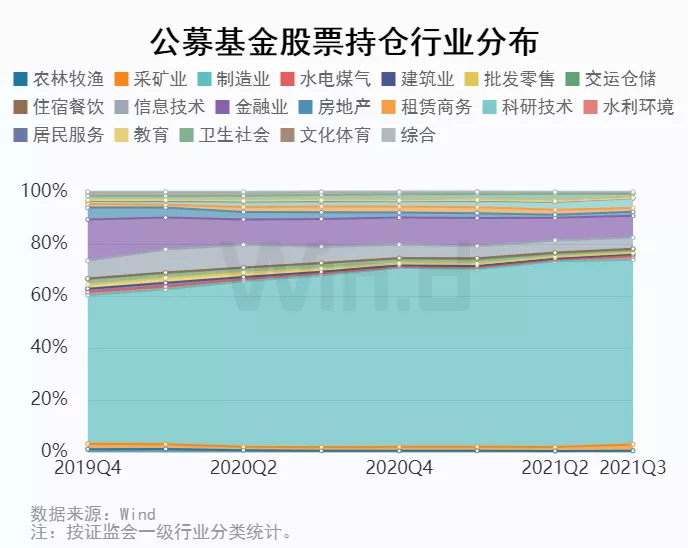

5、基金增配采矿业

行业配置显示,三季度采矿业、水电煤气、科研技术持仓占比上升,分别上升0.91、0.74和0.7个百分点;卫生社会、制造业、租赁商务持仓占比下降居前,较二季度末分别下降1.33、0.44和0.41个百分点,其中制造业持仓占比为70.94%,仍稳居第一大持仓行业。

6、宁德时代晋级基金头号重仓股

三季度,宁德时代、贵州茅台、药明康德是基金持有市值最高的3家A股公司,持有市值分别为1172亿元、1068亿元、740亿元。

7、基金新晋重仓股扎堆两大行业

三季度新晋重仓股中,电气设备和新能源行业占半壁江山,公募基金大举建仓。

8、基金持仓市值增长TOP20

三季度,基金持仓市值增长居前的个股中,锂电、光伏等新能源行业居多;天齐锂业、阳光电源、天赐材料基金持仓市值增长均超过百亿。

9、基金持仓市值下降TOP20

三季度,基金持仓市值下降超过百亿的公司有11家,腾讯控股、五粮液和美团-W位居前三。

10、新能源主题基金盈利居首

三季度,新能源主题基金为投资者带来丰厚回报,农银汇理新能源主题以54亿元占据盈利榜首位。

// 基金发行篇 //

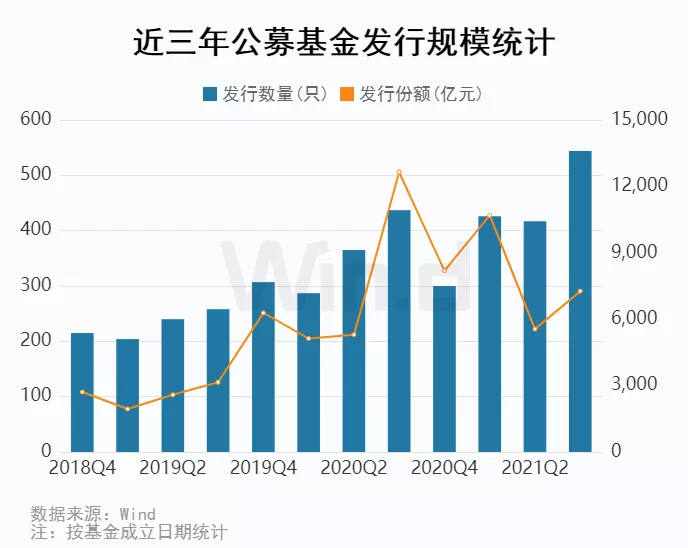

三季度新发基金544只,数量创新三年新高;合计募资7267.5亿元,较一季度增加1712亿元。

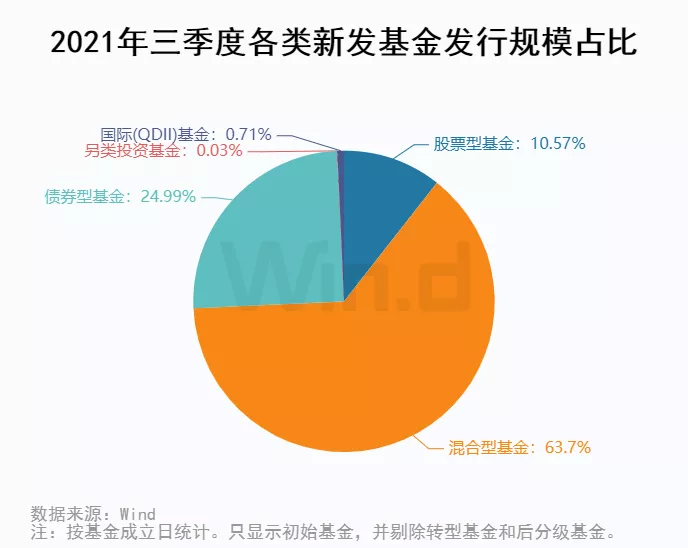

三季度混合型基金发行规模占63.7%,较二季度提升11个百分点;债券基金发行规模占比24.99%,较一季度下降超6个百分点。

前三季度,广发、易方达、南方、华夏和汇添富新发基金规模均超千亿元,处于领跑位置。

本文编选自“wind资讯”,智通财经编辑:何钰程。