真的要笑了,在昨晚美国消费者信心指数创下十年来第二差,股市正在回升至历史高位。

▎ 绿线:标普500指数

▎ 红线:美国密歇根大学消费者信心指数

现在的市场已经毫无逻辑。

我们正处在一轮巨变边缘。

这轮大洗牌背后的逻辑非常清晰,关注点从“通胀”转向“加息”(早就提醒过你):

- 周三,美国CPI数据公布后,市场拆穿了美联储的谎言——炒作通胀并非暂时的(黄金大涨,美元大跌);

- 周四,通胀被热炒后,市场炒作美联储提前加息(黄金小涨,美元小跌);

- 周五,市场炒作美联储具体加息时间点(黄金大跌,美元小跌)。

当前市场的定价都是根据“通胀是暂时的”来定价,一旦市场预期全面扭转,认为“通胀是长期现象”那么金融市场将重新定价。不过我们看到市场的反应有滞后性,当少部分人发现的时候,市场没有立刻显现出来。而当越来越多的人发现的时候,市场的巨变已经发生了。

要想深刻洞察本轮大变盘,有两个市场必须特别加以关注:

1、美国国债市场(号称世界上最安全的资产之一)

▎ 各期限美债收益率上涨

这是一个专业性比较高的领域。

美国国债收益率走势,是“全球资产风向标”(因为各国都持有美国国债)。尤其是10年期美债收益率,是全球利率之锚,所以美债收益率变动会影响到全球市场走势。

美债收益率上涨通常会有三种原因:

1)经济向好,整体经济回报水平高,国债收益率上升;

2)通胀上升,提升加息预期,带动国债收益率上升;

3)投资者风险偏好低时,市场避险买入美国国债,推高长期国债收益率。

当前,我们看到的就是第二种情况。

本周五,10年期美债收益率收盘报1.574%,而大多数交易员预计其在年底前将大幅飙升至2%左右,从1.574%升向2%这个过程就会引发全球市场变盘,美国10年期国债收益率的上涨对应的实质是变向加息。普通投资者们不太能看的懂这里边的逻辑。

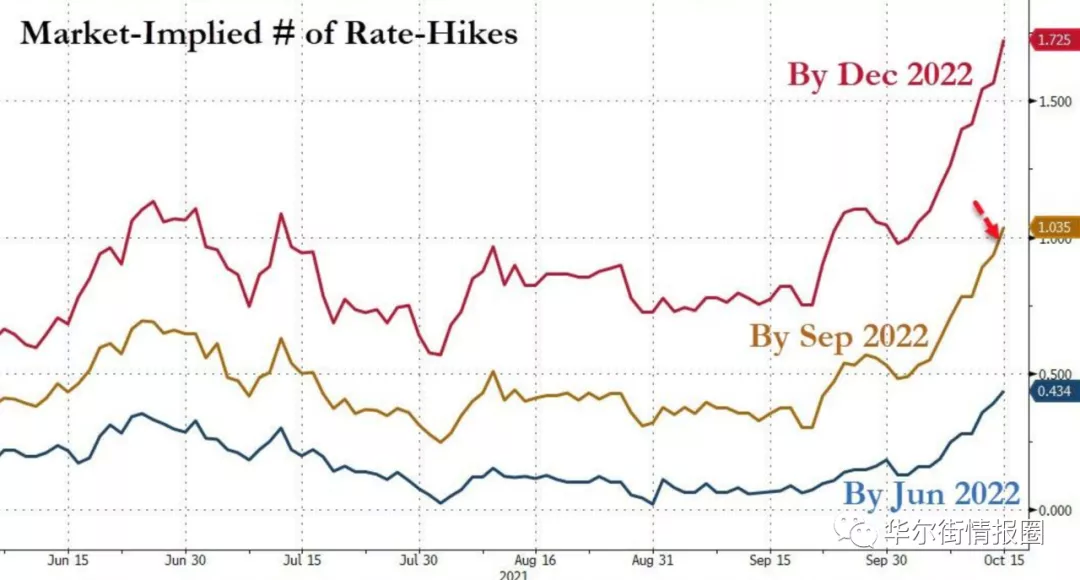

当前随着美债收益率的走升,市场对美联储加息的看法也出现了改变。

- 本周四,市场预期美联储在2022年9月之前加息的几率为90%,完全消化了10月之前加息的预期。

- 本周五(仅仅是隔了一天),市场预期美联储在2022年9月加息的几率是100%,转而炒作明年6月加息(几率是50%)。

▎ 利率掉期显示,市场预测美联储明年6月加息25个基点的预期几率上升至近50%。预期9月加息25个基点的机率为百分百,然后不晚于2023年2月第二次加息。

未来一年加息并非危机也非意外。

对美联储的加息预期一天一个变化(美联储自己都懵了),更有甚者,有的交易员押注美联储会在今年年底加息:

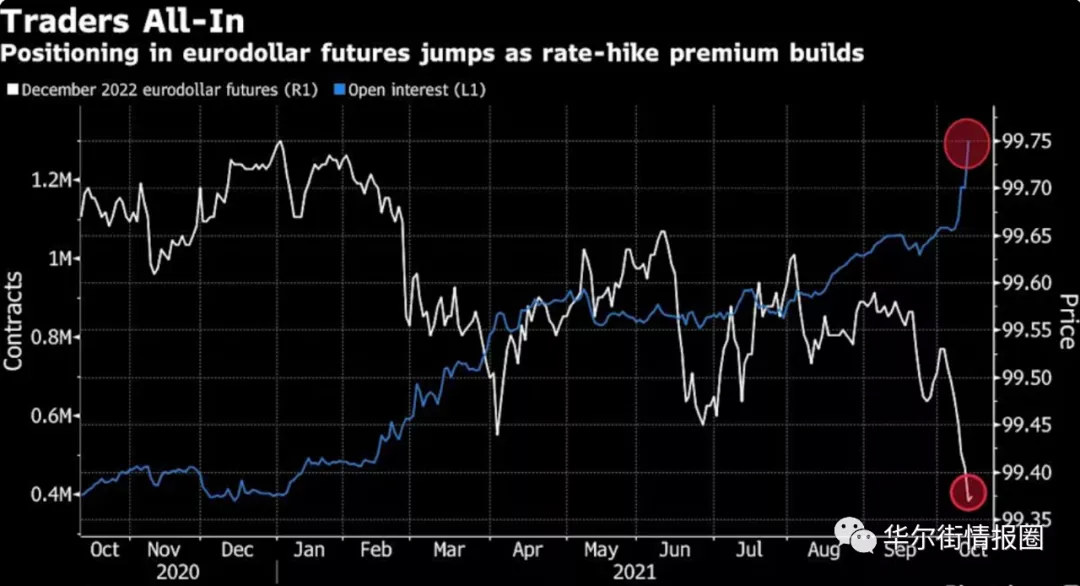

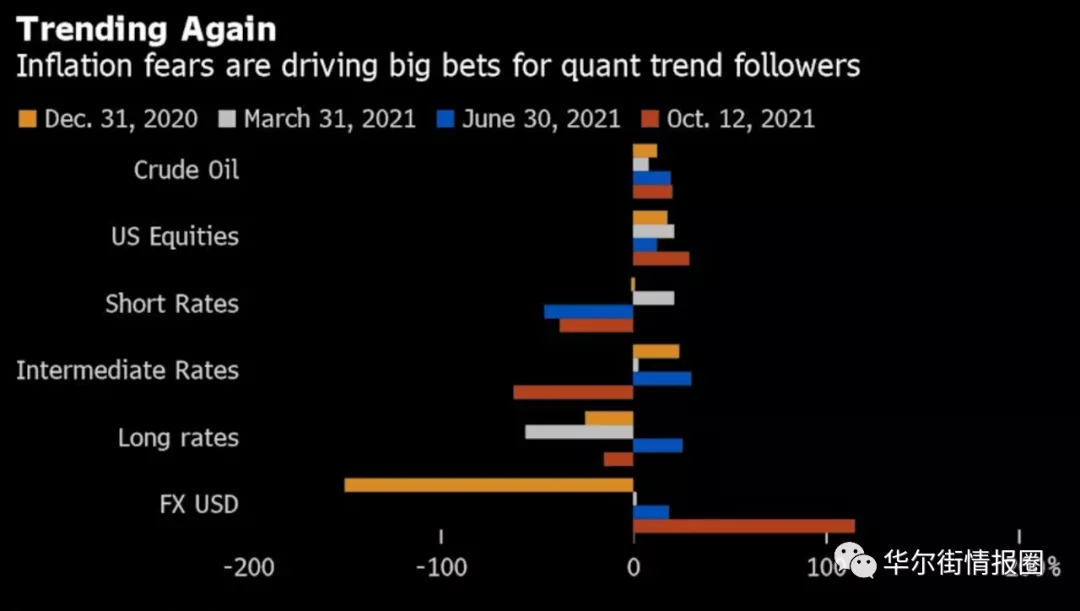

在美债收益率、通胀同步上升的背景下,华尔街趋势量化基金(CTA)正大举做空美国、欧洲、日本、英国和澳大利亚等国家的债券。

2、美元指数

美元指数反应了全球市场的风险偏好,因为全球主要市场都以美元计价。

眼下美元越来越被人们看好。

根据美国银行的一项调查(58位全球受访者,管理总计7000亿美元资产),基金经理们看涨美元程度达2016年来最高。

- 认为通胀最大风险的人数是9月份的两倍

- 一些人对于美联储首次加息时间的预期也提前

现在唯一令人难以看懂的是美元涨势在本周三逆转,美联储短期已经失去了对市场的掌控。如果美元指数开启暴涨模式,对全球市场来说,将是一场灾难。

摩根士丹利首席执行官James Gorman本周表示,正在为加息做准备,必须稍微刺破这个泡沫。目前资金来得太过容易,而且成本过于低廉。

▎ 满眼都是美钞,一点不好玩。商品短缺,物价飞涨,通胀不可抑制。

本文来源微信公众号“华尔街情报圈”,作者:最伟大的交易员,智通财经编辑:陈秋达。