光大海外发表研报,重申安踏体育(02020)“买入”评级,目标价29.41港币。

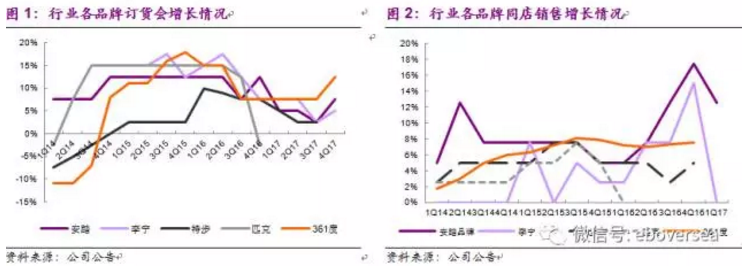

光大海外指出,安踏体育今年一季度运营数据依旧亮眼,各板块延续强劲表现,支撑整体高速增长。尽管17年春节有所提前,安踏品牌产品零售额仍同比录得低双位数升幅,其中安踏线下门店实现低单位数增幅,安踏儿童增长30%以上,电商板块增长50%以上。贡献占比来看,安踏主品牌占比不到80%,童装和电商各贡献超过10%,驱动作用明显。另外非安踏品牌产品零售额录得40-50%的升幅,其中FILA增长超过40%。折扣率方面,安踏品牌较去年小幅改善,17Q1折扣率在30%左右,而FILA则有显著提升,17Q1折扣率为24%,较去年同期有4ppt的下降。

该机构表示,公司订货会实现高单位数增幅,库存状况保持健康。安踏品牌17Q4订货会订单金额录得同比高单位数升幅,是为近4个季度最好成绩,显示安踏良好的产品力和渠道质量。补单比例在17Q3预计可以达到5%,17Q4时预计将有进一步的提升。整体来看,订单增长主要由量驱动,ASP方面仅有小幅上升。其中鞋类ASP由于婴儿产品影响有中单位数下滑,而服装方面受原材料涨价影响则有低单位数增长。整体渠道库存依旧保持较高的健康度,安踏品牌的库存维持在4个月以下,FILA则依旧在6个月左右水平,皆符合一贯表现。

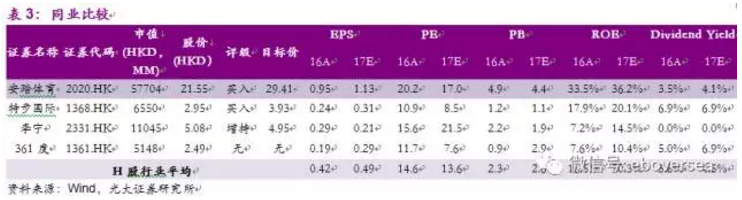

光大海外建议关注非安踏品牌表现。FILA目前收入占比超过20%,同店销售状况稳定。公司计划今年FILA门店数(包括FILA Kids)提升至950-1000家,16年末为802家,增长空间明显。新品牌Descente目前门店数在10家左右,近期登陆上海开辟南方市场。就目前运营状况来看,该品牌单店盈利能力显著高于原有品牌。未来开店速度预计有所提升,公司计划年末门店数在50-60家。公司在3月配售新股融资37.87亿港元,而在本月初监管部门已批准安踏发行不超过36亿人民币熊猫债之申请,考虑到公司现金状况,建议继续重点关注其多品牌运作情况。

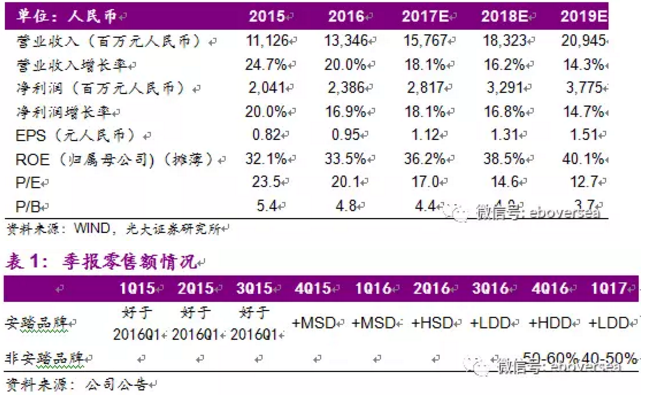

光大海外认为,当前公司动态估值水平处于阶段性低点,依然处于配置的最佳时机。重申“买入”评级和目标价。17-19年EPS预测为1.12/1.31/1.51元,目标价29.41港币。

风险提示:新品牌进展低于预期;行业竞争加剧;出现不利天气因素。