核心结论:①美股融券余量129.2亿股,占自由流通股5.8%,卖空交易规模较大,融券年化成本仅约2%,卖空策略多样。②港股月融券卖出成交额占比16%,月融券卖出成交量占比5.6%。③A股融券余额50.2亿元,占自由流通市值0.02%,平均每日融券卖出额占成交额0.14%,规模较小,主要用于T+0交易。融券年化成本8.35%-10.60%。

市场的另一半:卖空—美股、港股、A股

卖空最早可追溯到17世纪初股票在荷兰出现并交易的时候,随着股票市场的发展,美国等西方国家已经形成较为完善的市场卖空机制,对股市影响深远。本文主要分析美股、港股、A股的卖空机制。

1. 美股:卖空交易规模较大、成本低、策略多样

美股卖空历史已有200余年。美国证券卖空最早可追溯到1776年的独立战争,在19世纪中逐渐得到发展,到20世纪初规模不断扩大,此阶段卖空交易常见于投资者或经纪商私下之间。1934年美国通过了《证券交易法》,正式引入了卖空交易机制。1938年美国SEC引入卖空报升规则(“报升”规则:卖空挂单的价格不得低于当前常规交易最低卖单价)。20世纪60年代,大量投资者和个人进入市场。20世纪70年代早期,保险、慈善基金、养老金也逐渐参与卖空交易,至20世纪80年代中期,美国大部分的机构投资者都可进行卖空交易,证券卖空已经完全制度化。

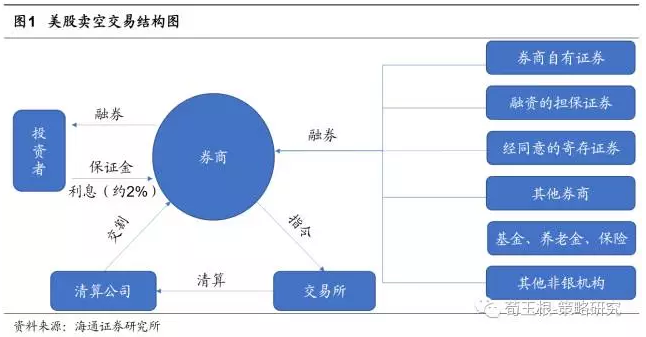

美股卖空采用分散授信卖空模式。卖空是指投资者向具有融资融券业务资格的券商提供担保物,借入证券并卖出的行为。具体流程是公司大股东、基金等股票持有者如在一段时间内计划一直持有某股票,可以将该股票以一定的利息回报借给券商,券商再以高一些的利息借给卖空投资者,卖空投资者在规定时间后归还。投资者根据保证金和保证金率获得卖空额度。此外还存在未借入证券直接进行卖空的“裸卖空”,因为对市场干扰较大,后来包括美国等世界上大部分国家已禁止。

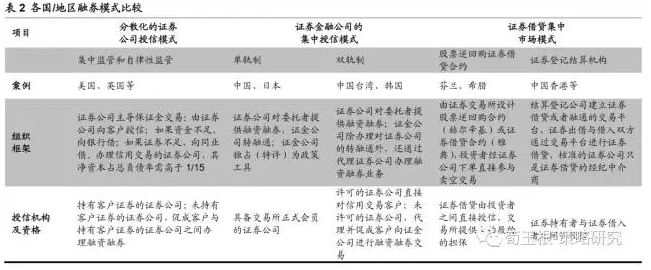

按照交易体系的核心枢纽不同,卖空交易模式可以分为分散授信模式、集中授信模式和集中市场授信模式三种。美国采用分散授信制,投资者直接向证券公司申请融券,证券公司的融券来源主要有:证券公司自有证券、作为融资担保的证券、经委托人同意的寄存证券、向其他证券公司或机构借入的证券。这种分散授信模式的优点在于:(1)证券来源丰富,借出机构竞争可降低借入成本。(2)可根据借券人信用灵活授信,降低交易成本。这种分散化的缺点在于:(1)对于某些流通规模小的股票交易效率不高。(2)监管难度大,难以杜绝例如“裸卖空”之类的违规操作。

纽交所上市股票95%可以做空,融券余量占自由流通股5.8%。2017年5月15日,纽约交易所(NYSE)共2535只股票,其中2411只可以做空,占比95%,融券成本(年化利率)仅为2%左右。从90年代初期开始,融券余量持续增加, 5月15日融券余量129.2亿股,占自由流通股5.8%。从行业来看,融券余量较多的行业有能源(25亿股)、非日常生活消费品(20.5亿股)、信息技术(14.6亿股),融券余量自由流通股比值较高的行业有能源(8.9%)、非日常生活消费品(8.4%)、医疗保健(6.7%)。

卖空成本主要为利息、股利与价差。投资者卖空主要成本有(1)融券的利息成本,投资者借券卖出需要承担利息,美国的融券年化利率在2%左右。(2)股利成本,卖空者借入股票,借出者对其股利拥有所有权。因此卖空者需要将股利如数返还给股份借出者。(3)买卖差价的成本,因为美国股市存在做市商,买卖价存在价差,尤其是市值5亿美元以下的中小企业,股票买卖差价通常较大。(4)保证金的资金成本。(5)诉讼成本。卖空投资者在公司存在欺诈行为的情况下可以对该公司提起诉讼。同样的,公司也会对某些卖空者提起诉讼。

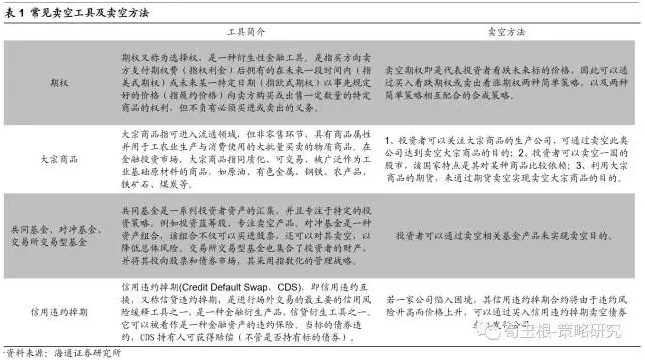

卖空投资策略更多为对冲策略。常规的与做多投资者相对应的卖空投资策略有通常的基本面分析、财务分析、技术分析和牛熊市大势分析,通过这些分析来判断股价即将下跌而进行卖空投资。实际上只进行空头投资的投资者在数量上比较稀少,这主要是由高昂的成本、逼空和补仓带来的风险造成的。更常见的情况是投资者采取空头和多头投资相结合的方法。如通过卖空对冲大盘风险或行业风险,只追求个股相对指数超额收益部分的市场中性投资策略、相同标的在不同市场存在价差时通过同时做多卖空的套利投资策略、针对相关性很强的标的套利的统计套利投资策略等。

2. 港股:卖空交易占比较高,金融股卖空交易活跃

港股卖空交易经历20余年,逐步成熟。1994年1月香港证券交易所推出监管卖空实施计划,初期指定17只股票在“报升”规则下可以卖空(“报升”规则:卖空挂单的价格不得低于当前常规交易最低卖单价),后期不断调整可卖空标的证券范围。香港交易所在亚洲金融危机后开始加强对卖空交易的监管,监管手段包括设置卖空证券范围、恢复1996年暂时取消的“报升”规则、严禁未借到股票直接卖空的“裸卖空”。截至2009年2月12日,港交所指定证券名单共有362只股票,其中主要为港交所主板上市公司。

港股卖空采用证券借贷集中市场模式。结算登记公司建立证券借贷或者融通的交易平台,证券出借与借入双方通过交易平台进行证券借贷,核准的证券公司只是证券借贷的经纪中介商。卖空投资者卖空前,证券公司负责确认投资者已借到足够证券以防止裸卖空(未借到证券而直接卖空)。

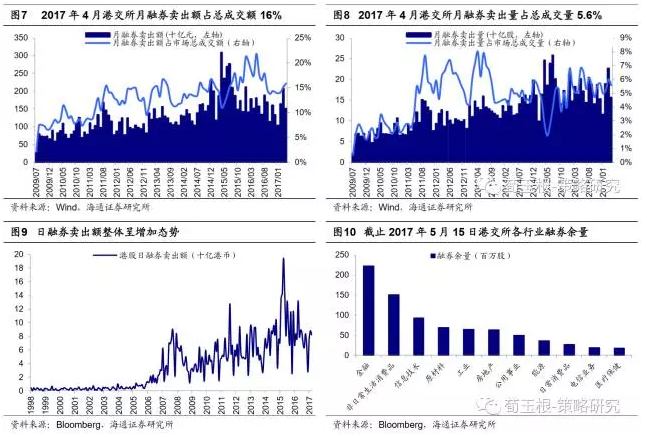

香港市场融券交易占成交额15%左右。截至2017年5月15日,港交所共2020家公司,有942只股票可以卖空。2015年年初至今(2017年5月15日)融券交易占成交额在15%附近波动,17年4月为16%。2015年年初至今(2017年5月15日)融券交易量占比在6%附近波动,17年4月为5.6%。日融券卖出额整体呈增加走势,目前在100亿港币附近波动。从行业来看,日融券卖出额较高的行业有金融(2.2亿股)、非日常生活消费品(1.5亿股)、信息技术(0.9亿)。

3. A股:做空规模小成本较高,多用于T+0交易

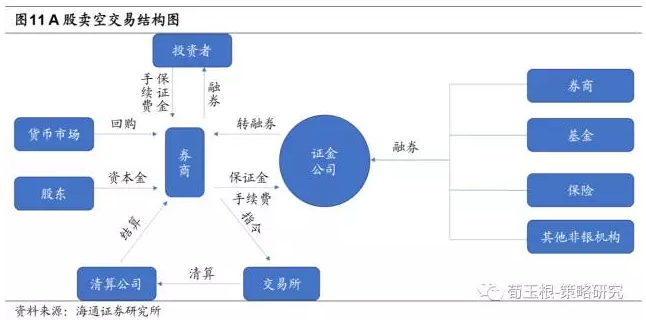

A股卖空还处于初级阶段。相较于美国、香港,大陆卖空机制开始较晚, 2006年7月2日,证监会发布《证券公司融资融券业务试点管理办法》、《证券公司融资融券业务试点内部控制指引》,标志我国融资融券制度正式确立。2006年8月21日沪深两市分别发布《融资融券交易试点实施细则》,对业务流程、保证金、担保物、标的范围、信息披露和风险控制等进行了详细说明。2008年10月5日我国开始启动融资融券试点业务,并于2010年正式启动。2012年8月30日转融通资金业务的推出,以及2013年2月28日转融通试点的推行使得转融通业务逐渐发展起来,融券交易逐步发展起来。

A股卖空采取集中授信模式,目前融券成本较高。在这种模式下,半官方的证券金融公司是交易体系的核心。当投资者申融券,券商提供自有证券或通过向专门的证券金融公司进行转融通,来满足客户的需求。集中授信模式便于管理当局通过证券金融公司调控证券市场的资金和证券流量。目前A股融券成本为年化利率8.35%-10.60%,明显较美股、港股融券成本高。

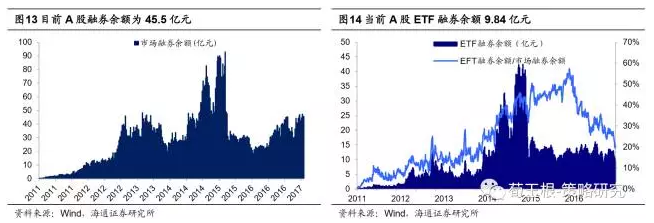

A股卖空市场规模较小,主要用于做T+0交易。截止2017年5月15日,沪深两市两融余额8823.06亿元,其中融资余额8772.9亿元,占自由流通市值(约20.5万亿元)4.28%,融券余额50.2亿元,占自由流通市值0.02%。目前大陆市场卖空投资者融券主要目的为做T+0交易。其中ETF融券余额10.11亿元,占市场融券总余额比例有所下降,目前为20.14%。2017年以来(至5月15日)平均每日融资买入额348.7亿元,占A股成交额8.38%。平均每日融券卖出额5.7亿元,占A股成交额0.14%。

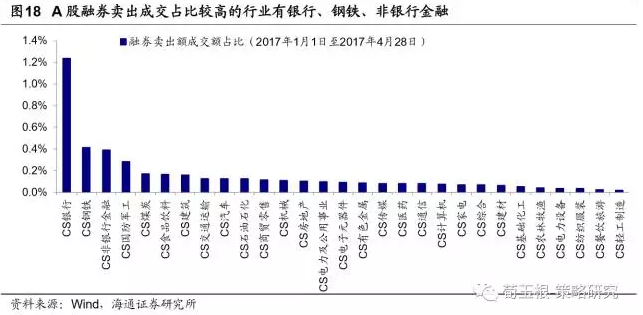

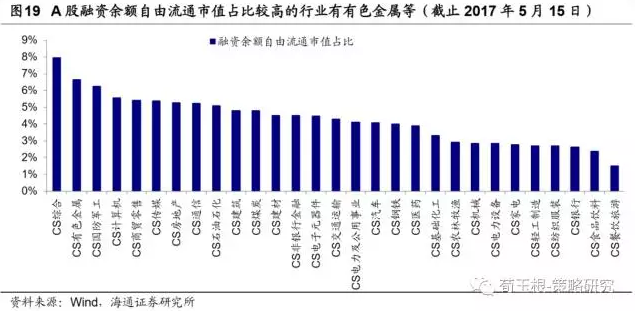

非银行金融行业融资余额、融资卖出成交占比都较大,银行行业融券余额、融券卖出成交占比都较大。从行业角度看(此处采用中信行业分类),融资余额较多的行业有非银行金融、房地产、医药。融券余额较多的行业有银行、非银行金融、钢铁。2017年以来(至5月15日),融资买入成交占比较高的行业有非银行金融、综合、国防军工。融券卖出成交占比较高的行业有银行、钢铁、非银行金融。融资余额自由流通市值占比较高的行业有综合、有色金属、国防军工。融券余额自由流通市值占比较高的行业有钢铁、煤炭、银行。融券余额前10大个股分别为河钢股份、华泰证券、兴业银行、海通证券、北京银行、交通银行、潞安环能、广汽集团、民生银行、中国银行,多数为金融股。

风险提示:全球经济形势恶化。(编辑:肖顺兰)

本文来自“荀玉根-策略研究”,作者荀玉根、唐一杰