继可口可乐涨价之后,百事可乐也要涨价了,“肥宅快乐水”恐怕也不会再带来“快乐”了。

近日,百事公司首席财务官休·约翰斯顿(Hugh Johnston)表示,明年第一季度百事可能继续提高产品售价,以应对成本增加。

而在几个月前,今年4月19日,可口可乐公司CEO詹姆斯·昆西(James Quincey)表示,由于原材料价格上涨显著,公司正打算提高产品售价,他的原话是“我们在2021年有很好的对冲措施,但2022年的压力越来越大,因此价格必须有所上涨。”

一石激起千层浪,涨价消息迅速登上热搜,网友的态度也呈两极分化,有网友表示:“可乐自由也没了?”也有部分网友表示无所谓,“这么多年没怎么涨价,稍微涨一点也能接受。”

全球两大饮料巨头携手涨价背后,是全球供应链紧张以及可乐的式微。

01 “快乐水”此前多年未涨价

1981年,百事可乐正式进入中国,这个时间比可口可乐整整晚了54年。

巨大的先发优势,让可口可乐在竞争中几乎是不可一世的存在,彼时中国大陆没有一家公司敢挑战可口可乐。

为了成功突围,百事可乐选择了与可口可乐完全不同的宣传策略。可口可乐一直宣称自己历史悠久、口味纯正,这在某种层面上意味着它难以年轻化,而百事可乐恰恰瞄准了那些喜欢标新立异、追求时尚的年轻人。

进入中国之初,百事可乐的宣传语是“百事可乐,新一代的选择。”并选择了张国荣成为百事在亚洲的第一位代言人,凭借“哥哥”当时的超高人气,百事可乐成功走进年轻人的心中。

这次成功的营销案例,也让百事可乐看到了明星代言的甜头,“铁打的百事,流水的明星”成为一种常态,这一点看看之后的百事可乐的代言人名单就知道了。

刘德华、郭富城、古天乐、谢霆锋、王菲、周杰伦、蔡依林.....那个年代娱乐圈的半壁江山,都曾出现在百事可乐的包装上。

2004年百事可乐广告

虽然在营销推广上花了不少钱,但是百事可乐的售价却一直没有明显提高。20年前一瓶百事可乐售价3元,10年前一瓶也是3元,到了今天一瓶500mL的百事可乐零售价依旧是3元。为什么可乐可以保持几十年不涨价呢?

其实,可乐的成本占比非常低,再加上销量巨大,即便每瓶的利润微薄,总体算下来收益规模也十分可观。网络上流传着一组数据,售价3元的可乐每瓶制作材料成本大约0.3元,加上瓶子、瓶盖、标签、运输、仓储、税收以及广告成本,一瓶可乐的综合成本大约2元,剩下的1元是品牌、经销商、零售商等多方的利润。所以虽然过去数十年里物价翻了数倍,但可乐的售价始终没有变过。

另一方面,细心的消费者也发现了可乐不涨价的小秘密,过去十年里中国大陆的最常见瓶装百事可乐容量从600mL降到了500mL,含糖量也降了,这其实也是一种变相涨价。

至于这次官方公布的涨价预警,主要还是原材料价格上涨有关。

“在过去的几个月里,百事可乐不得不艰难地解决罐头和饮料瓶的短缺问题。”休·约翰斯顿在接受外媒采访时表示,在疫情导致的限制解除后,餐馆和影院对百事可乐饮料的需求激增,使原材料的短缺问题凸显。

实际上,在最近几周,由于原材料价格上涨,挤压了包装食品行业原本的利润空间,百事可乐已经提高了苏打水和零食的价格。

原材料价格上涨的问题在百事可乐最新公布的2021财年第三季度财报中也有体现。截至9月4日,百事可乐实现营收201.89亿美元,同比上涨了11.6%,但由于分销和营销支出增加,成本上涨也超过了10%。

在财报中,百事可乐指出,除原材料短缺外,劳动力短缺、航空或其他商业运输的可用性降低、港口关闭或边境限制同样对供应链造成了不利影响,任何这些都可能影响百事可乐生产和销售产品的能力。

对此,中国食品产业分析师朱丹蓬表示:“作为全球饮料龙头品牌,可口可乐或者百事可乐价格调整肯定会引导整个行业也跟风涨价,但这轮涨价的背后却是新一轮优胜劣汰,大企业相对来说应对涨价有实力有底气,但中小企业跟不跟风涨就陷入两难了,这轮涨价或会加速行业洗牌。”

02 多家食品企业面临供应链压力

实际上,面临供应链短缺问题的不止百事。

今年4月,百事可乐的老对手可口可乐已发布了涨价通知。可口可乐方面表示,因为原材料价格上涨,接下来公司将通过提高饮料价格来应对成本上涨的影响。

除了两大饮料品牌,今年以来,食品行业多个企业也纷纷宣布涨价。5月和7月,百威亚太和华润啤酒两大啤酒巨头相继发布了涨价通知。百威亚太提到,公司多个品牌已经涨价,包括百威以及全国范围内的核心和实惠品牌,不同品牌具体涨价幅度不同。华润啤酒则提到,公司预计下半年原材料价格将进一步上涨,不排除下半年或年底在全国范围上调价格。7月底,雀巢宣布下半年食品和饮料整体价格预计上调2%,以抵消成本压力。8月,达能、达利食品也宣布涨价。

媒体报道Wingstop鸡翅短缺消息

除了大型食品企业,线下餐饮连锁也受到波及。9月下旬,有媒体报道称,美国肯德基表示,因无骨鸡肉供应不足,决定暂时取消该产品的广告宣传。而以“炸鸡翅”闻名全美的快餐店Wingstop,近日因为鸡翅大量缺货,而不得已开发新的鸡腿产品做替代。

事实上,二季度以来,企业对原材料上涨的担忧就在多家企业的财报中屡屡被提及。美银统计显示,“成本”提及次数同比去年已经上升了11倍。供应链通胀成为“众矢之的”,主要是因为企业为满足从疫情中快速恢复的需求,需要寻找足够劳动力以及原材料等。

美银全球研究部(BofA Global Research)则警告称,疫情期间形成的供应链痛苦今年年底可能会加剧,可能会耗尽商品库存,最糟糕的情况可能出现在今年最后三个月和2022年第一季度。

对此农产品公司ED&F Man研究主管科纳·哈克(Kona Haque)表示,像卡夫亨氏、雀巢和百事可乐这样的食品生产商很可能不得不将成本转嫁给消费者。“无论是玉米、糖、咖啡、大豆、棕榈油,只要你能想到的,所有的这些基本食品大宗都在上涨。”

武汉大学法学院教授刘瑛则撰文指出,可乐的涨价是包括美国在内的西方国家供应链危机的一个缩影。她认为,普通消费者经常简单地将产品价格上涨归结于原材料涨价,但是其实不仅仅是原材料,包括运费在内的各种环节,生产商都在增加成本,供应链危机可能最终会影响全球经济。

03 低糖时代,可乐迎来新烦恼

其实,可乐巨头双双涨价也是“垄断”的特殊格局带来的直接后果。

长期以来,全球高达数百亿的碳酸饮料市场,几乎一直被可口可乐和百事可乐两家垄断。国内亦是如此,可口可乐加上百事可乐占据了国内超80%的碳酸饮料市场,其余的屈臣氏、健力宝、北冰洋等等品牌的占比微乎其微。

虽然涨价有可能会导致一部分对价格敏感的消费者转投竞争对手,可是不跟着涨价,将直接面临盈利压力。所以,双方都涨价、都获得垄断利润,对两家巨头而言是最优解。

长远来看,即便涨价可以在一定时间内起到稳定营收和利润的作用,但近年来碳酸饮料市场不断萎缩已是不争的事实。

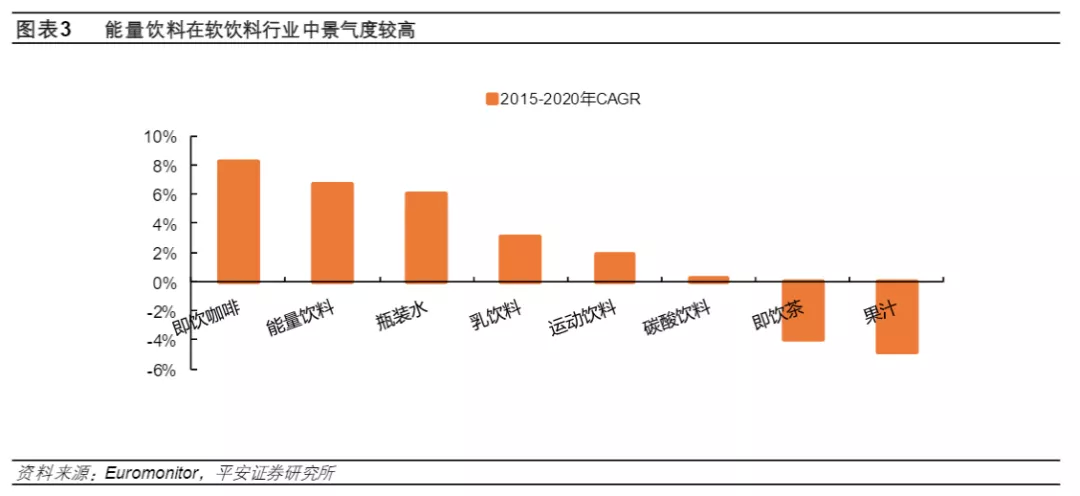

图片来源:平安证券

根据Euromonitor数据,2015-2020年碳酸饮料、茶饮料、果汁品类CAGR分别为0%、-4%、-5%,呈下滑趋势;而即饮咖啡、能量饮料、瓶装水等品类保持较高景气度,2015-2020年CAGR分别为8%、7%、6%。

碳酸饮料在中国的销售情况也不太乐观,2013-2019年我国碳酸饮料市场整体呈现波动变化,年均复合增长率为-1.65%。全国碳酸饮料市场规模从2016年的923亿元下跌到2018年的761亿元,直到2019年才恢复增长,预计2020年中国碳酸饮料行业市场规模为782亿元,同比增速-9.5%。

行业不景气,巨头的业绩也不太好看。百事可乐2019和2020财年的营收增速仅为3.87%和4.78%,归母净利润增速为-41.56%和-2.65%。老对手可口可乐的业绩也不如意,2020年的营收增速为-11.41%,归母净利润增速为-13.15%。

为什么碳酸饮料市场会逐渐萎缩?归根结底,还是人们的健康意识提高了,对于可乐这种饮品的“高糖”恐惧也在不断发酵。

以500mL的瓶装可乐为例,配料表显示百事可乐的含糖量是每百毫升11.2g,可口可乐的含糖量是每百毫升10.6g,换句话说喝一瓶可乐等于喝掉了50g以上的糖。而《中国居民膳食指南(2016)》建议,成年人每天添加糖的摄入量应不超过50克,最好控制在25克以下。也就是说,一瓶可乐下肚后摄入量直接超标了。

而长期摄入过多糖分不仅会让人更容易变老、变胖,患上龋齿,而且还会造成甘油三酯水平升高,诱发心脏病、糖尿病、脂肪肝等疾病。正是这种潜在危害,让众多消费者在买单时不得不犹豫再三。

意识到高糖分饮料对于消费者的健康危害后,全球已经有数十个国家和地区开始征收“糖税”,这其中包括英国、爱尔兰、法国、南非、菲律宾、匈牙利、挪威等国家,以及美国的伯克利、加利福尼亚和费城等地区。

以英国为例,2016年3月时任英国财政大臣乔治·奥斯本(George Osborne)就建议对含糖饮料征收总计5.2亿英镑的新税。而真正的“糖税”法案在2018年4月才开始正式在施行,按照规定,每100毫升饮料中若含有5克糖分,即达到纳税标准,须缴每公升18便士糖税;含有8克以上糖分,则须缴每公升24便士糖税。

即便我国目前没有类似的规定,但是不可否认的是,可乐正在逐渐与“垃圾食品”甚至“危险食品”划上等号。

当然,消费者拒绝可乐并不代表拒绝所有碳酸饮料,为了继续这舌尖上的美妙享受,很多人将目光转向更加健康品类,这就直接催生了很多低糖、低卡路里、低脂肪含气饮料问世,进而形成了一个新的“气泡水”风口。这几年,包括雀巢、统一、农夫山泉在内的饮料巨头先后发布气泡水新品,而元气森林、喜茶、清泉出山等“后浪”也获得了资本垂青,他们有一个共同的宣传点——0糖。

0糖0卡0脂的Bubly微笑趣泡

为应对这一转变,百事先后在中国上市了0糖0脂的依维世苏打水;0糖0卡的佳得乐清爽维生素电解质饮料;0糖0卡0脂的Bubly微笑趣泡。当然还有传统的老三样,轻怡百事、无糖七喜和极度百事(Pepsi Max)。

不过正如前面所言,整个碳酸饮料行业的增速都在下滑,百事也不得不提早谋划新的增长曲线。

纵观百事的发展史,涉足餐饮和休闲食品业务的新闻连绵不断,旗下较为知名的零食品牌包括乐事、奇多、桂格、百草味等。从经营数据来看,截至2021财年二季度末百事的食品与零食业务占总收入的55%,已成为营收主力。

所以,百事或许正在努力摆脱那个大家脑海里的“可乐公司”印象。

虽然百事在积极求变,但是从结果来看整体效果并不显著。过去五年的百事的营收一直处于微增的状态,增速一直没有超过5%,可以说是增长乏力,再加上供应链带来大成本压力,涨价恐只能解一时之困。

本文来源于微信公众号“资本星球planet”,作者唐飞;智通财经编辑:文文。