智通财经APP获悉,投资者对于滞胀的担忧渐涨,正如高盛首席美国股票策略师David Kostin在博客中所写的那样,“由于股票市场的波动性仍在上升,滞胀是本周客户对话中最常见的词汇。”

尽管Kostin重申"滞胀不是我们经济学家的基本预期",但他的经济团队刚刚再次上调通胀预期,并下调GDP预估。他还表示,"在滞胀环境下股市的疲弱历史表现,有助于解释投资者为何如此担忧。"

不过,高盛依然对股市持看涨观点,并表示此次下跌将是买入的良机。

滞胀时期美股有多疲软?

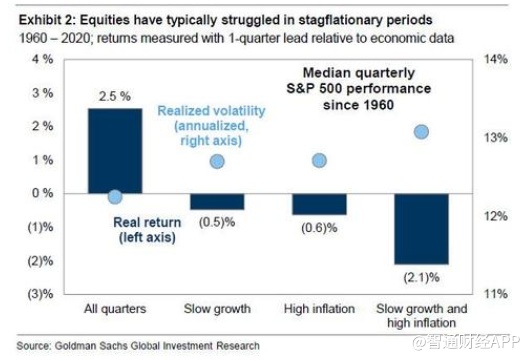

高盛表示,在过去的60年里,标普500指数的季度实际总回报率中值为+2.5%,但在滞胀环境下,季度回报率降至-2.1%,比经济增长放缓或高通胀环境下的回报率还低。

Kostin指出,“近几十年来,美国股票投资者几乎没有经历过滞胀”,而滞胀的主要特征是通缩。

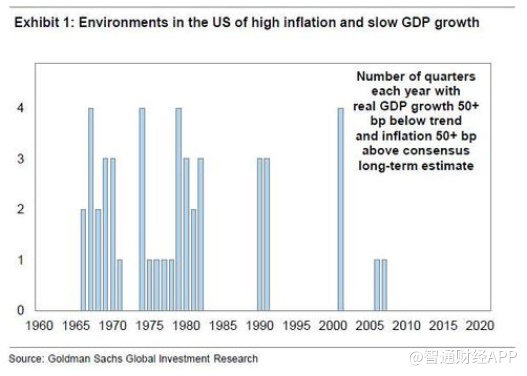

Kostin将“滞胀期”定义为连续两个或两个以上季度,核心CPI涨幅比普遍的长期预期高出至少50个基点,而实际GDP增速低于趋势水平50个基点或以上。

图表显示,自1960年以来,美国有41个季度(17%)达到了这些标准,但其中绝大多数发生在1960年代末至1980年代初之间。 在21世纪,美国几乎没有发生过滞胀,直到现在。

在过去的滞胀时期,股市的疲软大部分可归因于企业利润率承压。这是因为在滞胀环境下,企业难以迅速提高价格以抵消不断上升的投入成本,导致利润率和实际利润不断下降。

除了盈利方面的不利因素外,高盛还指出,在滞胀期间,随着利率上升,市盈率也小幅下降。

滞胀期间谁是赢家,谁是输家?

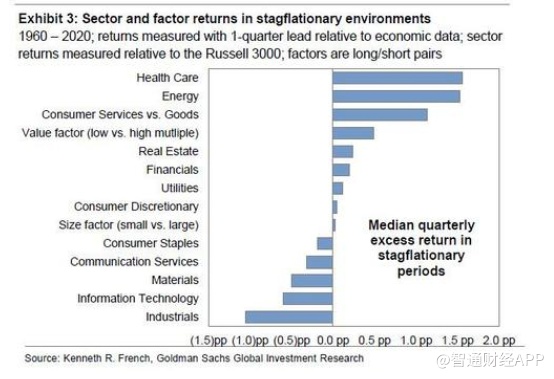

从行业层面上看,能源和医疗保健通常在滞胀时期产生最强劲的回报。 这或许可以解释为什么在过去的一个月里,能源板块一直是市场上最强劲的板块,该板块在原油价格上升的推动下上涨了14%。

高盛指出,在滞胀环境下,工业股和信息技术股的表现往往最差。现在信息技术行业的周期性不如上世纪60年代末到80年代初的滞胀时期,这是因为该行业包括了更多的软件和服务公司。 然而,成长型企业的增加也导致该行业对实际利率更加敏感。

Kostin承认,如果投资者预期央行加息以对抗通胀,那么科技行业目前仍可能容易受到滞胀的影响。

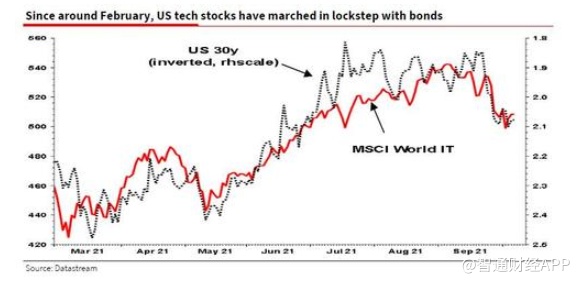

法国兴业银行的明星分析师Albert Edwards上周表示,自今年年初以来,全球科技股已与美国 30 年期债券收益率“挂钩”。他表示,如果美国30 年债券收益率从目前的 2.1% 升至 2.4%,科技股价格将下跌约 15%。如果美国 10 年债券收益率从目前的 1.5% 上涨至2.25,科技股将陷入熊市。

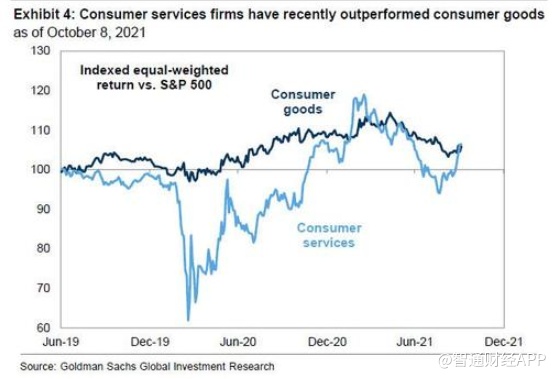

在滞胀环境下,消费者的消费行为差异也影响公司的收益。 高盛指出,在滞胀时期,餐饮和娱乐等消费服务业的表现比服装和零售等商品行业高出逾100个基点,而在其他时期这些行业的表现大致相当。即将到来的滞胀可能解释了为什么消费品公司自 5 月以来一直落后于标普500 指数。

从历史上看,滞胀不仅对经济增长造成压力,而且对家庭财富的增长也造成压力。自 1960 年以来,家庭净资产的季度实际增长率中值为 0.5%,但在滞胀期间仅为 0%。滞胀期间,家庭的股票资产占比下降,这也有助于解释股市疲软。在滞胀期间,房子的实际价格通常下跌,而黄金则升值。

尽管承认滞胀几乎已经到来,但高盛仍认为“通胀是暂时的”。高盛预期“股市将继续上涨”,标普500年底将涨至4700点。该行还相信此次下跌将证明是一个很好的买入机会。

然而,高盛传统的看涨观点与摩根士丹利日益看跌的前景之间出现了重大分歧。摩根士丹利股票策略师Wilson上周预测股市将下跌逾10%。摩根士丹利还预计,标普500指数年底将为4000点。