美妆护理月报(21年9月)

美容护理月报以分析业内最新热点运营模式为重点,并实时跟踪国际和港股最新动向,完善A股化妆品个护医美行业对比研究,进行一手最新研究反馈。

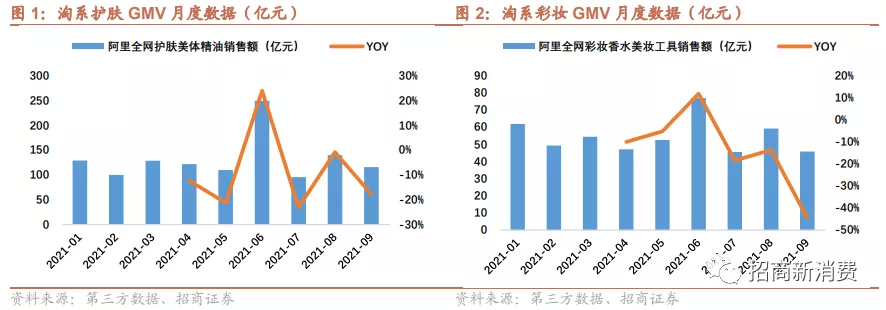

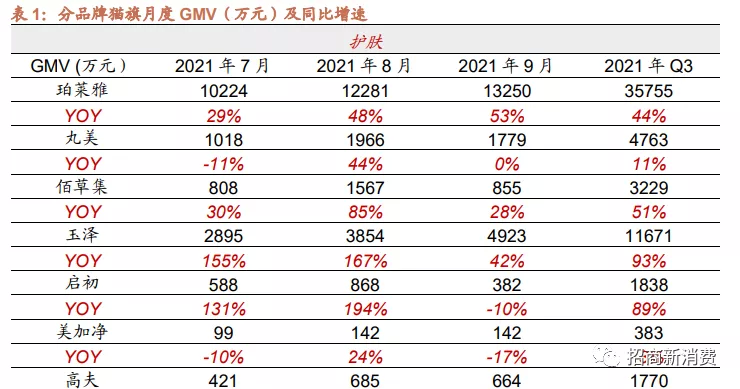

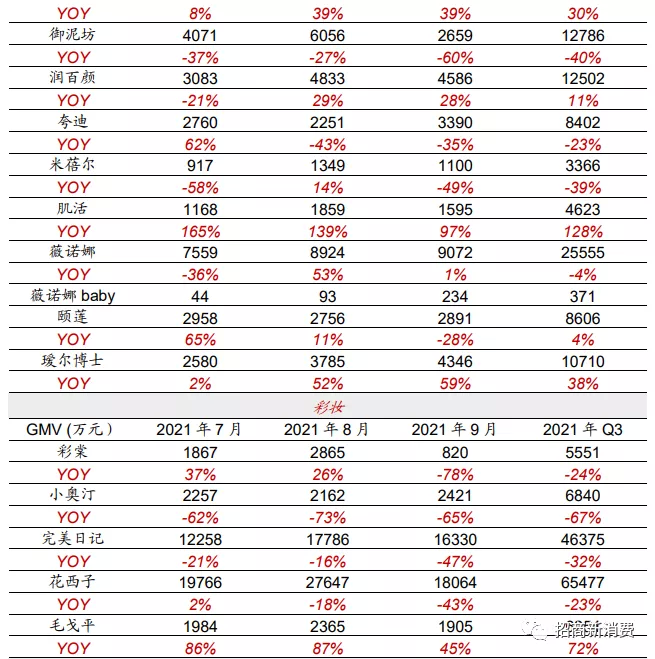

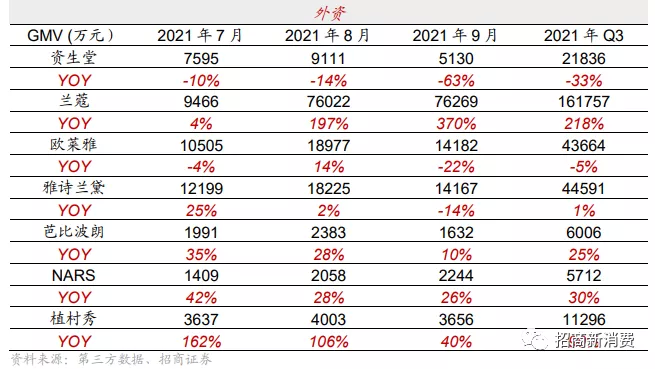

高基数及社媒平台分流,9月淘系美妆GMV同比下滑,护肤表现强于彩妆:21年9月淘系彩妆+护肤GMV合计162亿元,同比下降28%。其中护肤GMV为116亿元,同比下降18%。彩妆GMV为46亿元,同比下降44%。分品牌看,护肤品韧性较强,珀莱雅、玉泽、百雀羚、瑷尔博士猫旗GMV高增长,珀莱雅9月同比增长53%,玉泽9月同比增长42%,瑷尔博士9月同比增长59%。彩妆受疫情影响较大,毛戈平由于低基数因素,9月GMV同比增速45%,完美日记、花西子、彩棠、小奥汀同比均有明显下滑。外资品牌方面,兰蔻受低基数因素影响9月GMV同比增370%,彩妆品牌植村秀、芭比波朗、NARS 9月GMV同比增速分别为40%、10%、26%,但增速较前几月有所放缓。

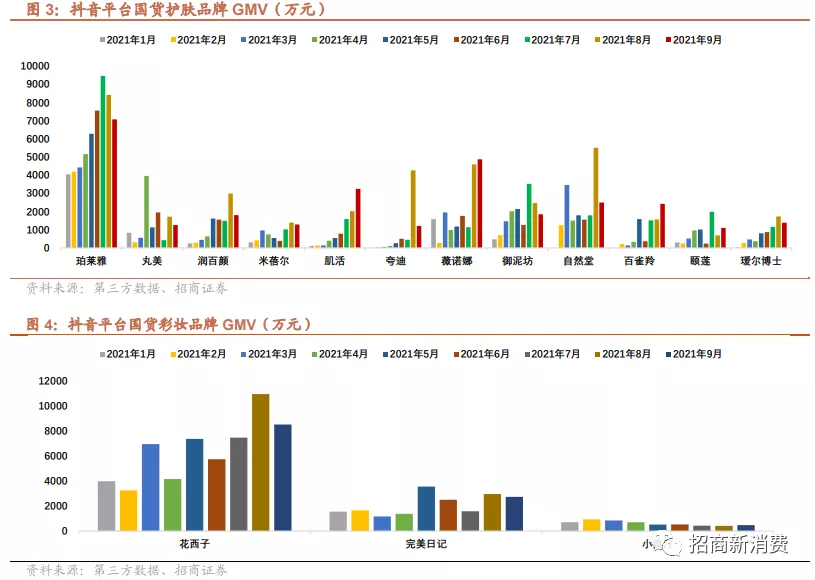

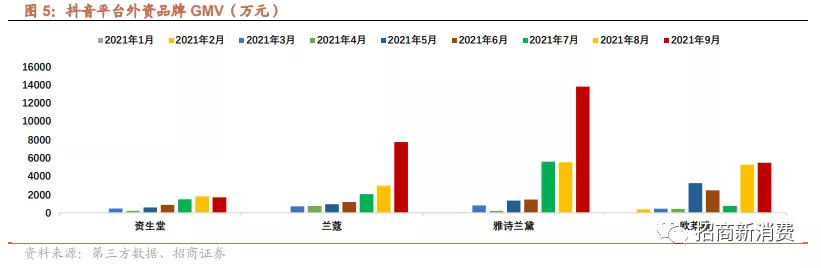

外资大牌在抖音上迅速起量:珀莱雅抖音平台销售额在国货品牌中持续表现突出,品牌GMV从2020年11月的接近2700万快速增长至2021年9月的7000万,位居国货美妆护肤品牌前列;其他国货护肤品牌如润百颜、米蓓尔、肌活、薇诺娜、自然堂、百雀羚、瑷尔博士等品牌月度GMV亦呈现环比快速增长趋势。彩妆品类来看,花西子保持领先,2021年9月GMV过亿。外资大牌快速起量,雅诗兰黛表现亮眼,2021年9月GMV达1.38亿元,资生堂GMV在1000~2000万之间,欧莱雅GMV规模达7732万元,欧莱雅GMV达5481万元。

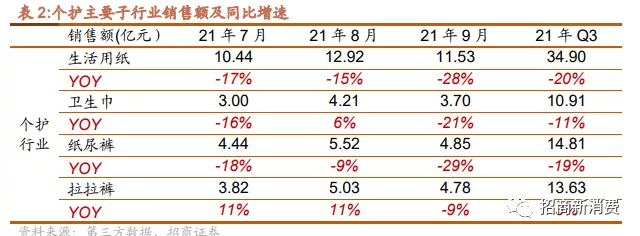

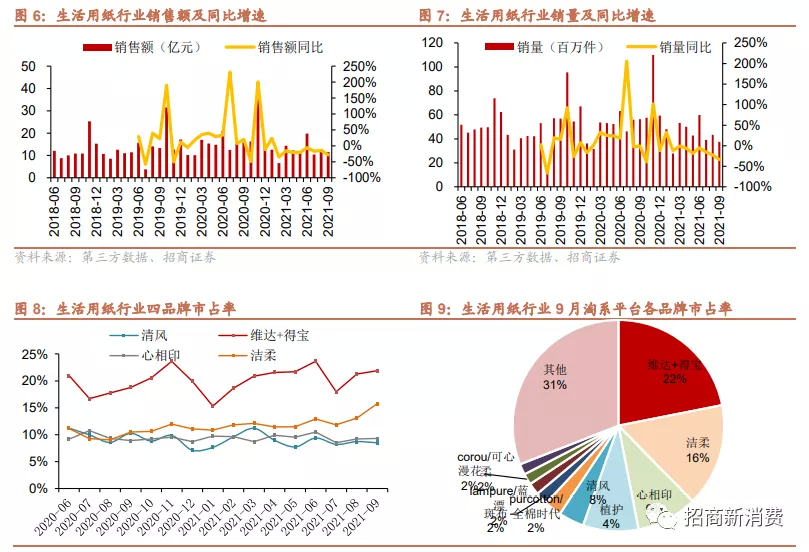

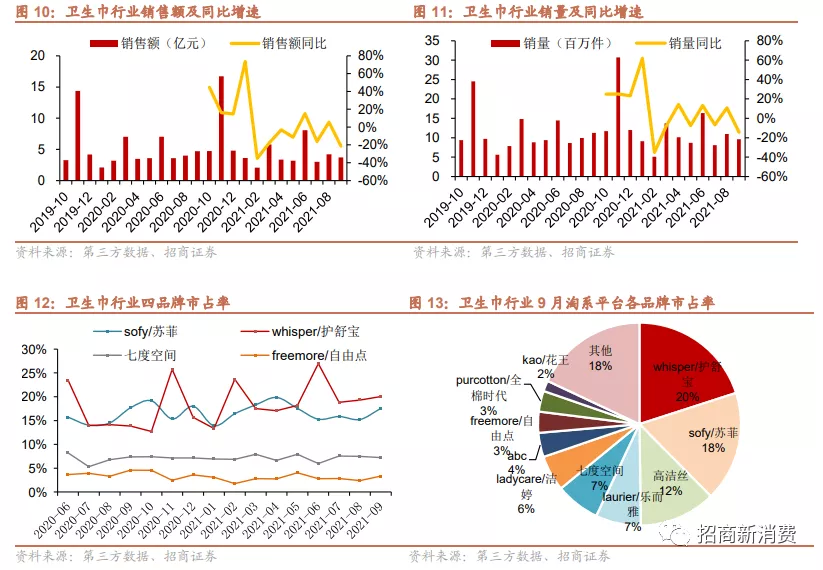

9月个护品牌线上销售持续低迷。淘系平台来看,生活用纸行业、卫生巾行业、纸尿裤行业、拉拉裤行业在去年高基数的背景下,9月销售额同比分别为-28%、-21%、-29%、-9%,线上销售降幅扩大。从主要品牌来看,生活用纸9月线上洁柔销售额同增9%,维达(含tempo)、清风、心相印、洁柔9月线上市占率分别为22%、8%、9%、16%。

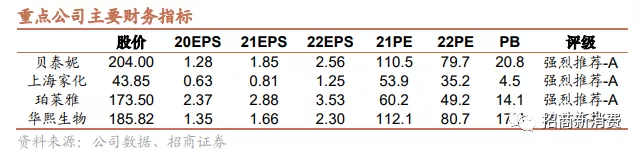

投资建议:Q3以来A股化妆品公司股价回调幅度较大,原因在于受高基数&阿里平台增长放缓&疫情反复影响,A股化妆品公司短期业绩承压,且估值较高。中长期看国货品牌凭借积极的产品功效创新,以及在新媒体新渠道方面相比外资品牌更有优势的运营能力,品牌价值有望持续提升。重点关注:敏感肌护肤龙头贝泰妮、多维改革顺利推进的上海家化、运营高效&多品类扩张的珀莱雅、原料开发能力强&营销激进的华熙生物。

风险提示:化妆品及医美消费增长不达预期;流量成本增长,营销费用投放增长,利润增长不达预期的风险;小非减持风险;估值中枢下移的风险。

一、美妆:9月淘系护肤及彩妆延续下滑趋势 抖音增长势头良好

1、高基数及社媒平台分流,9月淘系美妆GMV同比下滑28%

据第三方平台数据显示,21年9月淘系彩妆+护肤GMV合计162亿元,同比下降28%。其中护肤GMV为116亿元,同比下降18%。彩妆GMV为46亿元,同比下降44%。

高基数以及社媒电商分流是9月淘系美妆增长乏力的原因:20年受疫情影响,众多品牌纷纷加码线上资源投入,同时疫情影响逐渐消除,护肤品和彩妆的消费呈现报复性反弹,淘系基数较高。而今年三季度以来全国各地疫情增加,抑制消费需求,特别是彩妆消费需求受到极大影响;抖音、快手等社媒电商发展良好,对天猫平台分流效应日渐凸显。

2、国货品牌表现分化,护肤韧性较强,彩妆下滑明显

从天猫旗舰店表现来看,护肤品韧性较强,珀莱雅、玉泽、百雀羚、瑷尔博士猫旗GMV高增长。其中珀莱雅9月份同比增长53%,玉泽9月同比增速为42%,瑷尔博士9月GMV同比增速为59%。彩妆方面,毛戈平由于低基数因素影响,9月GMV同比增速45%,完美日记、花西子、彩棠、小奥汀同比均有明显下滑。外资品牌方面,兰蔻受低基数因素影响9月GMV同比增速370%,彩妆品牌植村秀、芭比波朗、NARS 9月GMV同比增速分别为40%、10%、26%,增速有所放缓。

3、外资大牌在抖音上迅速起量

从抖音平台来看,珀莱雅在国货品牌中持续表现突出,品牌GMV从2020年11月的接近2700万快速增长至2021年9月的7000万,位居国货美妆护肤品牌前列;其他国货护肤品牌如润百颜、米蓓尔、肌活、薇诺娜、自然堂、百雀羚、瑷尔博士等品牌月度GMV亦呈现环比快速增长趋势。彩妆品类来看,花西子保持领先,2021年9月GMV超过了一亿元。外资大牌发展态势良好,其中雅诗兰黛表现亮眼,2021年9月GMV达1.38亿元,资生堂GMV在1000~2000万之间,欧莱雅GMV规模达7732万元,欧莱雅GMV达5481万元。

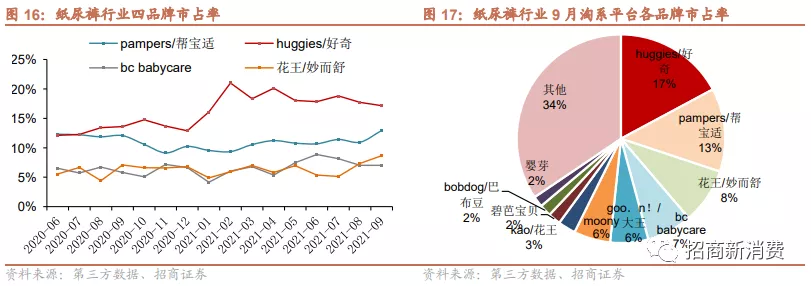

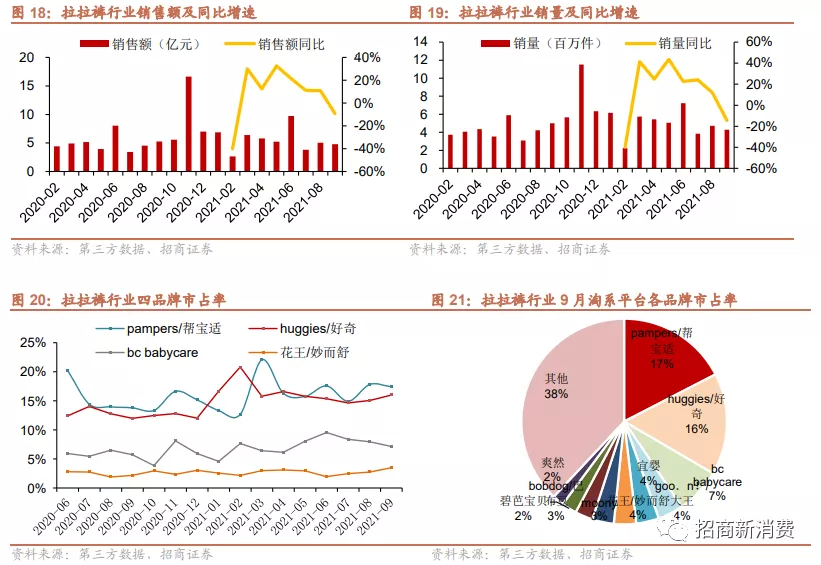

二、个护线上销售持续低迷

淘系平台销售情况来看,生活用纸行业、卫生巾行业、纸尿裤行业、拉拉裤行业在去年高基数的背景下,9月销售额同比分别为-28%、-21%、-29%、-9%,线上销售降幅扩大。从主要品牌来看,生活用纸9月线上洁柔销售额同增9%,维达(含tempo)、清风、心相印、洁柔9月线上市占率分别为22%、8%、9%、16%。

从淘系平台表现来看,在个人护理主要子行业中,生活用纸行业、卫生巾行业、纸尿裤行业、拉拉裤行业21年9月销售额均呈现下滑趋势,同比增速分别为-28%、-21%、-29%、-9%;生活用纸行业、卫生巾行业、纸尿裤行业21年Q3销售额同比分别-20%、-11%、-19%,拉拉裤行业21年Q3销售额略提升,同比+3%。

具体分品牌来看:生活用纸行业9月线上CR4为55%。其中,洁柔21年9月销售额同比增速分别为9%。维达(含tempo)、清风、心相印、洁柔各品牌21年9月的市占率分别为22%、8%、9%、16%。

卫生巾线上集中度较高,9月CR4(苏菲、护舒宝、高洁丝、七度空间)为57%。其中,护舒宝销售额增速较快,21年9月销售额同比增速为14%。苏菲、护舒宝两品牌头部效应明显,21年9月的市占率分别为18%、20%。自由点21年9月销售额同比增速为-43%,七度空间、自由点21年9月的市占率分别为7%、3%。

纸尿裤行业9月线上CR4(帮宝适、好奇、babycare、妙而舒)为46%。其中,帮宝适、好奇、babycare、妙而舒销售额均下降明显,21年9月销售额同比增速分别为-23%、-10%、-14%、-13%。行业有品牌头部集中趋势,帮宝适、好奇、babycare、妙而舒21年9月的市占率分别为13%、17%、7%、9%。

拉拉裤行业9月线上CR4(帮宝适、好奇、babycare、大王)为45%。其中,妙而舒表现亮眼,21年9月销售额同比增速为46%;帮宝适、好奇、babycare销售额也呈现增长态势,21年9月销售额同比增速分别为15%、21%、13%。帮宝适、好奇、babycare、大王21年9月的市占率分别为17%、16%、7%、4%。

三、投资建议及估值

Q3以来A股化妆品公司股价回调幅度较大,原因在于受高基数&阿里平台增长放缓&疫情反复影响,A股化妆品公司短期业绩承压,且估值较高。中长期看国货品牌凭借积极的产品功效创新,以及在新媒体新渠道方面相比外资品牌更有优势的运营能力,品牌价值有望持续提升。重点关注:敏感肌护肤龙头贝泰妮、多维改革顺利推进的上海家化、运营高效&多品类扩张的珀莱雅、原料开发能力强&营销激进的华熙生物。

贝泰妮

贝泰妮成立至今10年的时间里,迅速的超越海外品牌,占据国内敏感肌护肤第一位置。公司强势崛起的原因主要为:高管团队出身滇虹药业,强大研发实力作为根基;深耕高原植物成分,构建产品成分及配方差异化壁垒;前瞻布局线上渠道,精细化运营效率领先;线下专业医疗机构背书与线上KOL社媒转播相结合,营销转化率、产品复购率位居行业领先位置。

贝泰妮未来的增长驱动力:公司核心品牌薇诺娜目前功能只是聚焦在抗敏、修复、保湿、祛痘上,而且抗敏修护占了30%份额,其他高阶功效如美白、抗氧化、抗皱等处于刚起步阶段,所以在功效的多样化升级上空间较大。品类方面,妆字号的护肤品收入占比达九成,彩妆占比低个位数、械字号产品占比接近10%,未来彩妆以及械字号产品规模提升空间仍较大。渠道开拓方面:目前电商占比超80%,以平台电商为主,社媒以及微信小程序仍处于发展初期;线下渠道占比较低,未来线下渠道有望在模式创新升级推动下保持稳健增长。

预计公司2021年/2022年/2023年净利润规模分别为7.82亿元/10.84亿元/14.63亿元,同比增幅分别为44%/39%/35%。对应21PE111X/22PE80X,维持“强烈推荐-A”评级。

珀莱雅

电商高增长驱动公司21H1收入同比增38.53%;费用投放增加导致21H1归母净利润同比增26.48%,略慢于收入增速。公司深耕大众护肤领域多年,具备研发/生产/营销完整链条,在电商&社媒渠道打法激进,2017年后快速成长。长远看公司有望通过营销创新驱动品牌力提升/强研发支撑明星单品快速迭代/优势渠道扩张与精细化运营并举/“投资+赋能”打造美妆生态圈层等举措驱动较快增长。当前总市值349亿元,对应21PE60X,维持“强烈推荐-A”评级。

上海家化

家化研发基础扎实,是公司构建品牌金字塔的基石。拥有十余各具特色的品牌,实现了从美容护肤到个护到家居护理到孕婴童护理,从高端到大众的全覆盖。但由于渠道层级多&结构复杂,存在运营效率偏低/费用率高的痛点。历史上营销方式偏传统转化率低,不符合当前数字化/内容化营销趋势。潘总在欧莱雅任职期间所取得的成绩验证了其拥有渠道及营销方面的前瞻布局眼光及改革执行力,有望引领家化进行渠道结构升级与管理精细化改革,家化的业绩有望在2022年迎来明显改善。预计公司2021年-2023年净利润分别为5.53亿元、8.48亿元、10.89亿元,对应21PE/22PE分别为54X/35X,维持“强烈推荐-A”评级。

华熙生物

技术驱动&营销发力,实现从原料到品牌端的全面开花。1)科技升级&营销发力驱动功能护肤板块高增长:功效护肤业务自2016年的6386万元增长至2020年的13.46亿元,年复合增速达115%,收入占比也从2016年的12%提升至2020年的50%。旗下包含润百颜、夸迪、米蓓尔、肌活四大差异化定位品牌,凭借玻尿酸原料+多种活性成分物质开发能力做后盾,功效从保湿向美白抗衰修复突破;线上广泛布局阿里、京东、唯品会、抖音等多平台,加快营销创新,品牌曝光度迅速提升。2)透明质酸原料业务规模&技术领先,保持稳健扩产之势:玻尿酸产能规模全球第一,发酵产率、纯度、分子量段各项指标居行业首位,并独立研发生产其他活性成分如依克多因、麦角硫因、GABA有望提升原料业务规模增速。3)医美板块看好2021年全面革新,将低价引流产品向高品质爆品战略转变,有望实现医美业务板块的全面革新。

预计公司2021年-2023年净利润规模分别为7.96亿元、11.05亿元、14.58亿元,同比增速分别为23%、39%、32%,21PE/22PE分别为112X/81X,维持“强烈推荐-A”评级。

四、近期重点报告回顾

《化妆品行业深度(八)—从敷尔佳的发展看医用皮肤修复敷料赛道投资机会》2021-09-26

医用皮肤修复敷料市场规模预计将从2020年的41.8亿元增长至2025年的201.4亿元,年复合增速达37%,超越皮肤护理行业整体增速。阿里全网最近12个月细分行业CR5达59%,未来随着医用皮肤修复敷料准入门槛提高&消费者功效诉求加强,集中度有望进一步提升,拥有二类械字号及三类械字号批文的公司稀缺度提升,竞争壁垒逐渐夯实。敷尔佳、创尔生物、巨子生物是细分行业头部公司,可重点关注。

医用皮肤修复敷料市场未来五年预计年复合增速达37%。弗若斯特沙利文数据显示,受益于医美的兴起,医用皮肤修复敷料的市场规模由2016年的2.3亿元增长至2020年的41.8亿元,CAGR为105.7%。预计到2025年,医用皮肤修复敷料产品的市场规模将达到201.4亿元,20年-25年CAGR为37%,超越皮肤护理行业整体增速。

行业准入门槛抬高,集中度有望进一步提升。近12个月阿里全网医用皮肤修复敷料CR5达59%(荣晟、敷尔佳、创福康、可复美、芙清),预计未来随着行业监管政策趋严以及消费者对品质功效要求的进一步提升,集中度有望再度提升。拥有二类械字号及三类械字号批文的公司较为稀缺:截止至2020年6月30日,我国医用皮肤敷料批文达467个,一类医疗器械占比接近90%,主要为医用冷敷贴;二类医疗器械占比达9.6%,三类医疗器械批文仅有3个,具有较高的稀缺度。

敷尔佳:医用皮肤修复敷料龙头极致单品战略成功典范。敷尔佳收入从2018年3.73亿元增长至2020年15.85亿元,毛利率在77%左右,净利率水平在40%-45%。2020年公司贴片类产品销售额为贴片类专业皮肤护理市场第一,占比21.3%;其中医疗器械类敷料产品市占率25.9%,市场排名第一;化妆品类产品市占率16.6%,市场排名第二。增长驱动力分析:背靠哈三联,产品力强大。公司2016年和哈三联进行战略合作,哈三联强大的研发实力是公司强大产品力的基础。精准营销&拥抱新社媒,提升品牌知名度。公司在线上进行广告植入、邀请KOL直播;线下通过邀请明星代言,参与美博会进行产品宣传。坚持极致单品战略。公司拥有5个年销售额过亿元的单品,贡献了收入的87%,医用透明质酸钠修复贴(白膜)在2020年销售额达到5.98亿,占总营收38%。胶原蛋白水光修护贴2020年销售额达到2.12亿,占总营收13%。

创尔生物:胶原贴敷料产品的开创者,拥有全国首款无菌Ⅲ类胶原贴敷料。2012年至2020年公司收入规模从0.34亿元增长至3.03亿元,年复合增速达31%;净利润规模从0.13亿元增长至0.92亿元,年复合增速达28%。近三年毛利率保持在80%左右;净利率保持在30%左右。研发实力雄厚。2020年公司研发费用率6.06%,处于行业领先水平;截至2021年6月公司拥有32项专利,拥有全国首款无菌Ⅲ类胶原贴敷料,构筑较强的竞争壁垒。线上渠道增速快,线下三甲医院覆盖率水平高,具有较好的渠道优势。

巨子生物:重组胶原蛋白领军企业,营销激进&渠道开拓能力强:公司已研发出基于基因工程的类人胶原蛋白的皮肤医学类产品(包含可丽金、可复美、可愈等品牌)、医疗器械、预防医学和营养医学等三大类近百种产品,广泛应用于全国1100余家医院的皮肤科、激光科、整形科和医疗美容机构。

风险提示:经济增速放缓导致皮肤护理可选消费增速放缓的风险;平台流量成本上升对品牌端利润侵蚀风险;疫情导致线下渠道客流减少的风险。

五、风险提示

1、化妆品消费增长不达预期的风险

2、品牌商渠道开拓不达预期、收入增长不达预期的风险

3、流量成本增长,营销费用投放增长,利润增长不达预期的风

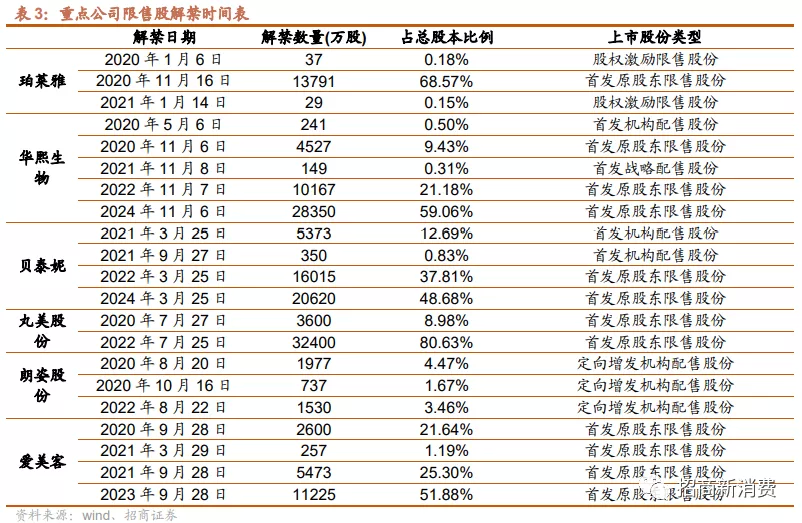

4、小非减持的风险

5、流动性收紧,高估值公司估值中枢下移的风险

六、附表

本文编选自微信公众号“招商新消费”,智通财经编辑:楚芸玮。