医美产业笔记导读:

2019年10月30日,昊海生科头顶“玻尿酸第一股”和“科创板最贵新股”两个光环上市,6个交易日后,昊海生科破发,又成为“科创板破发第一股”。

在当时被捧为神话的昊海生科,如今的发展却一直在遭受质疑,“掉队”“黯然”等词一直围绕着昊海生科。

01原有主业承压 集采是机遇还是挑战?

昊海生科以生物医用材料技术和基因工程技术起家,建立起了眼科、整形美容与创伤护理、骨科、防粘连及止血四大业务版块,有多款产品处于行业第一的地位。

抛开医美业务,昊海生科在眼科领域,是国内第一大眼科粘弹剂厂商、国际知名人工晶状体及视光材料厂商;在骨科领域,是国内第一大骨科关节腔粘弹补充剂生产商;在防粘连及止血产品领域,是国内第一大手术防粘连剂生产商,以及主要的医用胶原蛋白海绵生产商之一。

所以昊海生科本身是不具备医美基因的,自身业务和医美的关联度也不高,但由于看到医美赛道的高景气度,加速了转型力度,通过各种手段尤其是投资并购来快速开展医美相关业务。

所以2019年是昊海生科“买来的”高光时刻。从2013年“海薇”玻尿酸上市之后,昊海生科便顶着“医美三剑客”的光环,2017年“姣兰”上市、2020年“海魅”上市,昊海生科的三款玻尿酸产品各自形成差异化定位,同时与市面中其他产品也存在差异化,市场反响都不错。

昊海生科的医美布局目前为止没有踩过雷,反观其主业的增速则不容乐观,眼科业务增速逐年下降,从354%下降至-20.56%;骨科业务波动明显,增速由负转正再转负;防粘连及止血业务增速一直为负,且下降幅度越来越大。

除了市场带来的“不良影响”外,最近国家推进的高值医用耗材集中带量采购工作对昊海生科的影响也比较明显。集采对于企业来说将会面临着销售业绩下降的风险。此前,昊海生科人工晶状体系列产品在京津冀“3+N”等集采工作中标,其中标价格区间为350-6166元/片。在此影响下,去年眼科领域毛利率同比下降2.47%。

带量采购给当下医疗器械企业的经营业绩带来了阶段性严峻挑战,带量采购落地尚需要一定的时间,在过渡阶段,中选企业短期销售业绩承压。但长期来看,带量采购或许也会给国内龙头企业带来提高市占率的机会。所以集采给公司带来的影响是多方面,不能简单粗暴地判断影响的好坏。

昊海生科方面对带量采购持有乐观的态度。在他们看来,带量采购的快速铺开对于具备生产成本控制能力、产品线布局能力的企业带来了更多的机会,昊海生科将利用多品牌全产品线优势、渠道优势、成本优势在相关中选地区巩固并进一步提高本集团人工晶状体产品的市场占有率。

但最后,集采到底是不是昊海生科的机遇,以及未来能不能扭转主业不断下滑的趋势,现在都不能下结论。并且,就国内市场来说,眼科粘弹剂、骨科关节腔粘弹补充剂、手术防粘连剂,昊海生科虽然是国内第一大厂商,但目前这些赛道的规模和增速并不可观,即便昊海生科做到行业第一,其天花板也很明显。

02现在加强医美业务布局 为时晚矣?

在“掉队”和“黯然”的争议声中,昊海生科的医美业务渐渐不被看好,但其实这种争议不存在,因为昊海生科并不是所谓的“掉队”,而是并未正式冲上医美的赛道。

被捧为“医美三剑客”一是由于昊海生科上市赶上了当时医美行业的狂热;二是其产品“一炮打响”提高了企业的知名度。如今再看昊海生科的业务布局不难发现,它们在医美领域的布局正在加强,尤其是今年。

众所周知,昊海生科最擅长的就是“买买买”。2021年,公司发布多项并购项目公告:1)收 购欧华美科近 60%股权,将公司医美产品线拓展至射频及激光医疗设备和家用仪器领域;2) 获得法国子公司 3 款在研玻尿酸产品(预计将于 2021-2022 年国内上市);3)拟取得亨泰视觉 55%股权;4)获得台湾亨泰光学股份有限公司旗下高端角膜塑形镜产品“迈儿康 myOK”在中国大陆地区 10 年的独家经销权;5)获得 Eirion 的外用涂抹型及经典注射型肉毒毒素产品、治疗脱发白发用小分子药物产品的大中华区权益。

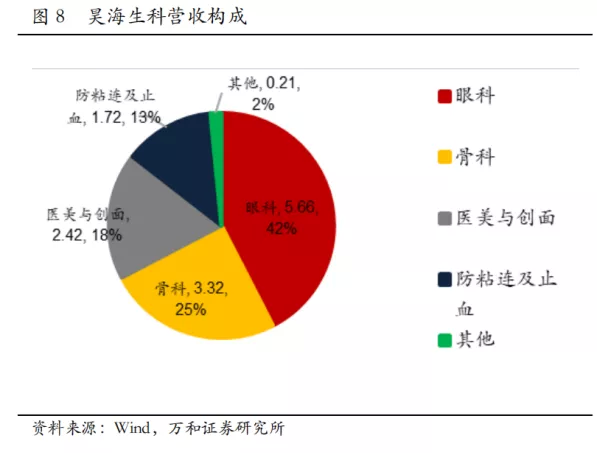

现阶段,昊海生科的主要营收还是来自于眼科,甚至骨科的营收也超过医美业务,但是从2021年的动作来看,医美的收购是远高于眼科的。

另外,根据其财报显示:2020年发生研发费用1.26 亿元,同比增长 8.96%,研发费用率为 9.5%,增加 2.3 个点,主要是公司持续加大对于眼科和医美产品的研发投入,多个眼科及医美研发项目进入关键的临床试验阶段所致。

所以,现在的整体情况是:昊海生科的医美业务不能独当一面,但是资金和研发投入都在不断走高。

那么接下来要讨论的则是昊海生科的医美布局:

昊海生科旗下的几款玻尿酸主打中高端市场,尤其是姣兰和海魅,但是有数据显示:进口玻尿酸品牌以中高端为主,目前占据市场主导地位,从销售金额占比来看,2019年国外企业占据前四,分别为韩国LG、美国Allergan、韩国Humedix、瑞典Q-Med,CR4占比高达68%。

有媒体也报道:北京某知名大三甲整形美容科医师表示其所在医院基本不打国产玻尿酸,使用的都是进口产品。“对于医疗美容而言,我们平时接触的客户绝大部分会选择国外的产品,国产产品一般是中小机构走量,和国外产品相比有明显差距。高端的客户基本没有使用国产玻尿酸的。”

所以姣兰和海魅面临着如何与进口玻尿酸竞争的难题。

肉毒素领域,昊海生科今年3月以1.9亿美元的投前估值,投资3100万美元认购Eirion的A轮优先股。Eirion有偿授权本集团创新外用涂抹型A型肉毒毒素产品ET-01、经典注射型肉毒毒素产品AI-09、治疗脱发白发用小分子药物产品ET-02在大陆及港澳台的的独家研发、销售、商业化许可。通过此次交易,昊海生科进入肉毒素以及小分子药物领域。

肉毒素作为注射美容领域具有举足轻重的地位,目前国内上市的肉毒素产品仅有4款:兰州衡力是唯一一款国产肉毒素;其余保妥适、吉适、乐提葆都为进口产品。而与昊海生科同属于“医美三剑客”的华熙生物、爱美客至今在肉毒素领域都没有布局成功,但是就诸多业内人士看来“未来五年没有肉毒素的透明质酸注射剂是卖不动的”,肉毒素+玻尿酸为“黄金组合”。所以,“医美三剑客”有可能在肉毒素领域集体掉队,未来肉毒素的发展还是至关重要的,就看谁能取得先机了。

医美行业归根结底是具有医疗性质的,在产品研发方面的时间和资金成本都非常高。昊海生科斥巨资疯狂收购,拓宽医美业务线,同时提高医美的研发资金投入是非常明智的选择。只是不知道在医美狂热了几年后的今天,现在才开始提速是否还来得及。

随着医美行业的持续火热,越来越多的企业选择跨界进入医美赛道,医美领域有哪些新势力、推出了哪些新产品、出现了哪些新打法。2021年12月2日,深圳,由医美产业笔记主办的“新医美 加速生长·2021全球医美大会暨追光大赏颁奖盛典”(点击报名)重磅来袭!届时将围绕“轻医美”“他经济”“泛医美”“机遇与挑战”“科技与创新”等关键词展开讨论。云涌之时,让我们顺势而上,加速生长,一起进化。

本文编选自公众号“医与美产业笔记”,作者:Ailah;智通财经编辑:汪婕。