本系列文章摘要:

概况:港股卖空交易占成交额11%左右。卖空是成熟资本市场普遍存在的通过股价下跌获利的交易手段,即当看空某一指定可做空的证券时,先向他人借入该证券出售,当股价下跌后再从市场低价购买证券归还出借人,赚取股价下跌的差价。2000 年以来,港股卖空成交占市场总成交额的比例(卖空比例)呈现阶梯式上移, 目前港股做空交易每年约2 万亿港币,占市场总成交额的比例已达到11%左右,在大盘股中比例更高达到 14%。市值大、流动性好、券源丰富的金融板块做空最为活跃,年初至今卖空比例达到17%。做空交易已经成为港股市场中流动性的重要来源。

港股卖空规则 :限制卖空范围、提价规则和禁止“裸卖空”

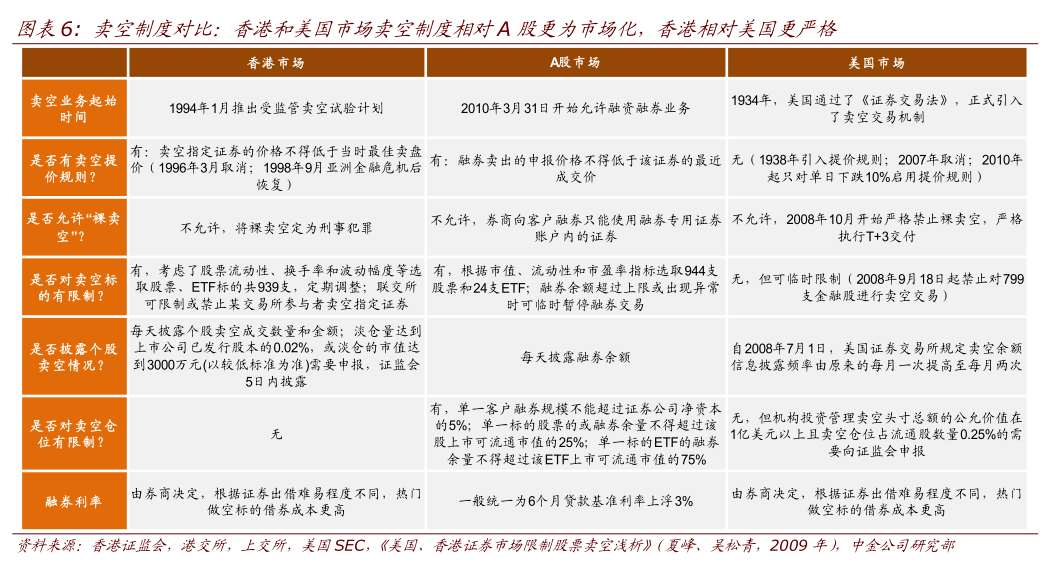

香港对卖空的监管在全球成熟市场中较为严格。港股卖空限制主要包括:1 )限制可卖空证券范围 :仅允许对718 支股票和221支ETF 和上市基金进行卖空,虽然相关标的市值、成交额已经覆盖到了全市场的90%以上;2 ) 卖空提价规则( (uptick rule) ):只能以不低于当时最佳卖盘价的价格进行卖空,防止股价下跌时卖空对价格的打压;3 )严禁未借入证券” 的“裸卖空”:因“裸卖空”可能短时间虚增证券数量,对市场稳定性造成较大干扰,香港1998年起严禁“裸卖空”,最重可被定性为刑事犯罪,而 2008 年美日等发达市场才开始对此严格限制。

目前港股投资者可以通过互联互通卖空 A 股,内地投资者暂不可通过港股通卖空港股,但沪港通《试行办法》中将“港股通禁止融资融券”改为“另行规定” 或为内地投资者通过港股通卖空 港股预留了空间。

指示性指标: 卖空比例过高往往对应市场短期技术性底部

卖空占市场总成交的比例(卖空比例)过高体现市场情绪极度悲观 。此时边际上的微小变化如利空未兑现容易导致情绪的扭转,触发空头平仓,推动股价上涨,反过来迫使更多空头平仓止损、股价进一步上涨,因此卖空比例极端值往往对应市场技术性底部。 经验上,场 港股市场 15% 左右的卖空比例(5 日移动平均值 ) 可能对市场底部的指示性较强。我们观察到最近 10 年内 15 次中的 10 次极端高的卖空比例对应市场阶段性底部,最近 5 年的 6 次全部对应阶段性底部(见《详解港股做空机制之二:如何靠做空指标寻找市场底部?》中图表 10)。

规避卖空风险:警惕做空交易异常飙升

除了基本面不被看好、对冲等原因而被卖空之外,港股被做空也常常与被质疑财务造假联系在一起。研究近年来被做空机构狙击的 22 个港股案例我们发现,无论最终质疑被证实与否,做空报告一般造成股价当日平均暴跌 10%,如果财务造假无法澄清长期跌幅很可能超过 50%,甚至停牌和退市。

我们建议从以下方面规避做空相关风险:1 )留意“流动性陷阱 ”和高估值个股:港股市场流动性分布极不均匀,40%的港股日均成交额小于 100 万港币,流动性差的公司被做空或导致股价剧烈波动,另外高估值、大股东频繁减持、大额股权质押的个股也容易成为做空对象;2 )警惕做空交易异常飙升:我们发现做空机构发布报告前 2~3周卖空交易有异常飙升的现象,特别是无重大利空情况下更值得警惕;3 ) 参与做空也有风险:上市公司可能长期停牌,大股东反击或导致股价不降反升、甚至出现“轧空”造成做空者亏损,提价规则和热门做空标的难以融券也可使得卖空交易无法完成。《详解港股做空机制之三:投资者如何规避做空风险?》中图表24~27 中,我们梳理了近期做空交易和仓位 占比较高 、上升较快。

做空到底怎么玩?

港股卖空制度:概况及发展

概况:港股额卖空交易占成交额11%左右

卖空,又称做空、沽空,是通过股价下跌获利的交易手段 。目前香港资本市场可以做空的方式包括卖空证券、交易股指期货、期权、权证、牛熊证等,本报告主要讨论的是对一般证券的合法做空,即当看跌某一指定可做空的证券时,先向他人(如经纪商)借入该证券出售,当股价下跌后再从市场低价购买证券归还出借人,赚取股价下跌的差价。做空是成熟资本市场双边交易的重要手段,目前港股做空成交额每年约2万亿港币,占市场总成交额的比例已达到 11%左右,在大盘股中比例更高、达到 14%。具体而言:

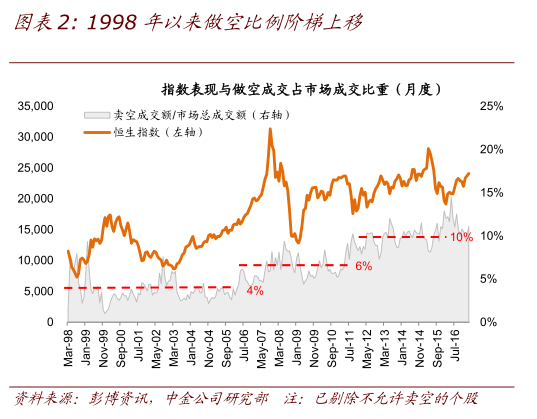

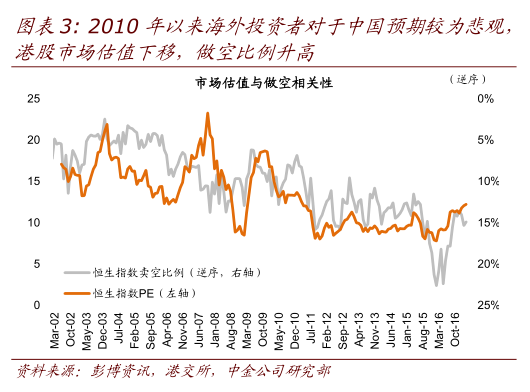

1. 目前港股市场卖空占总成交 比例约 11% ,近年阶梯式上移(图表 1~2):2000 年以来,港股卖空成交占市场总成交额的比例(卖空比例)呈现阶梯式上移,做空交易的市场影响不断增强。市场卖空比例中枢由 2000~2005 年的 4%左右上移到2006~2010 年的 6%左右,最近 5 年则上升到约 10%。除了允许做空标的增加、借券成本下降等原因外,近年做空比例的上升可能与 2011 年后港股市场表现平淡、单边买入并持有的策略吸引力下降有关(如图表 2~3,2011~2016 年恒生指数涨幅CAGR 仅约-1%,估值由 15 倍 P/E 下降到 9 倍左右)。

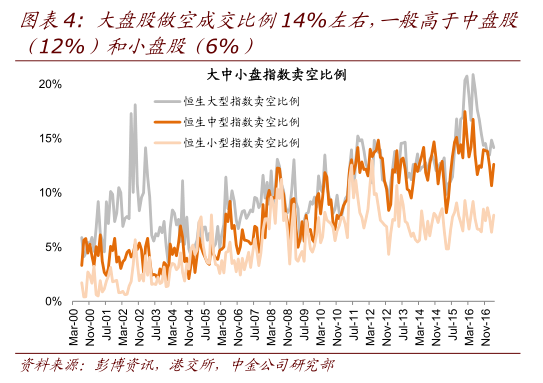

2. 大盘卖空比例大于小盘(图表 4) 。2016 年恒生大型股指数卖空比例约为 18%,恒生中型股指数卖空比例 14%,恒生小型股指数该比例仅为 8%(计算已剔除不允许卖空个股)。由于卖空需要预先向中介机构借入证券,大盘股流动性较好、券源更加丰富,因此大盘股相对于小盘股卖空比例一般较高。大中小盘指数卖空比例的分化主要出现在 2011 年后,表现为大盘、中盘指数卖空比例上升、小盘指数卖空比例下降。

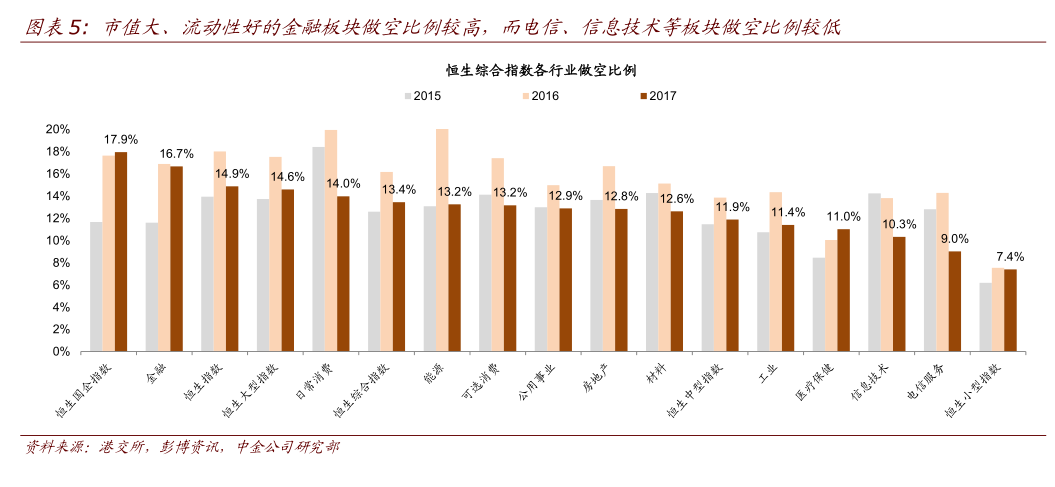

3. 金融板块做空比例最高,而电信、信息技术等板块做空比例较低(图表 5)。 市值大、流动性好的金融板块做空活跃,年初至今做空比例达到 17%;TMT 板块腾讯等科技股今年表现较好,今年以来做空比例相对较低,仅为 8%左右。

卖空制度 : 香港市场卖空监管在全球成熟市场中较为严格

与美国类似, 香港市场融资 融券采取市场化模式。香港卖空制度中融券的环节采取与美国类似的市场化的分散授信模式,即不安排专门机构对融券规模进行控制,由市场中分散的证券金融机构通过借贷、互换等方式完成。

香港在1998 年亚洲金融危机后加强卖空监管 。香港市场卖空制度最早始于 1994 年,1998 年亚洲金融危机后全面加强对卖空的监管,主要措施包括:1 )限制可卖空证券范围;2 )恢复卖空提价规则(只能以不低于当时最佳卖盘价的价格进行卖空);3 )保留有担保卖空的审计文件,严防无担保的“裸卖空”。因“裸卖空”可能短时间虚增证券数量,对市场稳定性造成较大干扰,在香港可被定性为刑事犯罪,被判最高罚款10万港元及2年监禁 1 。

相比全球其他成熟资本市场,香港市场卖空监管较为严格。香港早在 1998 年就在禁止裸卖空、卖空提价规则等方面作出了严格规定,因此在 2008 年全球金融危机中,当发达市场纷纷开始限制做空时(美国、英国在 2008 年 9 月临时禁止对金融股的卖空、美国2008 年 10 月开始严格禁止裸卖空等),香港监管机构并未对卖空制度作出重要调整。金融危机后,香港证监会继续完善卖空监管,2012 年 6 月设立了淡仓申报制度,对机构持有超过公司股本 0.02%或 3000 万港币的卖空仓位要求申报并集中披露。

港股卖空如何操作 :避免“裸卖空”、提价规则和允许

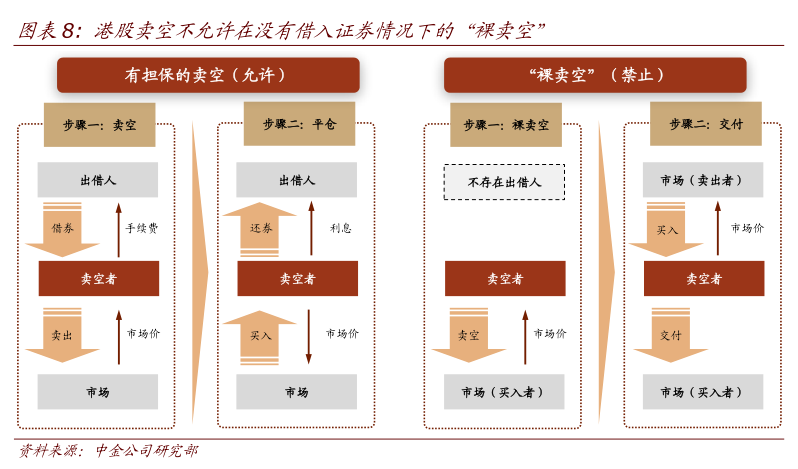

标的香港市场严禁“裸卖空”,即没有预先借入证券的无担保卖空(见图表8) 。尽管投资者可以在证券 T+2 交付日之前在市场上买入证券用于交付,但这种无担保的“裸卖空”可能会在市场上产生大量虚拟的证券供应,使得价格信号失真。因此,港股市场严格要求投资者在卖空前与券商等融机构签订有效的股票借贷或互换协议,“裸卖空”最严重会被定为刑事犯罪,最高罚款 10 万港元及 2 年监禁。另外,卖空价格也不可以低于当时的最佳卖盘价(best ask price,即卖盘中最低价格),ETF 等豁免证券除外。 具体而言:

1. 如何避免“裸卖空”?

投资者必须在进行卖空前通过与券商等拥有融券资格的金融机构签订证券借贷协议、拥有证券期权或认购权证等方式拥有对证券的权利,确认已有足够证券供借用,并根据协议提供抵押品。在进行卖空交易时,投资者必须向经纪商指明该卖盘是卖空盘,保证已借到证券,并在当日提供相关借贷协议等证明。

2. 遵循卖空提价规则(uptick rule )

“卖空提价规则” (uptick rule )是指价 卖空交易时不能以低于当时最佳卖盘价 (bestask price ,即卖盘中最低价格) 进行。该规则主要是为了在价格下跌时限制卖空交易对价格的打压。香港市场在 1998 年 9 月亚洲金融危机时期恢复了卖空提价规则,目前可卖空证券中,除 ETF 可豁免外,其余证券仍须执行卖空提价规则。

3. 哪些标的可卖空?

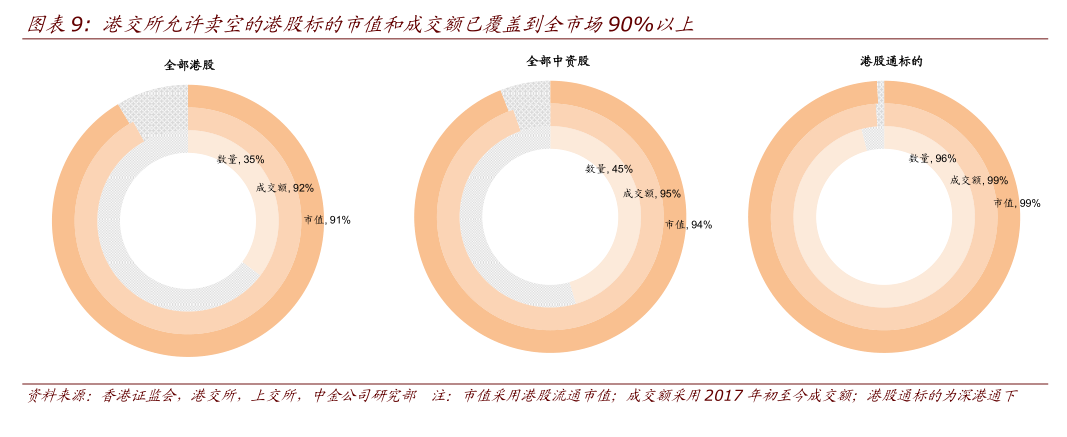

并非所有港股都可以卖空。港交所根据主要股指期货期权的成分股以及考虑流动性、市值等要求规定了 939 支可卖空的证券标的,包括 718 支股票和 221 支 ETF 和上市基金,并每季度对标的进行调整,名单可在港交所网站查询。

具体而言,除了港交所上市的股指期货期权成分股、部分 ETF 基金和做市证券之外,还选取符合以下市值和流动性条件之一的股票:

► 市值不少于 30 亿港元且过去 12 个月换手率不低于 60%的股票;

► 新上市不超过 60 个交易日,但公众持股市值在上市第二日开始的 20 个连续交易日不少于 200 亿港元、总成交量不低于 5 亿港元的股票。

实际上,虽然港交所允许的卖空标的数量上只占到全部港股的 1/3 左右,但这些标的已覆盖到恒生指数、恒生国企指数的全部成分股, 市值、成交额已经覆盖到了全的市场的 90% 以上,对于中资股的市值和成交额覆盖率达到了 94%和 和 95%(见图表 9)。

4. 可以通过互联互通机制卖空吗?

香港空投资者已经可以卖空A 股,但内地投资者暂不可卖空港股。2015 年 3 月起港交所开始允许香港投资者通过互联互通沽空 A 股,但目前 A 股投资者仍不可通过港股通卖空港股。2014 年 9 月发布的《上海证券交易所沪港通试点办法》删除了征求意见稿中关于“港股通禁止融资融券”的规定,明确港股通融资融券相关事宜“另行规定”,或为内地投资者通过港股通卖空港股预留了空间 4 。随着互联互通机制逐渐成熟,港股通融资融券制度有望未来推出。

5. 卖空的成本有哪些?

1) 卖空证券需要预先借入证券,因此要向出借人支付 利息和手续费;

2) 与买入并持有证券不同,卖空交易因为证券已经被出售,所以无法享受股东权利,不仅不能参与分红派息, 还需要向证券出借人支付分红补偿。(编辑:陈嘉林)

本系列文章摘编自中金策略2017年4月19日发布的报告《港股普及系列:详解港股卖空机制》,作者中金公司策略研究分析师王汉峰。