前言:近期,PPI突破5月高点,大宗商品价格大幅上涨,不少品种创下新高,以煤炭、钢铁、有色为代表的周期股也急速上涨,获得了可观的相对收益。一时之间,通胀、涨价、成本传导等已经成为市场最关注的焦点。本篇报告,我们试图从产业链的角度去搭建完整的价格传导模型,去梳理“价格是怎么涨起来的”,以及“涨价最终对毛利率和业绩的影响有多大”。

报告正文

在行业配置框架体系里,最为经典的配置策略中总是少不了“涨价”配置策略,说明价格是投资者最为关心的变量之一,或者更确切的说,我们在进行行业未来的业绩分析时,总是绕不开行业量价的变化。本篇报告,我们试图从产业链的角度去搭建完整的价格传导模型,去清晰的梳理“价格是怎么涨起来的”。

当然这里我们不单独针对产业链某个环节因为技术突破或者竞争格局导致的涨价,我们更多的聚焦于宏观层面通胀所带来的涨价,即产业链之间价格的传导。需要说明的是,当我们回顾历史数据时,可以发现,涨价传导的模式在最近5年发生了较大的变化,主要是涨价的驱动力已经从早些年的需求推动改为供给推动——需求驱动的涨价,一般而言,上下游的涨价节奏基本是一致的,但是行业在产业链的位置会影响其利润的分配;而供给驱动的涨价,价格传导会变的不那么顺畅,涨价节奏以及利润的分配都会带来新的变化。

当我们梳理完“价格是怎么涨起来的”,紧接着我们还要分析“涨价最终对毛利率和业绩的影响有多大”,这里我们会拆分成几个步骤去分析:1、涨价之后,行业的毛利率是如何变化的;2、筛选合适的指标,对行业的价格、销量进行拆分,并与行业的利润和收入进行拟合,确定影响行业业绩的核心因素;3、对核心因素进行分析,判断行业未来业绩的变化。

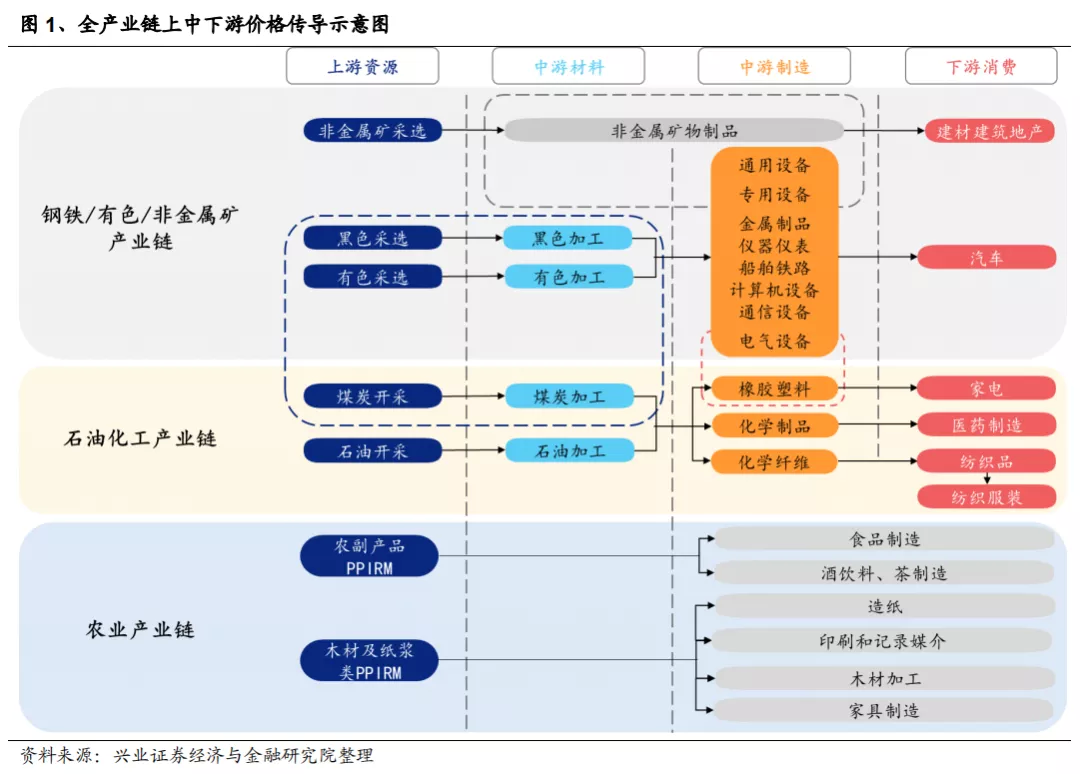

在本篇报告中,我们将针对三大产业链进行分析,即钢铁/有色/非金属矿产业链、石油化工产业链以及农业产业链,每条产业链我们又会按照上游资源及中游材料、中游制造和下游消费三个部分进行分析。具体指标方面:上中游产品的价格我们使用各行业PPI来表示(农业没有PPI,则用PPIRM来替代),下游消费品,除去对应的PPI,我们也将终端的CPI列出以供参考;各行业的毛利率、收入增速以及利润增速,我们将使用行业工业增加值、毛利率、利润总额、营业收入来表示。

一、钢铁/有色/非金属矿产业链

钢铁以及有色金属是中游制造的重要原材料,在通用设备、专用设备、金属制品、运输设备、计算机通信及电子设备、电气设备(电气设备受到有色金属影响更大)的成本中占比高,同时这些中游零部件会被应用到下游的消费品——诸如汽车、家电中,从而构成了一条完整的价格传导链条。该部分我们同时会加入对非金属矿产业链的分析,主要是针对上游和中游材料,并与钢铁及有色产业链进行对比。由于非金属矿产业链的中下游主要是建材、建筑及地产(当然目前在新能源方面的应用也在增加),没有具体可以对应的工业企业分类,因此暂不分析。

1.1、上游资源及中游材料:黑色/有色/非金属矿开采及加工

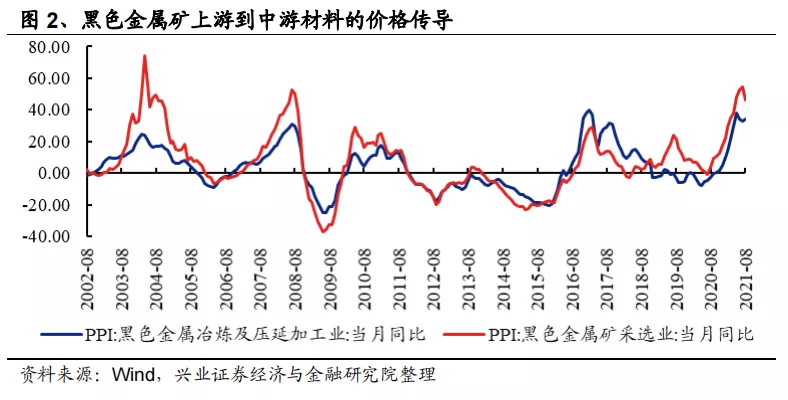

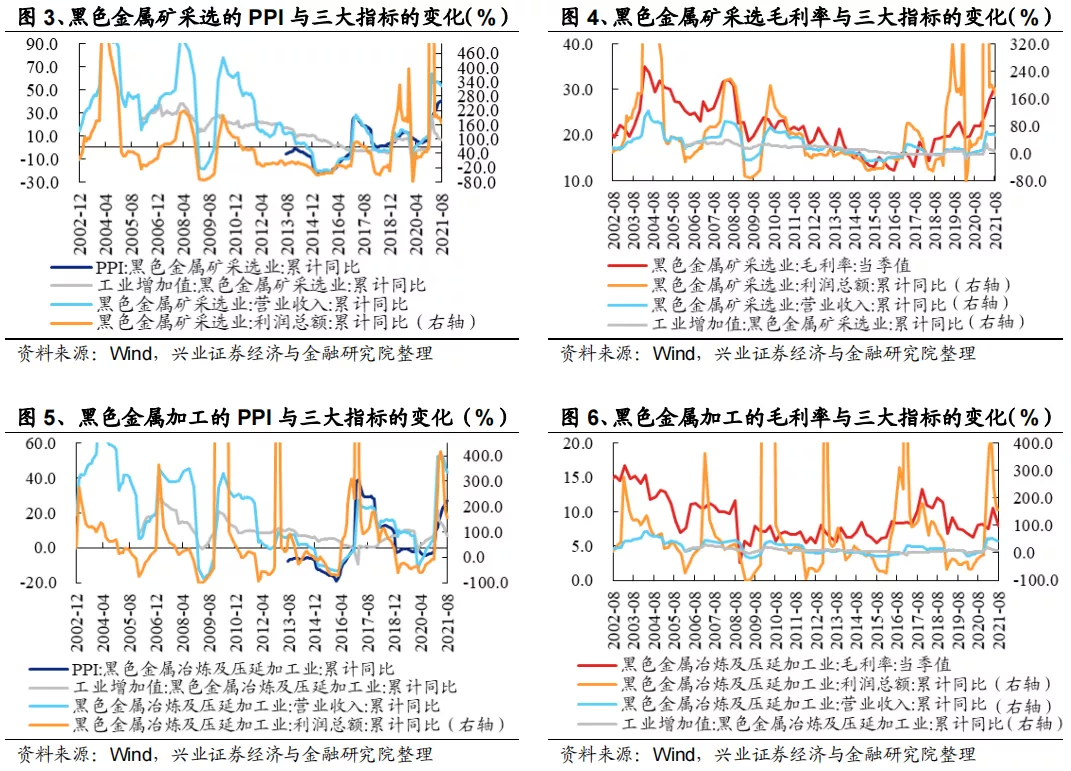

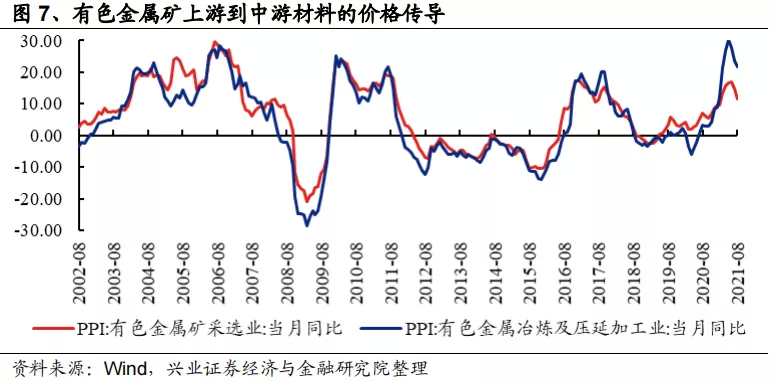

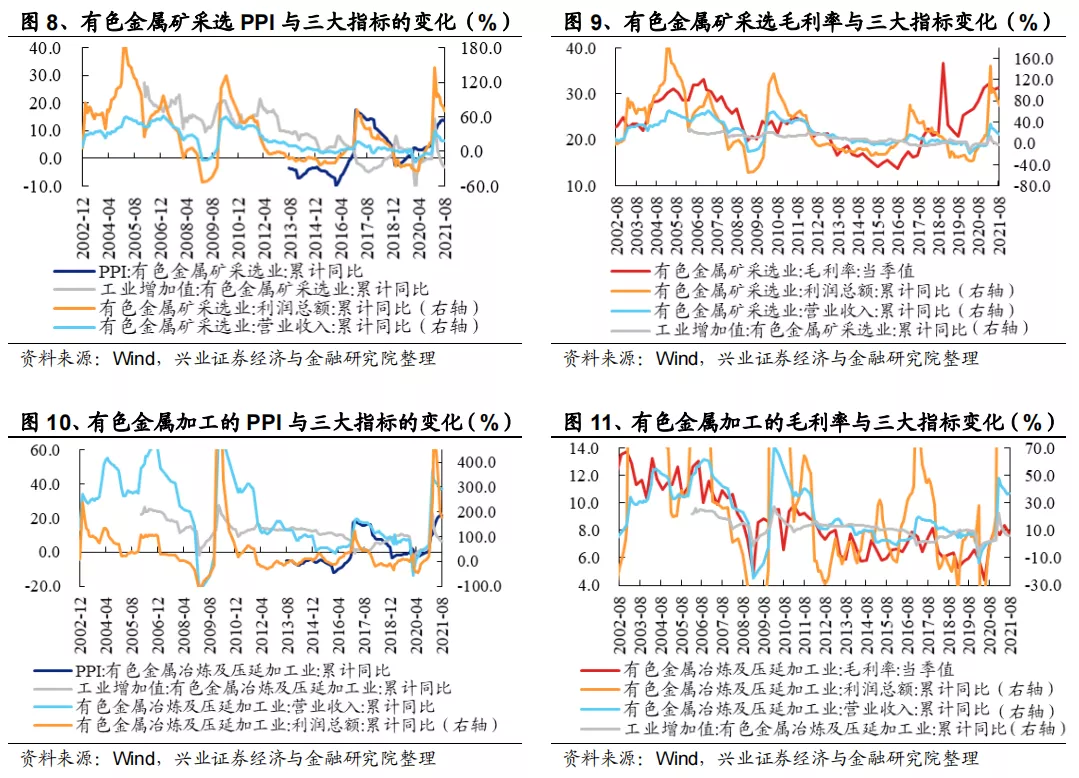

从历史数据来看,上游采选业涨价之后,价格会较迅速的传导到中游加工业,两者的价格弹性都较大,这一点对于黑色/有色/非金属矿均是一致的。但是,在毛利率以及业绩的影响因素上出现了分化:对于黑色和有色的采选和加工,毛利率与行业PPI的相关性极高,且行业的利润和收入与行业的价格和毛利率显著相关,业绩主要靠价格驱动,且不同于中游制造行业及下游行业,利润的弹性要远高于行业收入的弹性。

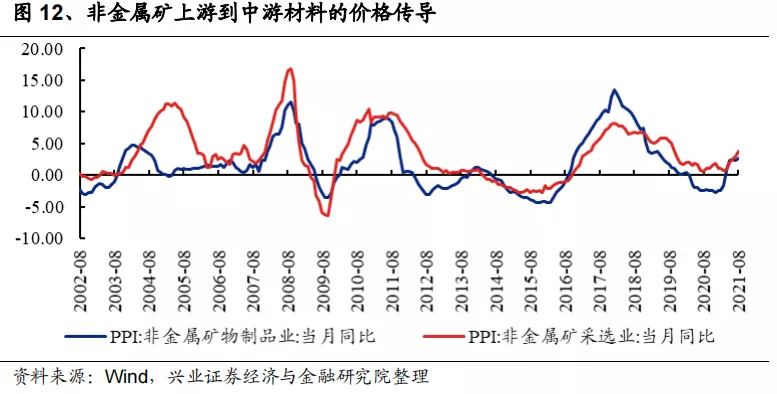

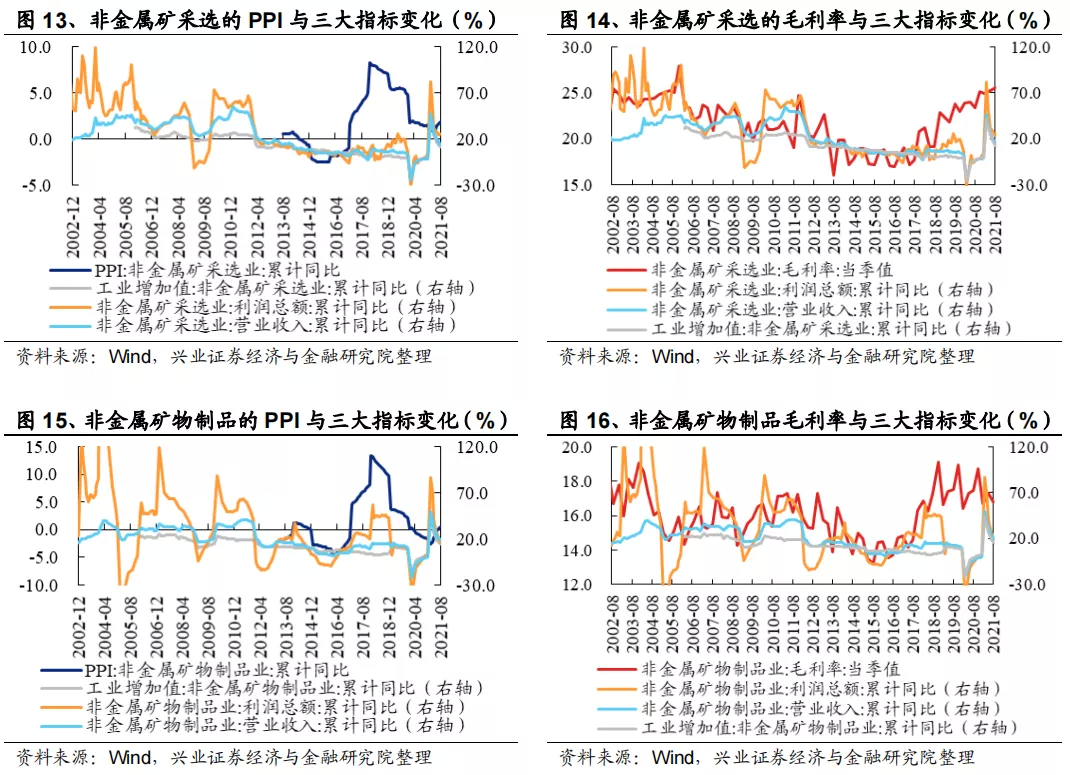

对于非金属矿的采选和加工,毛利率与行业PPI的相关性减弱,特别是2016-2017年的供给侧改革之后,行业集中度的提升带动毛利率中枢抬升,与PPI的波动背离。另外,非金属矿采选和加工行业的利润和收入与行业PPI和毛利率的相关性在2017-2018年之后大幅降低,变为跟随行业工业增加值变动,量成为业绩的核心决定因素,与此同时,此后行业的利润的弹性大幅收敛,与收入弹性基本一致。

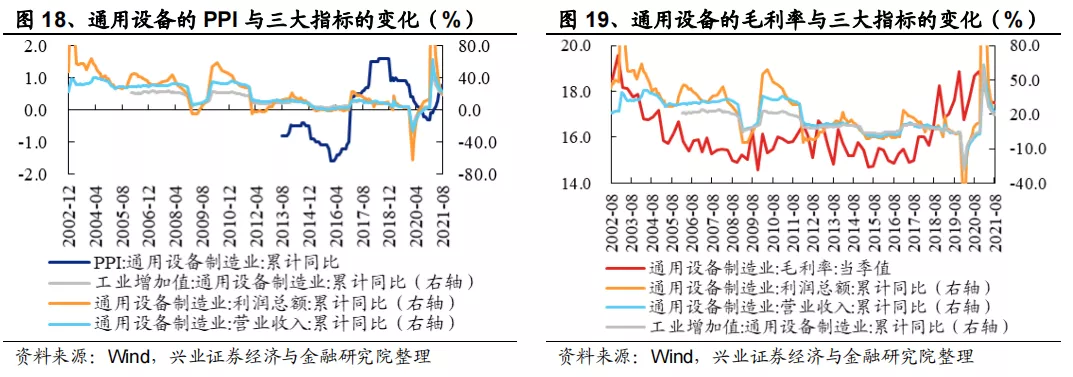

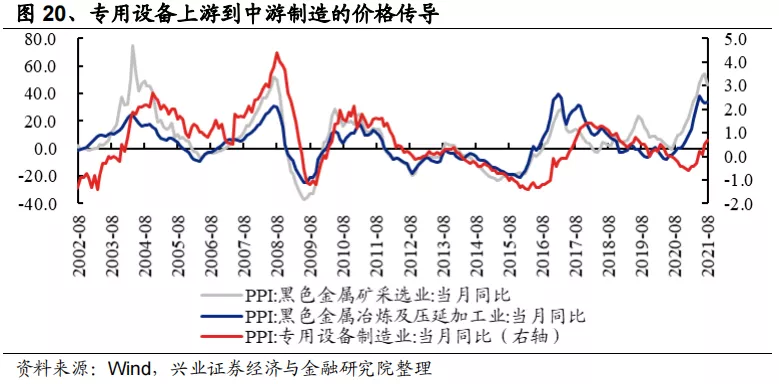

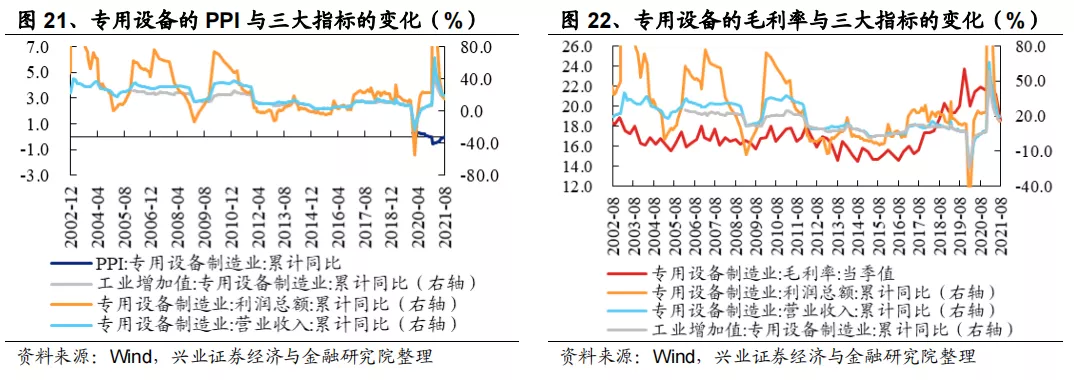

1.2、中游制造:通用/专业/运输/通信电子/电气设备及金属制品通用/专用设备

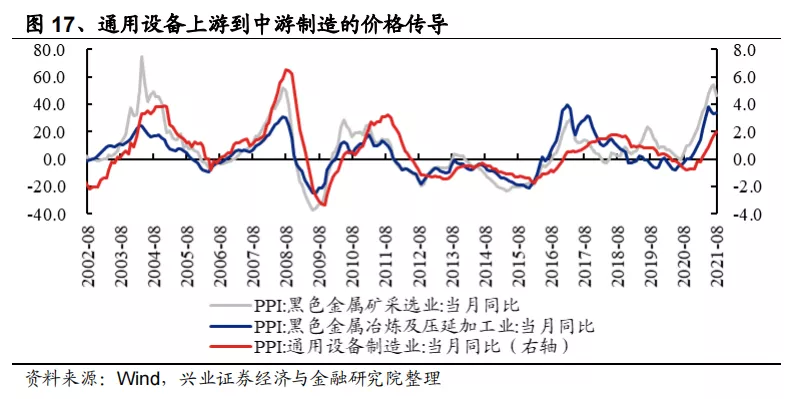

从历史数据来看,上游黑色金属矿PPI的上涨逐步传导至中游通用/专用设备PPI所需要的时间大概在2-3个季度左右,但上游价格快速上涨期,通用/专用设备PPI的弹性远小于上游及中游材料,毛利率仍然有较大的回落压力。从毛利率来看,虽然近年来毛利率明显提升,但是行业收入增速以及利润增速,和行业PPI以及毛利率相关性不大,主要跟随行业工业增加值变动,说明量才是业绩的核心决定因素。

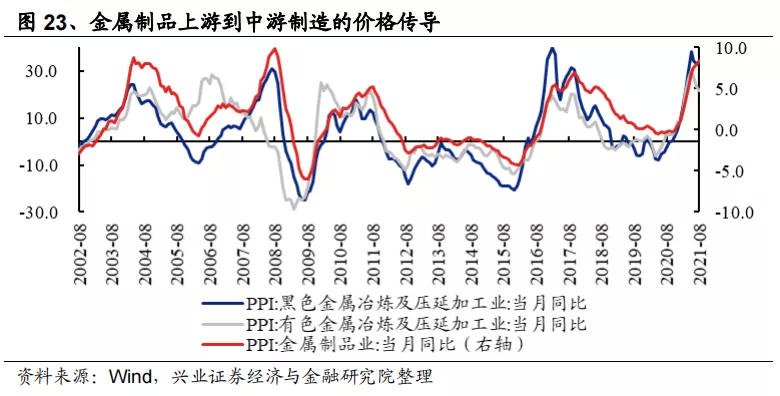

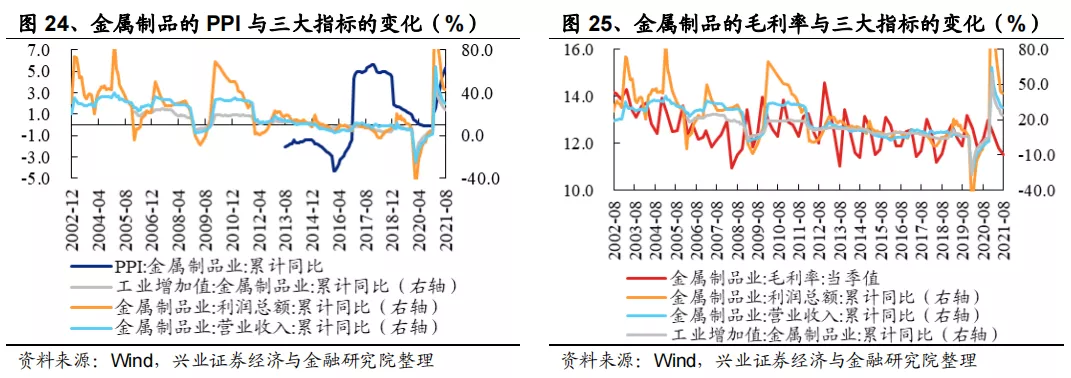

金属制品

从历史数据来看,上游黑色金属矿PPI的上涨逐步传导至中游金属制品PPI还是比较顺畅的,但同样的,由于金属制品PPI的弹性小于上游及中游材料(但相对其他中游制造的弹性还算比较大),受制于成本原因,毛利率不会随着价格抬升。从毛利率来看,金属制品整体毛利率是比较平稳的,行业收入增速以及利润增速,和行业PPI以及毛利率相关性不大,主要跟随行业工业增加值变动,说明量才是业绩的核心决定因素。

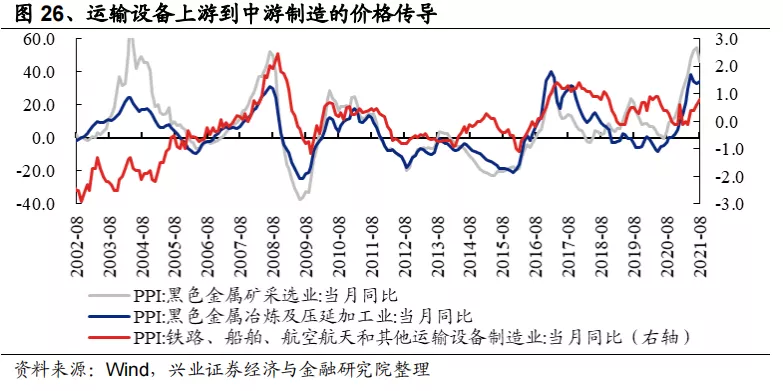

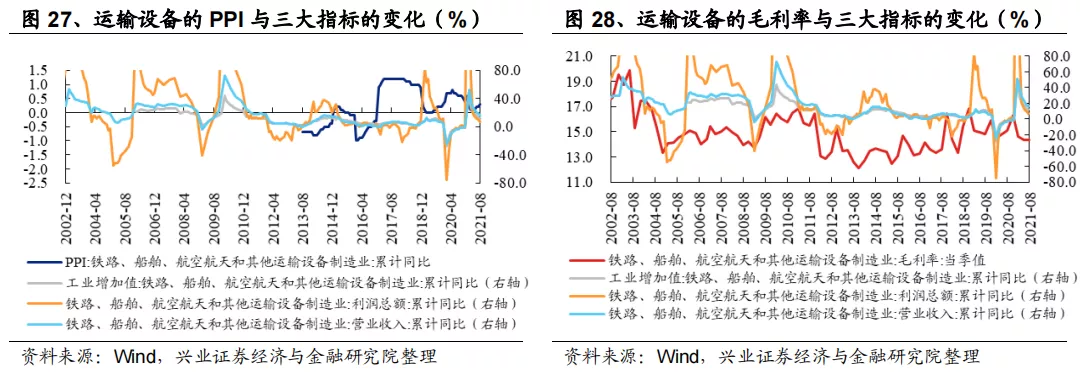

运输设备

从历史数据来看,上游黑色金属矿PPI的上涨逐步传导至中游运输设备所需的时间,在2012年以前传导较短,但是2012年以后所需的传导时间更长,大约在1年左右,但上游价格快速上涨期,运输设备PPI的弹性远小于上游及中游材料,毛利率与PPI的相关性也不高。整体来看,行业收入增速以及利润增速,和行业PPI以及毛利率相关性不大,主要跟随行业工业增加值变动,说明量才是业绩的核心决定因素。

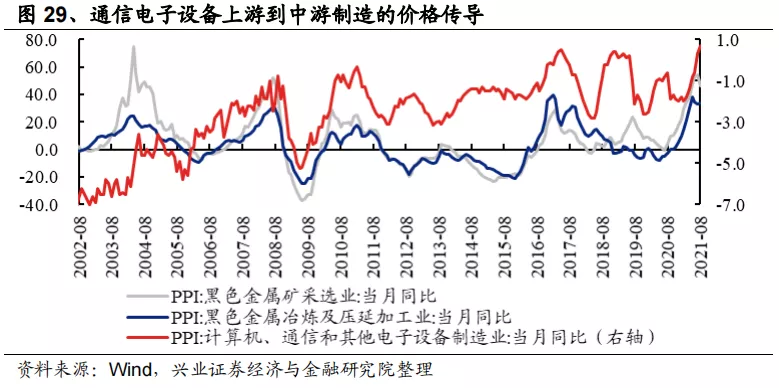

计算机、通信和电子设备

从历史数据来看,上游黑色金属矿PPI的上涨逐步传导至中游计算机、通信及电子设备PPI所需的时间,在2012年以前传导较短且相关性较强,但2012年以后行业PPI的变化与上游钢铁的相关性大幅下滑,表明成本中钢铁的占比大幅下滑,而硅等其他原材料大幅提升。毛利率方面,近年来毛利率中枢有所提升,但与PPI的相关性不高。整体来看,行业收入增速以及利润增速,和行业PPI以及毛利率相关性不大,主要跟随行业工业增加值变动,说明量才是业绩的核心决定因素。

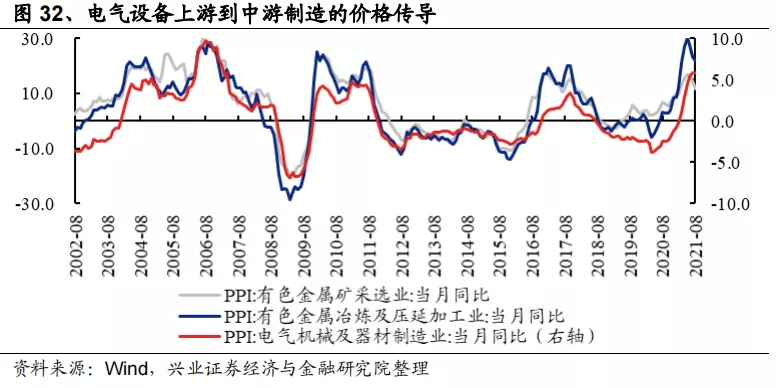

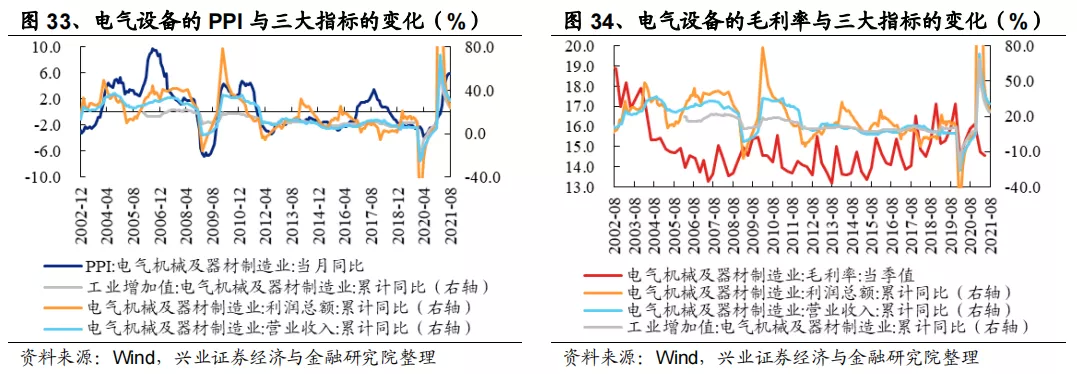

电气设备

从历史数据来看,上游黑色及有色金属矿PPI的上涨(电气设备与有色的相关性更高,与黑色的相关性弱一些,图中主要是放的有色)逐步传导至中游电气设备PPI是比较迅速的,且传导比较通畅(但值得注意的是,工业企业分类中电气设备包含了比较多的家电设备)。毛利率方面,近年来毛利率中枢有所提升,但与PPI的相关性不高。整体来看,行业收入增速以及利润增速,和行业PPI以及毛利率相关性不大,主要跟随行业工业增加值变动,说明量才是业绩的核心决定因素(无法拆分,会受家电设备的影响)。

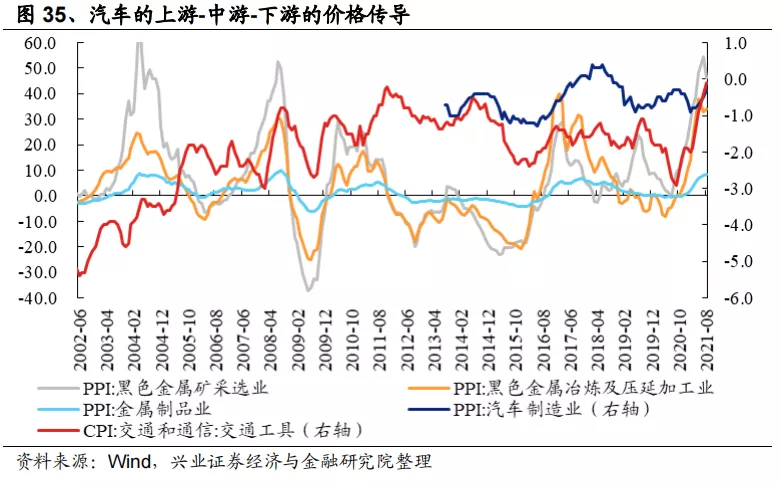

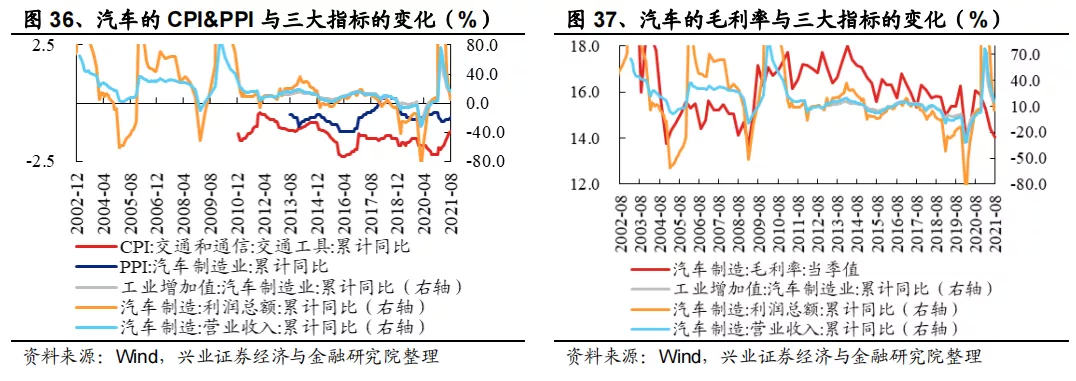

1.3、下游消费:汽车制造及家用电器汽车制造

从历史数据来看,上游黑色金属矿PPI的上涨的涨价逐步传导至下游汽车制造的PPI,所需要的时间较长,大约在1年左右,同时汽车制造PPI的弹性远小于上游及中游材料。毛利率方面,和行业PPI并不存在明显的相关关系,反而和终端的交通工具CPI相关性更大,说明汽车的终端售价是影响毛利率的关键,而非出厂价。整体来看,行业收入增速以及利润增速,和行业PPI以及毛利率相关性不大,主要跟随行业工业增加值变动,说明量才是业绩的核心决定因素。

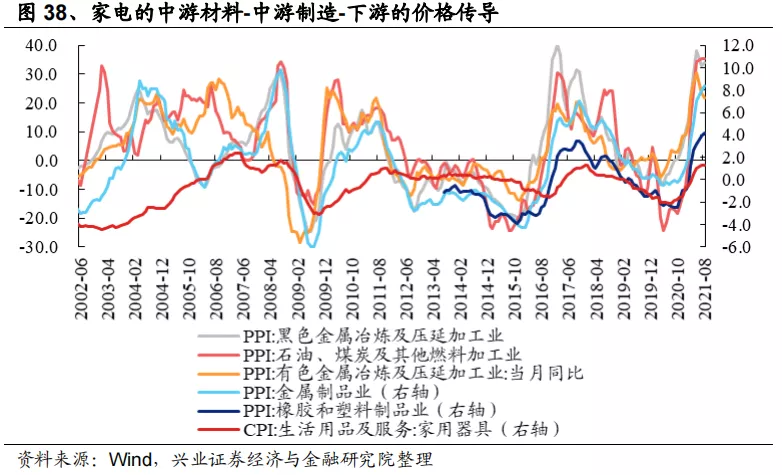

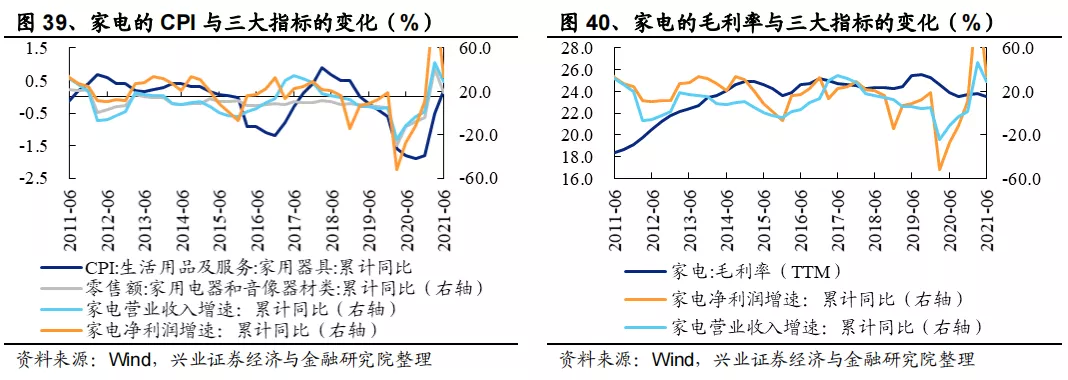

家用电器

家电行业的上游不仅涉及到黑色、有色,还包括塑料等化工品,原材料较为复杂,此处我们简单将其归纳至钢铁/有色产业链。同时,前面我们提到过,工业企业分类中电气设备包含了比较多的家电设备,因此我们用家用器具CPI来替代家电的价格,然后用家电上市公司的数据来分析行业收入以及利润的变化。从历史数据来看,上游钢铁、铜以及塑料等原材料占成本的50%左右,原材料的涨价传导至下游家电器具CPI的上涨,所需要的时间不断缩短;另外,从毛利率方面来看,2012年-2014年行业毛利率有较为明显的提升,随后毛利率维持稳定,因此家电企业具有较强的议价能力,能够迅速将成本转移给终端消费者。整体来看,家电板块具有较强的成本转移能力,一般情况下毛利率是能够维持稳定的,但由于价格弹性不如上游,但在上游快速涨价期,毛利率仍会有下行压力;对于行业业绩而言,下游需求仍是核心的影响因素。

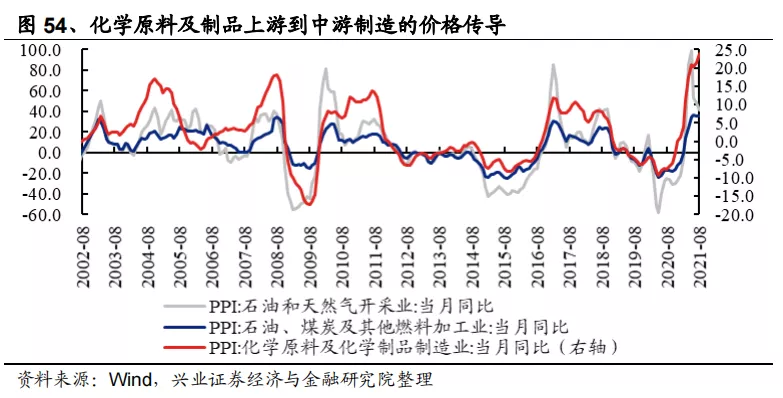

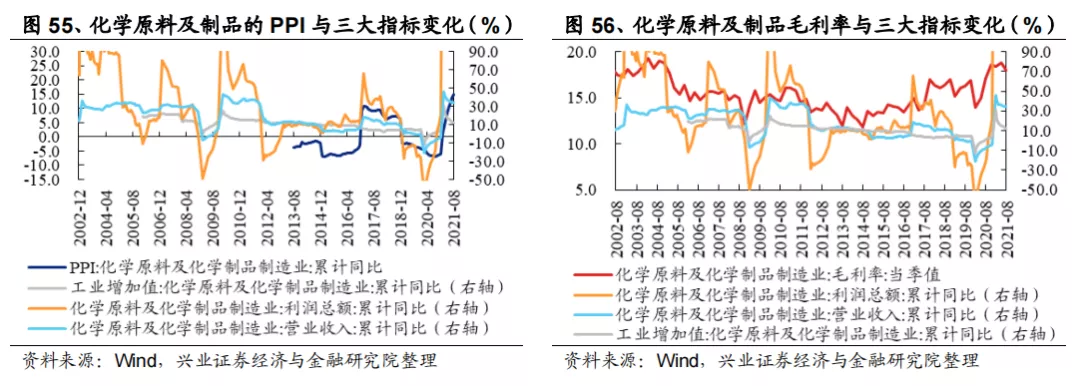

二、石油化工产业

石油石化是化工产业链的重要原材料,对橡胶塑料、化学纤维、化学原料及制品的成本影响较大,同时煤炭在这些产品的生产中也是重要的催化剂和燃料(在钢铁和有色产业链中同样会用到,此处简单将其归纳至石油化工产业链),随后这些化工品会被应用到下游的消费品——诸如纺织服装、医药制造中,从而构成了一条完整的价格传导链条。

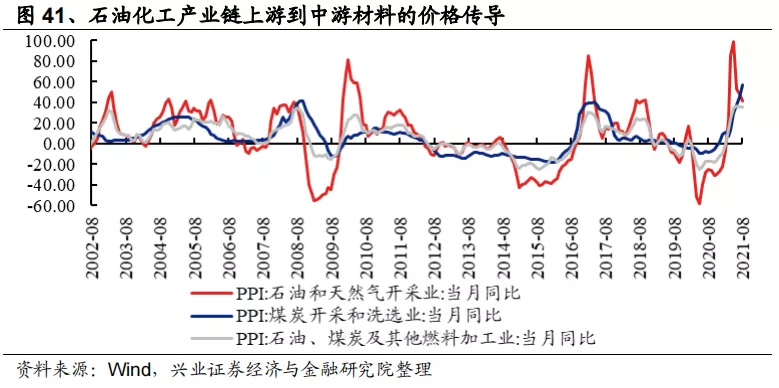

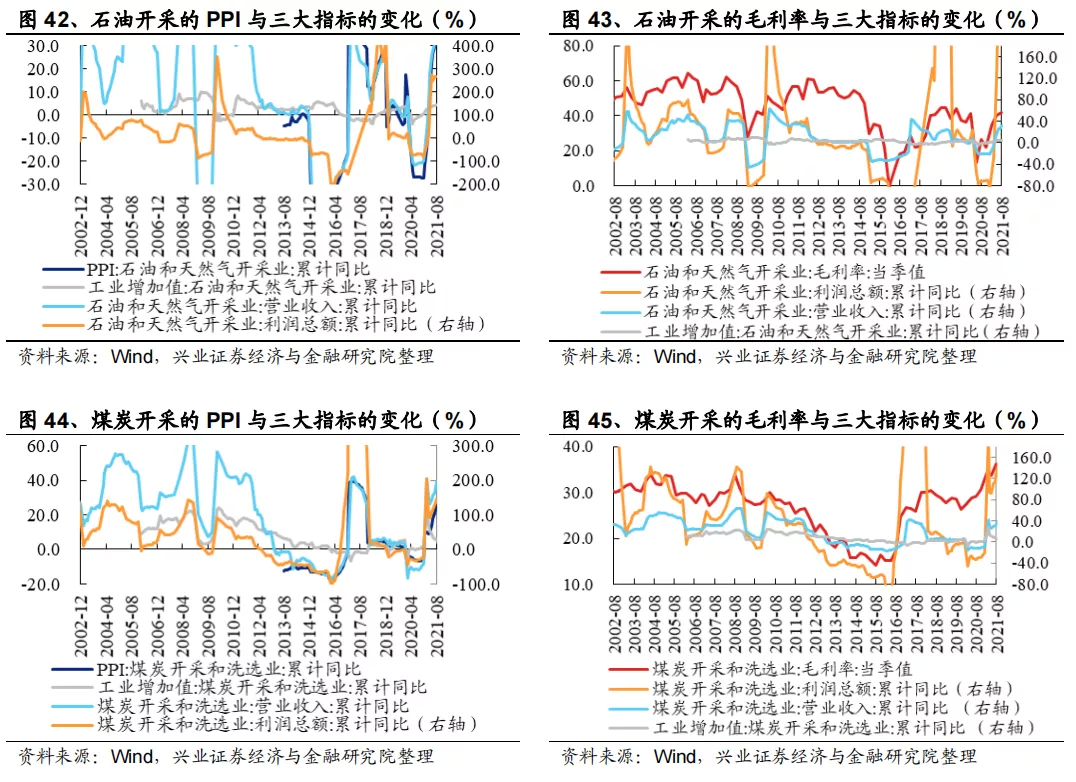

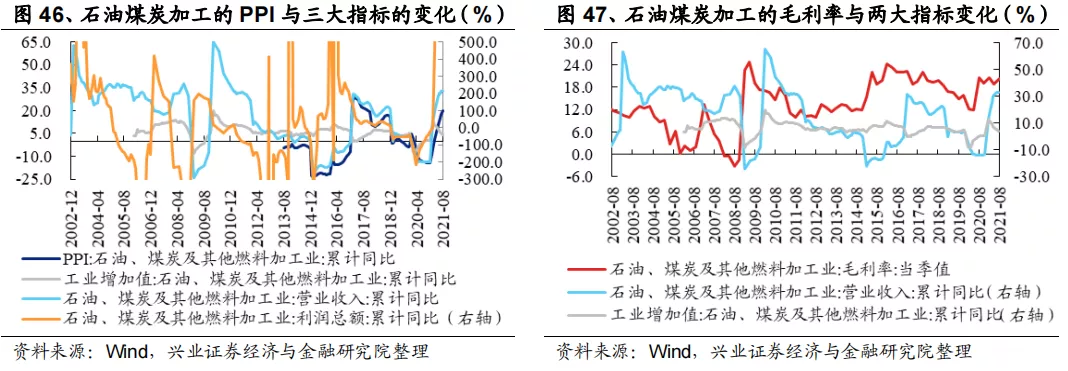

2.1、上游资源及中游材料:石油开采/煤炭开采/石油煤炭加工

从历史数据来看,上游开采业涨价之后,价格会较迅速的传导到中游加工业,两者的价格的弹性都较大,且无论是对于石油开采业、煤炭开采业还是石油煤炭加工业,行业毛利率与行业PPI的相关性极高(其中煤炭行业毛利率不仅跟随价格周期性变动,供给侧改革之后其毛利率中枢也系统性抬升),且行业的利润和收入与行业的价格和毛利率显著相关,业绩主要靠价格驱动,且不同于中游制造行业及下游行业,利润的弹性要远高于行业收入的弹性。

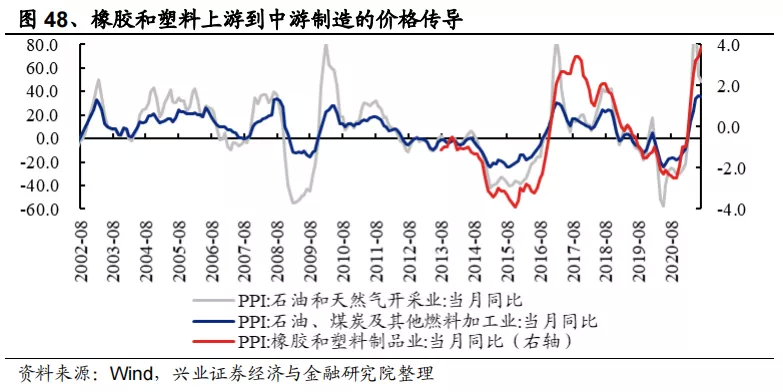

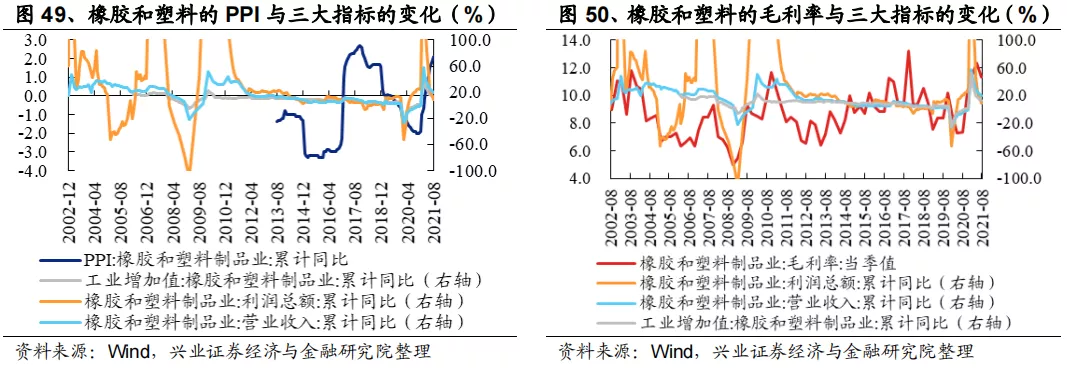

2.2、中游制造:橡胶塑料/化学纤维/化学原料及制品橡胶和塑料

从历史数据来看,上游石油开采PPI的上涨逐步传导至中游橡胶和塑料PPI的过程是迅速且充分的,虽然橡胶和塑料PPI的弹性不及上游及中游材料,但与钢铁产业链中游不同的是,其行业的毛利率与价格的具有一定相关性,也间接说明了,橡胶和塑料具有一定的成本转移能力。但整体来看,行业收入增速以及利润增速,和行业PPI以及毛利率相关性不大,主要跟随行业工业增加值变动,说明量才是业绩的核心决定因素。

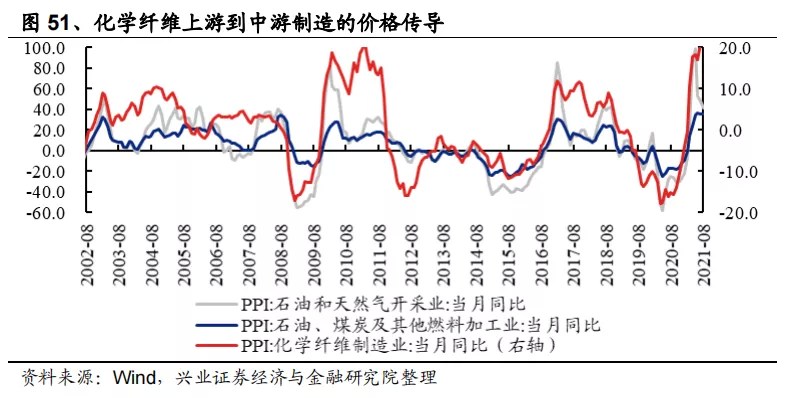

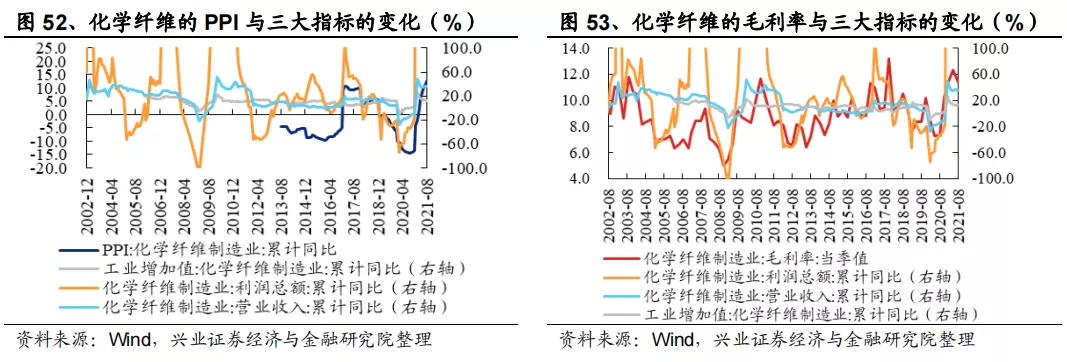

化学纤维

从历史数据来看,上游石油开采PPI的上涨逐步传导至中游化学纤维PPI的过程是迅速且充分的,更进一步的是,化学纤维的PPI的弹性也比较高,具有较强的议价能力,因此与钢铁产业链中游有着明显的不同,化纤制造的毛利率与化纤制造的PPI以及行业利润显著相关,涨价期间行业的利润也跟随上行,即业绩主要靠价格驱动。

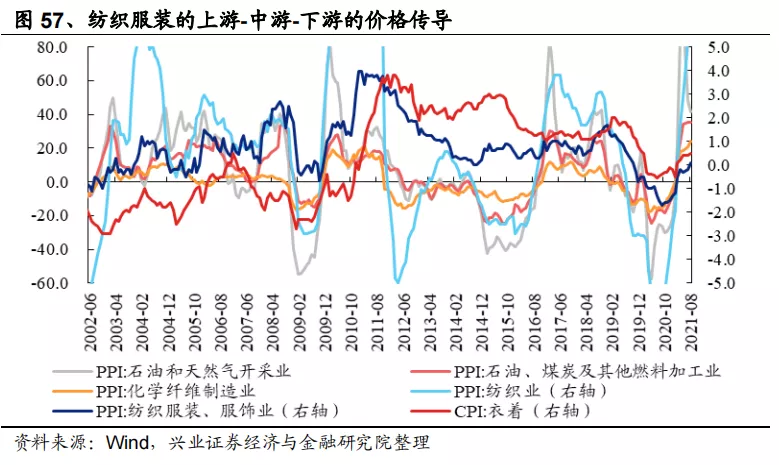

化学原料及制品

从历史数据来看,上游石油开采PPI的上涨逐步传导至中游化学原料及制品PPI的过程是迅速且充分的,更进一步的是,化学原料及制品的PPI的弹性也比较高,具有较强的议价能力。毛利率方面,化纤制造的毛利率与化纤制造的PPI的周期波动有一定的相关性,但其除了周期性,毛利率中枢也是持续抬升的。整体来看,行业的利润与价格显著相关,业绩主要靠价格驱动。

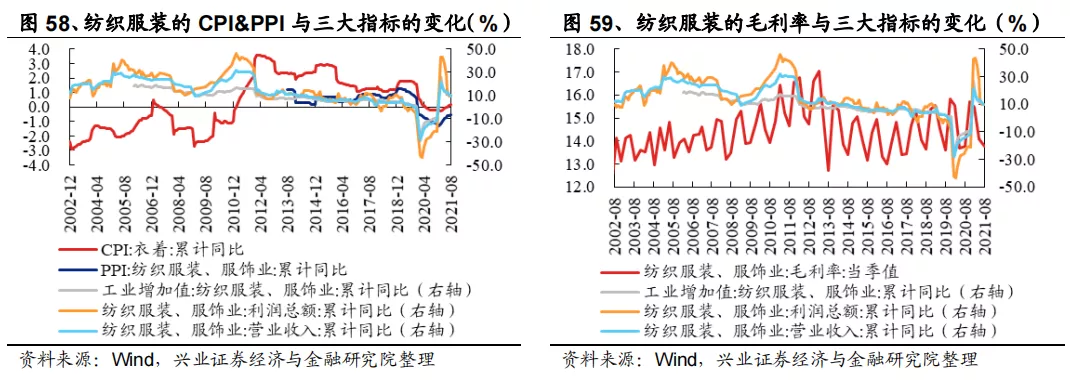

2.3、下游消费:纺织服装及医药制造纺织服装

从历史数据来看,上游石油开采的涨价传导至游化学纤维PPI的过程是迅速且充分的,但从化纤制造继续传导至下游纺织服装PPI所需要的时间有所变化,在2012年以前传导较快,2012年以后所需的传导时间变长,大约在两个季度左右。同时可以看到,纺织服装的PPI与衣着CPI的走势也并非完全一致,这与下游需求相关,需求好的时候两者基本同步变化,但需求弱的时候两者走势存在偏差。毛利率方面,纺织服装的毛利率水平呈季节性波动,中枢较为平稳,与纺织服装的PPI相关性较弱,整体来看,行业的利润主要是跟随行业的工业增加值变动,即业绩主要靠量驱动,下游的需求是关键。

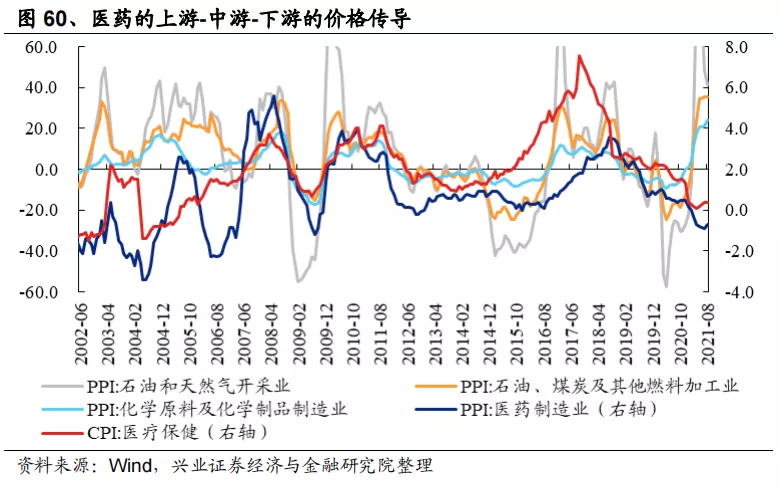

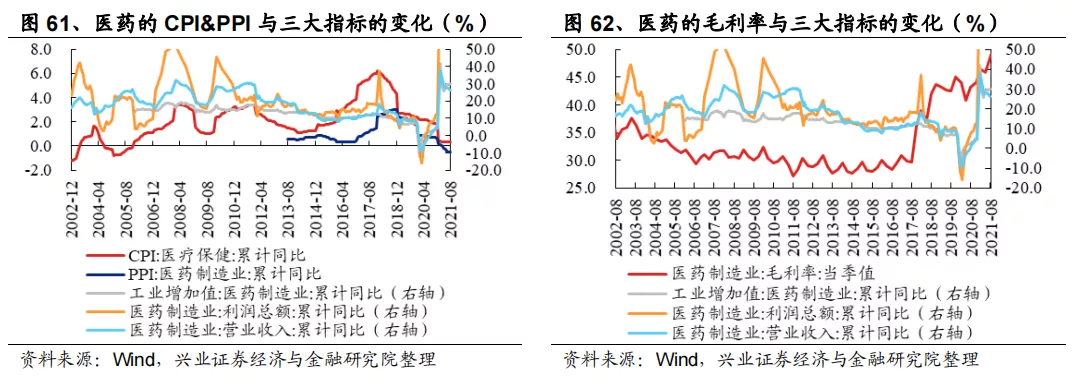

医药制造

从历史数据来看,上游石油开采的涨价传导至中游化学原料及化学制品的PPI的过程是迅速且充分的,但从化学原料继续传导至下游医药制造PPI以及医疗保健CPI所需要的时间有所变化,在2014年以前传导较快,2014年以后所需的传导时间变长,而且与上游价格的变化的相关性也在减弱,这可能是由于医药政策以及医疗保健中服务占比较高等因素导致。毛利率方面,与行业PPI之间并不存在显著的关系,2017年行业毛利率的大幅提升主要是受“两票制”的影响,行业集中度提升带动医药制造行业毛利率中枢得到一次性的大幅提升,其他时间段行业的毛利率都较为平稳,与上游价格的波动相关性不大。整体来看,医药制造的利润主要是跟随行业的工业增加值变动,即业绩主要靠量驱动,下游的需求是关键。

三、农业产业链

农业产业链的上游资源品主要包括农副产品、木材及纸浆等,其价格我们用PPIRM来替代,同时由于上游资源品无对应的工业企业分类,因此我们直接针对中下游进行分析。

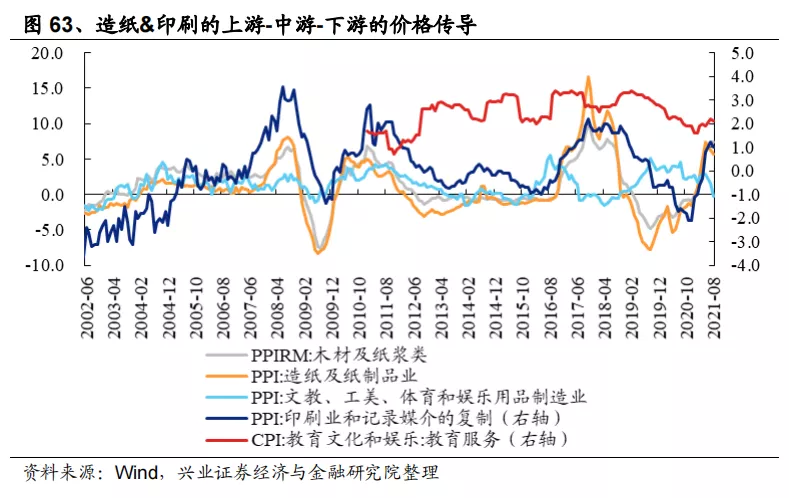

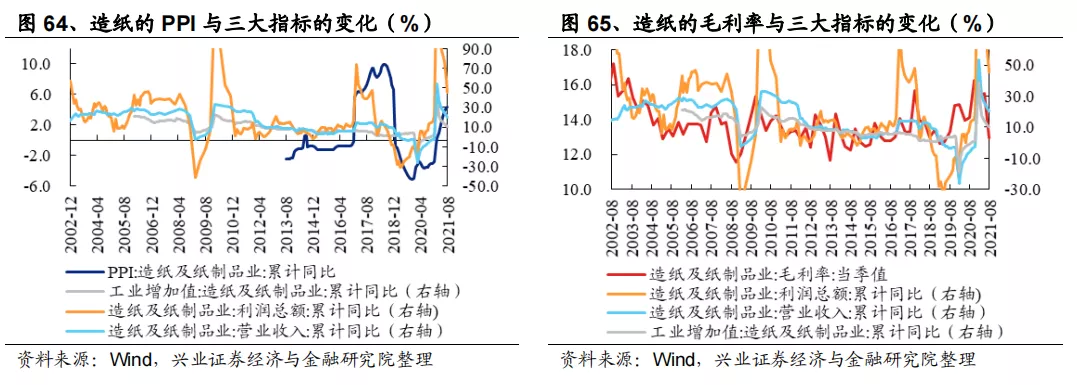

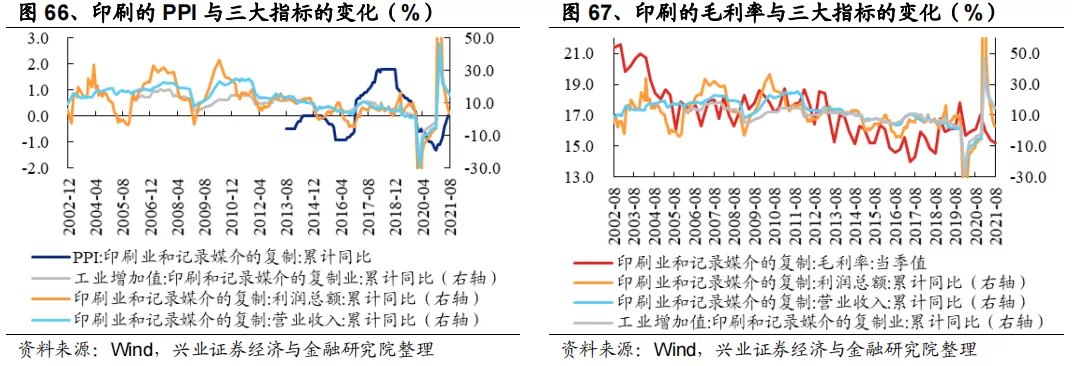

3.1、中下游:造纸印刷/家具制造/食品及酒、饮料造纸及印刷

从历史数据来看,上游木材及纸浆的涨价传导至中游造纸的PPI较为迅速,但造纸继续传导至中游印刷业PPI所需要的时间有所变化,在2018年以前传导较快,2018年以后所需的传导时间变长,存在2-4个季度的滞后;另外下游的教育服务CPI与中游制造PPI相关性减弱,可能是下游的服务附加属性较多。毛利率方面,造纸行业毛利率与行业PPI相关性较高,同时除去周期性的波动,其毛利率整体中枢也是在提升的,而印刷行业毛利率持续下行,且与行业PPI关系不大。从传导的时滞以及毛利率的情况可以看到,造纸行业的议价能力比印刷行业要高。

整体来看,造纸行业的利润与行业PPI以及毛利率显著相关,涨价期间行业的利润也跟随上行,即业绩主要靠价格驱动;但是印刷行业的利润主要是跟随行业的工业增加值变动,即业绩主要靠量驱动,下游的需求是关键。

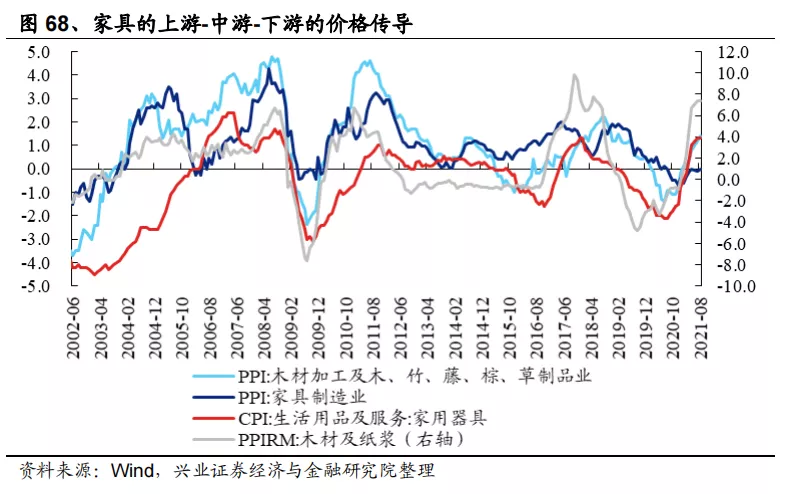

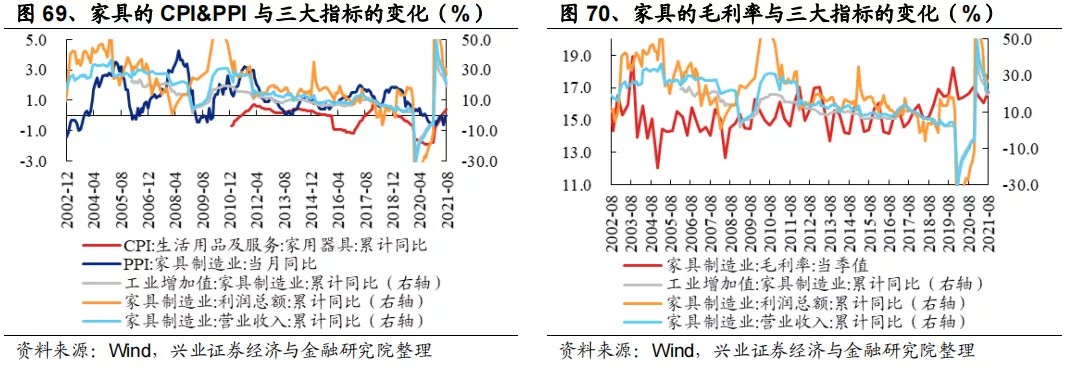

家具制造

从历史数据来看,上游木材及纸浆的涨价传导至中游木材加工PPI所需要的时间有所变化,在2014年以前传导较快,2014年以后传导的时间变长,大概需要1年时间;从木材加工继续传导至中游家具制造PPI的时间大概在3个月左右。毛利率方面,2012年-2017年家具行业毛利率维持稳定,2018年开始行业PPI持续下行,但毛利率仍能持续提升,主要是行业集中度有所提升,同时由于家具板块主要是To C的业务,所以议价能力表现不错。整体来看,行业收入增速以及利润增速主要跟随行业工业增加值变动,说明量才是业绩的核心决定因素。

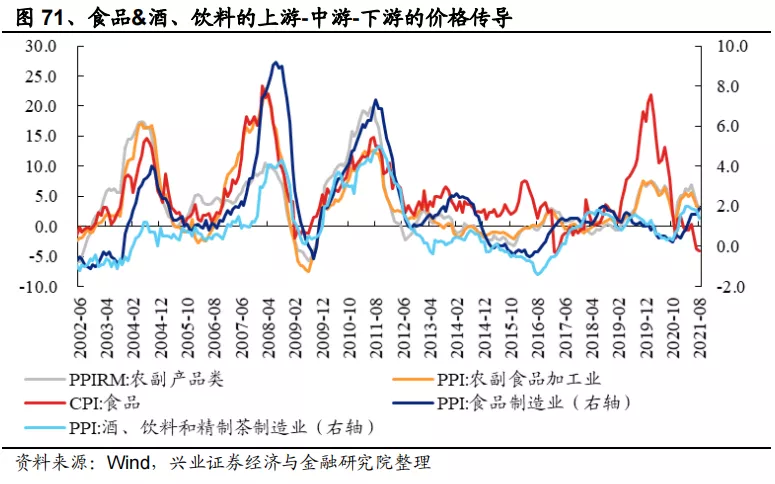

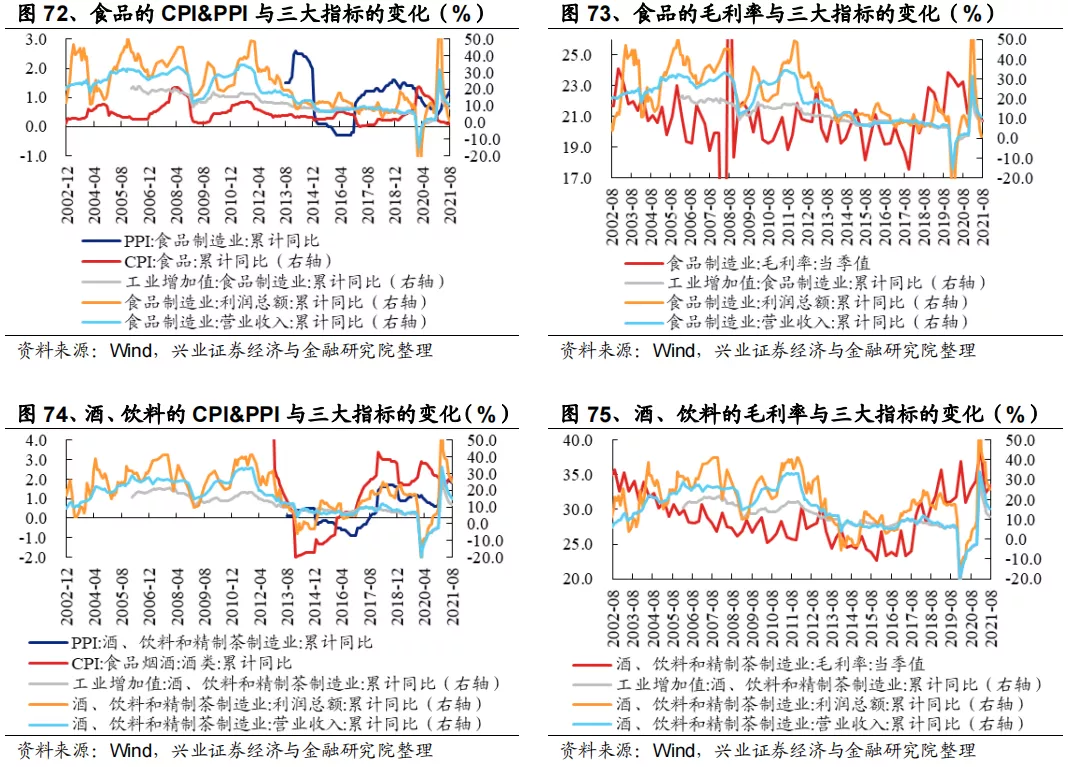

食品及酒、饮料

从历史数据来看,上游农副产品的涨价传导至中游农副食品加工PPI是迅速且充分的,但从农副食品加工PPI继续传导至中游食品制造PPI以及酒饮料茶制造PPI所需要的时间有所变化,在2014年以前传导较快(滞后时间大概在1-3个月),2014年以后传导的时间变长且与农副产品的相关性减弱。毛利率方面,食品制造的毛利率与食品制造的PPI的相关性较弱,但与食品CPI的相关性更强;酒、饮料的毛利率与行业的PPI相关性较强(2016年以后,与行业CPI的相关性也较强),随着近几年白酒的提价,酒、饮料行业的毛利率中枢明显提升。整体来看,不论是食品制造行业,还是酒、饮料行业,收入增速以及利润增速主要跟随行业工业增加值变动,说明量才是业绩的核心决定因素。

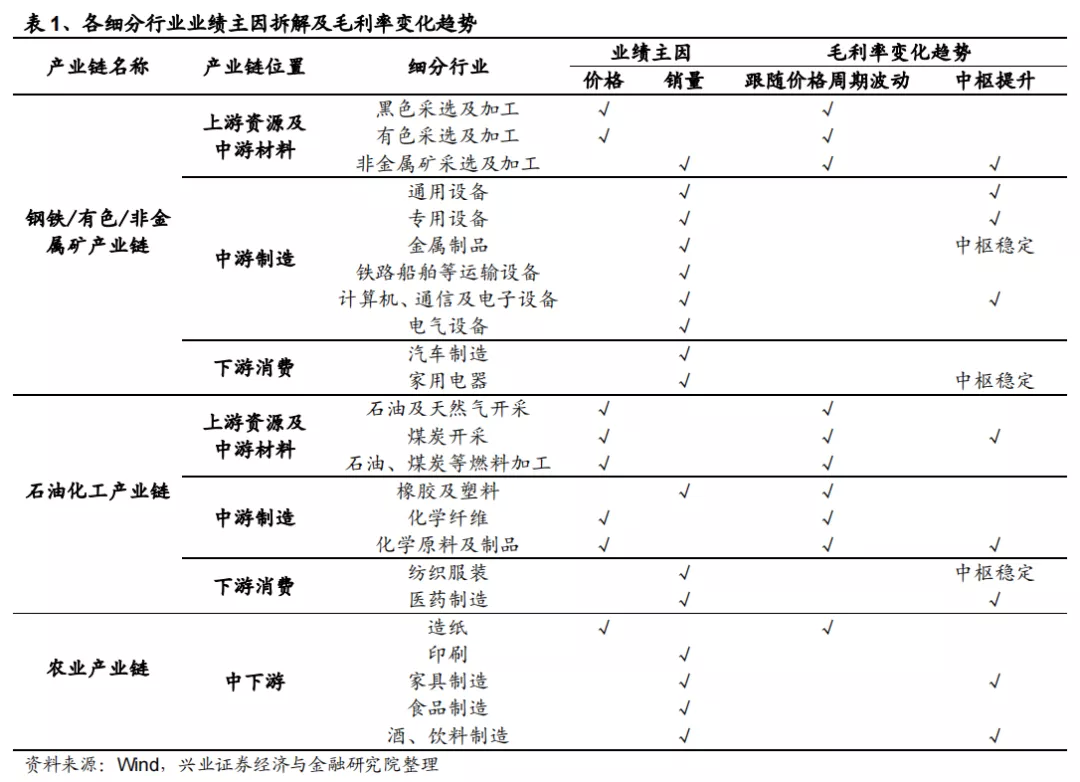

四、总结

通过前文我们对三大产业链上各细分行业的拆解,我们大致可以总结如下:1、钢铁/有色/非金属矿产业链:上游资源及中游材料中,黑色/有色采选和加工的业绩主要跟随价格变化,行业毛利率也是跟随价格波动;而非金属矿采选及加工的业绩主要跟随销量变化,毛利率即跟随价格呈现周期性波动同时中枢也在提升。中游制造及下游消费中,各细分行业的业绩均是跟随销量变化,毛利率并不跟随价格波动,其中金属制品和家用电器的毛利率中枢较为稳定,通用/专用设备和计算机通信及电子设备的毛利率中枢在提升。

2、石油化工产业链:上游资源及中游材料中,各细分行业的业绩均是跟随价格变化,行业毛利率也是跟随价格波动;其中煤炭开采的毛利率跟随价格呈现周期性波动同时中枢也在提升。中游制造中,化学纤维/化学原料及制品的业绩主要跟随价格变化,行业毛利率也是跟随价格波动,其中化学原料及制品的毛利率中枢也在抬升;而橡胶和塑料,虽然其毛利率和价格的波动也有一定的相关性,但行业的业绩主要跟随销量变化。下游消费中,各细分行业的业绩均是跟随销量变化,毛利率并不跟随价格波动,其中纺织服装的毛利率中枢较为稳定,医药制造的毛利率中枢在提升。

3、农业产业链:中下游中,造纸的业绩主要跟随价格变化,行业毛利率也是跟随价格波动;其他细分行业的业绩均是跟随销量变化,毛利率并不跟随价格波动,其中家具制造和酒、饮料制造的毛利率中枢在提升。找到行业业绩的核心影响因素以后,我们可以继续对该因素做出判断并给出配置建议,同时毛利率的变化趋势也将为我们提供参考建议,中枢的抬升或意味着行业竞争格局的变化,集中度的提升背后或意味着行业个股盈利能力的分化。

风险提示

海内外宏观政策的不确定性;依据历史数据的推断可能存在偏差

本文编选自“兴业证券”,作者:张启尧;智通财经编辑:陈诗烨