今年的股市,上游炒的火热,板块间接力上行。下游的需求爆发,上游变成稀有的香饽饽。比如锂、铝、钠、钴、锰、磷等等,市场几乎拿着元素周期表在炒。

作为元素周期表的占据多个位置的稀土,当然也有一席之地。稀土相关概念股,今年基本都获得至少一倍以上的涨幅。

稀土是否还值得关注?

这篇我们简单梳理一下稀土产业以及它的供需情况。

稀土大国

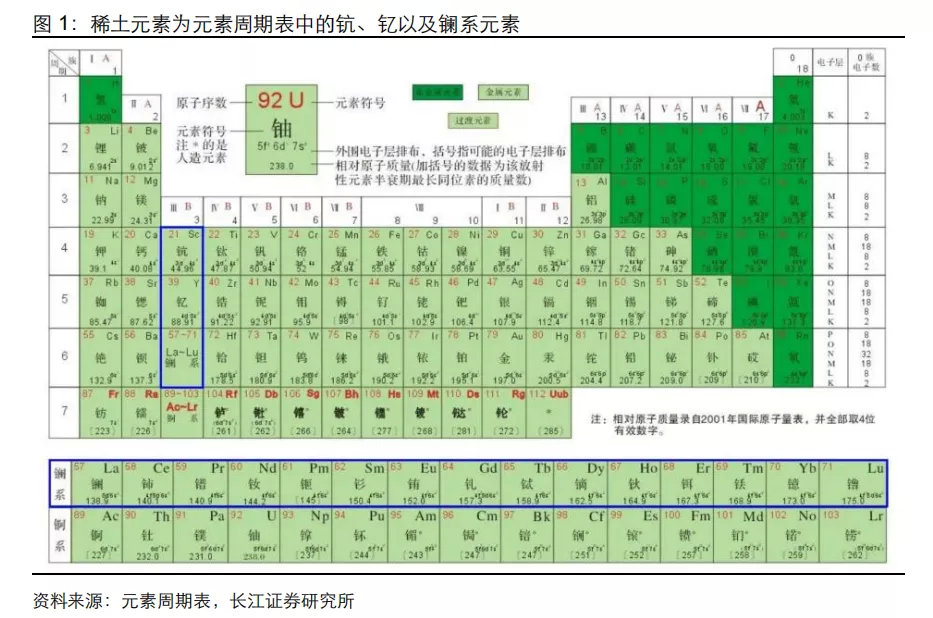

稀土是15个镧系元素以及钪、钇共17种金属元素的总称。由于稀土在光、磁、电方面具有非常优异的物理特性,且难以被替代,可以同其他材料组合成性能卓越、品类繁杂的新型材料,进而大幅改善下游产品的质量和性能,所以也被誉为“现代工业的维生素”, 目前被广泛应用在冶金、军事以及各种高科技领域。

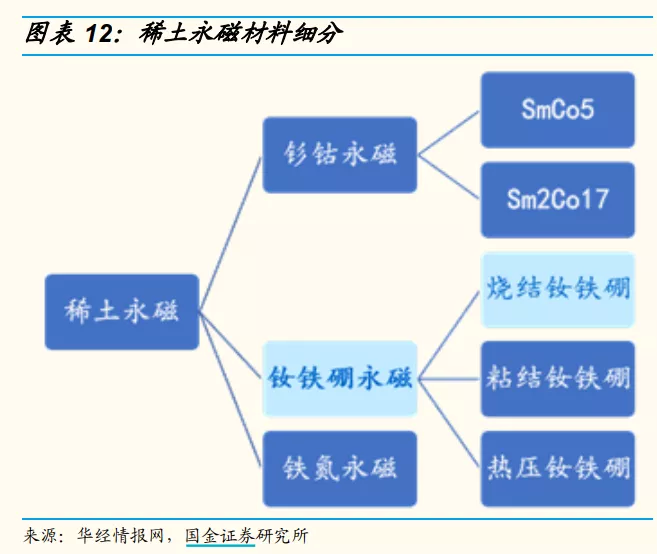

其中稀土永磁(核心产品为钕铁硼)为最大下游。在17种稀土元素中,镨、钕、镝、铽作为钕铁硼的主要原料,紧密绑定下游新能源需求,是当前受关注度最高,也是最具价值的4种元素。

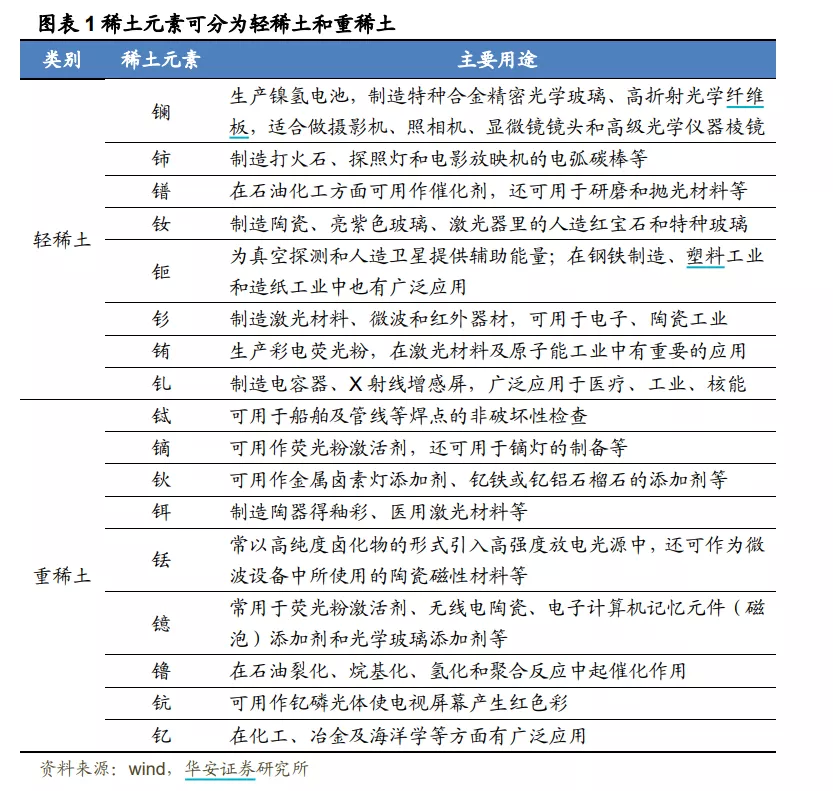

稀土可进一步分为轻稀土和重稀土。

根据稀土元素原子电子层结构和性质的不同, 17 种稀土元素通常被分为轻稀土和重稀土两类(轻稀土具有更低的原子序数和更小质量)。其中镧、铈、镨、钕、钷、钐、铕7种为轻稀土,钆、铽、镝、钬、铒、铥、 镱、镥、钪、钇 10 种则为重稀土。

轻稀土应用广泛、商业价值突出、用量相对更大, 而重稀土则相对更稀缺、可替代性小、价格更昂贵。

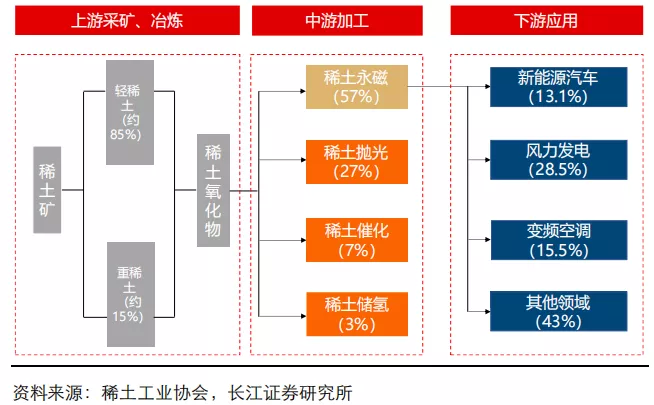

稀土产业链主要由上游的稀土资源开采,中游的稀土材料制备,和下游的应用领域构成。

上游一般是在独居石、磷钇矿、氟碳铈矿、离子吸附型稀土矿等矿产中提取稀土元素,形成稀土氧化物、稀土金属等;

中游为稀土材料制备,上游开采的矿石经过冶炼、提纯成各类稀土材料,如稀土催化材料、稀土永磁材料、稀土储氢材料、 稀土发光材料等。

下游主要应用领域有汽车、风电、节能变频空调等。

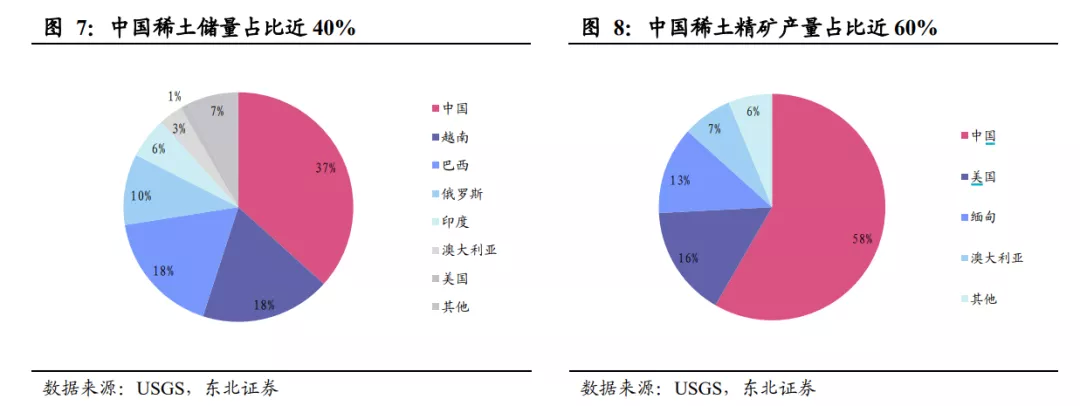

目前全球稀土供给高度集中,中国是全球稀土资源最丰富的国家。中国稀土储量占四成、精矿产量占六成。

据USGS数据,2020 年全球稀土探明储量约1.2 亿吨REO,其中中国储量4400万吨,约占全球36.7%,位居全球首位,其他储量相对较为丰富的国家包括越南 (18.3%)、巴西(17.5%)、俄罗斯(10%)等。

其中,白云鄂博稀土矿储量高达3500万吨,是全球最大的稀土矿。白云鄂博位于我国内蒙古地区,储量达 3500 万吨,品位约为 3%-5%,年产能10万吨,储量占我国稀 土矿总储量的83%。

凭借资源优势,我国也成为了全球首要稀土精矿生产国。2020 年全球稀土精矿产量约24万吨REO,中国产量达14万吨REO,占比58%。

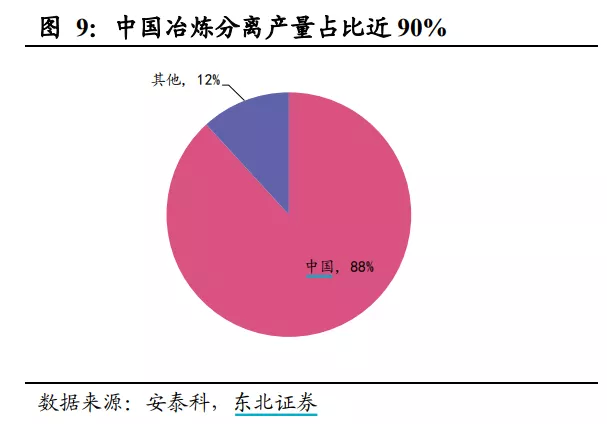

此外,中国稀土冶炼分离产量约占全球九成,拥有绝对垄断地位。据安泰科数据,2019 年全球稀土冶炼分离产品产量合计约17.6万吨REO,其中中国产量约15.5万吨,占比88.2%。中国以外的稀土冶炼分离产品主要来自Lynas,其马来西亚稀土分离厂2019年产量约1.87万吨,占全球10.6%。

规范供给

虽然国内占据着世界主要的稀土资源,又把握着稀土冶炼分离的垄断地位,但是并没有让它显示足够的价值。

今年3月1日,国新办工业和信息化部部长肖亚庆指出,稀土没卖出“稀”的价格,卖出了“土”的价格,就是因为恶性竞争、竞相压价,使得这种宝贵的资源被浪费掉了。

过去,国内存在较为严重的黑稀土问题,行业供给陷入无序竞争。黑稀土是指不按照国家指令性计划、违法违规开采、冶炼的稀土产品。违法滥开的稀土主要以南方重稀土为主。

私挖盗采的黑稀土产量放量快、成本低,冲击正常供给秩序,压制稀土价格表现,据粗略测算,2015 年国内稀土生产配额10.5万吨,包含黑稀土在内的总供给达到16.8万吨。

国家多次进行稀土打黑行动,但2016年之前,打击黑稀土一般为持续数月的专项行动,打黑效果一般。2017年以来,随着组建整顿稀土行业秩序专家组等一系列打黑政策制度的实施,打击黑稀土常态化、制度化。现在指标外稀土供应规模非常小,减少了黑稀土对稀 土供给市场的扰动,降低了稀土供给的弹性。

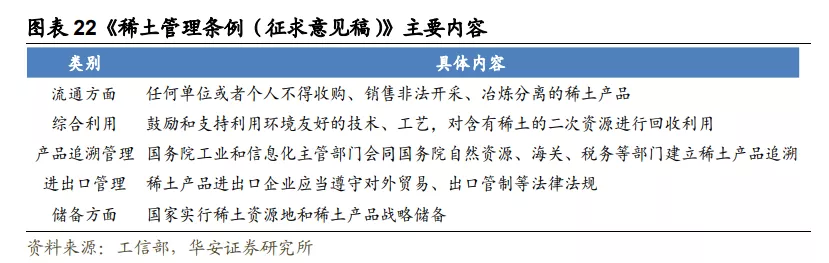

立法层面,《稀土管理条例》加速出台进一步规范供给管理秩序。2021年1月, 工信部发布了《稀土管理条例(征求意见稿)》,明确要求加强稀土行业全产业链管理,征求意见稿与以往政策不同之处在于首次以立法形式明确行业管理规则,更加具有权威性、持续性、系统性。

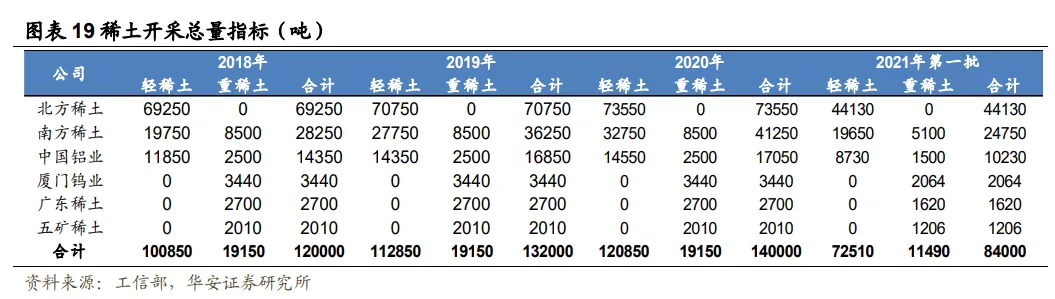

此外,中国实施稀土开采总量指标管控,国内稀土产量受总量指标控制。2016 年,六大稀土集团组建完成,目前我国稀土 资源及开发冶炼均集中于六大稀土集团,六大稀土集团分别为北方稀土、南方稀土、 广东稀土、五矿稀土、中国铝业以及厦门钨业。各稀土集团中,轻稀土主要集中于开采白云鄂博矿的北方稀土,南方稀土和五矿稀土的中重稀土资源较多。

稀土总量控制指标分为开采指标和冶炼分离指标。指标由工信部和自然资源部联合发布,每年发布两次,上半年发布第一批指标,下半年发布全年指标(包含当年第一批指标的量)。2021年第一批开采指标8.4万吨,与2020年第一批6.6 万吨的 指标相比增加了1.8 万吨,同比增长 27%。

至于海外的稀土产能,近两年来说增量有限。

目前海外稀土产能主要包括三个区域:美国 MP 矿、澳洲 Weld 矿、缅甸中重稀土矿,2020 年产量占全球比例约为 35%。当前澳洲 Lynas、美国 MP、缅甸中重稀土存量产能已基本打满,增产空间有限;海外新项目受限于厂区建设周期较长、冶炼分离技术仍存在阶段性差距等因素,供给短期快速释放难度较大,预计未来2年内,海外矿山格局不会有较大变化。

需求爆发

稀土的供给格局当下基本可控,而在“碳达峰”“碳中和”的双碳经济下,需求端逐步的爆发,有望不断抬升稀土“稀”的价值。

根据稀土在线统计,全球稀土消费结构中,稀土永磁占比25%,而我国稀土消费结构中稀土永磁占比 42%,稀土永磁已成为稀土产业链下游最重要的细分赛道。

稀土永磁是目前综合性能最高的永磁体。永磁体是由被磁化并产生自身持久磁场材料制成的物体,可以分为金属永磁、铁氧体永磁和稀土永磁。其中,稀土永磁性能要更优。

而钕铁硼永磁材料是应用最广泛的稀土永磁材料,需求占比超99%。

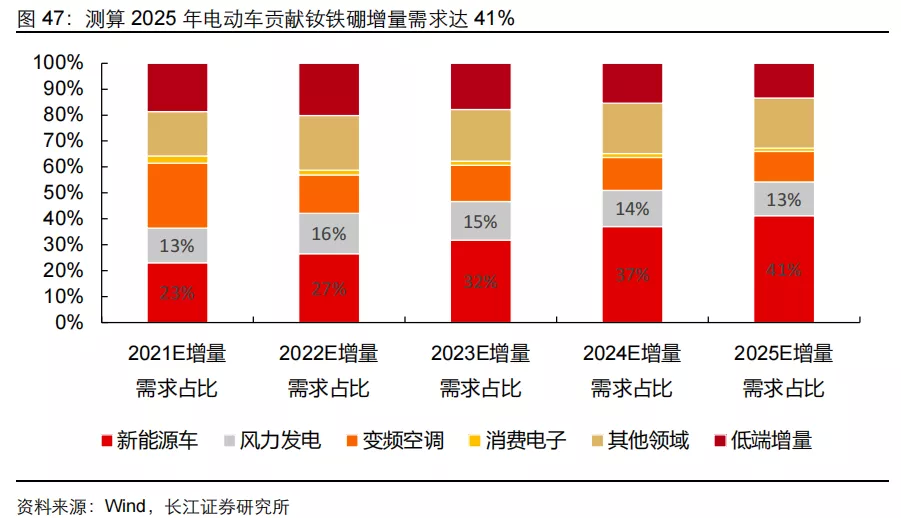

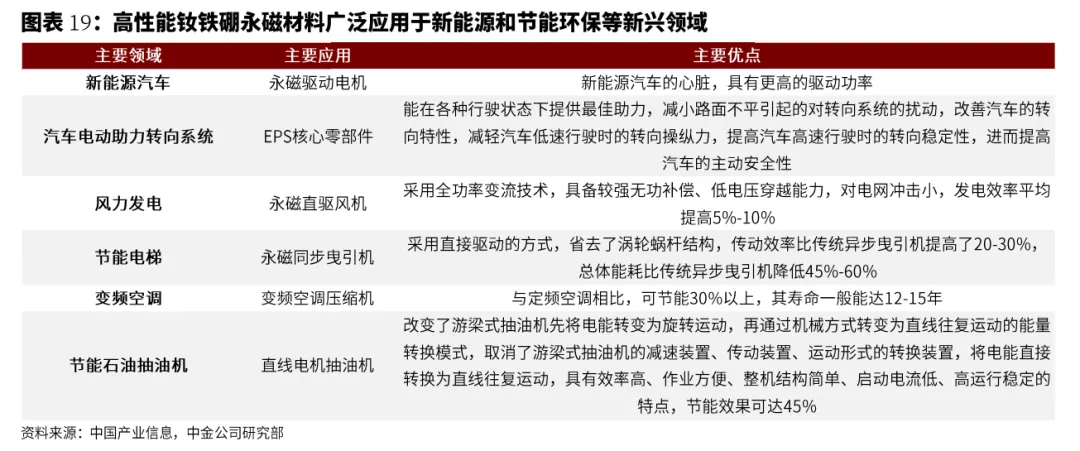

碳中和时代,受益于新能源车、风电、变频空调等领域需求量全面释放,钕铁硼需求显著抬升,提振稀土用量。根据长江证券测算,2020-2025 年,钕铁硼需求年复合增速,将由过往的11%,提升至 20%,稀土需求年复合增速由 7.26%提升至12%。其中,新能源车为钕铁硼最强劲的需求增长引擎,测算 2025 年电动车贡献增量需求达41%。

2025年全球新能源汽车产量有望达到1800万辆,带动永磁同步电机需求量快速攀升,预计2020-2025年全球新能源汽车领域钕铁硼需求量 CAGR 为 45%。高性能钕铁硼永磁材料主要应用于新能源汽车核心部件之一的驱动电机。

气候峰会上,中国提出到2030年,非化石能源占一次能源消费比重将达到25%左右,风电、太阳能发电总装机容量将达到12亿千瓦以上。《风能北京宣言》提出,2025年后,中国风电年均新增装机容量应不低于6000万千瓦,到2030 年至少达到8亿千瓦,到2060年至少达到30亿千瓦。高性能钕铁硼磁材主要用于直驱式、半直驱式的交流永磁电机。2020 年全球新增风电装机量为 93GW,预计风电(半)直驱机渗透率逐步提升,2020-2025 年从30%提升至40%。

2020年中国空调产量为2.1亿台,变频空调销量占空调总销量比例为40%,2020-2025年变频空调渗透率有望逐渐提高,至2025年渗透率增长至80%。测算全球变频空调对钕铁硼磁材的需求量在2025年将达到3.33万吨,2020-2025年全球变频空调领域钕铁硼需求量CAGR为26%。变频空调中,高性能钕铁硼磁材主要应用于变频压缩机,是制作变频空调的关键部件,也是区别于传统定频空调的主要标志。

此外高性能钕铁硼磁材还有消费电子领域,工业机器人,节能电梯等广泛的应用领域。

需求端新能源和节能减碳需求激增,未来几年的稀土供需格局将会更加紧张,需求成为稀土市场的主导力量。

结语

从肖亚庆部长的讲话后,我们确实应该对稀土板块更加重视。国内拥有着主要的稀土资源,并且垄断了冶炼分离的市场,领导们肯定还是想把这样得天独厚的资源体现出它的价值。

9月23日晚间,五矿稀土发布公告称,公司接到实控人中国五矿集团通知,中国铝业集团、中国五矿集团、赣州市人民政府等正在筹划相关稀土资产的战略性重组。

五矿集团和中铝集团都属于国内6大稀土集团,这样大型的战略重组,对于稀土整体产业的把控和议价权都能够大大的提升,我想这也是为了把稀土卖出“稀”的价格的思路延展而来。

而低碳的大时代推动的下游需求,正好是一阵有力和持久的东风。

本文来源于“丫丫港股圈”,作者乘风;智通财经编辑:文文。