北京时间今天凌晨,美联储结束了其为期两天的9月FOMC议息会议。除了正常的会议声明外,此次会议还更新了对于未来经济数据和联邦基金利率水平的预测(即所谓的“点阵图”)。

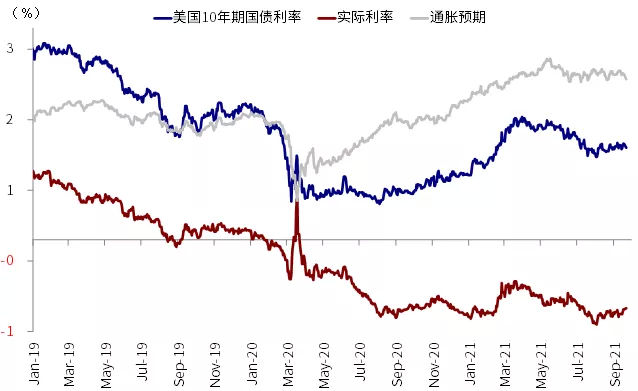

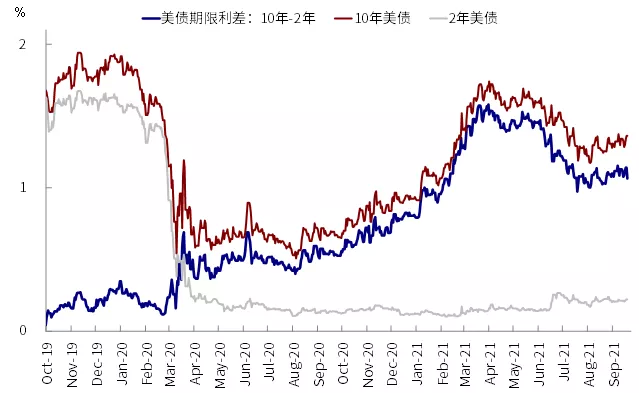

综合声明的措辞、鲍威尔新闻发布会表态、以及经济数据预测等几个方面的信息,此次会议比预想的要更偏鹰一些。但是不同资产的反应却存在一定分歧,例如美股市场整体大涨、10年美债名义利率走低但实际利率抬升,短短利率(2~5年期)整体走高导致曲线平坦化,同时美元大涨、黄金大跌。

针对此次会议的具体情况以及潜在影响,我们点评如下,供投资者参考。

首先,此次会议比预想的要略微更加鹰派一些,主要体现在以下几个方面。

1)强烈暗示减量可能很快到来。相比Jackson Hole较为温和的表态以及一部分依然认为可能12月份是正式减量时点的预期(《Jackson Hole会议改变减量节奏了么?》),此次会议传递了较为强烈的减量可能很快(也即下次11月初会议)开始的信号。会议声明中明确修改为“如果进展都如预期的话(If progress continues broadly as expected),减量可能很快到来(may soon be warranted)”。换言之,如果从目前到11月初不出大的意外(如疫情再度失控、债务上限久拖不决导致违约、市场大跌等等),那么美联储很有可能在11月FOMC会议上开始宣布减量。

在是否满足减量条件上(所谓的进一步重大进展,substantial further progress),鲍威尔在新闻发布会上补充到,通胀已经超出重大进展(achieved morethan significant progress),而就业的条件也机会达到(all but met)。

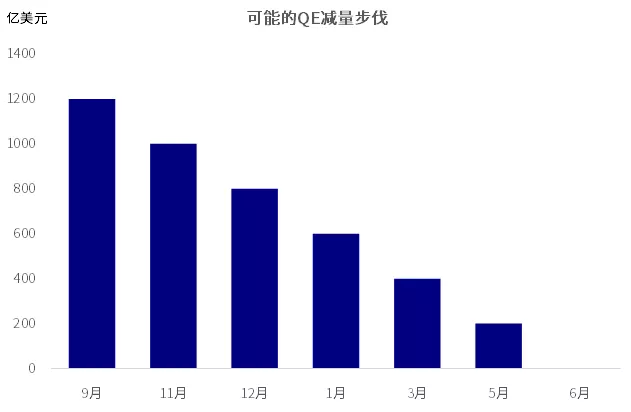

2)且减量速度可能比预想的要快。鲍威尔在发言中也透露了可能的减量速度,即在明年年中结束QE可能是合适的(around the middle of next year)。如果假设从11月份开始减量,直到明年6月结束,总共有6次会议,当前每月1200亿美元的购买规模对应每次会议减少200亿美元购买,从步伐和结束时间上都比市场预期的要略微偏早(《关于QE减量的八问八答 2021年8月16日~8月22日》)。

3) 点阵图显示更多与会者预计2022年开始加息。此次更新的点阵图显示,至少一半的与会者(18位中的9位)预计2022年至少加息一次,而6月FOMC会议时这一数字是7人。

4)对经济数据的预测大幅修正。此次会议大幅上调了对于今年通胀的预测,同时大幅下调了对于经济增长的预测。结合上文中鲍威尔的表态,也表明美联储对于通胀的观点在趋于更加谨慎。

因此,整体来看,此次FOMC会议在各方面传递的信号似乎比市场和我们的预期要更为偏鹰派一些。

那么为何隔夜不同的资产表现存在较大的分歧?

例如短短利率抬升、强美元和弱黄金都与鹰派姿态一致,但长端利率回落和美股上涨却有些背离,我们认为可能有以下可能的解释。

1)点阵图和减量步伐的提前再度触发一定程度上的“卖短买长”交易,进而导致曲线平坦化。此次会议后,短短2~5年期利率普遍攀升2~3bp,但10年美债却回落,进而导致曲线走平,这可能与债券市场“卖短买长”的期限交易有关,这一情形在6月FOMC会议后也出现过类似的情形。

2)对于经济数据的下调压部分压低了长端利率。此次会议中对于增长预期的大幅下调也可能解释部分长端利率的小幅回落,但这一点并不能解释实际利率上行,而通胀预期回落,进而导致黄金走低。

3)短期交易因素在不同资产预期的割裂。短期不同资产投资者观点的差异,也可能解释了表现的差异,后续存在一个逐步消化和再趋同的过程。例如,对于股市而言,减量毕竟是已经充分预期了,因此可能暂时没有对此做出强烈反应,毕竟美债利率也维持相对温和走势。

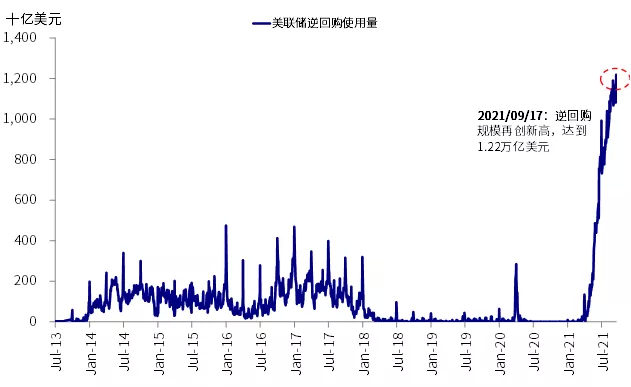

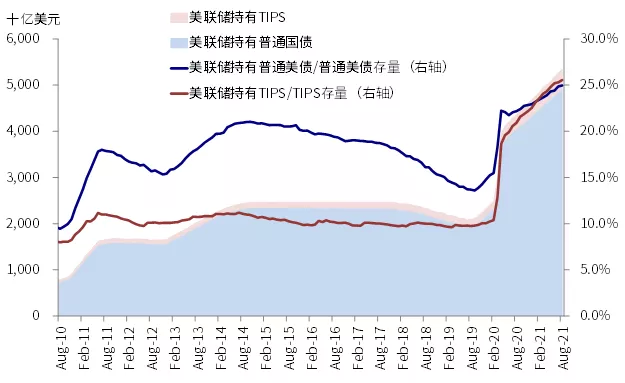

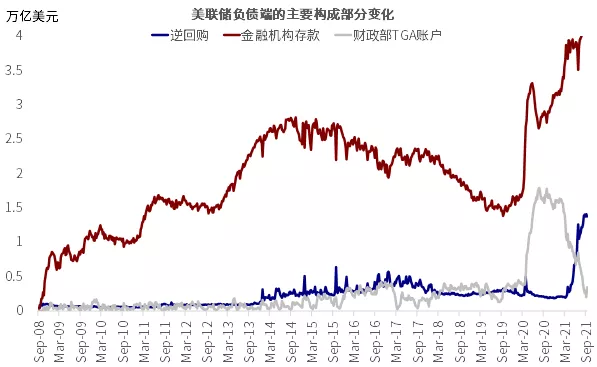

往前看,我们预计随着减量时间的临近,市场可能重新对此做出定价,特别是实际利率,目前依然处于接近-1%的水平,在当前非常充裕的流动性和美联储购买支撑下(当前逆回购依然持续创新高,而美联储此次也把逆回购上限从每天800亿增加至1600亿,以满足不断抬升的需求),定价是较为扭曲的(《实际利率持续为负之“谜”》),这进而可能又会带来市场和风格上的扰动。

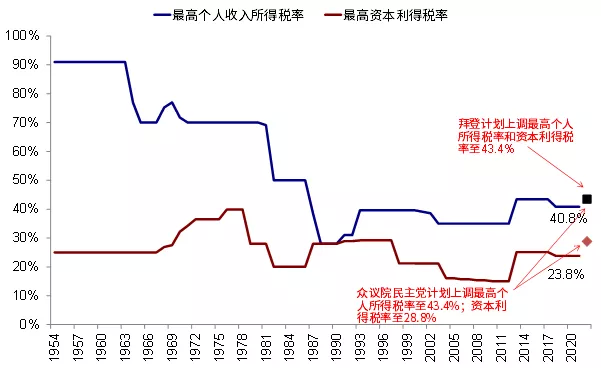

不过除了货币政策外,短期更值得关注的还有一系列财政政策的进展,对于利率和市场走势在某种程度上可能更加重要。例如5500亿基建、3.5万亿支出与加税、新财年预算(避免政府关门)、债务上限(避免违约)。不论从事件密集度、重要性、不确定性,还是棘手程度而言,9月末到10月中这段时间,财政政策都是更加关键的。由于部分财政政策(如加税、新财年拨款、债务上限)由于两党甚至民主党内部的分歧依然较为明显、但又有较为明确的时间约束,因此更需要关注。

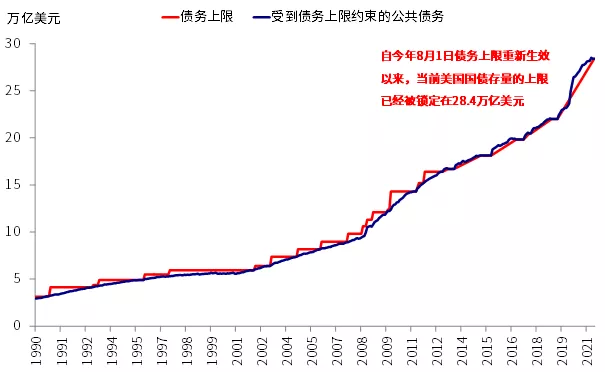

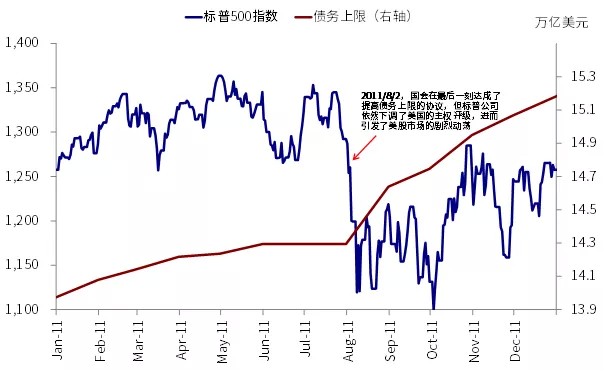

这其中,对比已经见怪不怪且影响有限的政府关门(10月1日新一财年到来后如果无法达成新的预算框架或者拨款法案,可能导致部分政府非职能机构关门),债务上限的意义更大,10月中旬待财政部非常规措施耗尽如果不能冻结或者提高债务上限的话,那么则会面临更为严重且影响更大的违约风险问题(《债务上限与政府关门,风险多大?影响如何?》)。2011年8月虽然到最后有惊无险的提高债务上限,但还是避免不了标普调降美国主权评级,进而导致市场的剧烈动荡。最新进展是,众议院民主党人提出将债务上限冻结延后至12月,但预计可能在参议院遇到一些阻力。

因此,不难看出,无论是大规模基建和支出计划顺利通过可能以为增长预期和发债增加导致利率上行和TGA账户规模上行,还是因为加税、政府关门甚至债务上限陷入僵局而导致风险偏好下降,市场都面临一定的不确定性。基准情形下,我们依然预计这些问题都将得到最终解决(毕竟国会两院都在民主党手中),但中间的过程可能是曲折的,如果出现意外的话可能诱发市场波动。

本文选编自微信公众号“Kevin策略研究”,作者:KevinLIU;智通财经编辑:卢梭