智通财经APP获悉,中钢协数据显示,8月份,受高温多雨影响,叠加部分地区洪涝灾害和疫情反复等因素,国内市场钢材需求强度有所回落,钢材价格小幅下降。进入9月份以来,钢材价格由降转升,总体呈小幅波动走势。

一、国内钢材价格指数由升转降

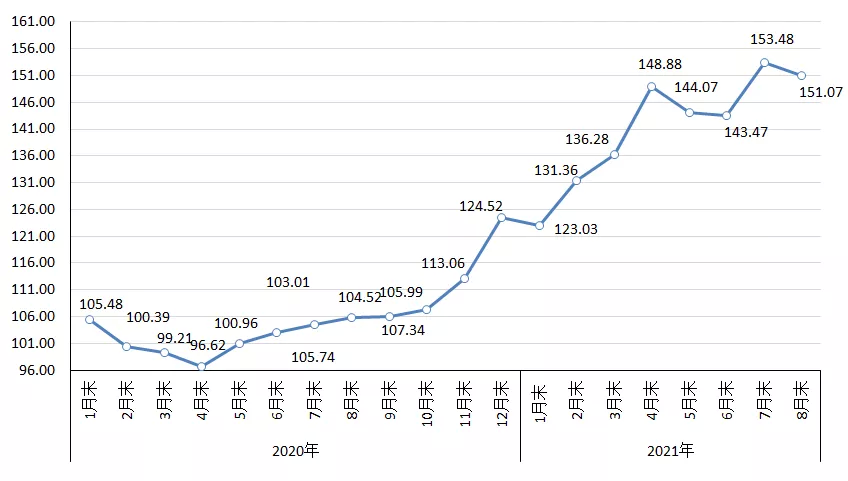

据中国钢铁工业协会(以下简称钢协)监测,8月末,中国钢材价格指数(CSPI)升至151.07点,比7月末下降2.41点,降幅为1.57%;与上年同期相比上升45.33点,升幅为42.87%。(见下图)

中国钢材价格指数(CSPI)走势图 单位:点

(一)长板材价格均小幅下降

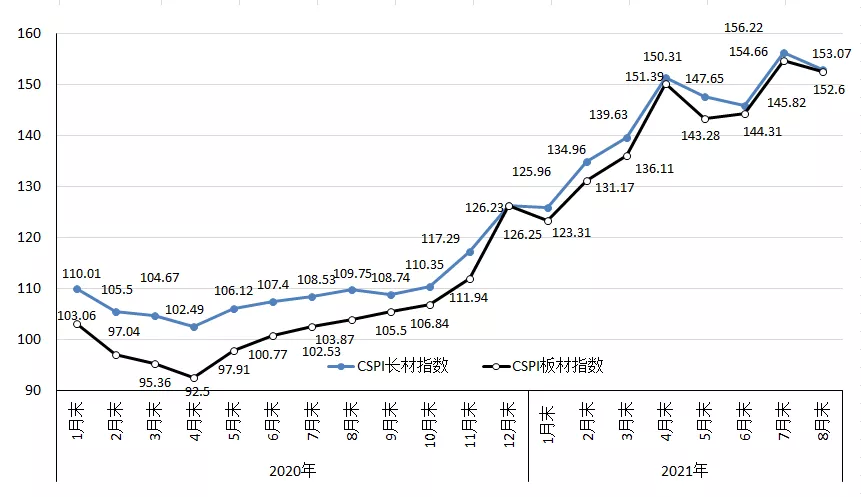

8月末,CSPI长材指数为153.07点,环比下降3.15点,降幅为2.02%。CSPI板材指数为152.60点,环比下降2.06点,降幅为1.33%;与上年同期相比,长材、板材指数分别上升43.32点和48.73点,升幅分别为39.47%和46.91%。(见下图、表)

CSPI长材和板材价格指数走势图 单位:点

(二)主要品种钢材价格变化情况

8月末,在钢协监测的八大钢材品种中,除冷轧薄板价格相对平稳外,其它品种均有所下降。其中,高线、螺纹钢、热轧卷板降幅较大,环比分别下降137元/吨、163元/吨和128元/吨;角钢、中厚板、镀锌板和热轧无缝管降幅相对较小,环比分别下降87元/吨、36元/吨、57元/吨和24元/吨。(见下表)

(三)各周钢材价格指数变化情况

8月份,CSPI钢材价格指数呈波动下行走势;进入9月份以来,钢材价格由降转升,前三周指数呈小幅上升走势。(见下表)

(四)主要区域市场钢材价格变化情况

8月份,CSPI全国六大区域指数均由升转降。其中:华北、东北、华东、中南、西南和西北地区环比降幅分别为1.73%、0.83%、1.90%、1.29%、1.33%和1.67%。(见下表)

二、国内市场钢材价格变化因素分析

8月份,由于部分地区的洪涝灾害和疫情反复等因素影响,需求端呈放缓态势;受限产措施影响,供给端也有所下降。总体来看,国内钢材市场供需维持基本平稳态势。

(一)主要用钢行业增速放缓

据国家统计局数据,1-8月份,全国固定资产投资(不含农户)同比增长8.9%,比1-7月增速回落0.3个百分点。其中基础设施投资同比增长2.9%,比1-7月份回落0.7个百分点;制造业投资同比增长15.7%,比1-7月份加快0.2个百分点;房地产开发投资同比增长10.9%,比1-7月份回落0.3个百分点。8月份,规模以上工业增加值同比增长5.3%,比7月份增速回落0.2个百分点;汽车产量同比下降19.1%,降幅较上月加大4.6个百分点。从总体情况看,8月份下游行业增速放缓,钢材需求强度下降。

(二)粗钢产量环比持续下降

据国家统计局数据,8月份,全国生铁、粗钢和钢材(不含重复材)产量分别为7153万吨、8324万吨和10880万吨,同比分别下降11.1%、13.2%和10.1%;平均粗钢日产268.5万吨,日均环比下降4.1%。另据海关统计数据,8月份,全国出口钢材505万吨,环比减少10.9%;进口钢材106万吨,环比增加1.3%,钢材净出口折粗钢434万吨,环比减少47万吨。从总体情况看,全国粗钢日均产量已连续第四个月环比下降,但国内市场需求下降、出口量环比减少,对冲了部分减产影响,钢材市场供需两端相对平稳。

(三)原燃材料价格高位波动

据钢协监测,8月末,国产铁精矿价格环比下降290元/吨,CIOPI进口矿价格环比下降26.82美元/吨,炼焦煤和冶金焦价格环比分别上升805元/吨和750元/吨,废钢价格环比下降28元/吨。从同比情况看,原燃材料价格仍处高位,其中国产铁精矿和进口矿分别同比上涨31.07%和24.97%,炼焦煤和冶金焦价格分别同比上涨134.94%和83.55%,废钢价格同比上涨39.03%。虽然铁矿石价格明显下降,但煤焦价格大幅上涨,致使钢材成本仍处于较高水平。(见下表)

三、国际钢价小幅上升

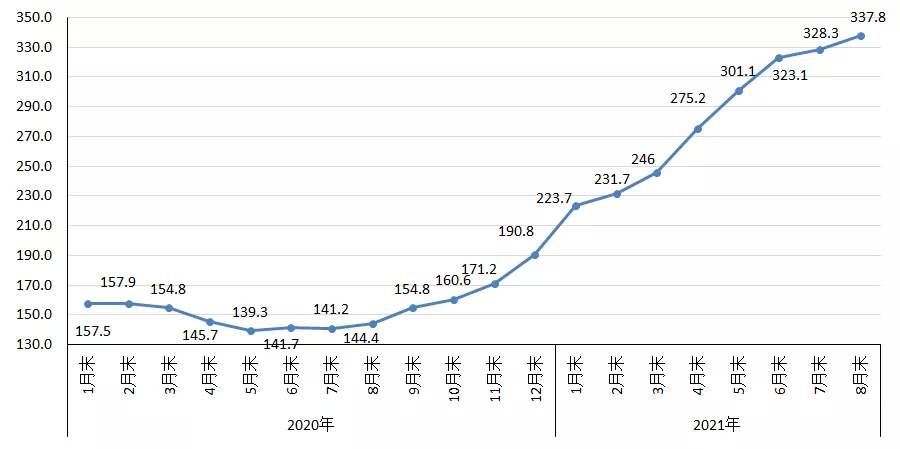

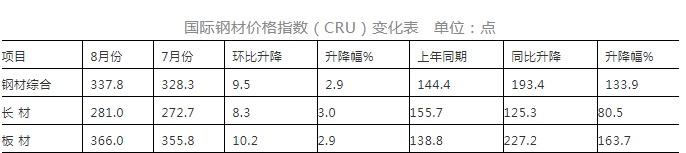

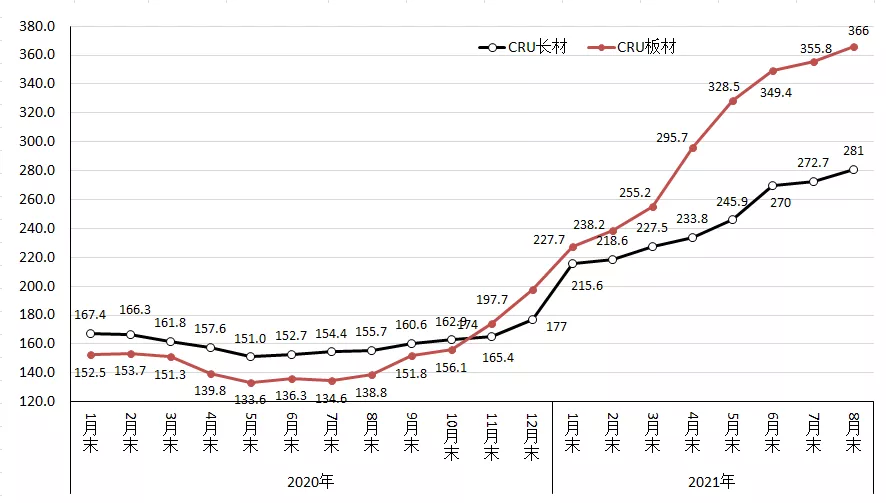

8月份,国际钢材价格指数(CRU)为337.8点,环比上升9.5点,升幅为2.9%;与上年同期相比上升193.4点,升幅为133.9%。(见下图、表)

国际钢材价格指数(CRU)走势图 单位:点

(一)长、板材价格均小幅上升,长材升幅略高于板材

8月份,CRU长材指数为281.0点,环比上升8.3点,升幅为3.0%;CRU板材指数为366.0点,环比上升10.2点,升幅为2.9%,长材升幅比板材高0.1个百分点;与去年同期相比,CRU长材指数上升125.3点,升幅为80.5%;CRU板材指数上升227.2点,升幅为163.7%。(见下图)

CRU长材和板材价格指数走势图 单位:点

(二)北美、欧洲升幅收窄,亚洲由降转升

1.北美市场

8月份,CRU北美钢材价格指数为430.5点,环比上升21.2点,升幅为5.2%,较上月收窄1.7个百分点;美国制造业PMI为59.9%,环比上升0.4个百分点。其中生产指数上升1.6个百分点,库存指数上升5.3个百分点;8月末,美国粗钢产能利用率为84.9%,环比下降0.1个百分点。本月美国中西部钢厂的钢筋价格保持平稳,其他品种钢材价格继续上升。(见下表)

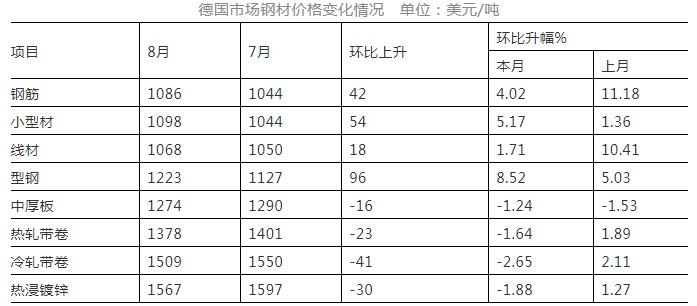

2.欧洲市场

8月份,CRU欧洲钢材价格指数为365.1点,环比上升2.3点,升幅为0.6%,较上月缩小5.5个百分点;欧元区制造业PMI为61.4%,环比下降1.4个百分点。其中德国、意大利、法国和西班牙制造业PMI分别为62.6%、60.9%、57.5%和59.5%,环比上月稳中略降。本月德国市场板材品种价格有所下降,长材价格继续上升。(见下表)

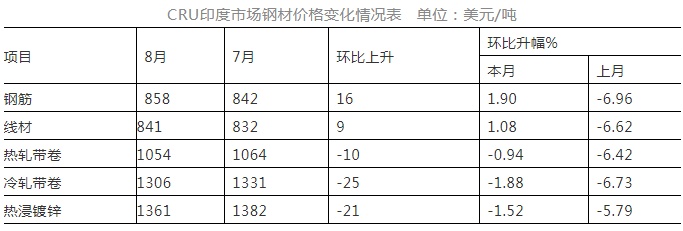

3.亚洲市场

8月份,CRU亚洲钢材价格指数为268.2点,环比上升6.7点,升幅为2.6%,环比由降转升;日本制造业PMI为52.7%,环比下降0.3个百分点;韩国制造业PMI为51.2%,环比下降1.8个百分点;中国制造业PMI为50.1%,环比下降0.3个百分点。本月印度市场除钢筋和线材价格由降转升外,其余品种价格均持续下降,环比降幅收窄。(见下表)

四、后期钢材价格走势分析

受国际环境日趋严峻、国内经济增速放缓等因素影响,后期国内市场钢材需求强度有所减弱;受限产措施影响,钢材产量持续下降,市场供需基本平稳,后期钢价有望呈小幅波动走势。

(一)国内市场进入钢材消费淡季,需求强度有所减弱

从国际市场看,全球经济复苏呈不稳定态势。据联合国9月15日发布的《2021年贸易和发展报告》数据显示,受益于各国采取的积极措施,2021年全球经济增速将达到5.3%。但不同地区复苏态势存在较大差异,拖累全球经济总体恢复形势,预计2022年全球经济增速将放缓至3.6%。从国内形势看,面对错综严峻的国际环境,国民经济运行承受下行压力。在房住不炒的政策约束下,后期房地产投资、地方债发行规模、房企融资方面有进一步的疲弱迹象;机械行业订单水平连续下滑,其中汽车增速持续回落,尽管新能源汽车增长迅猛,但芯片掣肘仍未能有效解决。后期钢材需求强度将呈进一步的减弱趋势。

(二)减产政策持续,市场供需有望平稳

今年以来,国家坚决压减粗钢产量、严守不新增产能的底线。有关部委组织开展全国范围的钢铁去产能“回头看”检查以及粗钢产量压减工作,主要产钢大省和大型钢铁企业也先后出台控制粗钢产量措施。结合国家发改委8月17日印发了《2021年上半年各地区能耗双控目标完成情况晴雨表》所列有关数据,有关省市纷纷出台对高排放、高能耗行业新一轮的日常监管措施。随着能耗管控政策陆续落地,以及减产政策的持续,后期粗钢产量仍将是同比下降的态势。总体来看,供需两端有望平稳,钢材价格有望保持小幅波动运行态势。

(三)钢材库存有所下降,市场面临去库存趋势

据钢协统计,9月上旬,全国20个城市五种钢材社会库存为1138万吨,比8月下旬减少36万吨,降幅为3.1%;比年初增加408万吨,增长55.9%;比上年同期减少105万吨,下降8.4%。从企业库存情况看,9月上旬,会员钢铁企业钢材库存为1332万吨,比8月下旬减少130万吨,下降8.89%;比年初增加170万吨,增长14.65%;比上年同期增加5万吨,增长0.41%。钢材社会库存和企业库存均继续下降,市场面临去库存趋势。

后期需要关注的主要问题:

一是粗钢产量降幅较大,后期供需两端保持平稳至关重要。一方面,下游行业用钢需求强度减弱;另一方面,粗钢产量呈现同比下降态势,供需两端有望形成新的平衡态势。钢铁企业应认真分析市场变化,积极调整产品结构,维护价格平稳运行。

二是焦煤、焦炭价格大幅上涨,企业降本增效压力仍在。据钢铁协会监测,9月10日,炼焦煤价格为3740元/吨,比8月末上涨580元/吨,涨幅为18.35%;焦炭价格3804元/吨,比8月末上涨480元/吨,涨幅为14.44%。而同期钢价指数仅上涨1.33%,远低于煤焦价格涨幅,后期钢铁企业降本增效压力仍在。