美国假日购物季临近,去年超预期的销售成绩单让市场对于今年的购物季多了一份期待;

供应链问题成为最大掣肘,运费高企、劳动力短缺拖累了商品交付,尤其对低价值产品而言,供货商利润受到挤压;

品类方面,去年低迷的电子产品和服装配饰依然受到芯片短缺和东南亚疫情的影响;旅游支出方面,航班和酒店的预定量尚未出现明显增长。

美国假日购物季临近

美国一年一度的假日购物季又将到来,由于受到疫情和供应链的影响,今年的购物季可能会比往年来得更早一些。

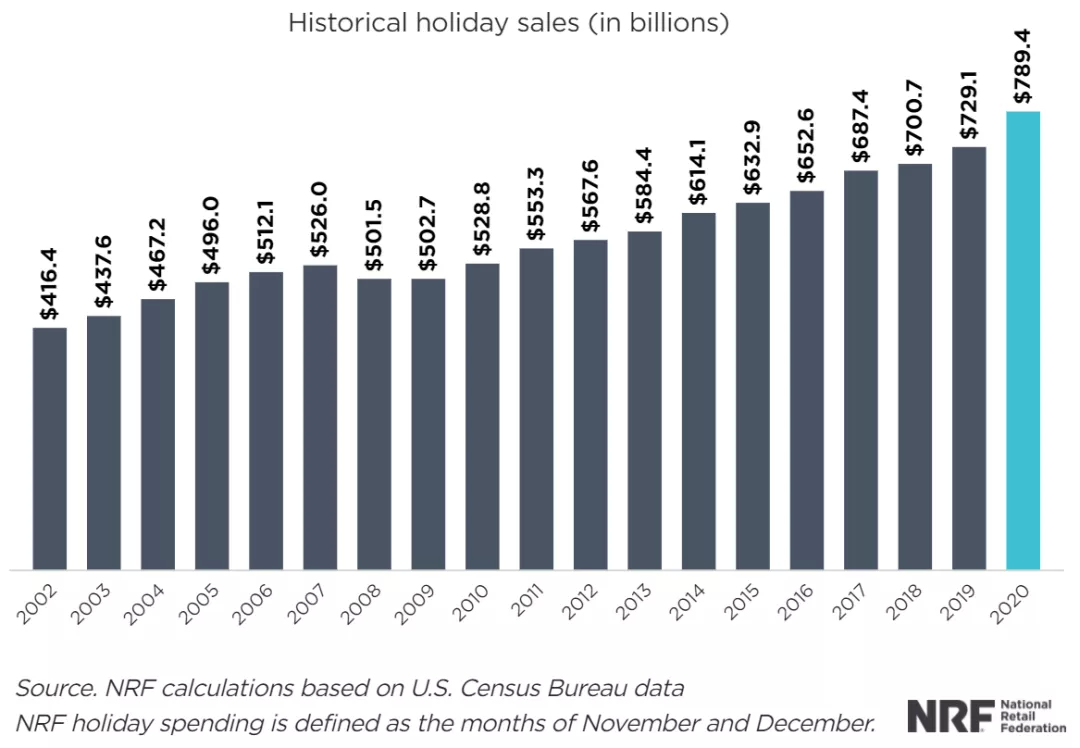

去年尽管受到疫情的冲击,但美国消费者的假期支出依然创出了2002年以来的最高水平,假期零售额达到 7894 亿美元,较2019年同期增长8.3%,是前五年平均水平(3.5%)的两倍多,其中在线和其他非实体店销售额达到 2090 亿美元,同比增长23.9%。

去年超预期的销售成绩单让市场对于今年的购物季多了一份期待。

根据万事达卡旗下机构SpendingPulse的预测,随着消费者重返实体店,今年假日期间全美零售额将较去年同期增长7.4%。

供应链瓶颈

不过,今年美国购物季势必要和供应链问题相伴了。不少商家表示供应链中断的情况甚至比去年同期更为严重,工厂停工、芯片短缺和港口拥堵带来的供应链挑战将贯穿整个假日季,甚至一直延续到明年。

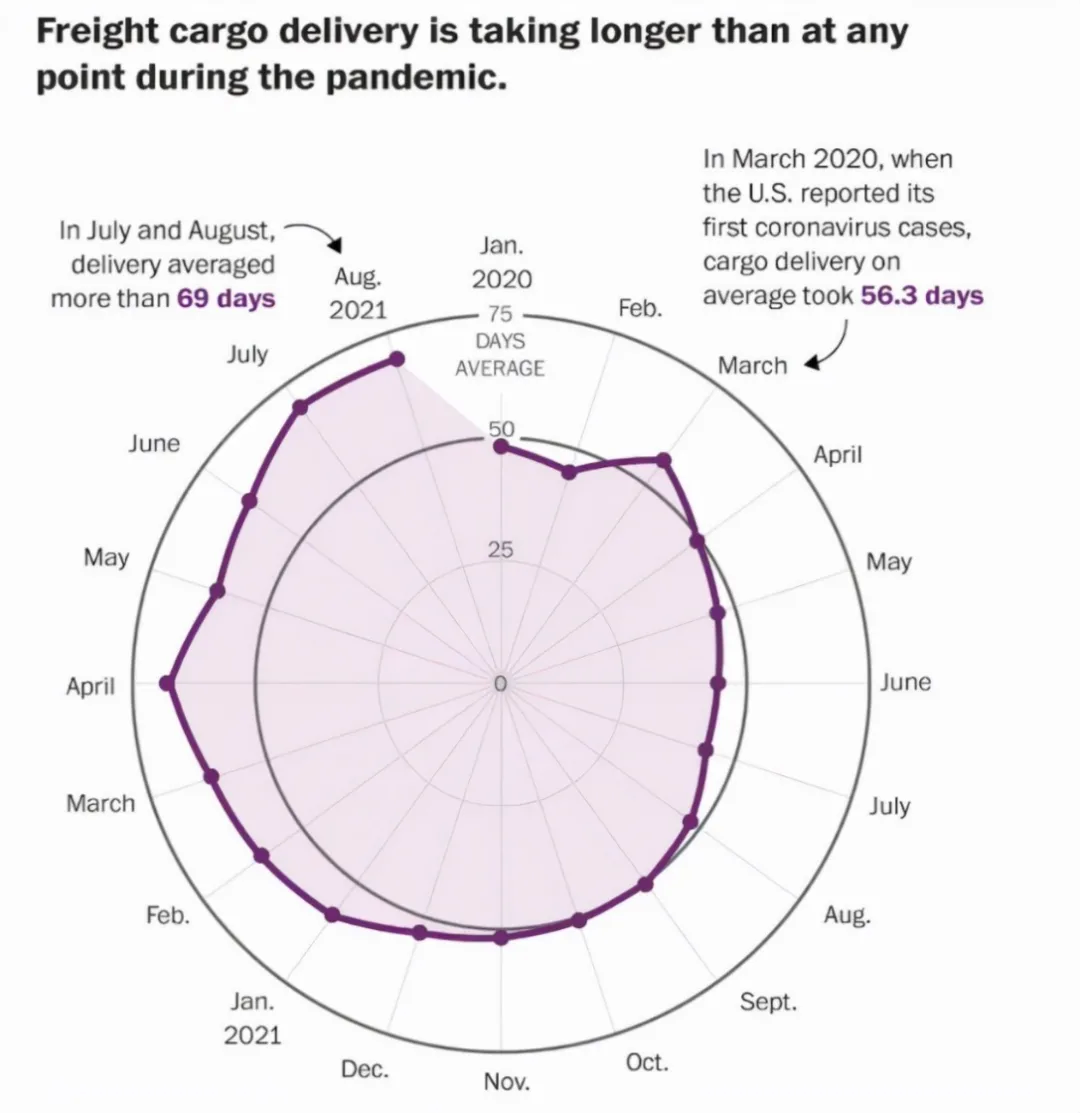

以航运为例,疫情期间航运运力和集装箱中转效率均出现大幅下滑。

数据显示,原来一批货物从亚洲运往美国大概需要50天,而如今则至少需要69天,积压严重的进口产品的等待时间可能长达数月之久。

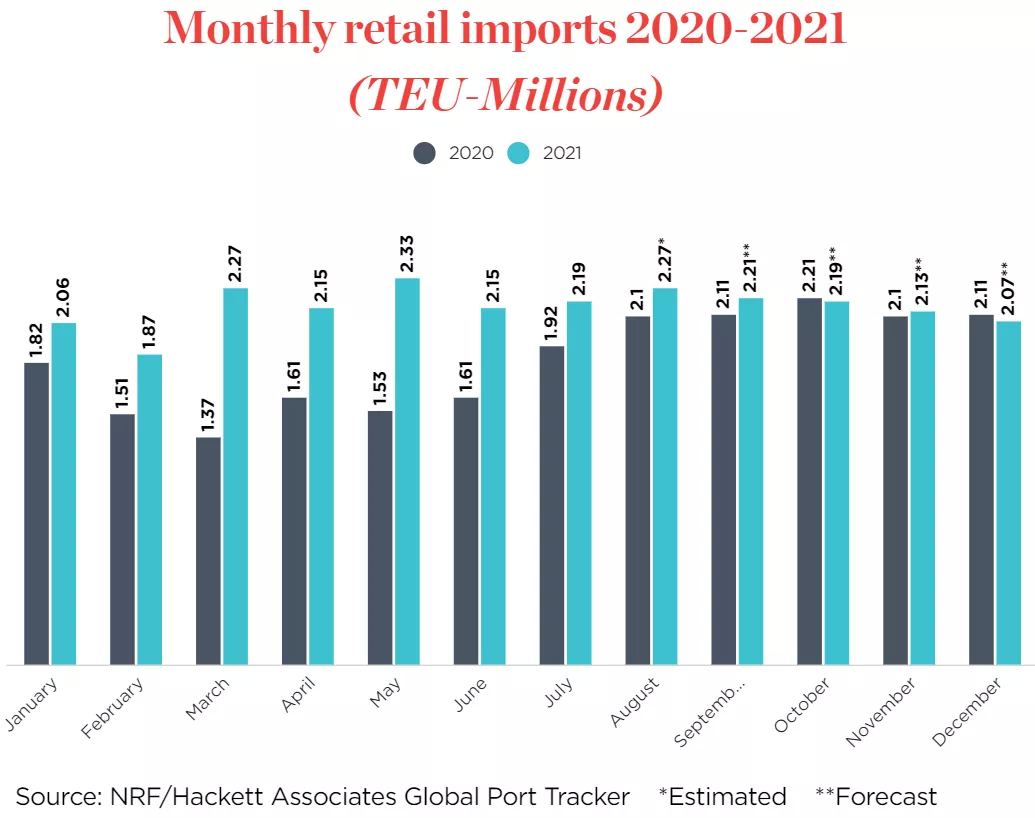

根据美国全国零售联合会(NRF)和哈克特联合公司(Hackette Associates)发布的《全球港口追踪报告》,供应链问题导致美国零售集装箱进口增速下滑至个位数,上半年这一数字始终维持在两位数,当然其中也有去年低基数的因素,但增长的放缓已是不争的事实。

(注:数据涵盖了包括美国洛杉矶长滩、奥克兰、西雅图、纽约在内的主要港口)

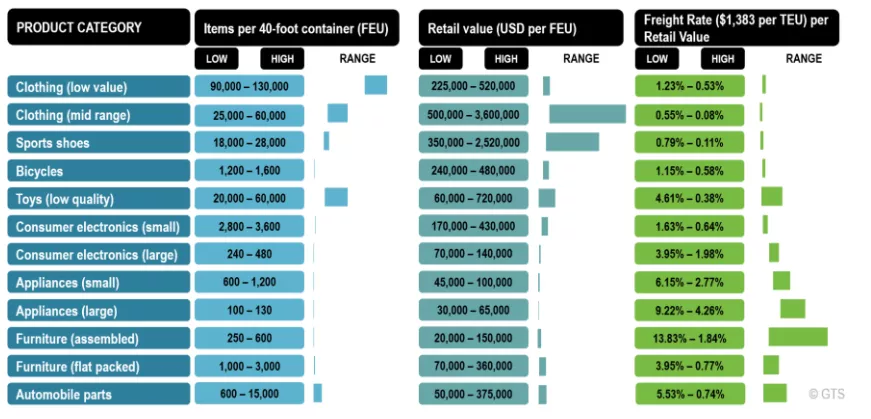

运力紧张以及“一箱难求”的局面导致运费急剧攀升,这也成为了现阶段贸易商的最大桎梏。波罗的海货运指数显示,一个40英尺集装箱从中国运往美国西海岸的运费已升至20,586美元,为去年同期的5.5倍。

相较于电器、家具等高单价产品,运费上涨对于低价值品类的打击更大。

按照往年的运费计算,对于鞋类和服装行业而言,集装箱运费占货物价值的比重通常在1%左右,而如今运费占货值比重飙升,运费甚至高过了商品本身的货值,再叠加原材料上涨的压力,打破了原有脆弱的成本盈利平衡,商家的利润被大幅侵蚀。

商家想要出货就不得不忍受高运价,通过拼箱、凑箱的方式缓解出口压力。

(注:上图中运费根据2010年至2019年上海-欧洲和上海-美西航线平均现货运费计算。)

以义乌市场为例,全世界的圣诞用品市场上,义乌占据了80%的份额,小到圣诞彩球、大到圣诞树、圣诞老人都由义乌出品。

去年底开始的全球运力紧张局面让欧美采购方纷纷提前备战圣诞季,以往五六月的采购订单提前到了两三月。

虽然货是提前备好了,却还是遭遇了运不出去的尴尬。货柜紧缺、港口拥堵导致一批圣诞产品被困在了港口仓库里。

即使货品漂洋过海来到了港口,由于劳动力短缺,仓储、物流以及商品交付仍然是个挑战。UPS和FedEx正加急招聘卡车司机和包裹处理人员,以进一步扩大履约能力。沃尔玛、亚马逊等零售商也在招募供应链员工上狠下“血本”,亚马逊将其平均起薪提高到每小时18美元。

对于亚马逊而言,除了要解决仓储物流的问题,此前“封店潮”带来的商户空缺也需要解决。

随着近年来跨境电商的兴起,中国卖家资源已经是各大海外电商平台不可忽视的中坚力量。

亚马逊头部卖家中,中国卖家占比自2017年初的16%升至2020年底的42%,位居平台第二,仅次于美国本土,同样的趋势也适用于GMV份额。

然而自封店事件以来,中国卖家在亚马逊的市场份额呈现持续萎缩态势,新增卖家数量也停止了增长。

数据来源:Marketplace Pulse

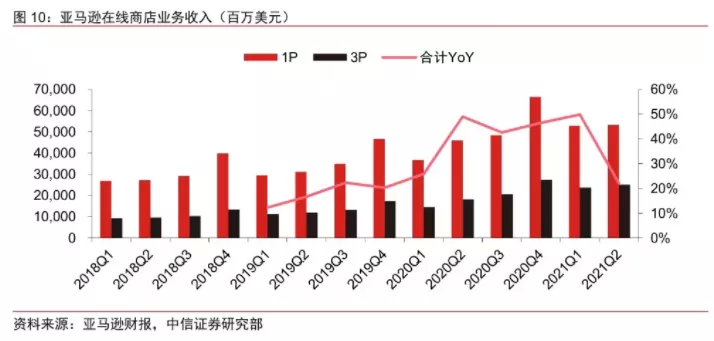

尽管电商业务收入占亚马逊总营收的比重逐年下降,21Q2降至50%,较2018年下降10个百分点,但假期购物季对于亚马逊而言还是相当重要的,尤其是考虑到线上销售的快速增长。

根据在线购物服务平台Dealaid的调查,平均而言受访者计划在今年的假日购物季期间花费974美元,其中在线消费将达到670美元,几乎是线下消费的两倍。亚马逊自然不愿缺席这场“盛宴”。

而跨境电商的退出可能会影响其销售业绩,毕竟倒下的大卖往年合计会贡献数千万美元的销售额。

这部分空缺该如何填补呢?极有可能是扶持其自营业务,将更多的流量导向自营品牌。21Q2亚马逊1P业务收入达到532亿美元,占其电商业务收入的比重近七成。

出行计划受限于疫情

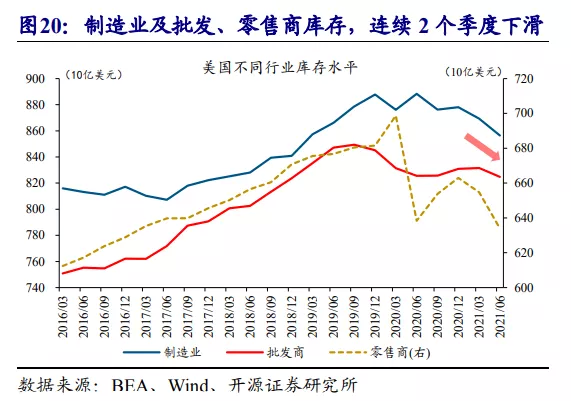

受制于上述供应链问题,零售商在购物季到来之际却显得“捉襟见肘”,实际库存已连续两个季度下滑,因此今年购物季的折扣力度可能会稍逊于往年。

Adobe数据显示,自2015年到2019年,在线商品的线上价格平均每年会下降3.9%,但自疫情之后却出现了逆转,2021年7月在线商品价格同比上涨了3.1%,供应链瓶颈使得消费者不得不面对更高的价格。

包括梅西百货在内的多家零售商在今年二季度公布了超预期的利润增长,零售商们表示,通胀导致的成本上升使得今年的减价幅度低于历史水平。

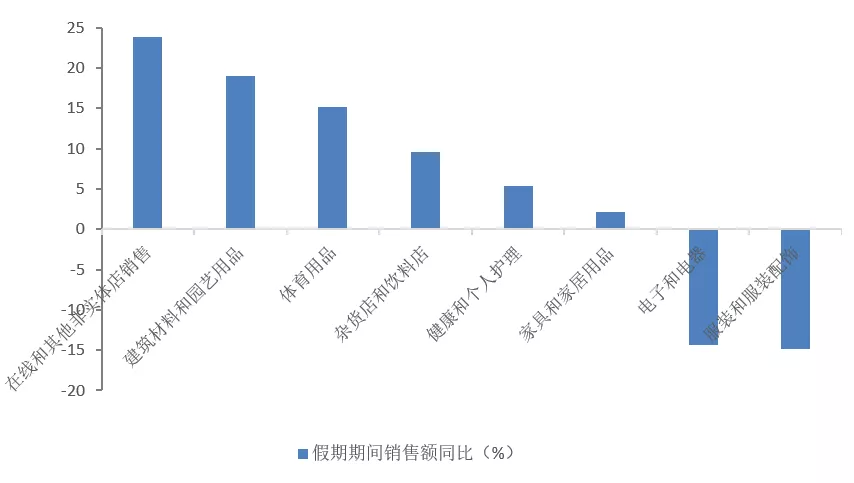

此外从零售品类看,去年假期期间建材(+19%)、体育用品(15.2%)实现两位数增长,而电子和电器(-14.4%)、服装(-14.9%)则出现了下降。

今年电子产品和服装配饰依然受到芯片短缺和东南亚疫情的影响,能否扭转去年的低迷存在不确定性。

数据来源:美国全国零售联合会(National Retail Federation,NRF)

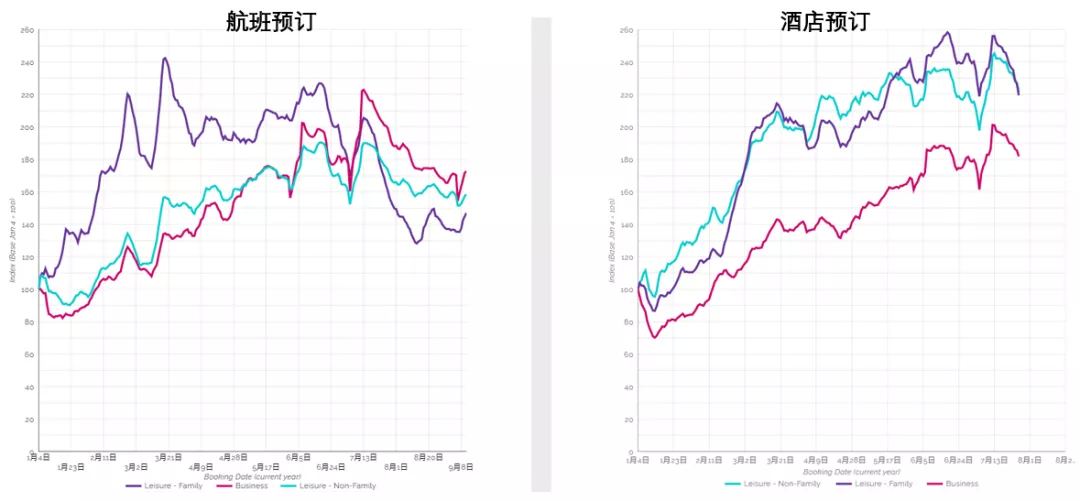

除了实物消费之外,旅行支出以往也是假期消费的重头戏。由于美国新增确诊病例仍处于高位,航班和酒店预订量增长乏力,未来出行计划是否会回归还取决于疫情的发展。

数据来源:Adara Traveler Trends Tracker,该指数显示了相对于1月2日的预订量水平。

本文选编自微信公众号“见闻VIP会员”,作者:见智君;智通财经编辑:徐文强。