诸多利空交织之下,华尔街多家投行近期纷纷就美国股市回调发出警告。但在贝莱德一位首席投资官看来,公司盈利、基本面和估值均表明,情况并没有空头想象的那样糟糕。

伴随德尔塔变异毒株快速传播、美国经济复苏放缓、美联储即将缩减购债规模等不利因素,包括高盛、摩根士丹利、花旗在内的策略师认为,美股涨势面临风险。

高盛表示,当前美股的高估值加剧了市场的脆弱性,一旦经济增长受到冲击,股市可能很快遭抛售。花旗警告称,极度看涨的持仓可能会放大股市回调的幅度。摩根士丹利则将美股评级下调为“减持”。

此外,美股目前还面临潜在的季节性疲软。美国银行数据显示,自1928年以来,9月是唯一一个标普500指数上涨时间不足一半的月份。据道琼斯市场数据,自1928年以来,标普500指数在9月平均下跌0.99%。截至9月17日收盘 ,标普500指数本月已下跌近2%。

(图片来源:Wind)

而对于贝莱德美国基本面股票首席投资官Tony DeSpirito来说,这些或许只是噪音。在他看来,投资组合经理应该关注长期基本面,而不是每日头条新闻。据《商业内幕》,贝莱德仍然看好中期美国股市的表现,尤其是相对于债券,即使该公司认为与近年来股市的大幅上涨相比,回报预期会更低一些。在本周一份报告中,DeSpirito从三个方面说明了为何应该忽略华尔街对美股回调的警告。他写道:“投资理论的关键组成部分——盈利、基本面和估值——支持(股市)持续走强的理由,即使长期回报预期应该会有所减弱 。”

历史性盈利

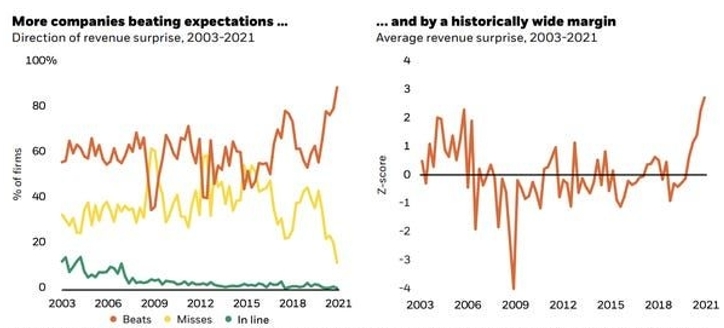

即便是空头也无法否认,2021年美国上市公司业绩表现相当出色,第二季度销售增长优于市场普遍预期的标普500指数成分股公司占比高达近90%。问题在于,在未来几个季度公司盈利和GDP增长都有可能将降温的情况下,这种成功能否保持下去。

(图片来源:商业内幕)

悲观人士认为,未来公司收入和盈利增长只会走下坡路。DeSpirito也承认这一点,他表示,触顶不可避免,但他指出,这并不意味着周期的结束。“我们预计未来几个月股市将有强劲支撑,并主张注重质量和选股,以抓住那些具有坚实基本面的公司的机会。”

DeSpirito写道,今年盈利中展现出的“企业韧性”是个好兆头,因为在不同寻常的通胀逆风下,有效管理成本将在供应链问题缓解、需求企稳时进一步提升利润。他还表示,股市尚未充分消化业绩优于预期的公司占比之高的重要性,尤其是对经济敏感的周期性股票。倘若投资者摆脱经济衰退担忧,他们可能会对企业潜在前景改善有新的认识。

坚如磐石的基本面

今年基本面似乎没能成为许多投资者的首要关注点,相反,不少市场参与者被散户热炒的“网红股”所吸引。目前还不清楚这种趋势是否会长期持续,抑或是股市泡沫的一个标志,但DeSpirito认为,剧烈的波动和股价走势的不可预测性最终会让位于异常强劲的基本面。DeSpirito写道:“基本面是实实在在、可以衡量的,而且最终总会占据上风。”他表示,在这种非典型市场环境中保持乐观的主要原因是,企业可以行使更大的定价权,因为消费格外强劲,这得益于政府慷慨的财政刺激。他指出,个人储蓄激增、债务减少,而且数据显示,美国消费者支出速度惊人。

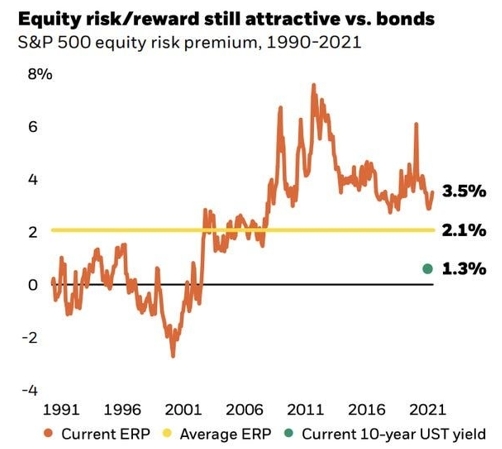

合理的估值

一段时间以来对美股估值“高得不可持续”的警告声不绝于耳,不过,DeSpirito认为,“高”是相对的,市盈率等从历史上看具有可信度的指标并不能说明全部情况。DeSpirito指出,从市盈率来看,股票估值的确偏高,但市盈率在预测一至三年内的回报方面“力有不逮”;相比之下,股权风险溢价(ERP)更加有用,该指标显示美股可能被低估。他写道:“美国10年期国债收益率必须较当前水平上涨一倍,才能与股票一争高下。”

(图片来源:商业内幕)

贝莱德预测面临的最大风险莫过于新冠疫情。无论多头或空头,都认为让疫情成为过去是当务之急。若疫情逐渐淡出,交易员可能会重新开始关注不那么严重的问题,比如季节性因素。DeSpirito写道,股市随德尔塔病情波动,疫情引发进一步不安仍是难以计算的一个变量,“这确保了必要的谦逊”。

本文编选自“万得资讯”,智通财经编辑:汪婕。