9月14日,A股市场风格突变,大小指数走势分化,上证指数跌1.42%,创业板指逆势上涨1.32%。金融、周期股领跌,而以锂电池、半导体为代表的赛道股逆势上涨。

截止收盘,上证指数报3662.6点,跌1.42%;深证成指报14626.08点,跌0.54%;创业板指报3236.55点,涨1.32%。两市成交额超1.5万亿,连续第40个交易日破万亿。

周期股降温,中石油猛拉9%

盘面上,行业板块多数下跌,近期持续大涨的钢铁、有色、煤炭等板块大幅回落,金融、地产大跌靠前。

中石油则上涨3.82%,市值再超万亿,盘中一度涨近9%。

赛道股走强,机构资金回流

精细化工、医药、半导体等赛道板块全天强势,中科电气、润和软件、金银河、科达制造等封20cm板。

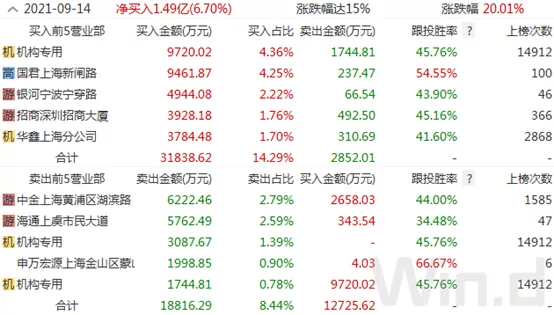

盘后龙虎榜数据显示,两机构合计净买入1.14亿元,一机构净卖出3088万元。

润和软件20%涨停,深股通买入1.59亿元并卖出1.47亿元,两上海营业部合计买入超1.5亿元。

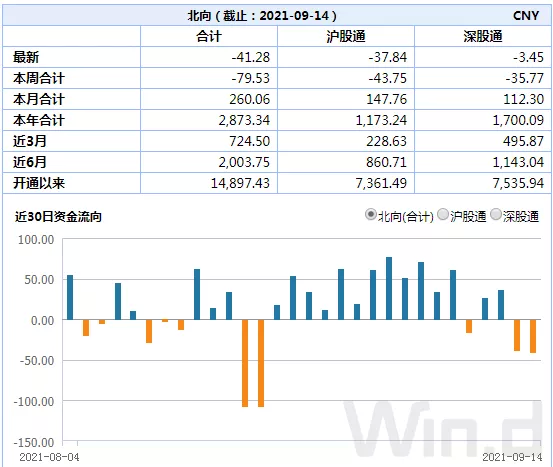

北向资金连续2日净卖出

9月14日,北向资金午后再度加速离场,全天净卖出41.29亿元,净卖出额续创近一个月新高,连续2日净卖出,其中沪股通净卖出37.84亿元,深股通净卖出3.45亿元。

成交额连续40个交易日破万亿

9月14日,沪深股市成交额再次突破万亿元大关,达到1.51万亿元。其中,沪市成交6938亿元,深市成交8194亿元。这也是自今年7月21日以来,沪深股市连续40个交易日成交额突破万亿元大关。

本轮成交额上升意味着什么?

在A股历史上,连续日成交额超万亿元的最长纪录是43个交易日,发生在2015年5月至2015年7月牛熊转换期间。本轮A股虽然成交连续放大,但指数并没有出现剧烈波动,上证指数刚站上3700点,创业板指最高站上3500点。

近年来,A股市场不断扩容,加速膨胀。2015年,A股流通股本日均3.45万亿,流通市值日均40万亿元。截至2021年8月末,上市公司总数是2015年初的两倍左右,流通股本近6万亿,流通市值超过70万亿元。

这意味着,当前的A股市场体量较2015年接近翻倍;对比成交量与流通股本发现,2015年日均成交量是日均流通股本的2%;2015年连续43日万亿成交额期间,日均成交量是日均流通股本的2.77%。如今连续38日破万亿成交额以来,日均成交量不到日均流通股本的1.6%。因此,当前的万亿成交额并不能完全对标2015年的万亿成交额。

机构分析,7月底以来整体市场换手率快速上升,资金在各板块间发生了加速切换。目前换手率约4.5%,极端的情况是5%以上,2015年大牛市能到9%,目前看市场波动还算温和。

中金认为,近期A股成交持续突破万亿元可能是正常现象,并非类似2015年的情绪亢奋期,市场成交活跃,但相比情绪过热仍有距离。而且本轮换手率抬升相对缓慢,与历史上资金快速进出造成的急涨也不相同。

不过,中金也警告称,A股历史上单日5%以上的换手率可能反映情绪过热且有回调风险,如果后续市场成交额进一步上升至单日2万亿元(或持续高于1.8万亿元)可能相对值得警惕。

安信证券表示,资金在各板块间发生了加速切换:贡献度最大的仍为成长板块,但成长内部也呈现出明显的扩散趋势,即从电子往军工、机械方向的扩散,以及新能源内部往上游材料及下游电力运营方向的延伸,或表明前期在交易拥挤板块中的资金在积极寻找新方向。

后市怎么走?

展望后市,安信证券指出,A股投资从中期角度看,最关键的是高景气度投资,这是由资金风险偏好、预期收益率、考核期等多方面因素决定的。今年在双碳与供需缺口背景下,新能源与旧能源都有高景气属性,因此出现了轮动表现,但新能源景气本质是渗透率长逻辑,而旧能源最终是找到新的价格波动中枢。站在当前时点,以“宁组合”为代表的高景气长赛道这一A股主线新一轮行情正蓄势待发。从基本面来看,行业高景气获得中报以及中观高频数据验证,甚至不断超过市场预期。从行业轮动节奏的时间与空间来看,以宁组合为代表的高景气长赛道主线调整整固期接近尾声,新一轮行情蓄势待发。

国金证券认为,A股在四季度后半段有望迎来大机会。当前市场情绪明显升温,但市场赚钱效应仍相对一般,持续驱动情绪升温的因素短期仍难以落地,此外10月中旬三季报预告或逐步反映经济下行压力下的业绩趋缓。过去一周市场的持续上行是不是在提前演绎此前预计的年底强势行情,这仍需要继续观察。

东北证券指出,短期市场要突破创新高难度不小,大概率依然维持震荡走势。周期、新能源等中报业绩最好,食品饮料、医药等消费偏弱。短期风格扩散下关注高低切换,政策导向的大众消费、特高压建设、专精特新及国改等是短期方向。

行业配置方面,东北证券建议关注三个角度:其一,盈利筑顶下中小市值且业绩改善的成长个股占优,全年看中小盘成长都是主线。其二,短期风格扩散下的高低切换,主要是政策导向的方向。其三,估值景气匹配角度,短期风格扩散下,关注新能源中的上游小金属、风电等,军工中的航发、电子元器件,周期中的石化、建材等性价比较高的方向。

本文选编自“Wind资讯”微信公众号;智通财经编辑:刘岩。