摘要

美联储的政策中介目标—联邦基金利率:金融危机前美联储通过稀缺准备金框架维护联邦基金利率;金融危机后美联储改用充足准备金框架维护联邦基金利率。联邦基金利率是美国境内存款类金融机构之间无抵押借款的隔夜利率,也是美联储实施货币政策的中介目标。美联储的职责就是维护该利率在政策目标区间内交易。金融危机前,美联储采用的稀缺准备金框架。在这个框架下,央行有意控制准备金规模进而通过公开市场操作等方式改变体系内准备金规模达到控制利率的目标。金融危机后QE操作使得银行体系内准备金不再稀缺,美联储改用充足准备金框架。

美联储隔夜利率走廊及其运行机制:在准备金充足的情况下美联储需要通过利率走廊的形式来控制联邦基金利率的交易区间。准备金利率(IOR)是美联储支付给银行的准备金利息,它形成了隔夜利率走廊的上沿;隔夜逆回购利率(ON RRP)是美联储支持给货币市场基金等主体的抵押逆回购利息,它形成了隔夜利率走廊的下沿。金融危机后美国银行体系内准备金充足使得金融危机前成交活跃、参与银行众多的联邦基金利率市场成交额已大幅萎缩,参与主体也比较固定且单一:联邦住房贷款银行(FHLBs)无法在美联储获得IOR的利率,所以希望在联邦基金市场融出资金获得隔夜利息。而非美银行作为资金融入方主要意图是获得无风险套利机会。

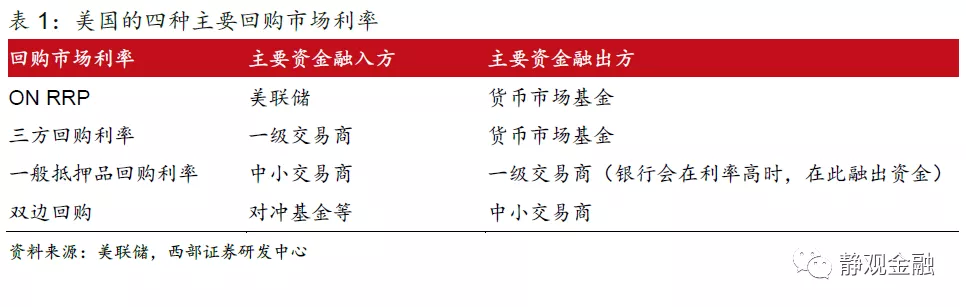

金融危机后以回购为代表的抵押融资规模在不断增加,回购市场对于隔夜利率体系的稳定性也越来越重要,进而我们要介绍一下隔夜回购市场综合利率—SOFR。2018年4月美联储推出隔夜抵押融资利率(SOFR)来观察隔夜回购市场的稳定性,该利率涉及的回购市场利率包括了:三方回购利率、一般抵押品回购利率以及部分FICC清算的双边回购利率。美国隔夜回购市场的复杂性在于并不存在一个统一的回购市场,不同金融机构因为参与的回购市场不同,其融入融出资金的利率也并不相同。常见的隔夜回购利率有四种:ON RRP、三方回购利率(Tri-Party Repo)、一般抵押品回购利率(GC Repo)、双边回购利率。当然回购市场之间的套利也有助于美联储实现政策目标。

隔夜利率走廊上沿的补丁—SRF利率。利率走廊机制的问题在于IOR利率反映的是银行持有资产的收益。美联储希望通过降低银行持有资产的收益来迫使银行在隔夜回购市场利率走高时,在回购市场融出资金以压低隔夜回购市场利率。但是银行作为独立的经营主体并非仅收益这一单一目标。进而美联储自2021年7月起设立常备回购便利工具(SRF),美联储将在规定的利率水平为回购市场提供流动性支持,对隔夜回购市场利率封顶。

正文

国内投资者时常困惑于美元流动性传导机制,我们认为只有通盘考虑中央银行、银行体系、非银体系及财政当局的内在联系,才能拼凑出较为完整的美元流动性图景。有鉴于此,我们将用三篇报告梳理美元流动性研究框架。第一篇我们仅介绍几个重要的美国隔夜利率。

一、美联储的政策中介目标—联邦基金利率

(一)金融危机前美联储通过稀缺准备金框架维护联邦基金利率

美联储的货币政策目标是促进“最大就业”与保持中长期的“物价稳定”,而实现这些目标的手段之一是调节联邦基金利率交易区间。联邦基金利率,是美国境内存款类金融机构之间无抵押借款的隔夜利率,也是美联储实施货币政策的中介目标。美联储的公开市场操作委员会(FOMC)会在每次会议后给出联邦基金利率的交易区间,在政策实践中美联储的职责是维护该利率在政策目标区间内交易。

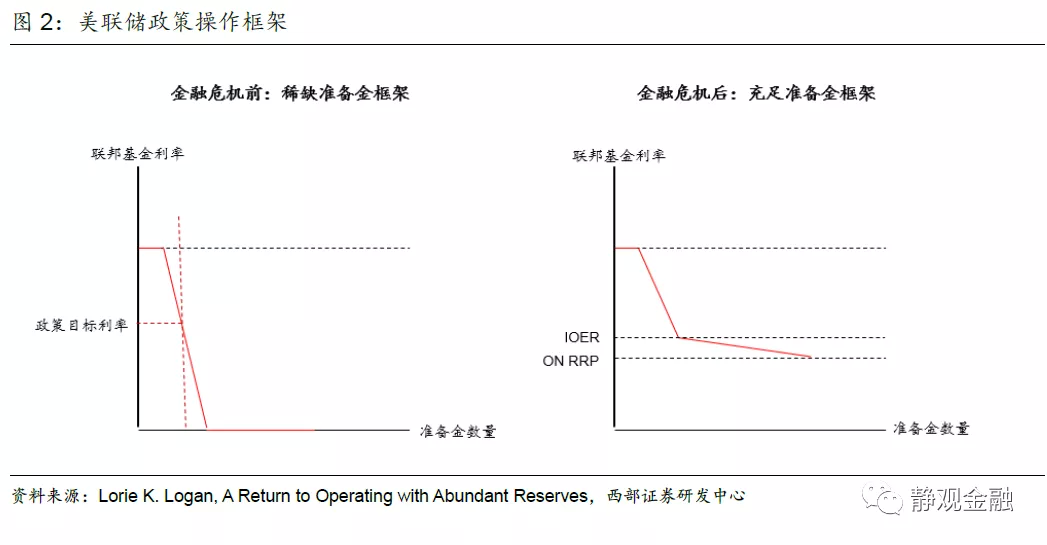

金融危机前美联储通过稀缺准备金框架维护联邦基金利率。在现代货币信用体系中,准备金作为一项银行的资产,其主要的作用在于:(1)帮助银行之间完成结算;(2)满足某些金融监管的需求,比如准备金率及巴塞尔III之后的流动性覆盖比率(LCR)。同时,准备金作为一项央行的负债,其在金融体系内的总规模是由央行控制的。这就衍生出了一种央行控制银行体系的框架(稀缺准备金框架):在这个框架下,央行有意控制准备金的数量,使得金融体系内准备金规模相对需求稀缺,那么央行就可以通过公开市场操作等方式改变体系内准备金规模,进而达到控制利率(存款类金融机构之间无抵押借款利率)的目标。

(二)金融危机后美联储改用充足准备金框架维护联邦基金利率

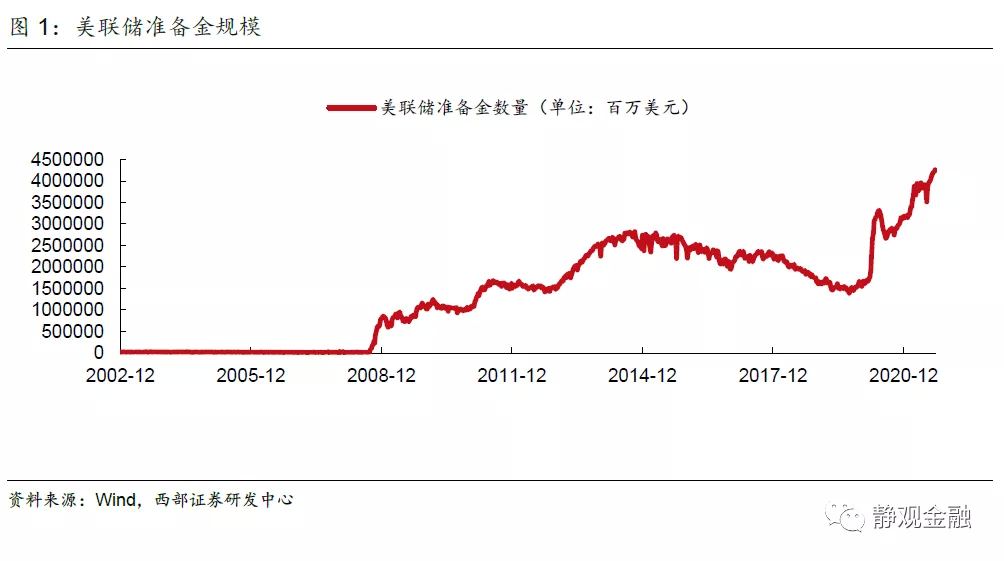

金融危机暴发导致美联储启动了大规模的资产购买计划(量化宽松,QE),也令通过稀缺准备金框架维护基准利率的方式失灵。量化宽松操作造成的结果是:美联储的资产负债表规模急剧扩大,使得银行体系持有的准备金数量也急剧扩张。准备金在金融体系内变得充足,美联储基本无法通过调整准备金的规模来影响联邦基金利率。由此,美联储启用了新的操作框架:充足准备金框架,即利率走廊的形式来控制联邦基金利率的交易区间。

二、美联储隔夜利率走廊及其运行机制

在准备金充足的情况下,美联储需要通过利率走廊的形式来控制联邦基金利率的交易区间。准备金利率(Interest on Reserves,IOR),是美联储支付给银行的准备金利息,它形成了隔夜利率走廊的上沿;隔夜逆回购利率(Overnight Reverse Repo Rate,ON RRP),美联储支持给货币市场基金等主体的抵押逆回购利息,它形成了隔夜利率走廊的下沿。

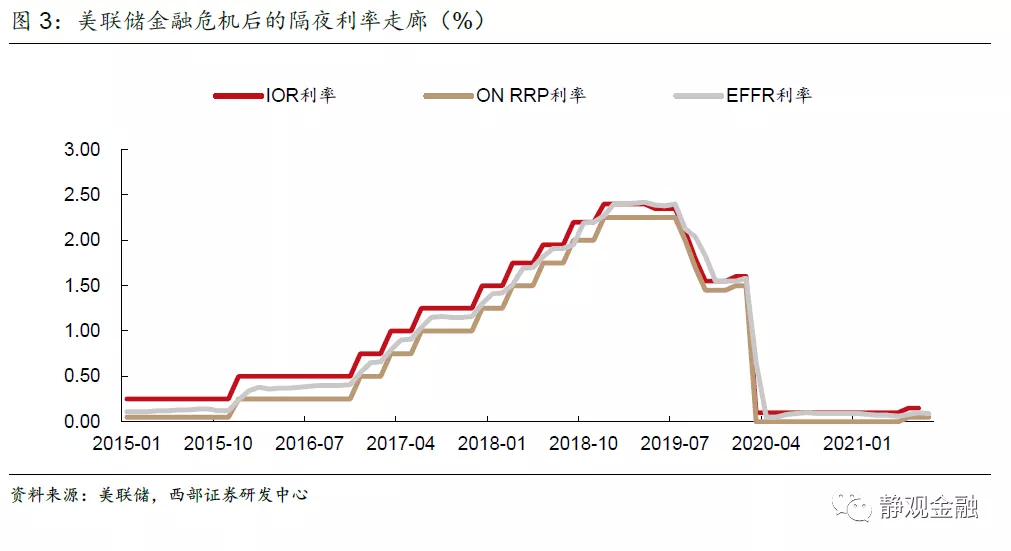

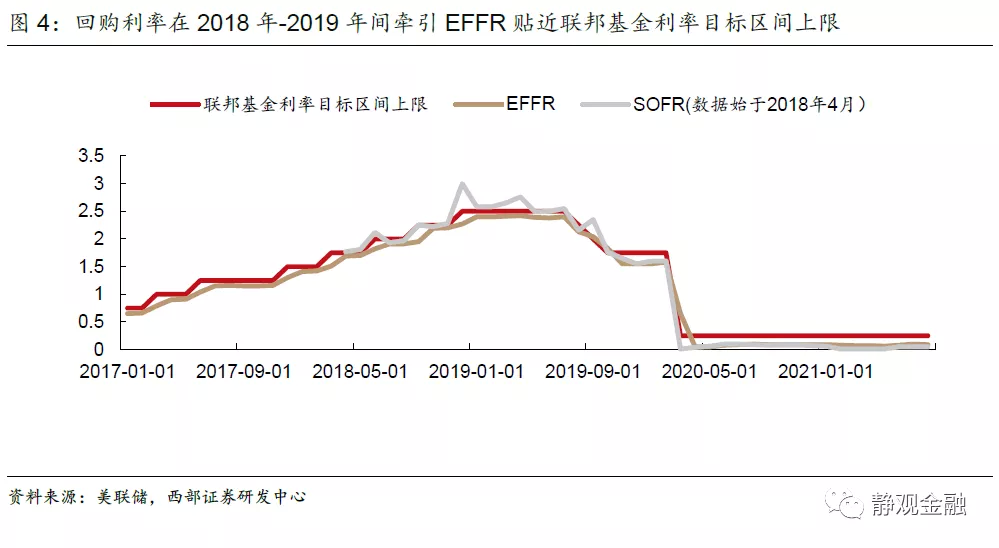

可以观察到:在金融危机后的一段时间内,隔夜利率市场运行平稳,由IOR与ON RRP形成的隔夜利率走廊与联邦基金利率的目标区间是完全重合的。但进入2018年后隔夜利率市场开始不再那么稳定,有效联邦基金利率(EFFR)不断被牵引至政策目标区间的上沿。此时,作为政策利率工具的利率走廊开始发挥作用,美联储通过调整该利率走廊上沿IOR的利率,以及缩小利率走廊的宽度(IOR-ONRRP)等操作稳定隔离利率市场。

美联储的大规模资产计划购买除了改变了美联储控制隔夜利率的方式外,也改变了这些隔夜利率市场的重要性。前文提到金融危机后美国银行体系内准备金充足,这使得金融危机前成交活跃、参与银行众多的联邦基金利率市场成交额已大幅缩水到原来的1/5水平。参与的银行也比较固定,主要资金融出方是联邦住房贷款银行(FHLBs),而主要资金融入方则是非美银行。FHLBs无法在美联储获得IOR的利率,所以希望在联邦基金市场融出资金获得隔夜利息。而非美银行作为资金融入方的原因大部分时间也并不是因为缺少准备金,而是无风险套利的机会:它们可以以联邦基金利率为融资成本赚取IOR利息。这种套利在联邦基金利率与IOR利差接近时消失。

三、隔夜回购市场综合利率—SOFR

由于联邦基金市场的实际成交量在下降,而以回购为代表的抵押融资规模在金融危机后不断增加,其成交量已达联邦基金市场的十余倍,因此回购市场对于隔夜利率体系的稳定性越来越重要。2018年4月美联储也推出隔夜抵押融资利率(SOFR)来观察隔夜回购市场的稳定性,该利率涉及的回购市场利率包括了:三方回购利率、一般抵押品回购利率以及部分FICC清算的双边回购利率。由于回购市场愈发重要,甚至有讨论认为美联储应该将中介目标联邦基金利率切换到SOFR上。

美国隔夜回购市场的复杂性在于并不存在一个统一的回购市场,不同金融机构因为参与的回购市场不同,其融入融出资金的利率也并不相同。常见的隔夜回购利率有四种:ON RRP、三方回购利率(Tri-Party Repo)、一般抵押品回购利率(GC Repo)、双边回购利率。当然,这是一个简化的框架,比如当GC Repo利率明显高于IOR时,银行也可以在回购市场融出资金。这其实也是美联储用利率走廊控制隔夜利率的逻辑:美联储希望通过降低银行持有准备金能获得IOR利率的收益,来迫使银行在隔夜回购市场利率走高时,在回购市场融出资金,以此来将隔夜回购市场利率也控制在目标区间里。

隔夜回购市场利率的走高会牵引联邦基金利率走高。2018年以前有效联邦基金利率(EFFR)基本位于美联储利率目标的中间水平,而2018年以后由于隔夜回购市场利率的牵引,EFFR开始不断向美联储利率目标的上限移动。

美联储也在新的操作框架下做出了政策反应。从2018年7月开始,美联储连续下调了4次IOR利率,背后的逻辑是美联储希望通过降低银行持有准备金能获得IOR利率的收益,来迫使银行在隔夜回购市场利率走高时在回购市场融出资金以压低隔夜回购市场利率。

四、隔夜利率走廊上沿的补丁—SRF利率

美联储利率走廊机制的问题在于,作为利率走廊上沿的IOR利率实际反映的是银行持有资产的收益。美联储希望通过降低银行持有资产的收益来迫使银行在隔夜回购市场利率走高时,在回购市场融出资金,以压低隔夜回购市场利率。但是银行作为独立的经营主体除了利润因素外还有金融监管及风险偏好等一系列其他因素影响其决策。

回顾这几年的金融市场实践,不管是2019年9月还是2020年3月,最终使得回购市场回归正常的还是依靠美联储开放的回购工具。这也是美联储从2021年7月起设立常备回购便利工具(SRF)的原因:美联储开始使用自己的资产负债表去维护隔夜回购市场的稳定。SRF工具的原理是美联储将在规定的利率水平(目前设置的为25bps)为回购市场提供流动性支持对隔夜回购市场利率进行封顶。

风险提示

(一)对美联储货币政策框架理解不到位

(二)美联储货币政策变化超预期

本文编选自微信公众号“静观金融”,智通财经编辑:玉景。