近期美股平稳上涨,标普500指数屡创新高。根据明斯基时刻的观点,美股长时间地稳定上涨,似乎在为后续的下挫埋下伏笔,但事实真的如此吗?孤立地看,股市保持稳定上涨并不一定会产生这种影响。但“稳定”对于债券市场来说,情况却大不相同。

股市“稳”得悠然自得

智通财经APP了解到,自去年11月的美国选举周以来,标准普尔500指数并没有超过5%的跌幅。这很不寻常,而且是相当罕见的。在此期间,世界其他地区股市经历了两次微小的调整。第一次是在3月份,与美国市场持平;而第二次是在6月份开始,美国市场遥遥领先。在过去12个月里,标普500上涨了35%,世界其他地区股市上涨了25%,全球股市都在“稳步上涨”:

直觉上,这似乎是错误的。因为今年到目前为止,美国经历了1月6日的示威游行、疫情前景变得不确定,以及从阿富汗撤军。然而,这些都没有带动股市下跌。

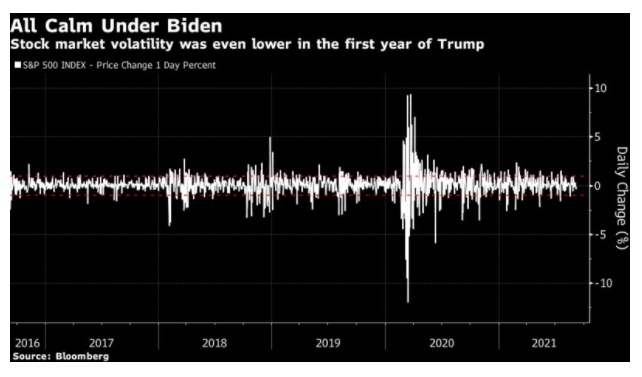

如果这一切听起来令人担忧,那么不过是2017年特朗普执政时期的“重演”:尽管局势动荡,但股市并没有大幅波动,反而很平稳。下图显示了标普500在过去5年的每日百分比变化。过去的12个月里,股市相对平静,但2017年尤其平稳。

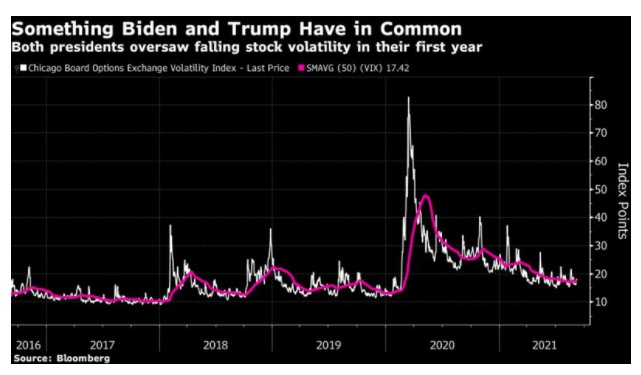

如果从推断期权市场波动性的VIX波动率指数来看,也会出现同样的情况。由VIX衡量,拜登开始执政后的时间里,市场很平静。而在特朗普执政后的第一年,即2017年,市场更加“安静”。

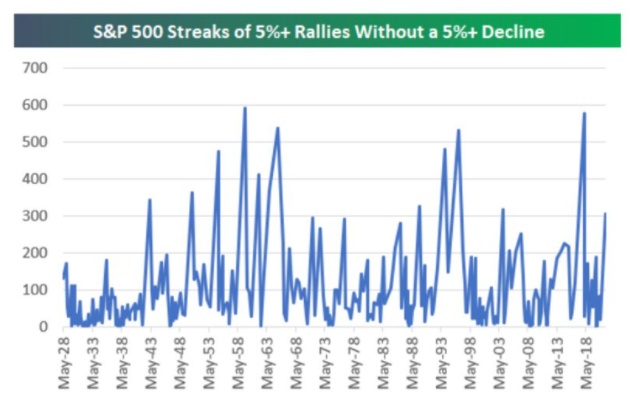

所以拜登执政期间市场“诡异”的平静其实并没有那么“诡异”。事实证明,新总统刚开始的执政时期,美股往往会相对平静。事实上,根据Bespoke Investment Group的数据,这是标普500自1928年成立以来第13次连续300天或以上没有出现5%的跌幅。而这种走势在特朗普执政的前期持续了2倍时间。

如果我们用另一种衡量市场平静程度的方法,可以看看标普500指数在过去一年里的平均每日波动(上升或下降),那么2017年是半个多世纪以来最平静的一年。市场更平静的一年出现在1963年至1964年期间。在这一年里,肯尼迪遇刺,林登·贝恩斯·约翰逊(Lyndon Baines Johnson)上台;这段时期似乎比过去几年的党派对立更令人痛苦。所有这一切表明,如果人们相信金融状况将保持良好,那么极端的政治焦虑本身并不会扰乱市场。

这样的市场平静是否会在随后引发更大的波动?

2008年金融危机以后,经济学家海曼•明斯基(Hyman Minsky)的著作受到关注,明斯基认为“稳定会导致不稳定”。较宽松的金融环境导致过度自信和过度投机;这就为过度杠杆化的崩盘创造了条件。

但孤立地看,股市稳定并不一定会产生这种影响。特朗普执政下的市场长期平静以疫情结束,许多此前押注低波动性的投机者被迫退出市场。其中,2018年以下跌告终,因为市场对美联储稳步实施量化紧缩的前景感到不安。不过,尽管2018年对市场来说是相当艰难的一年,但并不例外;很难证明2018年股市的平稳导致了大崩盘。同样,在1966年短暂的熊市之前,林登•约翰逊(Lyndon Johnson)执政下的股市一直表现强劲。他在任的最后一年是1968年,这一年是美国历史上最动荡的一年之一,但对美股来说却是完美的一年,美股上涨了8%。

债券市场的明斯基时刻

以明斯基的说法,更需要担心的是债券市场。债券市场的平静让人不可置信。从很多方面来说,这确实很可怕。下图显示了美国高收益企业债券的收益率指数走势,该指数已经达到今年以来的最低点,而它与美国国债的利差正在逼近2007年次贷危机前夕所创下的历史最低水平。

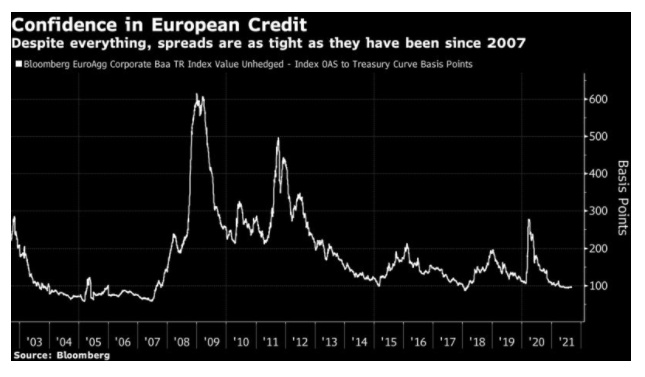

这不仅仅是美国垃圾债券市场的现象。而在欧元区债券市场,也可以看到欧洲债券与美国国债的利差也达到了纪录低点。

自2007年夏天以来,欧洲的信贷利差从未如此小。债券市场与股市不同,这样的稳定已敲响警钟。除了低信用评级的垃圾债券发行者,投资级债券发行者,本周争先恐后地发行更多债券,以便锁定低利率,获得廉价资金。这意味着未来将有更多债务需要展期,给美联储和其他央行保持资金流动带来更多压力。如果未来潜在的债券发行方无法为这些债务再融资,那么就有了明斯基时刻的苗头,即投资者认识到债务不可持续并失去信心的时刻。

如果进一步讨论这个观点,它似乎表明,当前先taper后加息的政策可能存在严重错误,而美联储通过量化宽松向潜在贷款人提供现金,以换取他们持有的债券,从而帮助他们提供流动性。

但美联储可以选择的做法是,在保持流动性的同时提高利率,将阻止更多债券发行,同时确保现有债券能够安全地展期。可以想象,这样一来,就有可能在不引发危机的情况下,从目前极其宽松的金融环境中退出宽松。

伦敦跨国资本有限公司(Crossborder Capital Ltd.)的Mike Howell解释了这一观点。假设各大央行希望避免危机,它们可能会发现别无选择,只能让美国和欧元区陷入日本的境地:长期低利率导致债务水平长期高企,迫使央行继续保持宽松。

需要仔细考虑更多债务对经济前景的影响。问题是,世界经济的负担在于过多的债务,而不是过多的流动性。流动性已经成为债务的必要对应物,因为与股权不同,债务需要在到期时进行再融资。近300万亿美元的世界债务平均期限为5年左右,这意味着每年有近60万亿美元需要展期。这种巨大的资金负担需要大量的资产负债表能力,即流动性。

巨大的债务负担正迫使西方国家趋同于日本的通货膨胀率和利率。“日本化”正在到来,低收益率将持续下去,除非债务的无休止增长被停止! 问题在于太多的债务,而不是太多的流动性。

过高的债务负担有助于解释为什么股市能够如此平静地上涨。但我们应该担心的是债务,而不是股市。