智通财经APP获悉,欧盟将于10月开始在其疫情恢复基金计划下发行绿色债券,这是成为世界上最大的环保债券发行者的第一步。

欧盟将在本月西班牙和英国等国首次发行债券之后,在蓬勃发展的道德债券市场上首次亮相。欧盟委员会还宣布,除了通过银行进行银团合作外,将首次通过拍卖发售传统债券,并将从9月15日开始发行短期债券。

欧盟将成为全球最大的绿色债券发行方,为其8000亿欧元(9500亿美元)的复苏计划提供近三分之一的资金。 欧盟还在努力打击“漂绿”行为(greenwashing),已经发布了自己的绿色债券标准和一个可以被视为可持续的经济活动框架。

预算专员Johannes Hahn在周二的新闻发布会上称:“成员国推动可持续转型的决心与不断增长的市场需求相匹配,发行者必须证明投资具有积极的生态影响。”

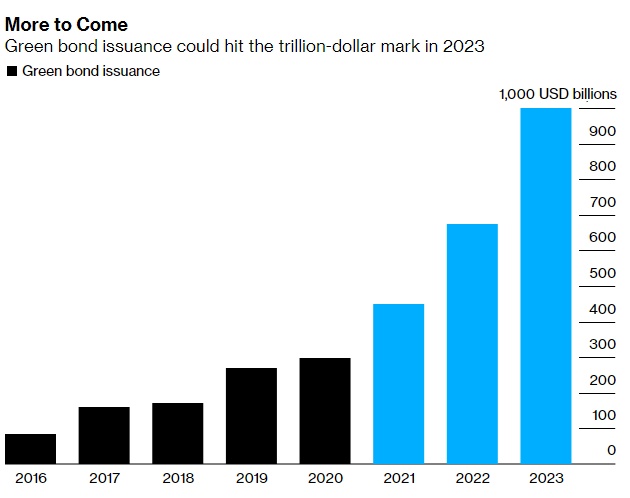

绿色债券发行规模或在2023年达1万亿美元

去年,欧盟成员国为从疫情中以更绿色的方式复苏提供资金的协调努力,提振了人们对欧盟的信心。在欧盟于2020年首次发行社会公债创下历史最高纪录后,这些公债被视为可与美国国债匹敌的潜在避险资产。

Hahn表示,欧盟的融资计划在今年剩余时间内将保持不变,2021年将发行约800亿欧元的长期债券。 根据发行时间表,欧盟委员会将每月举行一次债券拍卖和一次银团承销。

匆忙启动融资意味着绿色债券将在立法者和成员国实际批准委员会的绿色债券框架之前首次亮相,这可能会破坏欧盟让绿色债券成为全球其他借款人“黄金标准”的目标。

欧盟委员会表示,该债券将在可行的情况下遵循其框架,并遵循国际资本市场协会(International Capital Market Association)广泛使用的原则。该报告已由穆迪ESG Solutions的第二方意见提供商Vigeo Eiris进行了审查。

美国银行欧洲利率策略主管Sphia Salim表示,在今年剩余时间里,欧盟联合债券的表现将优于法国和荷兰等主权债券发行国。她预计,绿色债券可能比普通欧盟债券高出3至5个基点,最大的溢价集中在10-20年期债券上。