择时观点

核心观点

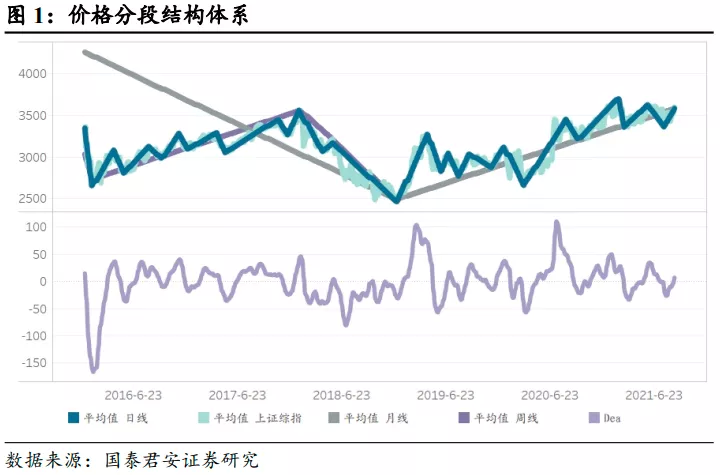

成交持续天量环境下,直接向上突破概率极低。市场需要一次下跌将筹码重新聚集,我们认为最有希望出线的赛道仍然为新能源相关板块。

复盘及后市观点

流动性充裕背景下,市场在博弈中寻找一致预期。市场自7月降准以来成交额持续维持在万亿以上规模,最近单日甚至突破1.7万亿,交易流动性极度充裕的背后是市场分歧度不断提高。大小盘风格频繁切换,市场内部行业轮动速度不断加快,市场内部异质信念不断提高,向上突破大概率不是当下的潜在选项。在流动性充裕的环境下,市场最终一定会向上运行,但短期需要一次下跌来将分散的筹码重新凝聚,形成上涨一致预期,而这个过程极有可能在未来的1个月完成。

风格及微观结构变化

小盘股强势至年底,天量成交的背后并非量化交易主导。近期上证50为代表的大盘股时有行情,但其受估值修复逻辑驱动,很难持续。相对低,充裕的流动性将强化小盘股估值修复的逻辑,中证1000强势格局至少延续至年底。此外,量化私募产品规模虽然近年大幅增长,但其T0策略的部分对应的资金容量相当有限,仅3000-4000亿左右规模,对应每日25-30%换手率,仅可提供1000亿成交额,远不足以对市场成交额形成显著影响。因此,我们认为成交额暴增一方面体现出流动性的充裕,更重要的是市场背后分歧度的不断加深。

板块配置

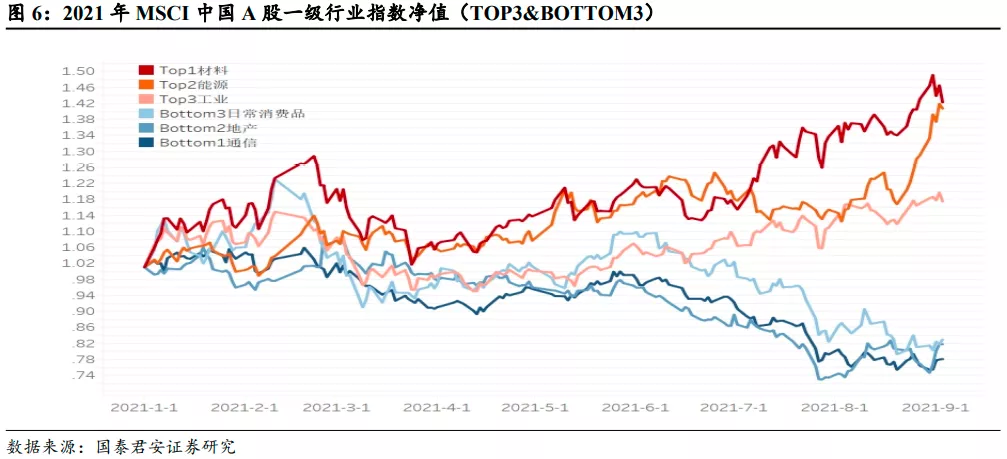

持有新能源等科技股,增配周期。在5月以来,半导体、新能源、光伏为代表的科技板块进入结构性牛市,赚钱效应的出现极大的提高了其对市场的吸引力,估值也相应快速拔高,其短期面临一定的调整压力。但是,无论从政策确定性,亦或是流动性、宏观经济等外生角度来看,新能源赛道都是最有竞争力的,估值压力提高的结果更可能是资金在新能源产业链内部流转,而非从板块集体流出,后市仍将继续上行。此外,在经济下行环境下,基建将是拉动经济的重要发力点,周期中的新基建板块前期关注度较低,未来有望随着市场关注度的提高迎来上涨行情。

01 择时

市场情绪指数

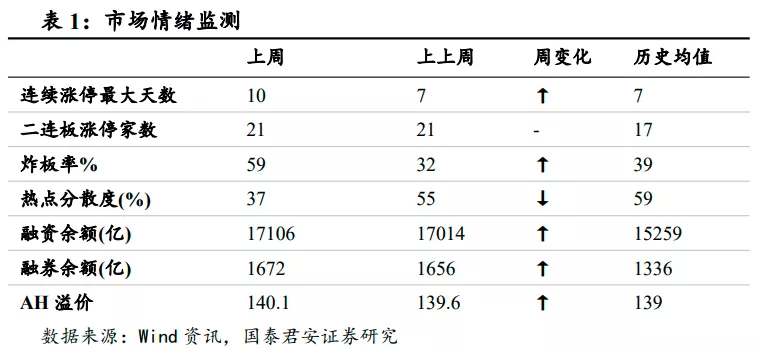

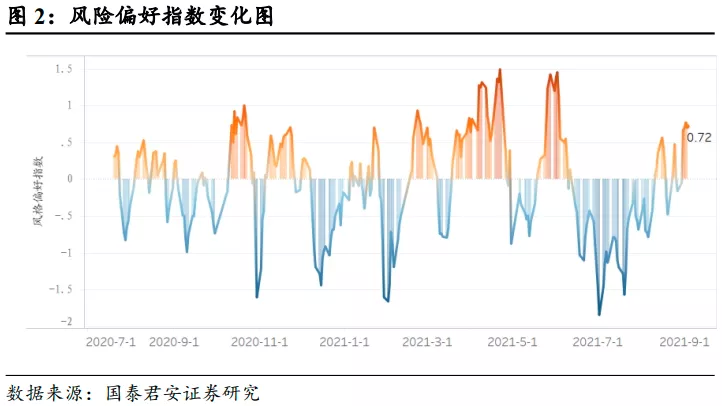

上周市场分化加剧,上证指数上周开启日级别上涨,而创业板创下7连阴,市场整体放量未涨,短期亏钱效应明显,券商等板块个股纷纷炸板,金融板块独木难支,市场风险偏好抬升,利好小市值板块,短期市场将迎来30分钟级别回调。

微观市场结构择时

知情交易者活跃度指数自8月30日发出看多信号,知情交易资金开始进入。

02 行业与风格

风格收益

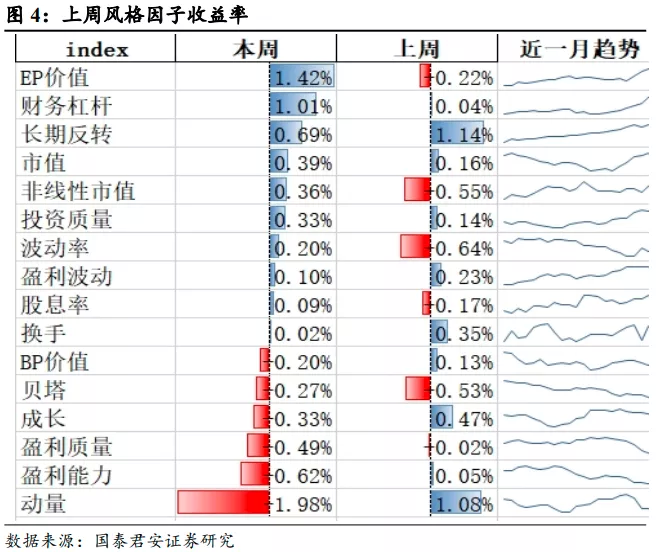

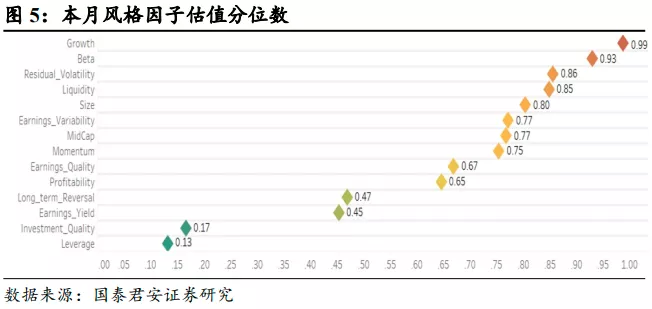

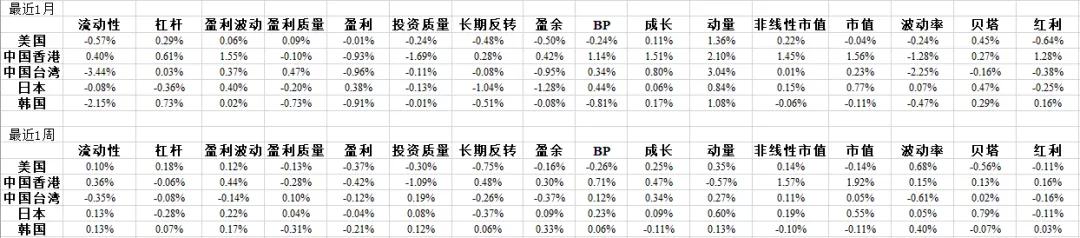

上周市场风格表现为低估值与高财务杠杆,而动量风格回撤巨大。目前估值风格因子估值仍处低位,天量成交是风格切换的信号,表明市场对分母端的担忧逐渐下降,EP因子迎来加速上涨,继续看好EP、BP价值风格。

美股: 盈利回调,小盘占优;

港股: 盈利回调,大盘强势;

台股: 动量延续,盈利衰减;

日股: 动量延续;

韩股: 盈利回调,动量延续;

整体来看,大盘价值占优。

行业与热点主题

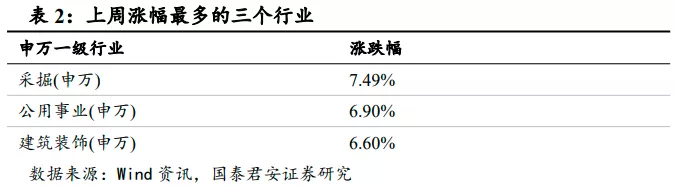

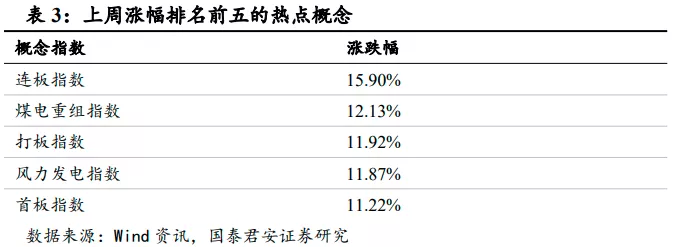

回顾上周,采掘、公用事业和建筑装饰上涨最多;板块方面连板指数、煤电重组指数、打板指数、风力发电指数和首板指数等相关板块上涨最多。

上周北上资金大幅流入。在行业方面,医药、电力设备及新能源、电子、食品饮料和石油石化等板块净流入资金最多,非银行金融、钢铁、汽车、计算机和电力及公用事业等板块净流出资金最多。

03 选股

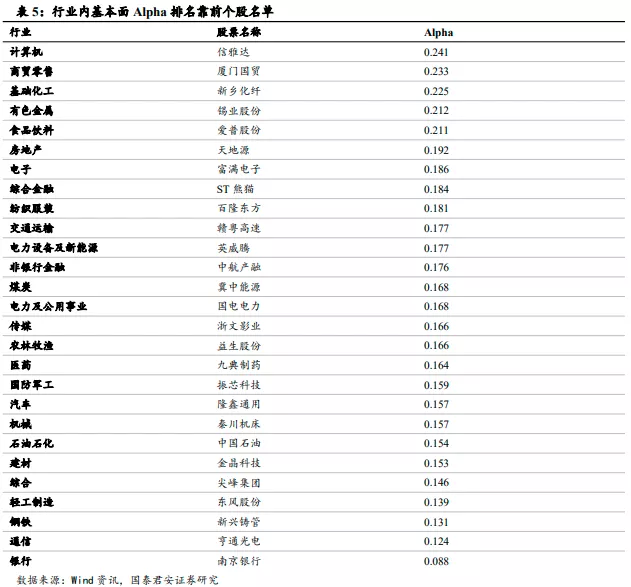

各行业内高基本面ALPHA个股名单

高基本面ALPHA对应下一个月更高的上涨概率。综合估值、盈利预期、成长、盈利质量等多维度基本面ALPHA,我们给出各行业内上涨概率最高的量化组合。从基本面信息来看,下月上涨概率最高的个股包括信雅达、厦门国贸和新乡化纤等。

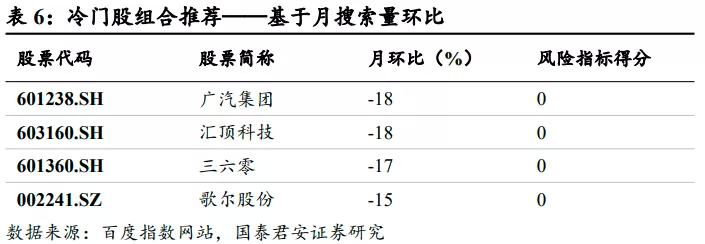

冷门股选股

使用百度指数近30日均值数据构建冷门股因子,股票池为具有较好流动性的沪深300成分股,根据绝对值与环比变化数据对沪深300样本股进行初筛,选择前30只股票,再根据风险预警模型得分,选择风险最小的前十只股票进行组合推荐。本周主要推荐广汽集团、汇顶科技和三六零等:

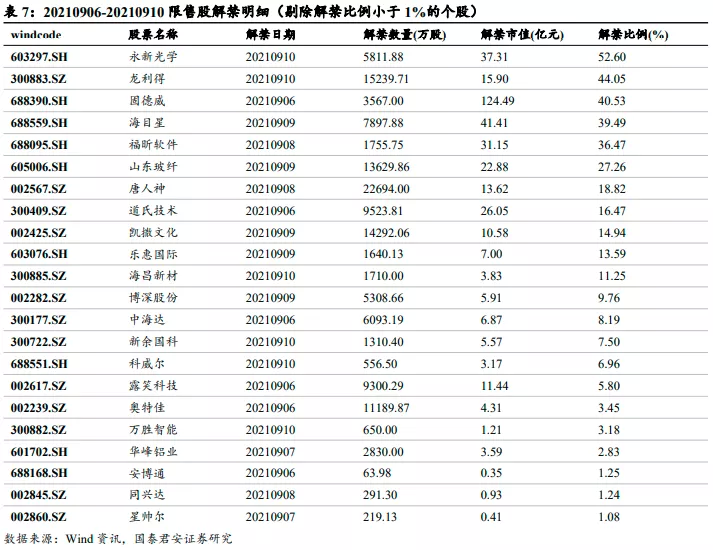

限售股解禁

本周解禁比例超1%共22家,解禁比例超50%共1家,解禁市值较上周减少80.68%。本周重点关注:永新光学、龙利得和固德威。

04 融资融券

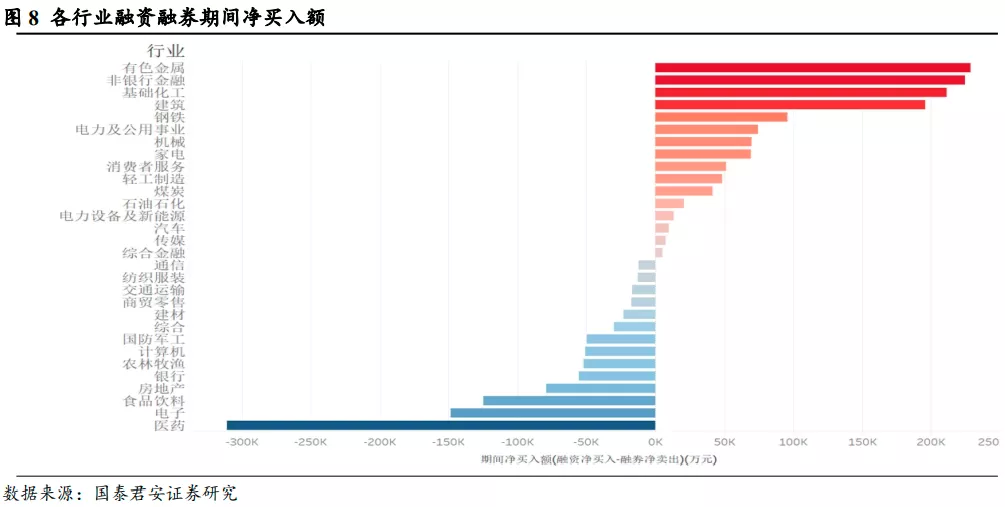

上周两融市场所呈现的特征为:上周融资融券整体规模较上上周有所上升,目前为18779.00亿元,两融余额相对A股流通市值为2.65%。上周两市融资融券交易小幅上升,相比全部A股的成交额占比为9.19%。从整体规模和交易额来看,两融市场整体活力较上上周上升。

上周两融净流入的行业数量持平,其中净流入占比最高的行业为有色金属、非银金融、基础化工,净流出占比最高的行业为医药、电子、食品饮料。

05 近日个股公告

减持

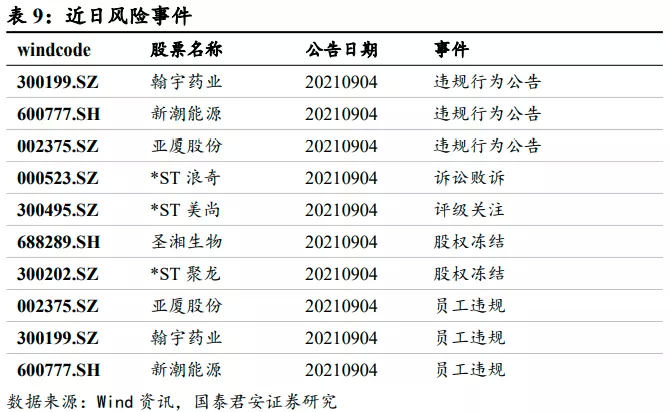

其他风险事件

本文编选自“国泰君安”;智通财经编辑:陈诗烨