事件:8月非农就业大幅不及预期

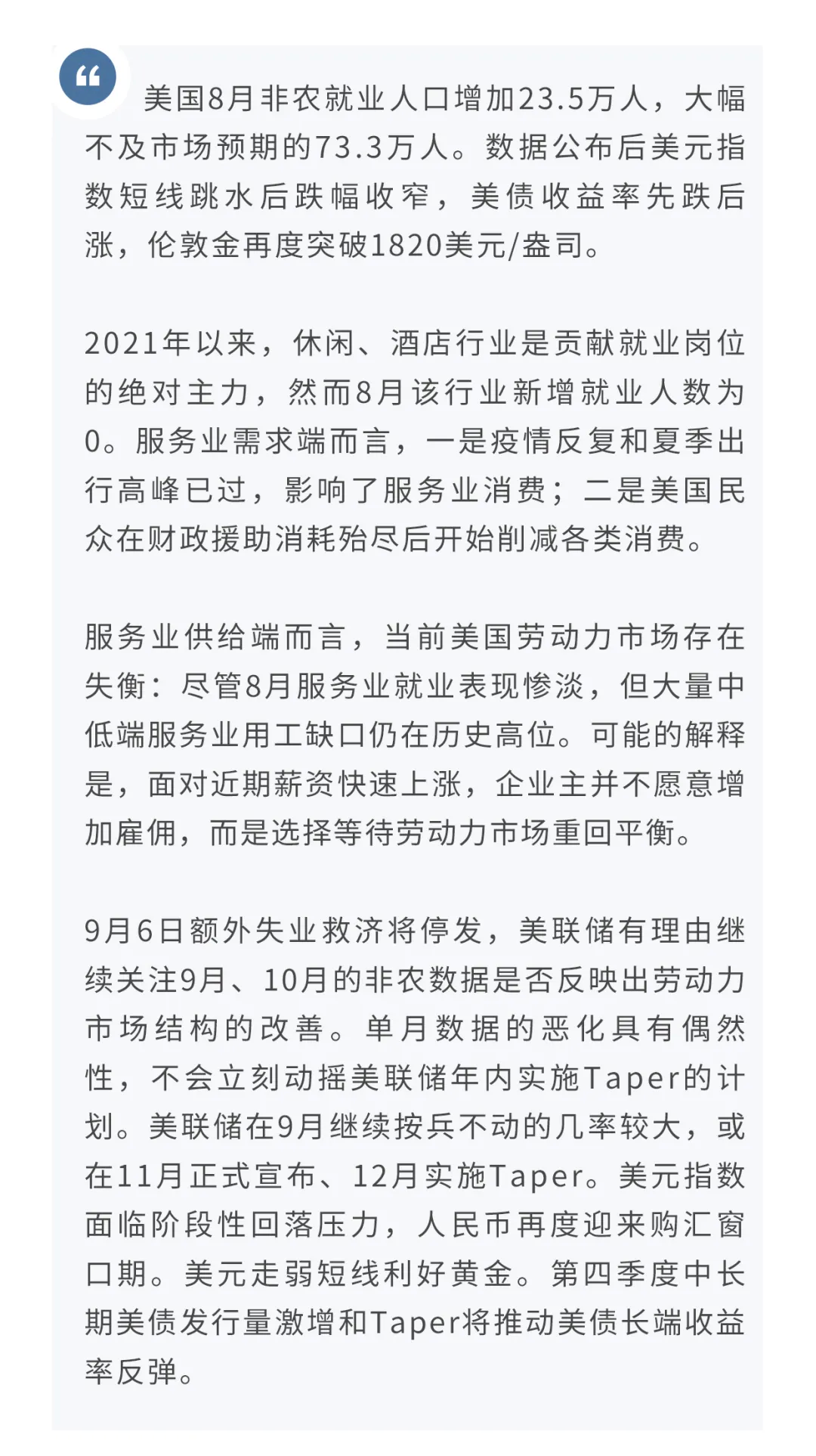

北京时间9月3日晚,美国劳工部公布8月非农就业数据,8月非农就业人口增加23.5万人,大幅不及市场预期的73.3万人,创2021年1月以来最小增幅。失业率5.2%与市场预期持平,略低于前值5.4%。平均时薪同比上涨4.3%,高于预期的3.9%和前值4.1%。劳动参与率61.7%,与前值持平,低于预期的61.8%。数据公布后美元指数短线跳水后跌幅收窄,美债收益率先跌后涨,伦敦金再度突破1820美元/盎司。

一、8月非农就业剖析

由于本周三早先公布的8月ADP就业已经显著不及预期,市场已经降低了对于非农就业的期待,但最终数据仍然令人大跌眼镜。为何8月非农就业数据如此低迷?从行业分布看,2021年以来,休闲、酒店行业是贡献就业岗位的绝对主力,其次是专业和商业服务、教育和医疗健康等服务业。然而8月休闲、酒店业新增就业人数为0,其他行业的贡献杯水车薪。

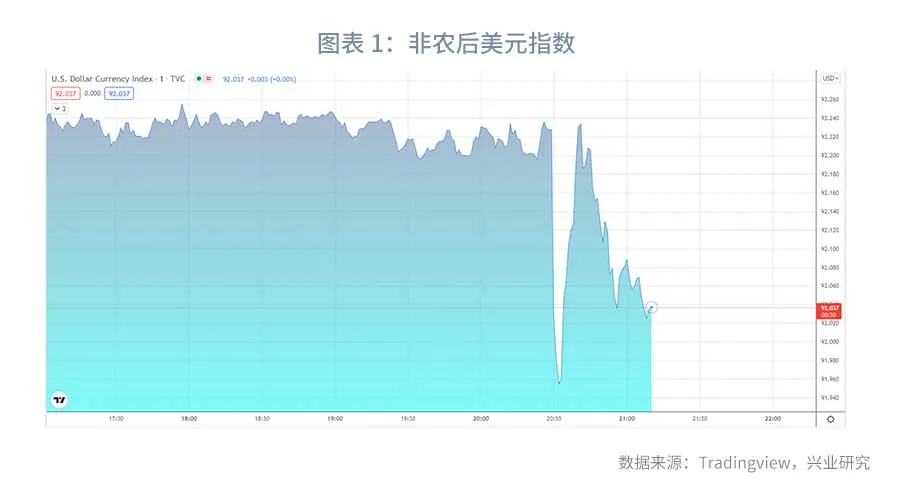

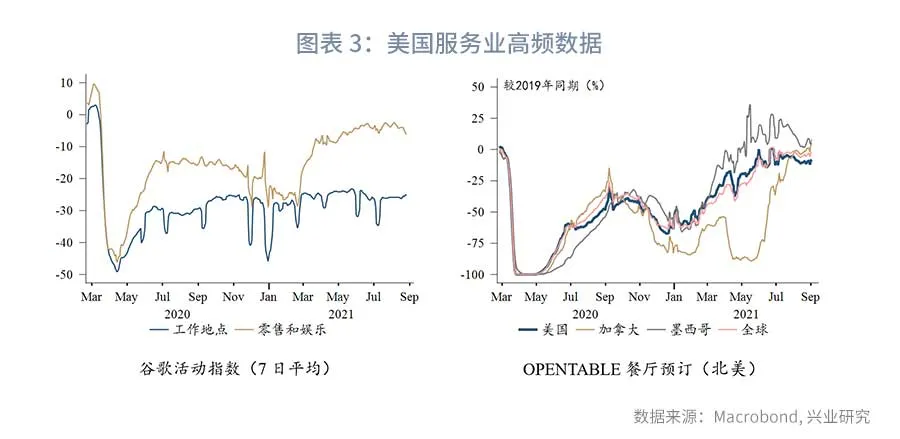

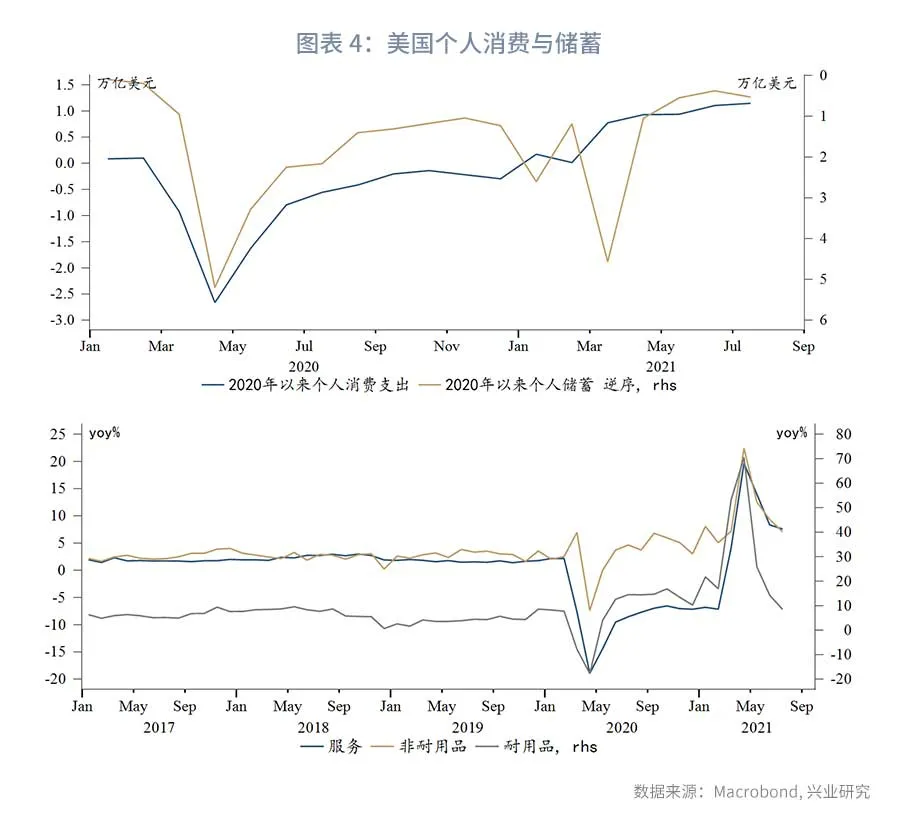

更进一步,为何8月休闲、酒店就业人数突然陷入0增长?从需求端而言,一方面是因为近期美国疫情复燃,加之夏季出行高峰过去,服务业运行受到影响,例如零售和娱乐地点访问、餐厅预订均有所下滑。另一方面可能是因为大多数美国人没有钱消费了。目前已发放的财政援助消耗殆尽,6、7月还有26个州停止发放额外失业救济,这让失业者的财务状况雪上加霜。在第二季度的报复性消费后,第三季度无论是服务消费还是商品消费都显著边际转弱,火爆的房地产市场也有所降温,与8月服务业、建筑业低迷的就业形势吻合。

二、劳动力市场之怪现象

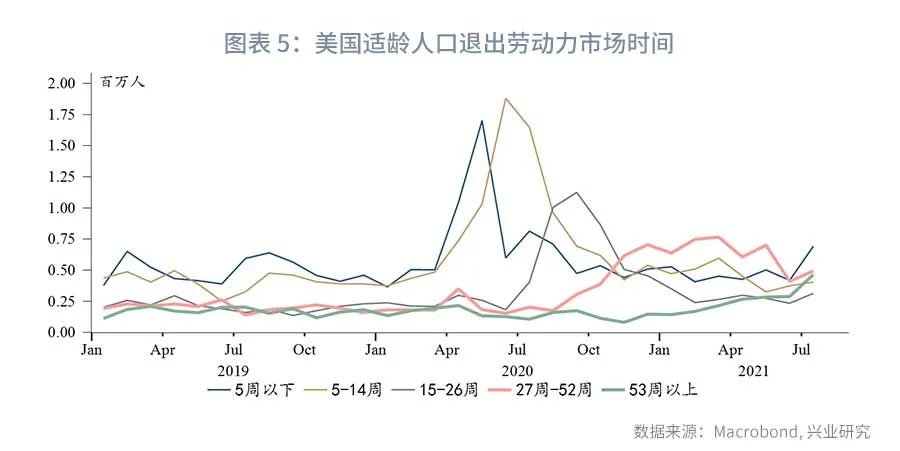

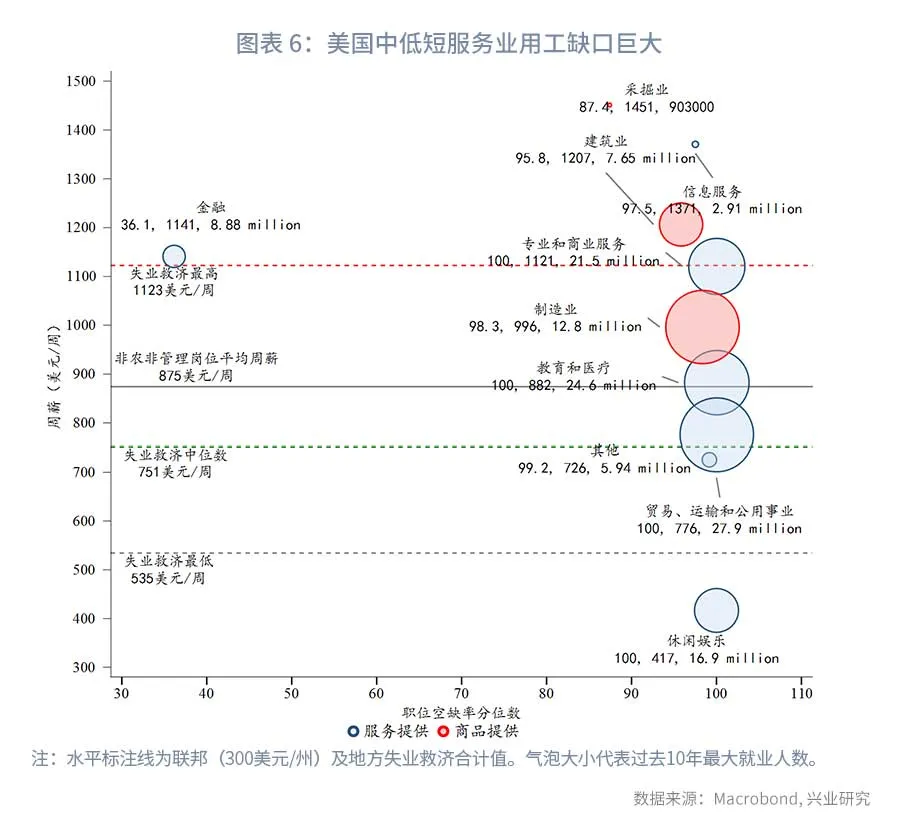

从服务业供给端而言,美国劳动力市场似乎陷入某种怪圈:失去财政援助后消费走弱,使得劳动力需求减少(前文所述);但高额的财政援助又使得越来越多的适龄人口退出劳动力市场,用工缺口持续存在。目前的奇怪现象是,尽管8月服务业就业表现惨淡,但大量中低端服务业用工缺口仍在历史高位。一个可能的解释是,9月6日后额外失业救济将停发,大量适龄人口将被迫重返劳动力市场。面对近期薪资快速上涨,企业主并不愿意增加雇佣,而是选择等待劳动力市场重回平衡。

三、美联储如何应对

美国财长耶伦并不认为额外失业救济磋商了就业积极性,甚至鼓励州和地方政府动用此前财政刺激案中的“美国拯救计划(AmericanRescue

Plan)”下发给州和地方政府的剩余资金(大约3500亿美元)继续发放补充失业救济。而目前约有1100万人仍在申领失业救济。这意味着如果全额动用3500亿美元且继续维持每周300美元的救济标准,尚可以继续维持约半年时间。不过目前尚不清楚各州是否会响应耶伦的号召,在6、7月已经有26个州停发额外失业救济,以推动失业者重返劳动力市场。因此,美联储有理由继续观察9月、10月的非农数据是否反映出劳动力市场结构的改善。

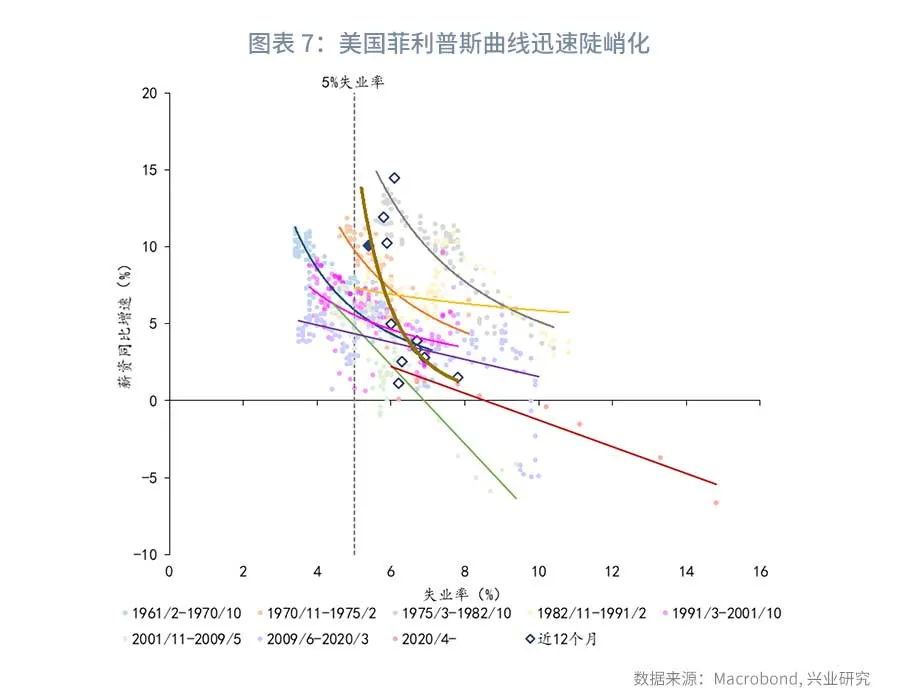

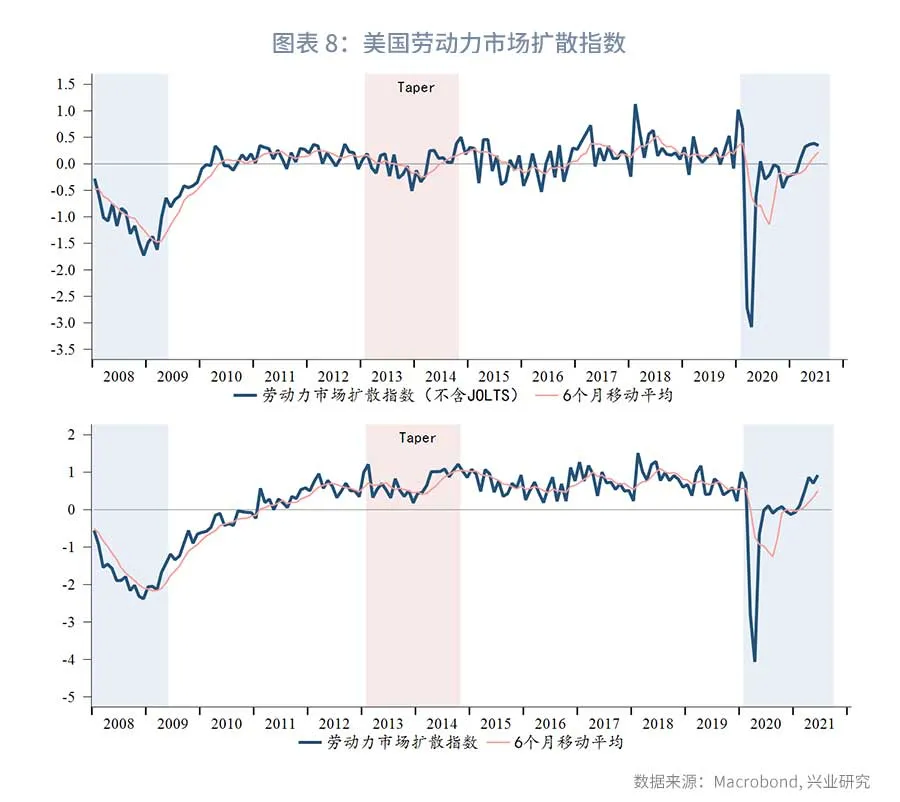

单月数据的恶化具有偶然性,不会立刻动摇美联储年内实施Taper的计划。从劳动力市场全局看,目前复苏势头依然良好,比2013年更加强劲。由于8月数据未达到多位官员提出的新增就业80万人的Taper触发条件,美联储在9月继续按兵不动的几率较大,或在11月正式宣布、12月实施Taper。美元指数面临阶段性回落压力,人民币再度迎来购汇窗口期。美元指数走弱、Taper延至9月后的预期支撑商品价格和通胀预期,短线利好黄金。第四季度中长期美债发行量激增,叠加通胀预期持稳和年内Taper预期仍存,美债长端收益率有望延续反弹。

本文选编自“兴业研究”,作者:郭嘉沂,张峻滔;智通财经编辑:刘家殷。