随着QE缩减日益临近,需对包括美股在内的全球股市保持谨慎。一旦海外市场出现明显回调,这无疑将对包括A股、港股在内的其他风险资产都构成涟漪效应。我们建议投资者继续保持防御。

缩减QE日益临近:美联储方面,最近几个月就业数据的好坏直接将影响到美联储宣布QE缩减的时点。而就在8月7日公布的美国7月非农数据非常亮眼,已具备开展QE缩减的基础。预计美联储最早将于今年9月宣布QE缩减。

全球股市估值明显高于2013年的QE缩减:不同于2013年宣布QE缩减时,包括美股在内的全球股市整体估值都在相对低位;而目前全球各市场的估值普遍处于高位,都在历史长期均值一个标准差以上的水平,更是明显高于2013年宣布QE缩减时候的估值水平。

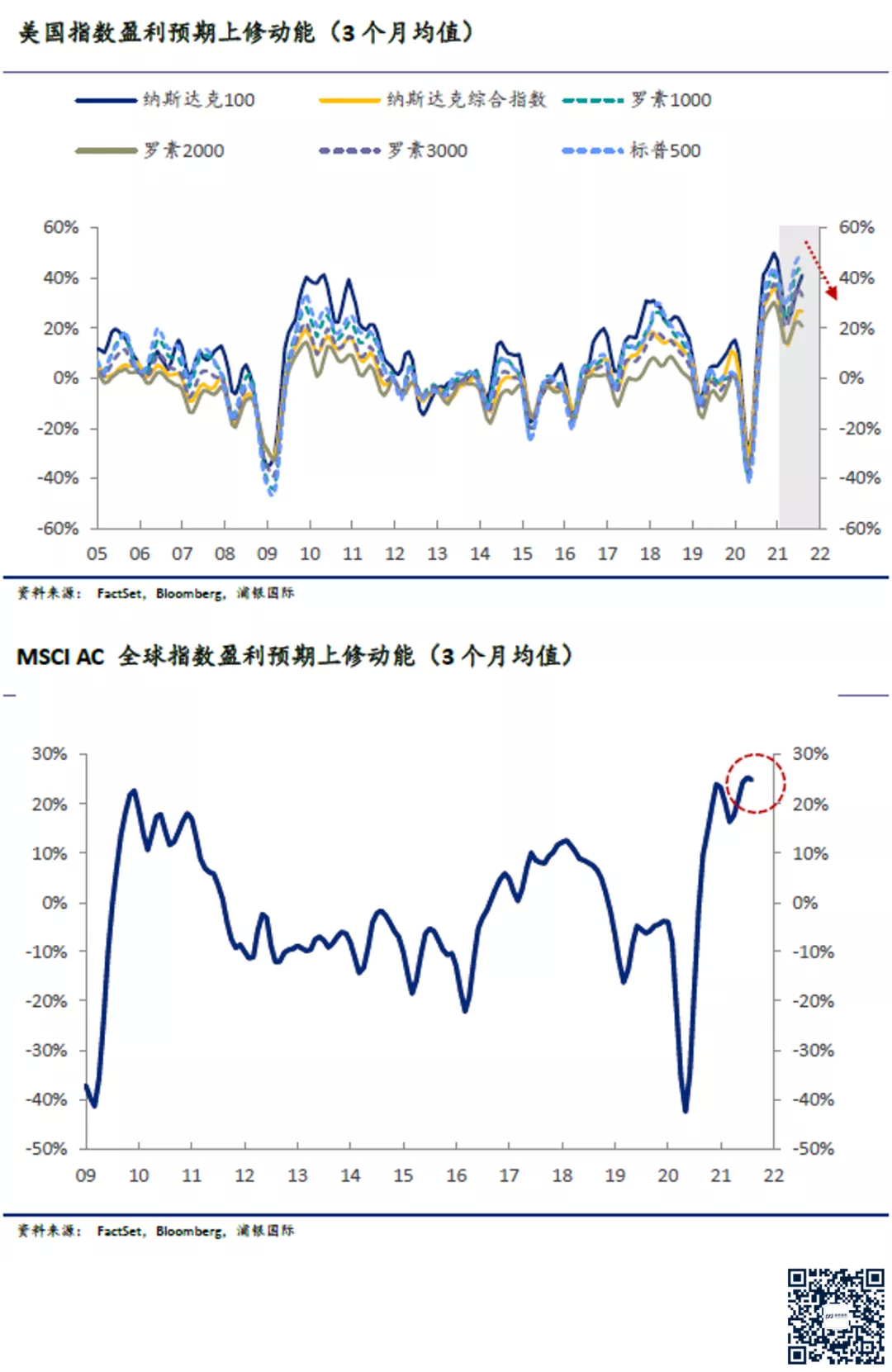

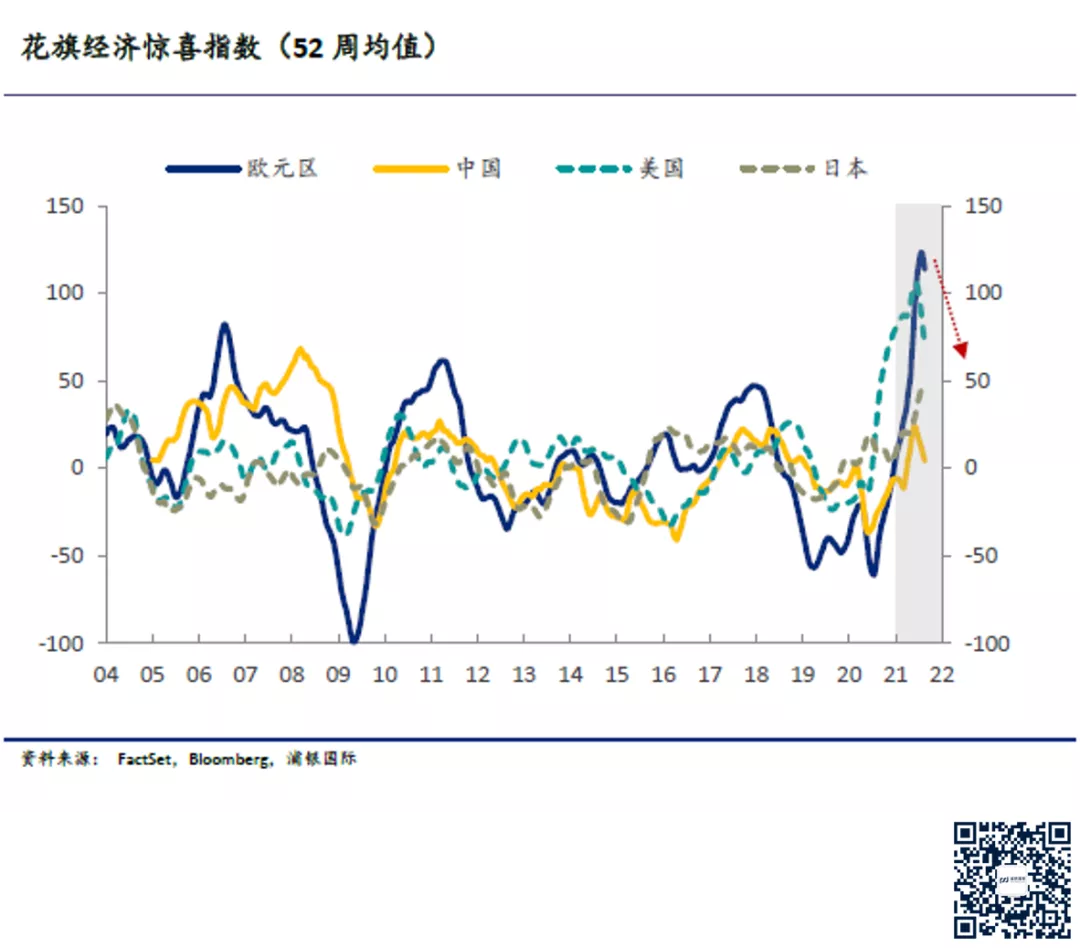

美股及全球市场盈利动能有见顶迹象:自2020年一季度全球疫情暴发后,美股市场经历了盈利预期的大幅下修,随后快速反弹至今,而2021年以来的盈利预期在经历了上下波折后,近期的美股市场除了纳斯达克100指数外,其余主要美股股指盈利上修动能再度呈现下行的苗头。MSCI AC全球指数的盈利上修动能同样也出现了类似的走弱迹象。

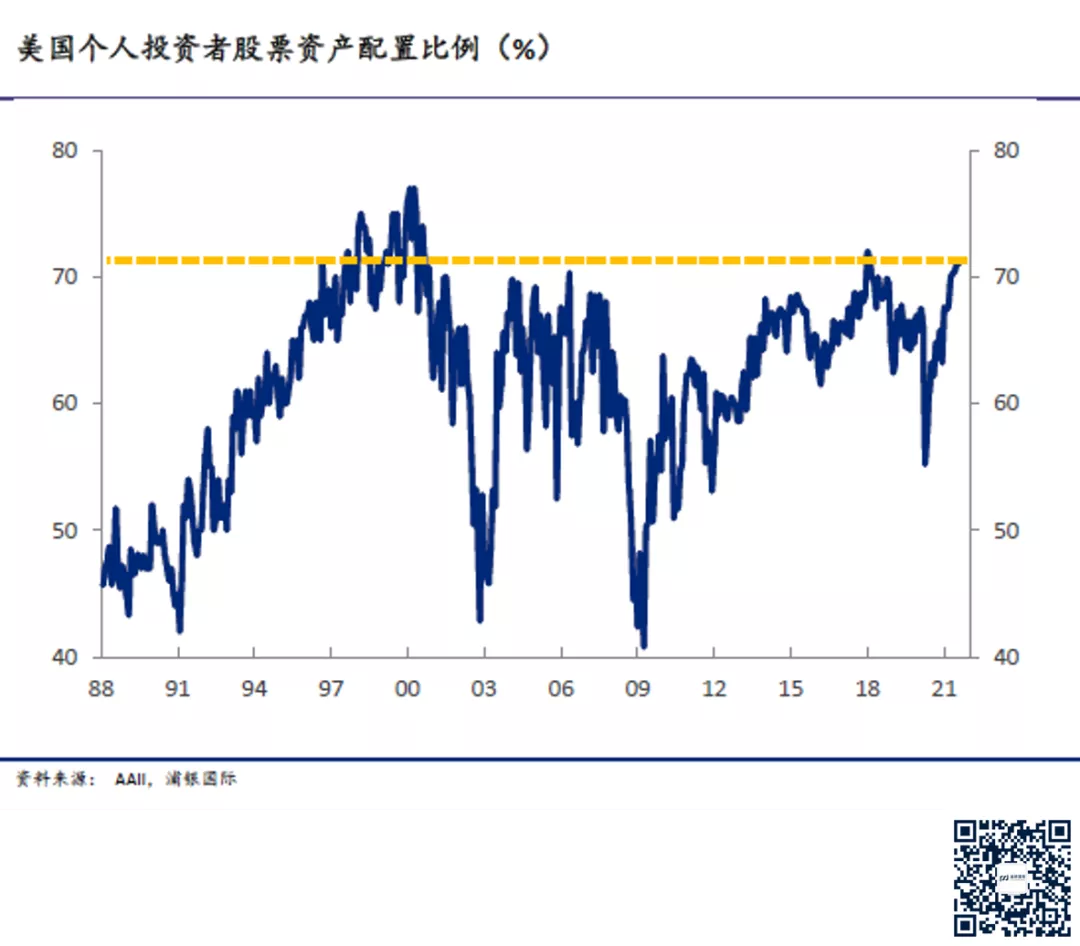

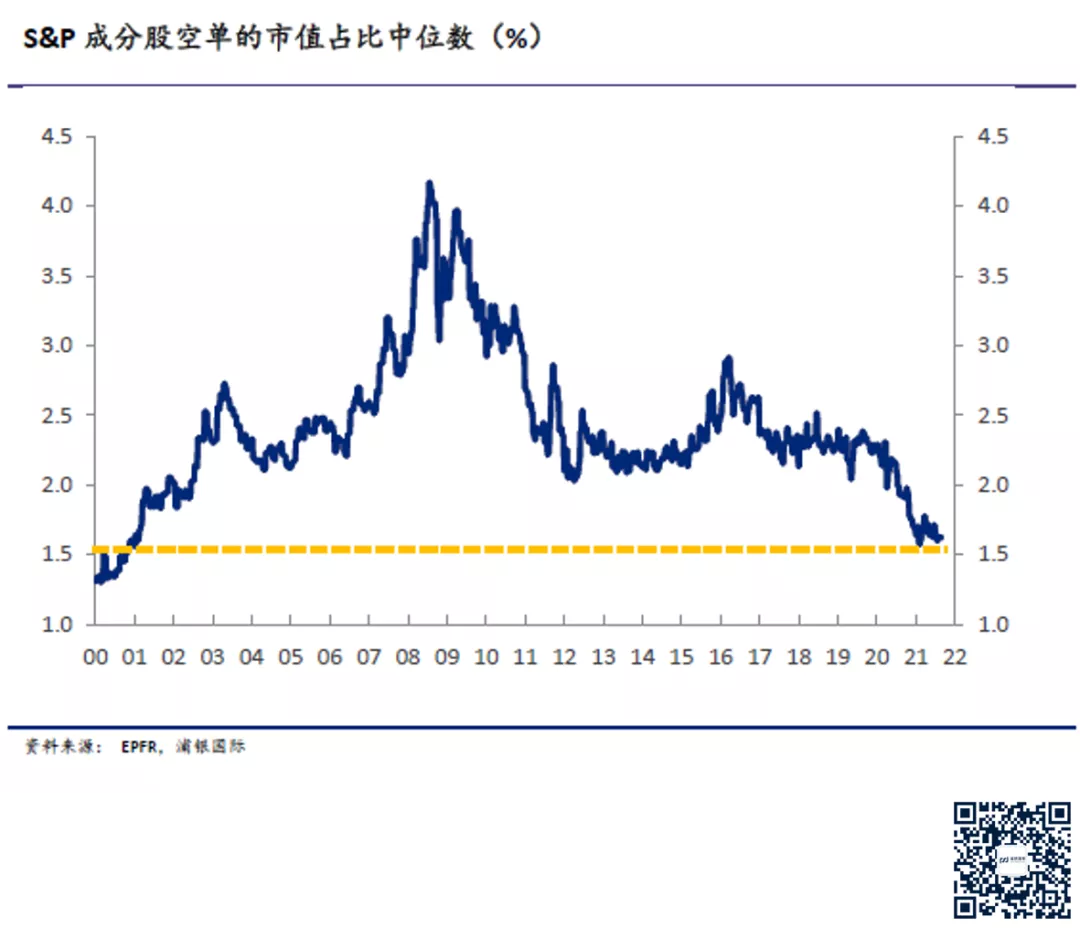

美股仓位、资金流、情绪在高位,抗市场冲击能力弱:整体来看,美股的仓位及情绪都在高位,在此情况下,美股抗冲击能力相应较弱,一旦宏观、央行政策出现变化,很容易出现大幅回撤。

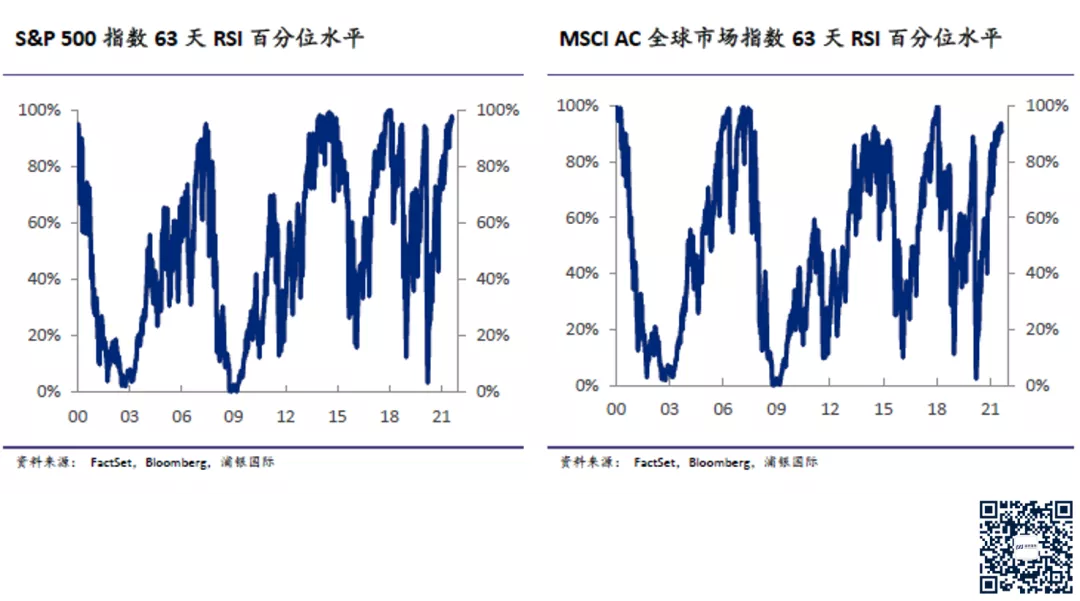

技术面显示当前的美股点位回调风险较高:就技术面来看,RSI反映的是市场超买与否。美股以及全球股市的63天RSI的长期历史百分位水平都超过90%的高位水平,历史上股市出现大幅回撤之前RSI并不必然处于高位,但是当RSI出于极高水平时,未来通常容易出现大幅回调甚至是股市见顶转熊。

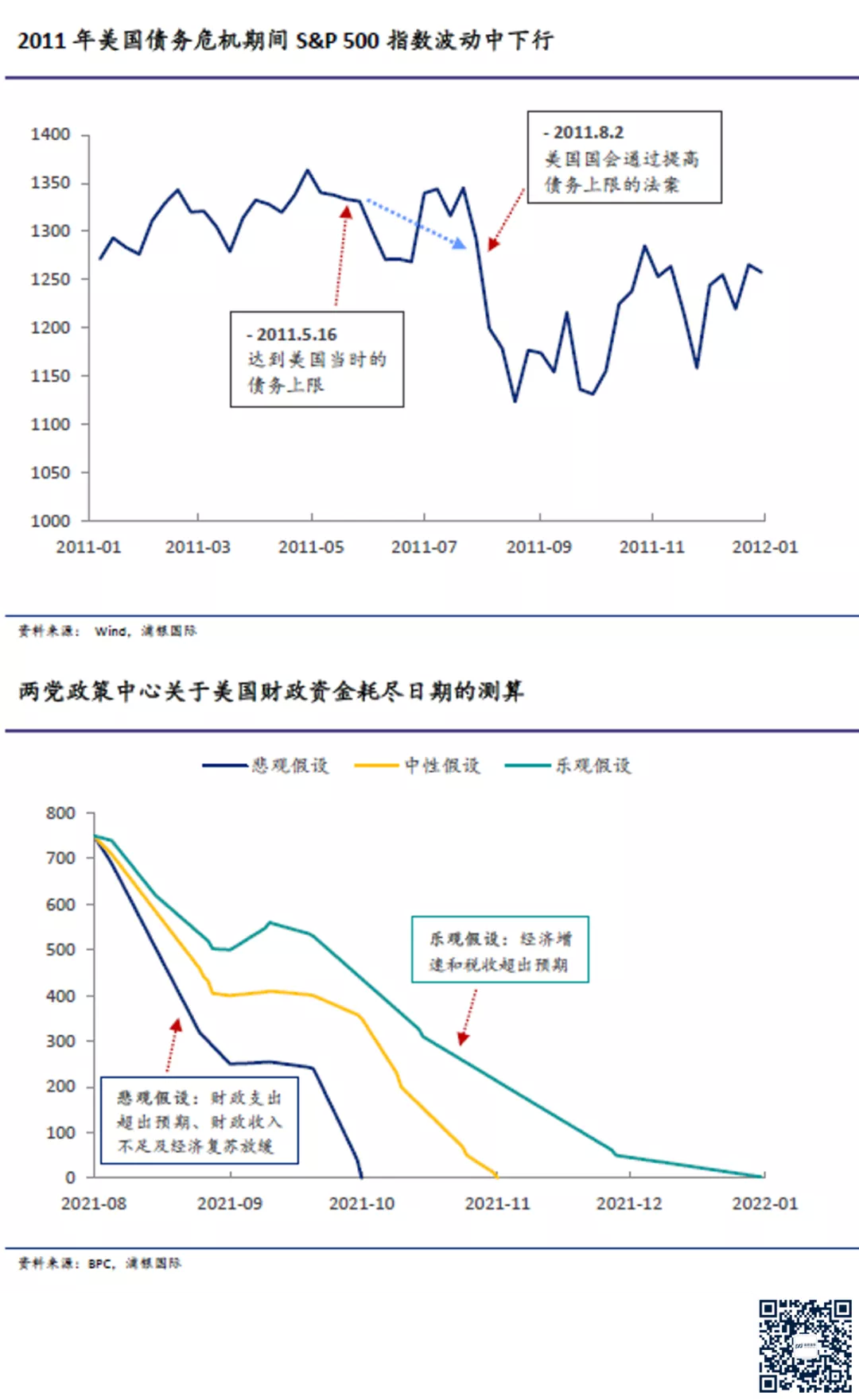

美国债务上限上调的不确定性或在今年9-10月集中凸显:参考2011年的历史经验来看,债务上限危机出现时,美股在波动中下行。

随着QE退出日益临近,我们的关注点需重回全球风险资产,尤其是作为全球风险资产标杆的美股市场。在经历了2020年3月的史诗级熔断后,美股市场在流动性以及盈利预期修复的双重推动下,带领全球风险资产强劲反弹。但美股市场近期出现的变化却值得我们密切留意。一旦海外市场出现明显回调,这无疑将对包括A股、港股在内的其他风险资产都构成涟漪效应。 我们在6月初发布的下半年策略展望《2021年中期策略展望:高处不胜寒,审慎中前行》中提醒投资人在下半年保持谨慎,7月下旬的报告中《大幅下挫后的互联网板块是否已到抄底的时候?——见微知著》在市场大幅遭遇抛售之际,再度警醒投资人“尚未见底”,逻辑基本上都得到兑现。在此,我们再度提醒投资者对于后市继续保持谨慎,建议投资者继续维持防御配置。 缩减QE日益临近 我们在《日益临近的QE缩减——SPDBI全球央行观察》报告中展开了具体分析,虽然美联储尚未宣布缩减QE,但多国央行已先后开启QE缩减进程,加拿大央行自4月首次进行QE缩减后,7月进一步缩减QE规模,澳大利亚央行宣布将从9月开始缩减QE规模,而新西兰央行则在7月停止QE。7月份有10家新兴市场央行进行加息操作(6月为6家)。全球的流动性已经出现边际收紧。 再来看美联储,美联储官员近期发言虽然鹰派、鸽派观点不一,但都呈现了一个明显的特征,那就是对于通胀的敏感度明显降低,评论中没有太多着墨于通胀,而是大量提及就业市场。我们在先前几期的分析中就强调了美联储的决策函数中,实质上已经将绝大部分权重分配至“就业”,间接降低了“通胀”的权重,也就是说最近几个月就业数据的好坏直接将影响到美联储宣布QE缩减的时点。 而就在8月7日公布的美国7月非农数据非常亮眼,7月非农就业新增94.3万,远超市场预期,7月非农创2020年8月以来最高水平,7月的美国失业率也从6月的5.9%降至5.4%,相比疫情冲击后2020年4月失业率最高飙升至14.8%,失业率一路下降。疫情暴发前的2020年1月美国失业率为3.5%,7月的失业率5.4%仅比当时高出不到2个百分点,已经具备了开展QE缩减的基础。 我们预计美联储最早于9月宣布QE缩减。近期即将于8月下旬举行的杰克逊霍尔(Jackson Hole)全球央行年会是进一步了解美联储QE缩减计划的重要时间窗口,鲍威尔很可能借此时机进一步就QE缩减问题向市场进行沟通。 需要留意的潜在风险点 在美联储缩减QE日益临近之际,以美股为标杆的全球股市整体同样有风险点在酝酿,具体而言,全球股市目前估值明显过高,大幅高于2013年宣布QE缩减时的估值水平;随着中美欧经济惊喜指数见顶下行,美股的盈利动能也在近期出现走弱的势头;美股的仓位、资金流、情绪目前也都在非常高位的水平,这令其抗冲击能力较弱;技术面显示包括美股在内的全球股市当前面临较大的回调风险;美国悬而未决的债务上限风险或在9-10月集中凸显;参考2011年的历史经验来看,债务上限危机出现时,美股在波动中下行;基于以上因素我们都有理由对包括美股在内的全球股市保持谨慎。 全球股市估值明显高于2013年的QE缩减时期 2013年宣布QE缩减时,包括美股在内的全球股市整体估值都在相对低位,而目前,全球各市场的估值普遍处于高位,都在历史长期均值一个标准差以上的水平,更是明显高于2013年宣布QE缩减时候的估值水平。 而MSCI新兴市场指数即使是已经经历了大规模抛售,估值也比2013年的水平高出20%以上。其他市场的估值也比当初至少高出25%,尤其是纳斯达克综合指数,目前其远期市盈率相较2013年高出约50%。明显较高的估值水平无疑增加了股指面临外部政策变化时的脆弱度。 美股及全球市场盈利动能有见顶迹象 自2020年一季度全球疫情暴发后,美股市场经历了盈利预期的大幅下修,随后快速反弹至今,而2021年以来的盈利预期在经历了上下波折后,近期的美股市场除了纳斯达克100指数外,其余主要美股股指盈利上修动能再度呈现下行的苗头。MSCI AC全球指数的盈利上修动能同样也出现了类似的走弱苗头。 从宏观面来看,中美欧的经济惊喜指数(衡量经济实际数据与经济预期差额)也见顶下行,这与美股及全球股市的盈利修正动能见顶也遥相呼应。 美股仓位、资金流、情绪在高位,抗市场冲击能力弱 整体来看,美股的仓位及情绪都在高位,在此情况下的美股抗冲击能力相应较弱,一旦宏观、央行政策出现变化,很容易出现大幅回撤。 以美国个人投资者的股票配置比例来看,2020年4月以来保持上行趋势,目前已处于绝对的历史高位,为2000年以来的次高水平,仅略低于2017年的高位。 以美股资金流来看,美国股市过去12个月有超过1000亿美元流入,其流入的斜率、体量都是创纪录的,过去12个月的流入额持平于2014年12月创下的极值水平,预计很有可能超过该水平。创纪录的资金流入也反映了美股的仓位都在高位,与此同时伴随着美股的迅猛上涨,积累了不少获利盘,这都可能会增加美股面临冲击时的脆弱度。 另外,S&P成分股空单的市值占比中位数出现持续下行,目前水平约为2001年以来的最低水平,极低位水平的空头占比也从侧面反映了当前市场的情绪处于高位。 技术面显示当前的美股点位回调风险较高 不论是美股S&P500指数还是全球股市MSCI AC全球市场指数,目前都走到了关键水平。就技术面来看,RSI反映的是市场超买与否。美股以及全球股市的63天RSI的长期历史百分位水平都超过90%的高位水平,尤其是美股S&P500指数则高达97.7%。 历史上股市出现大幅回撤之前RSI并不必然处于高位,但是当RSI出于极高水平时,未来通常容易出现大幅回调甚至是股市见顶转熊。我们可以看到63天RSI百分位高位见顶的时段2000年、2007年、2015年、2018年以及2020年分别对应了2000年科网泡沫破裂、2007年金融危机前市场见顶、2015年全球市场抛售、2018年全球熊市、2020年疫情冲击全球市场。因此,从技术面角度来看,我们也有理由保持谨慎。 美国债务上限上调的不确定性 或在9-10月集中凸显 美国发布的《2019年两党预算法》中规定的暂停债务上限生效时限已于2021年7月31日失效。2021年8月1日起,债务上限重新恢复为22万亿美元,叠加暂停期间6.5万亿美元的借债,债务上限为28.5万亿美元。截至8月20日,美国国债总额已达28.43万亿美元,政府已经暂停发债,但迄今为止美国国会仍未就是否提高债务上限或暂停债务上限生效做出决策。当前美国政府正使用“非常规措施”和TGA账户余额以获得额外的举债空间,但无法持久。 关于债务上限上调的不确定性仍然较大。提高债务上限方面,国会通过法案的方式主要有两种: (1)常规立法程序。目前参议院共100个席位,常规立法程序中需获得60个赞同票才能通过法案,即至多只能有40个不赞同票。但据8月10日华尔街日报报道,已有46位共和党参议员表示不同意上调债务上限。因此使用常规立法程序的可能性较小,难度最大。 (2) 预算调节程序。目前民主党和共和党就此陷入僵局。若使用预算调解程序,仅需 51个赞同票即可通过法案,目前参议院中民主党与共和党各有50个席位。因此在预算调解程序下,民主党仍需争取关键的1票。但8月17日,据华尔街日报报道,民主党对使用预算调解程序提高债务上限持保留态度。此外,国会目前处于夏季休会期,9月中下旬才会复会。 就具体时点来看,针对美国暂停债务上限的情况,美国知名智库两党政策中心(BPC)研究了不同财政收支场景下美国财政资金消耗完毕的时点: ** 乐观场景:美国财政资金于2021年12月末耗尽; ** 中性基准场景:2021年10月末11月初耗尽; ** 悲观场景:2021年9月末10月初耗尽; 截至2021年8月18日,美国财政部TGA账户余额为3,136.51亿美元,而美国2020年财政收入为34,199.55亿美元,TGA账户余额占财政收入的比例约为9.17%,保守估计,仅靠美国财政部TGA大概可支撑美国财政约1个多月,这与BPC的中性基准场景估测大致近似(即美国财政资金于10月末11月初耗尽)。 结合美国国会9月中下旬才将复会的情况,以及对于美国暂停债务上限的后财政的消耗时点估测,我们预计美国债务上限问题带来的不确定性将在9-10月集中凸显。届时两党之间的博弈节奏将直接影响到股票市场的风险情绪。 总结 虽然美联储尚未宣布QE缩减,但多国央行已先后开启QE缩减进程,加拿大央行自4月首次进行QE缩减后,7月进一步缩减QE规模,澳大利亚央行宣布将从9月开始缩减QE规模,而新西兰央行则在7月停止QE。7月份有10家新兴市场央行进行加息操作(6月为6家)。全球的流动性已经出现边际收紧。随着7月美国的就业数据远超预期,在就业、通胀的共同推动下,我们距离美联储宣布QE缩减已经日益领近。我们预计美联储最早于9月宣布QE缩减。 在美联储缩减QE日益临近之际,以美股为标杆的全球股市整体同样有风险点在酝酿,具体而言,有以下几个方面值得留意: (1)全球股市目前估值明显过高,大幅高于2013年宣布QE缩减时的估值水平; (2)随着中美欧经济惊喜指数见顶下行,美股的盈利动能也在近期出现走弱的势头; (3)美股的仓位、资金流、情绪面目前都在非常高位的水平,这令其抗冲击能力较弱; (4)技术面显示包括美股在内的全球股市当前面临较大的回调风险; (5)美国悬而未决的债务上限风险或在今年9-10月集中凸显。参考2011年的历史经验来看,债务上限危机出现时,美股在波动中下行。 基于以上因素我们都有理由对包括美股在内的全球股市保持谨慎。 本文来源于浦银国际研究部发布的策略报告,文中观点不代表智通财经观点;智通财经编辑:文文。