本文来自“雪球”,作者“聪明投资者18”

巴菲特致股东的信你真的看懂了吗?来,说说,他对今年的美国经济判断是什么?悲观?乐观?巴菲特自己拥有的媒体说,乐观,程度略低于2015年,但仍高于平均水平!

4月26日,奥马哈世界先驱报(OmahaWorld-Herald)发布了一篇关于巴菲特致股东的信的分析文章。文章通过对巴菲特信中的用词进行数据分析,使用量化的方法直观地呈现了巴菲特每年的乐观程度。

奥马哈世界先驱报是伯克希尔哈撒韦旗下公司。文章挑选了两位专业信件分析师的观点,阐述了近40年巴菲特致股东信的两个特点:乐观和坦诚。

据说,这两招很管用,怎么管用的,直接看文章怎么说的吧。如果有机会去巴菲特股东大会,你也可以直接问问这位87岁的股神。

P.S. 北京时间5月6日晚上11点30分(当地时间早上9:30),伯克希尔哈撒韦将在奥马哈召开年度股东大会,又到了一年一度价值投资者朝圣的日子。

以下为译文,小标题为“聪明投资者”加注。

Just how optimistic is Warren Buffett?Analysis shows that positive words almost always outweigh negative ones inannual letters

巴菲特有多乐观?分析显示,绝大多数时候,巴菲特历年致股东的信中的用语积极大于消极

作者:Steve Jordon (奥马哈世界先驱报记者)

巴菲特长期乐观的经济观闻名遐迩。

现在,一份通过计算机分析巴菲特历年致股东信的报告显示了作为伯克希尔哈撒韦的主席,他可以有多乐观。

巴菲特只有5次消极大于积极

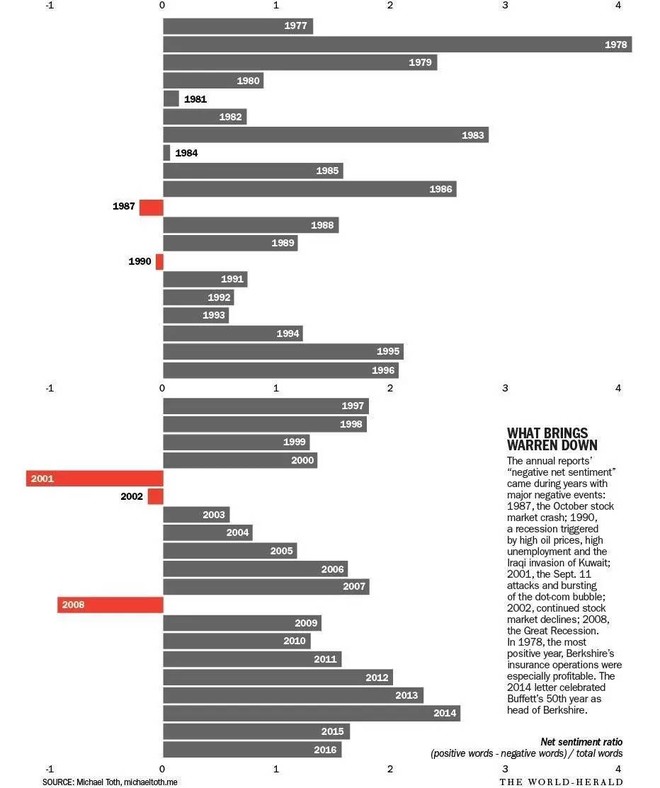

根据“情绪分数”这个用来评测文字材料积极程度的计算机软件,在过去40年中,巴菲特致股东信只有5次出现消极大于积极的情况。

根据这份分析报告,只有在经济或者社会出现危机时,巴菲特的态度才会倾向于消极;并且只有两次出现非常消极的程度(一次是在2001年的信中,当时恐怖分子袭击了美国,一次是在2008年的信中,当时经济大萧条刚开始)。

每一年,巴菲特致股东的信都是在第二年年初发布的,例如2001年的信在2002年年初发布。 纽约市有个叫迈克尔托斯的数据科学家,将巴菲特致股东的信进行了一系列的电脑程序分析,并把结果公布在个人博客中。这些电脑程序是由一个叫刘兵(音译)的伊利诺伊大学计算机科学家发明的。

在巴菲特的用词中“损失(loss)、负债(debt)、风险(risk)、债务(liability)、伤害(casualty)、差(bad)、失败(fail)、困难(difficult)和异常(unusual)”被认为是消极的。

“免费(free)、顶尖(top)、有竞争力的(competitive)、不同寻常(extraordinary)、非常好(significant)、商誉(goodwill),杰出(outstanding)、价值(worth)和收获(gain)”被认为是积极的。

托斯表示,这样的用词分析并不完美,特别是在巴菲特这个分析中。伤害(casualty)一词通常是指一次受伤或者死亡,但是财产保险(property and casualty insurance)只是伯克希尔的一项业务而已,并不是巴菲特情绪的反映。

但即便如此,数据仍表现了巴菲特非常积极的态度。他在致股东的信中不仅写了关于伯克希尔的业务,还包括了他对商业、投资和其他话题的观点。这意味着信中不仅包含了他对伯克希尔的态度,还包含了他对美国经济的态度。

劳拉里滕豪斯,一位来自纽约的作家、企业家和管理顾问,她分析CEO的公开信长达20年并根据“坦诚”程度给他们排名。

积极的思维模式带来价值?

她说,“巴菲特的乐观以及巴菲特致股东的信的广泛的吸引力闻名遐迩”。

“有一个积极乐观的思维模式是一个至关重要的商业品质”,里滕豪斯在周一的访谈中说。“但是这样的积极态度必须基于事实,否则没有任何意义”。

她认为,积极的思维模式可以给公司带来价值。

“一件不好的事情发生了,如果你沉浸在它的负面影响中,你就无法取得进展。一些CEO与商机无缘,因为他们从不考虑商机。一些CEO被动地和商机结缘,他们看到了商机。那么,还有一些CEO主动地思考商机。他们谈论获取优势、抓住未来的商机。”

巴菲特就是主动抓住机会的CEO。

“他不断地根据环境改变他的商业模式。他的乐观使他看到受到严格监管行业的商业机会,例如公共事业和交通。并且他的投资决定和合伙人架构也同样深受他乐观态度的影响。

他永远将自己看作未满的半杯水,这让他看到了大多数人看不到的事情。”

除了2001年和2008年,托斯的分析显示:1987年,信中同样呈现了“净负情绪”,当年股市大跌;还有1990年,那年油价和伊拉克入侵科威特导致了经济萧条;还有2002年,科技股泡沫破裂。

根据这份分析,巴菲特最积极的年份是1978年,当时伯克希尔的保险业务利润非常高并且公司的市值在3年内翻了3倍。排名第二的年份是2014年,他在信中庆祝了他领导伯克希尔的第50个年份,并包含了他和副主席查理芒格关于公司未来的文章。

2016年的信中,他邀请股东在5月6日相聚CenturyLink中心,用词比平均水平更为积极。巴菲特在信中说:“查理和我没有增加公司收入的神奇计划,但是我们思虑长远并在思想上和财务上时刻保持准备,以迎接随时可能出现的机会。”

里滕豪斯认为:“对未来悲观的企业领导人无法把行业的变化看作是机遇。他们没有注意到现在商业世界的变化,所以那些无法从变化中看到机遇的传统大公司将失去优势。”

里滕豪斯对CEO公开信分析显示,25%左右的公开信,语言清晰表述坦诚(诚实且真实地谈论他们的业务)。大概有25%-30%的信件,她认为是“无法理解并包含着让人难以理解的行话”。其余的信件则介于这两者之间。

更重要的是,如果投资者们投资于坦诚度最高的企业,他们在过去10年的回报将远高于市场平均水平。

巴菲特的信“射出光芒”,她说:“沃伦给了很多信息以解释发生了什么事件和为什么这件事是非常重要的”。 巴菲特自己也曾说过,当他读一封致股东信的时候,他希望看到CEO对商业的理解。投资者希望了解一个企业出现了何种变化,并这种变化是否会让他们对企业的看法出现改变。

巴菲特希望,他的信可以与股东和其他与伯克希尔合作的人建立起信任。

(编辑:陈嘉林)