1、汽车出口增速特征

在前期13-15年世界经济低迷下的剧烈下滑后,2016-2020年出口增速逐步企稳改善,目前的月度出口量维持在月均10-15万台左右水平。2020年的出口达到106万台,同比下降13%;

2021年1-7月出口也达到了112万台,这也是受到疫情冲击,未来汽车出口发展仍有巨大空间。

2020年全年的销量达到105.58万台,同比增长-13.1%。出口2021年7月市场销量17.1万台,同比增长120%;2021年的出口市场销量111.97万台,同比增长118%。去年8-12月的出口市场销量54.3万台,同比增长2%。由此对后面的国际疫情下的出口恢复潜力较大。

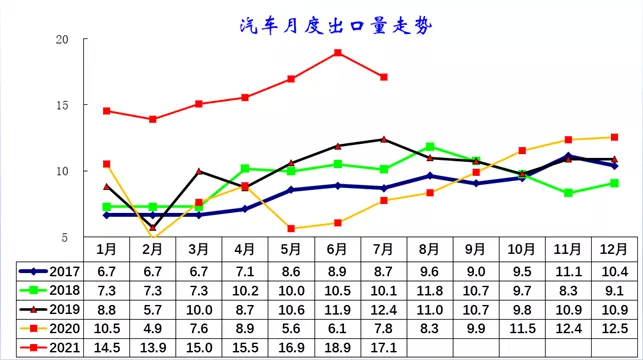

2、整车出口月度走势

从月度走势看,近几年的出口仍呈现季节性特征,呈现夏季走高过山车的见顶回落走势特征,但2020年改变为V型走势。20年5-6月出口处于历年的低位水平,20年车市出口开局较强,2-6月走势回升,但5-6月走势异常低迷。在疫情下,2020年的7-12月出口相对国内走势较强,形成国外较国内慢一步回暖的特征。

21年中国汽车出口爆发式崛起,体现中国汽车产业的世界竞争力大幅提升。

3、汽车整车出口结构特征

17-19年的出口车市都是相对同期增长的。2020年1-12月整车出口(含底盘)出口106万台,增速-13%的表现算很好。21年1-6月出口表现较好的是四驱suv的出口。今年传统的客车出口较好,客车出口传统和新能源都是低增长和负增长,这也说明我们出口仍是遭遇瓶颈。

2021年1-7月海关卡车出口20.7万台,同比增长133%,客车严重低迷。

从结构看,乘用车出口表现较强的是9座以下小客车,达到汽车占比28%。卡车表现相对稳定,客车的较差。

4、新能源汽车整车出口结构特征

2017-2019年新能源车的出口数量较大,但乘用车基本是微型低速电动车为主,实际的数量不大。

2020年新能源表现好,而插混车型也应该是合资企业的返销产品。

新能源乘用车出口数量表现有所改善。2021年1-7月也是月均3万台水平,占比达到20%左右,远高于国内水平。

二、汽车海外市场格局

1、分区域走势分析

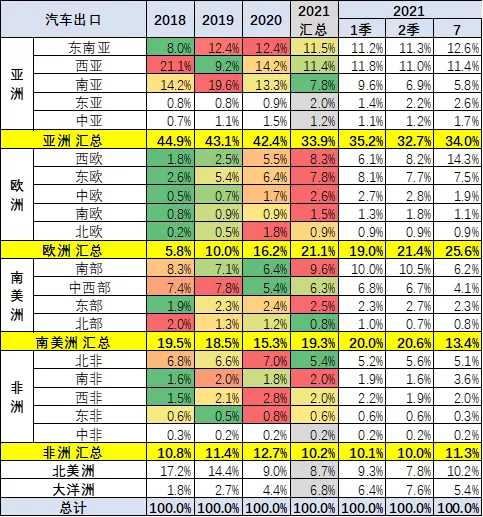

从销量看,2017-2021年的出口是逐步回升的态势,主要是非洲和欧洲的贡献。

近期欧洲市场份额增长突出,前两年对北美出口形成持续大幅提升的趋势,近期回落。

而非洲和南美洲的表现稍有回升。

出口额看,目前的亚洲与欧洲均是表现较强,而欧洲表现更突出。这也是出口的亮点。

2、整车出口月度走势

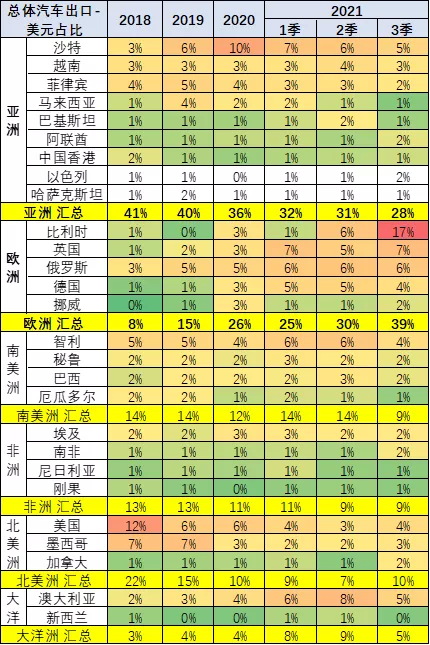

但今年主整车出口主要是智利和沙特,澳大利亚等市场,俄罗斯市场和瑞典以及澳大利亚市场都表现相对较强,甚至这次比利时市场也成为增量的核心市场。

而1-7月份增量相对较多的是欧洲的市场,英国、俄罗斯、挪威等都很强。

总体看疫情对中国汽车市场出口带来一定影响。但海外生产停顿导致中国对发达国家出口也有一定增量。

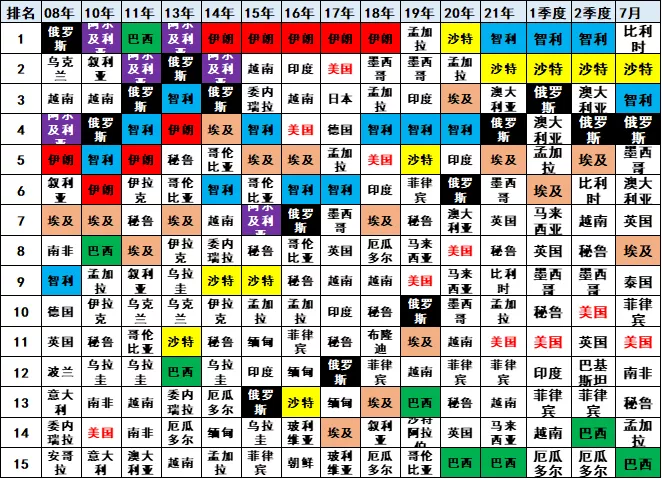

3、出口国家变化分析

汽车出口的海外根据地效果并不理想,2021年汽车出口实现主要是智利、沙特、澳大利、孟加拉、埃及、智利等国家。

2020年汽车出口实现主要是沙特、孟加拉、埃及、智利等国家。

前期是伊朗、墨西哥和孟加拉等国出口的促进,这些国家在疫情下损失较大。近期出口损失的也是阿尔及利亚、朝鲜等国家。

21年汽车出口主要增量来自比利时、英国、澳大利亚等相对发达国家。

4、新能源车出口特征分析

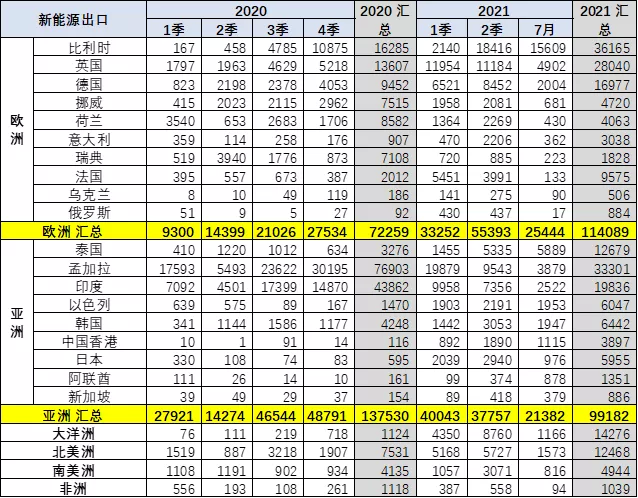

中国新能源车出口主要增量是欧洲市场和南亚市场,尤其是欧洲市场新能源增量3万台,西欧、北欧、中欧等市场都很好。

新能源汽车出口的欧洲市场占据出口额的绝对主力,单车价格高,出口效果好。这也是特斯拉与上汽乘用车的出口贡献。

根据乘联会数据,今年7月新能源车出口呈现爆发式增长,特斯拉中国出口24,347辆,上汽乘用车的新能源出口4,407辆,比亚迪781辆,奇瑞汽车120辆,其他车企新能源车出口也正蓄势待发。

本文来源于微信公众号“崔东树”;智通财经编辑:文文。