智通提示:

小摩称,在长期协同效应下,安踏体育(02020)旗下其他品牌预计有强劲增长的潜力,调高2021-23年预测盈利1%至4%。

浙商证券称,安踏体育(02020)作为全球第三、中国第一的运动品集团公司的核心壁垒显著,长期坚定看好,并略微上调盈利预测。

光大证券认为,在新品+渠道精细化的推动下,颐海国际(01579)下半年方便食品的表现值得期待,该股估值已调整至合理区间,建议择机布局。

安信国际相信,在新一代混动技术GHS2.0以及极氪的推动下,吉利汽车(00175)将在新能源汽车领域取得惊人的成就。

中金将金山软件(03888)今明年营运利润预测调低39%及15%,并预计游戏业务运营利润率短期内将承压。

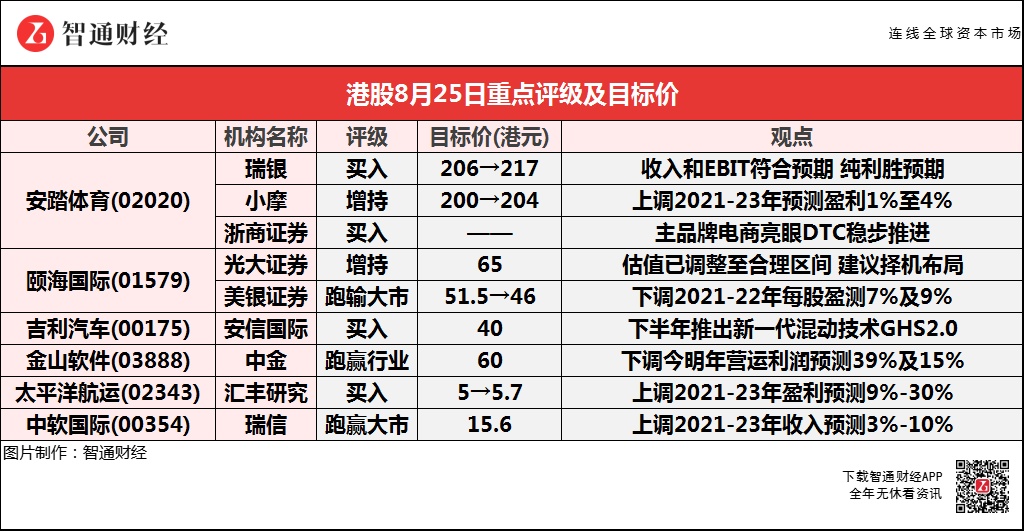

安踏体育(02020)上半年业绩表现亮眼 绩后获多家大行一致唱好 最高看至217港元

瑞银:维持安踏体育(02020)“买入”评级 目标价升5.3%至217港元

瑞银称,安踏体育(02020)7月销售因奥运而见增长,安踏品牌未来24个月计划增加更多高端产品及维持大众市场产品。并调高2021-23年盈测0%至2%。公司上半年表现胜盈喜指引,收入和EBIT符预期,纯利胜预期,主因取得汇兑收益。

小摩:维持安踏体育(02020)“增持”评级 目标价升2%至204港元

小摩称,在长期协同效应下,安踏体育(02020)旗下其他品牌预计有强劲增长的潜力,上调其2021-23年预测盈利1%至4%。公司上半年盈利升132%,较盈喜中预期更高,公司维持安踏品牌及Fila今年销售逾20%及30%的增长目标,加上该行看好管理层的执行能力,相信在行业疲软之际,安踏可受惠市场整合。

浙商证券:维持安踏体育(02020)“买入”评级

浙商证券称,安踏体育(02020)作为全球第三、中国第一的运动品集团公司的核心壁垒显著,长期坚定看好。报告提到,安踏品牌电商表现亮眼,扣除DTC影响同比增长依旧亮眼。安踏主品牌21H1实现收入106亿(同增56%),该行预估扣除DTC收回门店影响后同比增长同样超过30%。分拆来看,电商业务表现亮眼,在去年基数不低的情况下依旧获得70.4%的增长取得收入36亿,表现出公司品牌力提升以及数字化建设的出色成果。在集团数字化战略下,安踏集团21年1-7月在天猫的销售金额首次取代海外品牌,成为全中国体育服饰行业第一名。

同时,AMEAS在21H1收入首次突破10亿欧达到80亿人民币,三大主品牌始祖鸟、萨洛蒙、威尔逊相较19年都有双位数增长,体现出公司改革成效已经逐步见效。AMEAS中国区收入在始祖鸟的高速增长下取得翻番增长。同时AMEAS的EBITDA实现5.57亿创下历史新高。在上述因素推动下,合营公司亏损从去年同期的7.2亿大幅下降至3.5亿。该行期待在冬季旺季到来后AMEAS继续出色的表现。

颐海国际(01579)中期净利同比降12.6%至3.49亿 遭美银证券削目标价11%至46港元

光大证券:维持颐海国际(01579)“增持”评级 目标价65港元

光大证券认为,在新品+渠道精细化的推动下,颐海国际(01579)下半年方便食品的表现值得期待。公司当前股价对应22年29xPE,估值已调整至合理区间,建议择机布局。

报告提到,展望21H2,公司将持续发力方便速食产品,截至8月Mini小火锅已上线天猫旗舰店销售,此外,当前冲泡粉丝部分可实现自产。除了全国化产品之外,公司还推出了区域型新品,比如东北区域推出的冷面产品。当前管理改制下,公司将部分方便速食、调味料经销商进行拆分,预计H2经销商数量将显著增加,这一调整有利于渠道精细化管理,使得底料、方便速食更好地和渠道匹配。下半年公司将重点发力方便食品:1)公司储备新品将陆续投放;2)经销商精细化改制后,方便食品的经销商数量、渠道网点数有望进一步增加。

美银证券:予颐海国际(01579)“跑输大市”评级 目标价降11%至46港元

美银证券称,颐海国际(01579)上半年销售同比升18.6%,税后纯利则跌12.6%,销售逊预期,受累第三方业务差过预期,同比仅持平;关联公司业务则增79%,受惠低基数效应。该行表示,续对颐海自热火锅潜在结构性问题感忧虑,毛利率因产品组合转变,以及销售及研发开支增加而大幅下跌。该行称,公司现估值相当于明年预测市盈率35倍,与历史均值相符,该行预计其增长减速及毛利新常态将触发进一步向下估值重评。

安信国际:维持吉利汽车(00175)“买入”评级 目标价40港元

安信国际认为,在上半年铝、铜、钢材、贵金属、芯片等价格大幅上涨的背景下,吉利汽车(00175)仍能保特毛利率稳中有升,因为吉利汽车销量结构优化,中国星系列销量提升,远景系列低端产品销量减少。公司计划到2025年市场占有率稳居中国品牌第一,销量达到365万辆(含极氪汽车),其中智能电动汽车占比超过30%。极氪汽车到2025年销量达到65万辆。吉利计划到2024年完成老产品的彻底淘汰。吉利汽车主力产品将全部转移到CMA/BMA/SPA架构上来,实现模块化造车的高品质、高价值和高效益。

短期来看,吉利汽车仍维持2021年153万的销量目标,汽车芯片是最大的不确定性因素。该行认为下半年是吉利汽车新车上市的密集期,且新车都有望成为爆款,如7月星越L上市、8月第四代帝豪上市、10月极氪001交付和四季度领克09上市。

中金:维持金山软件(03888)“跑赢行业”评级 目标价降5%至60港元

中金称,下调金山软件(03888)今明年营运利润预测39%及15%。公司今年第二季收入同比升4.2%至14.8亿人民币,基本符合市场预期,营利同比下滑58.1%至2.3亿人民币低于市场预期5%,主因研发支出高于预期。此外,公司游戏业务短期承压,受上年同期《剑网3》资料片成功发布及疫情基数影响,二季度游戏业务收入同比下滑20%。展望下半年,管理层估计《剑侠世界3》手游或将于9月上线,但原计划于4季度上线的《卧龙吟2》及《魔域3D》等游戏或策略调整至明年上线。管理层预计,全年游戏业务存在较大的不确定性,将全年游戏收入指引,由原来同比增长15%,下调至同比下滑5%至10%,考虑到游戏业务研发人员支出增长,预计其游戏业务运营利润率短期内将承压。

汇丰研究:重申太平洋航运(02343)“买入”评级 目标价升14%至5.7港元

汇丰研究称,上调太平洋航运(02343)2021-23年盈利预测9%-30%。波罗的海干散货指数升至11年高位,主因供需紧张,和中国港口受阻所致。现货等价期租租金于第三季表现强劲,预计将持续至第四季。

瑞信:维持中软国际(00354)“跑赢大市”评级 目标价升至15.6港元

瑞信称,将中软国际(00354)2021-23年收入预测升3%-10%,以反映增长可见性改善,维持净利预测大致不变。公司上半年业绩表现强劲,期内收入及净利分别为83亿元及5.18亿元人民币(下同),分别同比升37.7%及29%,毛利率改善0.3个百分点至27.5%,而经营利润率则跌1.9个百分点至5.3%,主要因为行政开支及研发投资等。

报告提到,管理层订立长期增长展望,2025年底之前ITO业务年复合增长可达15%至320亿元,云智能服务年复合增长达100%至160亿元,而鸿蒙及汽车则达100亿元。短至中期而言,管理层对其2021年增长、盈利目标及2023年300亿元收入目标有信心,认为云智能服务贡献提升有望支持公司2020-23年的净利年复合增长在31%。