美联储7月会议纪要显示,自疫情以来首次明确讨论了缩减资产购买计划(Taper),鉴于经济复苏态势符合预期,年内可能减少资产购买规模。

Taper似乎渐行渐近,本周召开的全球央行年会尤其值得关注。

货币政策拐点吹风会

杰克逊霍尔全球央行年会起源于1982年,时任美联储主席的沃尔克在当年在杰克逊霍尔举办的经济政策研讨会上发言称,要稳定物价降低通胀率,之后再采取措施恢复经济增长,降低失业率。

会议结束后,沃尔克果真出手提高利率,抑制通胀。

在之后将近30年的时间里,历任美联储主席如格林斯潘、伯南克、耶伦和鲍威尔都多次参加杰克逊霍尔全球央行年会,并通过该会议向外界传达接下来的政策意图。

杰克逊霍尔全球央行年,因此当仁不让的成为了全球央行政策的风向标,素有政策拐点“晴雨表”之称。

今年有哪些不同?

按照原计划,今年将于8月23-25日期间召开的杰克逊霍尔全球央行年会,会议的主题是“不平衡经济中的宏观经济政策”。

但由于会场所在的美国怀俄明州提顿县疫情反复,原本打算线下举行的会议改为线上进行,具体日程也将推迟。

堪萨斯联储总裁乔治在一份声明中表示,“虽然我们对因卫生状况而不能按计划在杰克森湖客栈举行面对面会议感到失望,但保护嘉宾们和提顿县社区的安全是我们的首要任务。”

该声明还表示,美联储主席将在美东时间8月27日上午10点,通过堪萨斯联储的社交媒体官方账号向公众直播。演讲结束后,受邀参会人员将参加在线学术研讨会。会议的完整议程将于美东时间周四(26日)晚8点在其官网上公布。按照以往的做法,会议论文和其他材料将在会议期间公布。

理论上,每年8月下旬,来自全球数十个国家央行行长、财政部长、国际机构的负责人、经济学家齐聚在美国怀俄明州的杰克逊霍尔。但是今年可能会有一些意外。

欧央行和英国央行行长很有可能同时缺席今年的央行年会。

8月中旬,欧洲央行发言人表示,欧洲央行行长拉加德将不会出席8月底备受瞩目的杰克逊霍尔年度央行会议。

早些时候有报道称,英国央行行长贝利也不会出席。该报道援引英国央行一位发言人的话消息称,由于有限的能力,组织者正“专注于美国国内邀请名单”。

一定会讨论Taper吗?

从7月美联储会议纪要看,美联储内部对于缩债时间的意见并不一致,有委员认为最快可在2021年9月开始缩减购债计划,有人认为三个月内可以实施,也有观点表示在2022年第一季度开始更为合适。

不同寻常的是,全球央行年会前,美联储最鹰派、也是最早提出taper的官员卡普兰,突然“改变立场”,加入鸽派阵营。他表示,如果经济增长大幅放缓,可能需要“稍微”调整他对政策的看法。

就在上周早些时候,卡普兰还重申缩减购债“宜早不宜迟”。

另外,市场预期新西兰将成为第一个加息的发达市场国家,但该国央行在8月18日表示按兵不动。

美联储官员的立场摇摆,经济数据疲软,加上疫情控制最好的发达国家央行坚持宽松立场,让市场更加相信美联储“覆水难收”。

美国银行分析师Mark Cabana认为,鲍威尔不会公布重大政策,他在9月的美联储利率会议之前都不会有大动作。

纽交所交易员Peter Tuchman 表示,病毒加速扩散阻断了复苏步伐,未来的经济增长路径不那么明确,可能打乱美联储原本的缩表节奏。投资者相信“鲍威尔行情”,如果下周他在杰克逊·霍尔全球央行年会上放鸽,那么美国股市还能向上。

若Taper,如何影响A股?

东北证券策略认为,Taper预期影响偏短,调整是长期布局主线机会。

Taper信号释放后的1个月内对市场冲击最大,后续冲击将放缓。美联储连续引导市场Taper的预期,投资者担忧其对A股有显著负面影响,但我们认为Taper信号对市场真正产生影响的时间偏短,最关键的是把握好信号释放后的1个月。

展望后市,短期市场仍处于震荡筑底的过程,但无需悲观,长期慢牛不变。

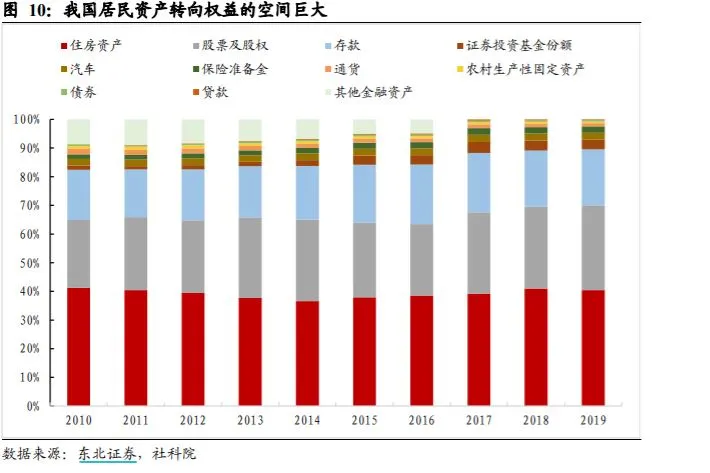

宏观层面和交易层面已经验证了热门成长板块的尾部特征,后续市场将继续在主线行情结束后处于震荡筑底的过程,但全球的剩余流动性依然充裕,叠加国内“房住不炒”和机构化不断推进,源源不断的资金还会通过机构的手流入A股,长期慢牛不变调整是布局主线的机会。行业配置上短期关注高低切换,中长期主线方向仍是新能源芯片等板块。

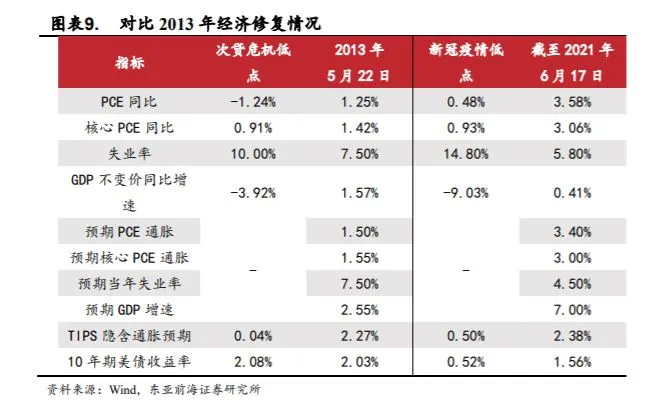

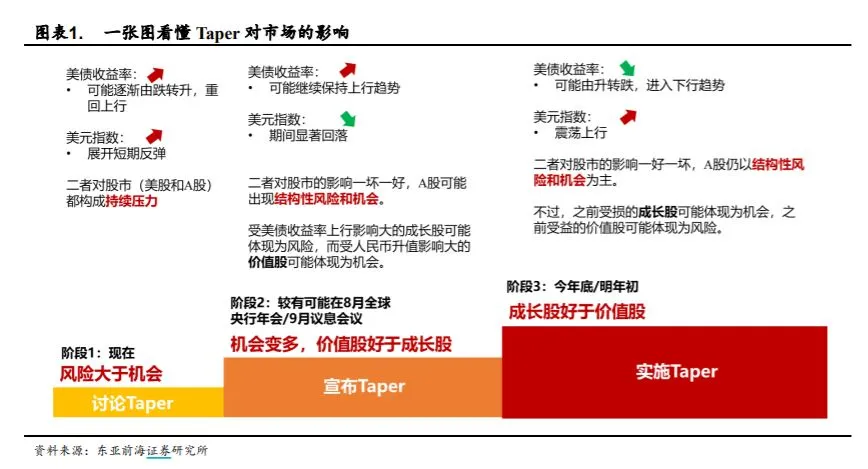

东亚前海证券策略认为,对于A股而言,参考上一轮Taper来看对于A股的影响偏结构性。

当前位于阶段一,此时A股总体风险大于机会。而随着缩减购债提上日程,阶段二与阶段三中A股可能将会呈现出结构性风险和机会:在Q3Taper信号释放后,价值股表现占优,直到今年底明年初美联储正式开始缩减后,风格有望切换至成长。

阶段一(讨论Taper):总体风险大于机会。2013年美联储初次讨论Taper后美债收益率先跌后升,美股未受太大影响,美元指数上行。中美利差区间震荡,人民币升值,而上证指数快速下行,直至5月Taper预期发酵阶段出现了阶段性反弹。

阶段二(宣布Taper):结构上价值股占优。2013年伯南克宣布Taper后美债收益率快速攀升,美股期初快速下跌,随后重拾涨势。受当时欧元区缩表导致的欧美货币政策错位以及全球经济缓慢复苏影响,美元指数快速走弱。中美利差下行后V型反转,情绪短暂冲击后市场迅速重回正轨。人民币升值影响下价值股表现相对较好,而估值的调整对成长股价格形成更大压制。

阶段三(实施Taper):结构上成长股占优。2013年Taper启动后美债收益率回落,美股走升,美元指数前期震荡后期升值,上证指数也呈现出震荡后上行格局。预期随着今年底/明年初进入到美联储正式实施Taper的阶段,美债利率回落,风格也会转向受益于利率下行的成长板块。

本文选编自“万得资讯”;智通财经编辑:赵锦彬。