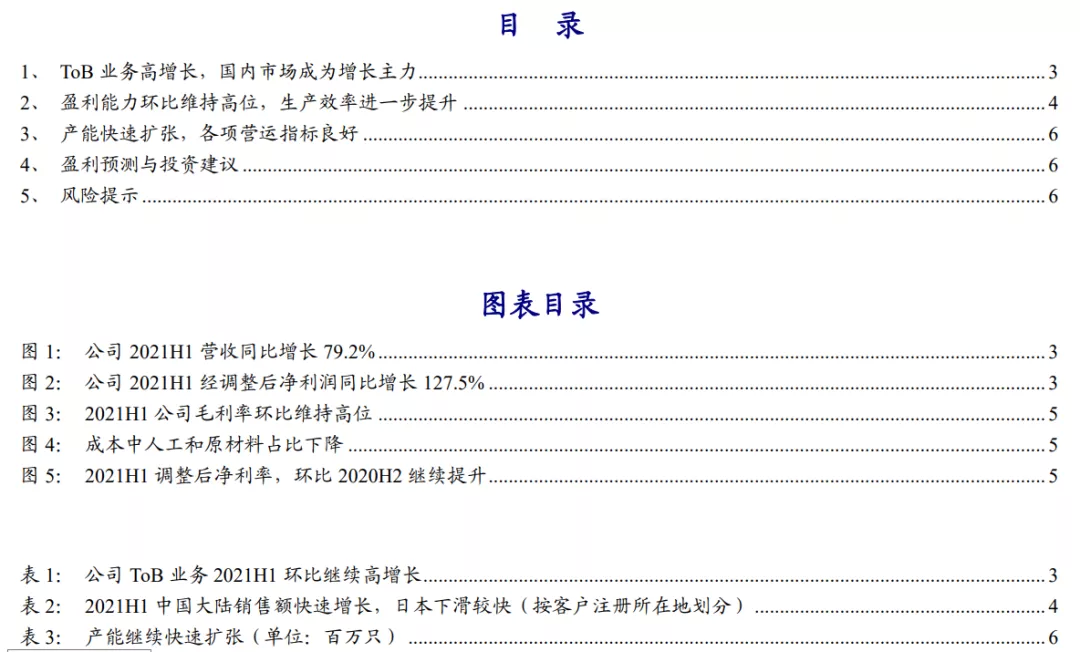

Q2业绩接近预告中枢,经调整后净利润环比继续高增长,维持“买入”评级

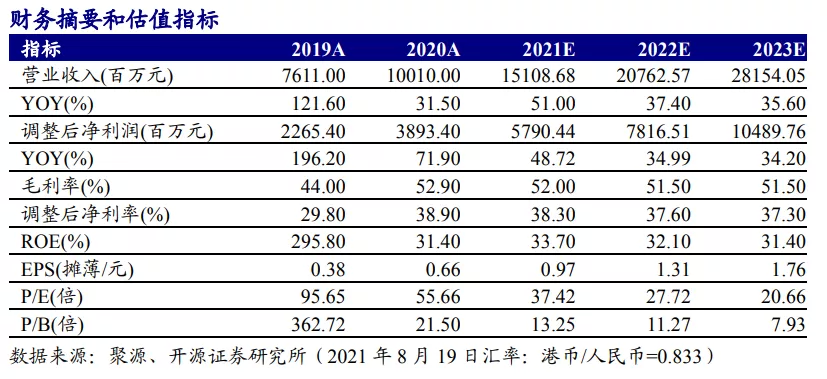

2021H1思摩尔国际(06969)营收69.5亿元(+79.2%),经调整后净利润29.8亿元(+127.5%)。其中,2021Q2经调整后净利润17.7亿元(+78.6%),环比2021Q1增长约44%。公司2021Q2业绩继续保持快速增长,业绩接近预告中枢,我们维持盈利预测,预计公司2021-2023年调整后净利润为57.90/78.17/104.90亿元,对应EPS为0.97/1.31/1.76元,当前股价对应PE为37.4/27.7/20.7倍,维持“买入”评级。

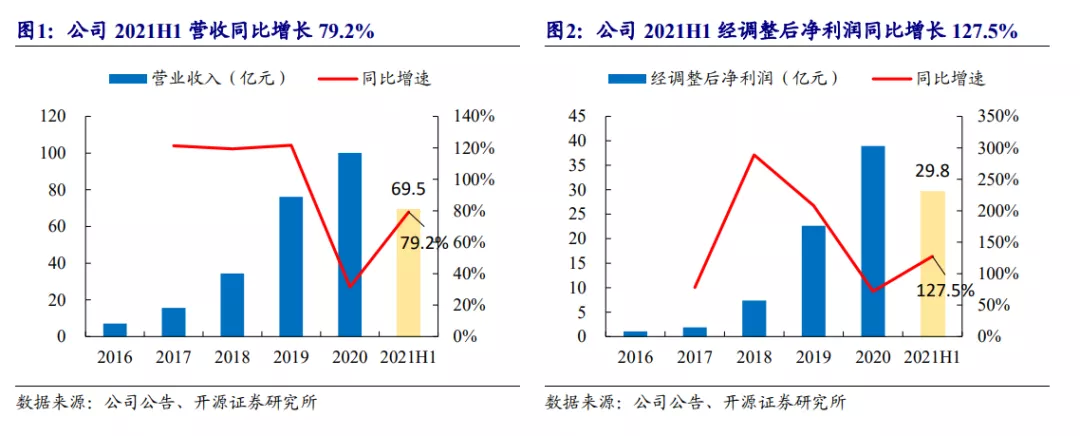

国内市场推动ToB业务环比高增长,ToC零售大烟业务逐步恢复

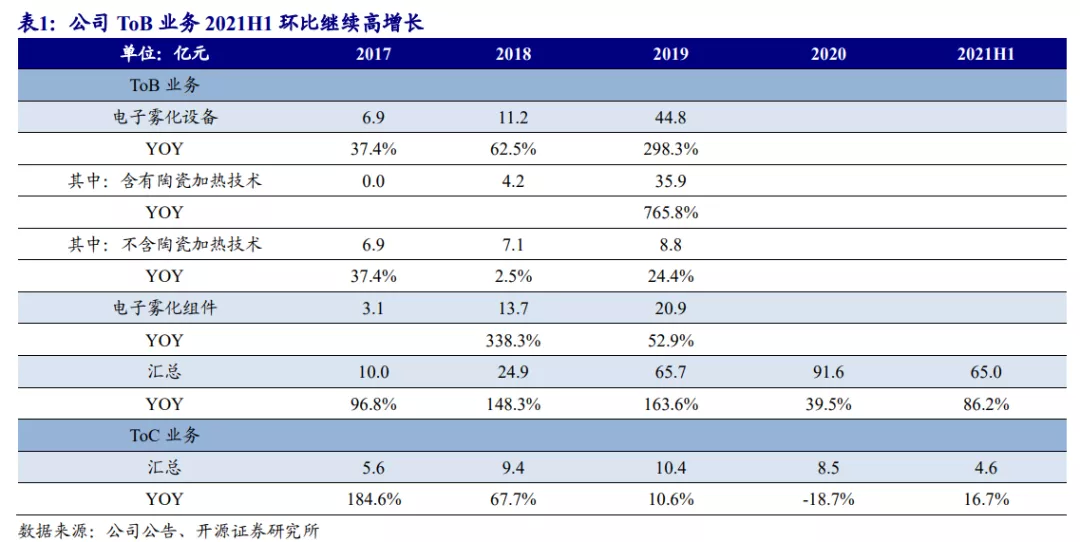

2021H1,ToB业务收入65.0亿元(+86.2%),环比2020H2增长61.6%;ToC业务收入4.6亿元(+16.7%)。其中,美国地区收入约为25.0亿元(+20.0%),环比2020H2下降13.0%。我们预计,以Vuse为代表的下游核心客户继续保持较快增长并且PMTA审核落地后增长或将提速。公司在中国大陆的收入约为28.4亿元(+414.9%)。2021H1下游国内客户快速增长成为公司业绩增长主要驱动力。

盈利能力:毛利率环比维持高位,经调整后净利率环比继续提升

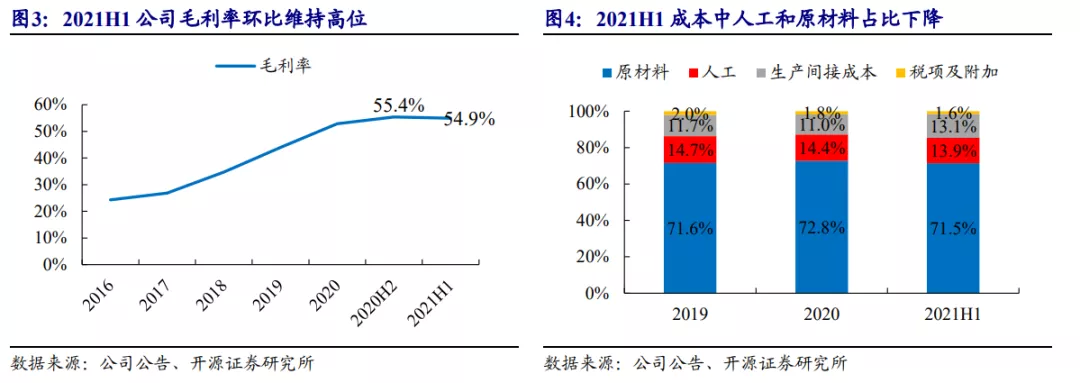

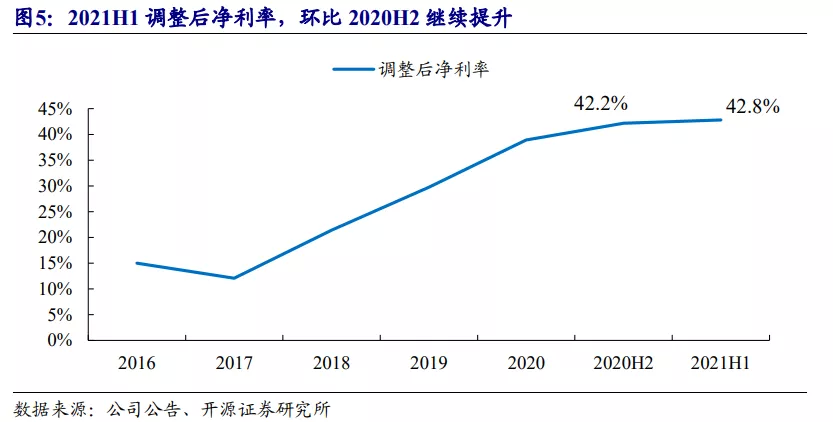

2021H1公司整体毛利率为54.9%(+5.9pct),环比2020H2下降0.5pct。在原材料涨价压力下,公司毛利率环比继续维持高位,我们认为或主要系规模效应和生产效率提升、收入结构优化和继续维持高议价权。而费用端,销售费用率下降,研发延续高投入,管理费用率稳定。整体看,公司调整后净利率环比继续提升。2021H1,公司调整后净利率为42.8%(+9.1pct),环比2020H2增长0.6pct。

产能继续快速扩张,未来以研发为内核有望不断拓宽业务边界

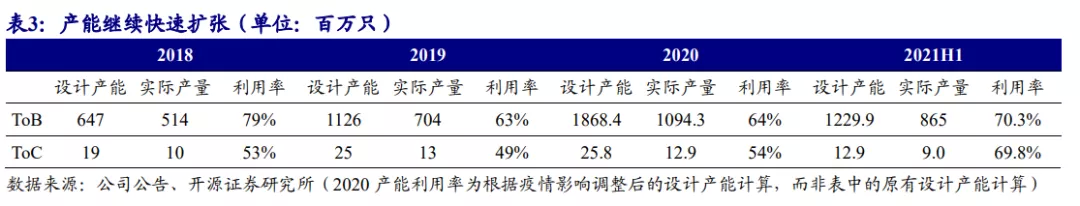

于2021年6月30日,公司ToB端设计产能已提升至28.15亿只/年,相较2020年末增长21.5%,公司产能继续快速扩张。报告期内,公司积极开展医疗、保健领域雾化(部分产品陆续进入第三方检验或消费者测试阶段)、HNB等外延品类的研发,并设立美国研究院。同时,公司2021H1新增研发人员超160人,研发团队总数已超千人。我们认为公司未来有望以研发为内核不断拓宽业务边界。

风险提示:新型烟草监管政策变化、下游大客户市场开拓受阻、竞争加剧等

一、ToB业务高增长,国内市场成为增长主力

2021H1公司实现营收69.5亿元(+79.2%),经调整后净利润29.8亿元(+127.5%)。其中,2021Q2公司经调整后净利润17.7亿元(+78.6%),环比2021Q1增长约44%。公司2021Q2业绩继续快速增长,接近前期业绩预告中枢。

2021H1公司ToB业务收入65.0亿元(+86.2%),环比2020H2增长61.6%;ToC业务收入4.6亿元(+16.7%)。

ToB业务增速环比继续提速:(1)品质和技术优势依然绝对领先;(2)下游海外大客户和国内核心客户依然保持高增长。

ToC业务逐步恢复增长,报告期内公司积极开拓市场和分销渠道,随着疫情好转,海外销售渠道也逐步恢复正常运转。

分地区看:

美国:根据客户注册所在地划分,2021H1美国地区收入为8.3亿元,同比增长27.3%。若加上从中国香港再发往美国的产品(2021H1公司向中国香港注册客户销售的产品有94.0%发往美国),则2021H1美国地区收入约为25.0亿元,同比增长20.0%,环比2020H2下降13.0%。我们预计,以Vuse为代表的下游核心客户继续保持较快增长并且PMTA审核落地后增长或将提速。

中国:2021H1公司向中国注册客户销售的产品收入为31.6亿元,同比增长330.8%。若剔除出口贸易商的干扰,公司在中国大陆的收入约为28.4亿元,同比增长414.9%。2021H1下游国内客户快速增长成为公司业绩增长主要驱动力。

日本:2021H1公司向日本注册客户销售的产品收入为0.9亿元,同比下降39.6%,主要系,日本客户受疫情冲击且新品迭代慢。

欧洲:2021H1公司向欧洲注册客户销售的产品收入为9.2亿元,同比增长24.8%,公司下游核心客户Vuse在欧洲市场加速扩张,同时公司大烟业务逐步复苏。

二、盈利能力环比维持高位,生产效率进一步提升

2021H1公司整体毛利率为54.9%,同比增长5.9pct,环比2020H2下降0.5pct。在原材料涨价压力下,公司毛利率环比继续维持高位,我们认为或主要系:

(1)生产端销售收入规模扩大带来的生产、采购等方面的规模效应提升。2021H1虽然原材料有涨价压力,但公司成本中的原材料占比环比下降。

(2)生产效率提升:2021H1成本中的人工成本占比环比继续下降。报告期内,公司首条自动化产线投产,单线生产效率达7200个雾化器/小时。

(3)维持高议价权:公司技术壁垒高,面对下游客户仍有较高议价权。

(4)收入结构继续优化:毛利率较低的大烟和烟具等收入占比下降。

费用端:销售费用率下降,研发延续高投入,管理费用率稳定。

研发费用:2021H1公司投入研发费用2.4亿元,研发费用率达3.4%(-2.0pct)。研发费用率下降主要系2020H1发生较大金额PMTA费用所致。若剔除PMTA费用影响,2021H1公司研发费用同比增长23.7%,维持高投入。报告期内,公司积极开展医疗、保健领域雾化(部分产品陆续进入第三方检验或消费者测试阶段)、HNB等外延品类的研发,并在美国设立了研究院从而充分利用海外的研发人员和资源。同时,公司2021H1新增研发人员超160人,研发团队总数已超过千人。

管理费用:2021H1公司管理费用3.63亿元,管理费用率达5.2%(-2.0pct)。管理费用率下降主要系购股权费用高基数影响。若剔除该部分影响,公司2021H1管理费用率为3.4%,同比持平。

销售费用:2020H1公司销售费用0.68亿元,销售费用率达1.0%(-0.9pct)。公司ToC业务占比下降、规模效应和管理效率提升。

整体看,公司调整后净利率环比继续提升。2021H1,公司调整后净利率为42.8%(+9.1pct),环比2020H2增长0.6pct。

三、产能快速扩张,各项营运指标良好

2021H1公司ToB端设计产能为12.3亿只,产能利用率为70.3%。于2021年6月30日,公司ToB端设计产能已提升至28.15亿只/年,相较2020年末增长21.5%,公司产能继续快速扩张。

营运能力方面:

存货:公司2021H1存货周转天数为26.9日,同比下降29.6%。

应收账款:公司2021H1公司应收账款及应收票据周转天数为67.4日,同比增长28.5%。周转天数上升我们认为主要系:(1)公司给核心客户账期较长,报告期内核心客户增速明显高于小客户;(2)公司给核心客户账期略有延长。但我们认为公司周转率仍处于良性水平并且公司核心客户回款风险较小。

现金流:公司2021H1经营性现金流净额为24.3亿元,同比增长120.2%。

四、盈利预测与投资建议:

业绩接近业绩预告中枢,我们维持盈利预测,预计公司2021-2023年调整后净利润为57.90/78.17/104.90亿元,对应EPS为0.97/1.31/1.76元,当前股价对应PE为37.4/27.7/20.7倍,维持“买入”评级。

五、风险提示:

新型烟草监管政策变化、下游大客户市场开拓受阻、消费电子代工厂等竞争对手进入使市场竞争加剧等。

本文选编自“吕明可选消费研究”,智通财经编辑:杨万林。