摘要

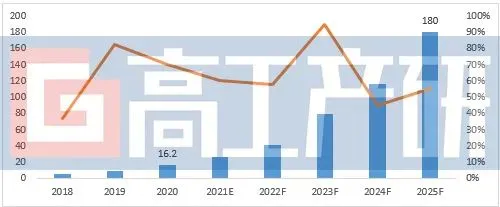

GGII预测,至2025年中国储能锂电池出货量有望达到180GWh,比2020年规模增长10倍以上,5年复合增长率超60%。

核心观点:2021上半年储能锂电市场呈现爆发式增长,全球与中国出货规模同比分别增长80.2%与101.8%。2021年以来储能锂电池企业普遍进入订单爆满、产能不足与计划大幅扩产的状态。与此同时,政策层明确储能独立市场地位,并提出2025年30GW的装机量目标。

此外,电力市场化改革正深入推进,有利于储能商业模式真正形成。新能源消纳等发电侧储能应用将成为该市场中短期增长潜力最大的市场。GGII预计十四五期末中国储能锂电池出货量达到180GWh,5年复合增长率超60%。

政策利好持续,储能即将迎来爆发拐点

2021年7月来,中央部委密集发布《关于加快推动新型储能发展的指导意见》(下称指导意见)《关于鼓励可再生能源发电企业自建或购买调峰能力增加并网规模的通知》(下称通知)等重磅利好政策,提出到2025年,实现新型储能从商业化初期向规模化发展转变,装机规模达30GW以上,到2030年,实现新型储能全面市场化发展。碳达峰碳中和下,新型储能爆发拐点即将到来。

《指导意见》等文件最大的政策亮点是承认新型储能独立市场主体地位。过去国内储能发展缓慢的主要阻力就是经济效益不足,其背后是储能无法参与电力市场进行电力交易。此次提出研究建立储能参与各类电力市场准入条件与交易机制,意味储能参与电力市场化交易进入实质性阶段。

此前,储能相关投资不能被电网计入输配电价核算的成本端,电网几乎没有投资储能项目的积极性。但本次通知明确规定:“购买调峰能力,包括购买调峰储能项目和购买调峰储能服务两种方式,且被购买的主体仅限于本年度新建的调峰资源。”此模式下,电网企业可通过向风光电源业务出售调峰能力实现储能投资回收,且该方式也有效减轻新能源发电项目业务的初始投资负担,将刺激电网企业成为未来储能项目最重要投资主体。

其次,《指导意见》提出鼓励储能多元化发展。一要大力推进电源侧储能项目建设,二要积极推动电网侧储能合理化布局,三是积极支持用户侧储能多元化发展。鼓励围绕分布式新能源、微电网、大数据中心、5G基站、充电设施等终端用户探索储能融合发展新场景。

GGII预测,十四五期间电力储能凭借“风光+”等可再生电源侧配套需求与电网侧大容量高比例配套试点,有望成为增长空间最大的二级应用。

另一方面,为刺激企业投资储能积极性,政府后续大概率将出台电化学储能电价机制、发电侧电价市场化相关配套政策。这将进一步推动储能资产从“政策要求”向“具备盈利模式”转变。总体来看,十四五时期储能行业将真正实现商业化、规模化运作。

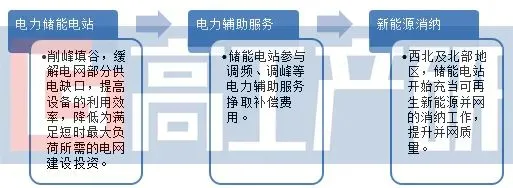

中国电力储能市场应用重点的转变

资料来源:高工产研锂电研究所(GGII)

2021年上半年市场回顾

从市场规模看,2021年1-6月,全球储能锂离子电池出货量达18.2GWh,较2020年1-6月的10.1GWh同比增长80.2%,其中中国储能锂离子电池出货量为11.1GWh,较2020年1-6月的5.5GWh同比增长101.8%。

2021年上半年电力储能同比大幅增长的主要原因为:

1)各地发电集团积极响应政策,可再生能源配置锂电储能项目急剧增多;2)欧美家庭储能市场保持持续高速增长态势;3)欧美MW级集中式风光电站储能配套加速,刺激国内储能大幅出口;4)国内通讯运营商不断释放锂电池需求。

从产品趋势看,电芯与模组正朝着大电芯、高集成化方向发展。锂电池生产企业和系统集成商正在从100Ah电芯逐渐切换到200Ah以上大电芯。

大电芯电池应用具有以下方面的优势:1)体积能量密度较小电芯具备优势,大电芯获得高体积能量密度容易度更高;2)PACK端零部件使用量减少,有利于成本下降;3)大电芯电池更容易获得高容量;4)安全性提升;5)集成领域装配工艺简化度高。现阶段磷酸铁锂电池的生产主要采用标准化的模式生产,行业主流体系集中在L80/100/125/170/200等体系。模组端同样向高集成化、大体积化方向发展,刀片电池、CTP等工艺技术有望从动力电池领域推广到储能。

从竞争格局看,储能锂电市场尚未形成稳定的竞争格局,参与者主要集中在中日韩等国家及地区,如松下、三星SDI、LGC,中国的比亚迪(弗迪电池)、CATL、派能科技、中天、国轩、南都、双登等。

GGII了解到上半年头部储能锂电池企业都处于订单爆满、产能严重不足的状态。

一方面,订单暴增驱使头部企业频繁募资扩充电池产能,储能电池环节整体按下扩产的快速键。

另一方面,上游原材料并未完全准备迎接下游的扩产,中短期锂盐等原材料仍将保持紧缺状态。为建立自身竞争优势,头部企业布局上游原材料和设备环节的事件在未来一段时间将明显增加。

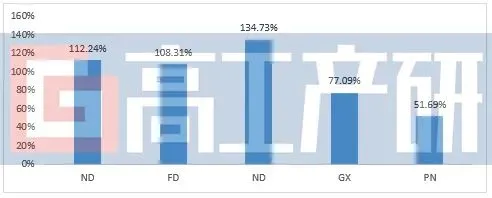

2021年Q1国内部分储能锂电企业营收增长率水平(%)

数据来源:公司财报、高工产研锂电研究所(GGII)整理

十四五储能出货规模预判

随着政策支持力度加大、电力制度商业化、商业模式的成熟化,储能锂电池装机量将保持加速增长,十四五时期储能锂电池有望进入商业化加速期。高工产研锂电研究所(GGII)预测,至2025年中国储能锂电池出货量有望达到180GWh,比2020年规模增长10倍以上,5年复合增长率超60%。

2015-2025年中国储能锂电池出货量及预测(单位:GWh,%)

数据来源:高工产研锂电研究所(GGII),2021年8月

本文编选自微信公众号“高工锂电”,智通财经编辑:楚芸玮。