投资要点

事件:YALLA(YALA.US)公告2021年二季度财报。21Q2公司营收同比+110%至6662万美元,

其中社交服务收入为5061万美元,游戏服务收入为1601万美元。Non-GAAP下,21Q2净利润同比+101%至3214万美元,净利润率为48%。

受斋月影响,用户可支配时长受限,社区仍快速扩张。公司持续本地化运营使Yalla品牌知名度不断提升,在21Q2斋月季假期下,平台用户社区保持稳定扩张。21Q2平均MAU同比+77%至2206万。社交产品Yalla平均MAU同比+73%至837万;拳头游戏产品Yalla Ludo平均MAU同比+80%至1369万。新游戏表现亮眼,公司产品矩阵不断完善或可持续助力营收增长。公司在南美和土耳其推出的Yalla Parchis和101 Okey Yalla 二季度表现亮眼,在应用商店排名中位居前列。根据公司数据,Yalla Parchis在南美主要国家包括哥伦比亚等8个国家中下载量位居游戏类别第一。此外,针对沙特高净值用户的Yalla Baloot处于开发最后阶段,未来三款新游戏有望赋能收入增长。

费控能力保持稳定,净利润增长显著。Non-GAAP下,21Q2公司营销费用为660万美元,行政费用为240万美元,研发费用为310万美元。在业务规模和团队不断扩容下,公司保持稳定经营效率,剔除股权激励影响,营销费用率同比+1.2pp至9.8%,行政费用率同比-0.8pp至3.6%,研发费用率同比+1.3pp至4.6%。目前公司仍处于用户拓展阶段,对买量增长持谨慎态度,在考虑到当地用户和产品社区发展下推进长期增长战略。Non-GAAP下,21Q2净利润达3214万美元,同比增长102%,净利润率达48%,平台盈利能力稳健。

付费用户稳中有升,货币化能力不断强化。公司整体付费用户数稳定增长,截至21Q2末,付费用户同比+20%至641万,用户付费率为29%。平台产品受斋月假期影响不同,其中Yalla的付费用户从120万小幅下降至110万,Yalla Ludo付费用户同比增长14.6%至530万。公司团队根据用户反馈持续完善社区良好环境,通过迭代推出新的设计特性和功能增强用户粘性,Yalla用户对社区认同感得到不断提升。截至21Q2末过去12个月平台付费用户平均收益同比+102%至33.8美元,环比增长9%。

投资建议:预计公司21-23年Non-GAAP净利润保持63%复合增长。公司是中东地区领先的社交和娱乐企业,鉴于Yalla社区活跃度高且Yalla Ludo品牌建设效果不断提升,Yalla Parchis和101 Okey Yalla下载规模初显,平台积极布局拓展新产品,未来公司业绩有望持续高增速,维持“买入”评级,持续推荐。

风险提示:地缘政治不稳定风险;市场竞争加剧风险;新游戏拓展不及预期。

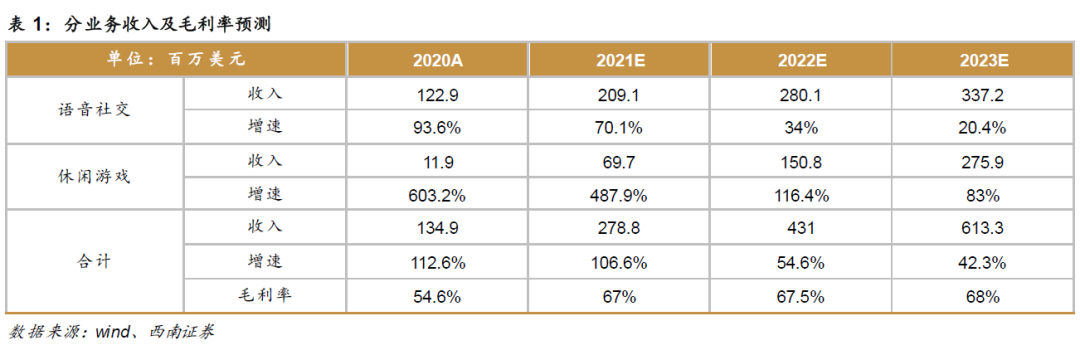

关键假设

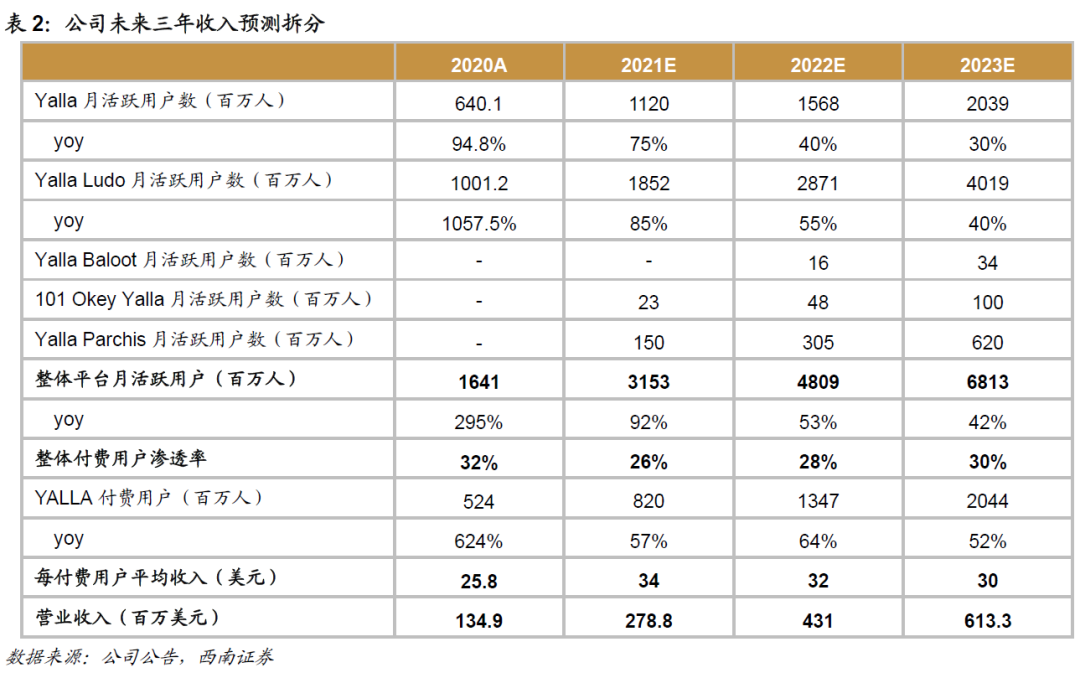

假设1:用户数

21Q2公司平均MAU为2206万,参考MENA地区主要区域的在线社交和娱乐用户数为1.37亿,公司在MENA主要区域渗透率为16%;从全球具有类似文化背景的国家来看,在线社交和娱乐用户数超过6亿,考虑到Yalla和Yalla Ludo开拓MENA地区尚在早期,且积极争取海外市场流量,预计21-23年Yalla月活跃用户增速为75%、40%、30%,Yalla Ludo月活跃用户增速为85%、55%、40%。

鉴于Yalla Ludo渗透市场速度,参考Facebook在三款游戏上线的地区用户数据,预计Yalla Ballot、101 Okey Yalla和Yalla Parchis三款产品2021-2023年用户渗透率均为0.5%、1%、2%。

假设2:用户付费率

预计受新游戏上线的影响,用户规模或将扩大但公司整体付费率短期内或下降,未来随着公司依据产品定制营销方案的落地,凭借积累的资源优势和团队强大的本地化能力,中长期来看,付费率后续或提升。基于公司运营Yalla Ludo经验,三款新游戏用户付费意愿有望快速提升,预计21-23年平台用户付费率为26%、28%、30%。

假设3:每付费用户平均收入

鉴于Yalla和Yalla Ludo网络效应日愈显著,公司通过丰富产品功能提升用户使用体验,用户付费意愿有望稳步提升,考虑到三款新游戏上线的影响,公司整体ARPPU或将短期内下降,未来1-2年有望保持稳定,预计21-23年每付费用户平均收入增速为32%、-6%、-6%。

假设4:费用率

公司规模效应逐渐显现,预计21-23年营销和行政费用率逐年下降,分别至30%、25%、22%;由于业务规模扩大,公司重视产品研发和产品技术更迭,预计21-23年研发费用率为5%、6%、7%。

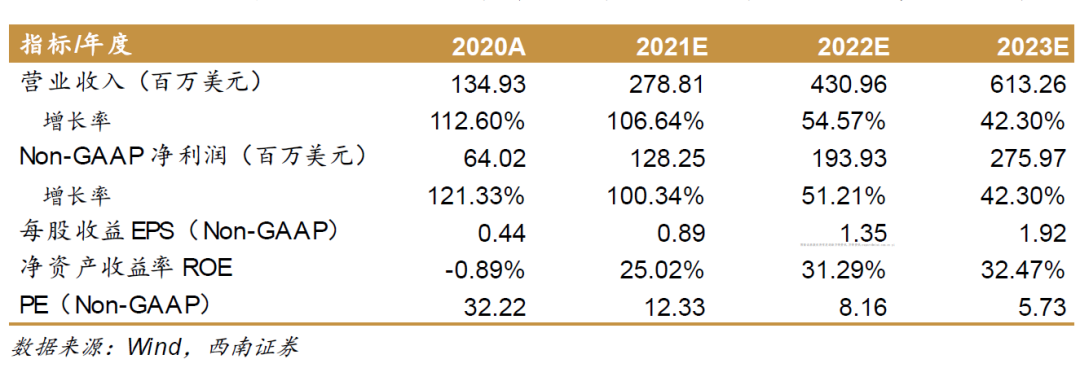

预计公司21年-23年收入为2.8、4.3、6.1亿美元,Non-GAAP净利润分别为1.3、1.9、2.8亿美元,Non-GAAP下,EPS分别为0.89、1.35、1.92美元,对应PE分别为12、8、6倍。

本文选编自公众号“西南海外编年史”,作者:陈泽敏 郭婧雯;智通财经编辑:韩永昌。