摘要

在此前一周大幅调整后,海外中资股市场上周在低位企稳。包括材料、汽车和电信在内多数板块上周纷纷上涨,这与我们在上周提出的市场可能逐步触底反弹并进入布局区的判断基本一致。不过,政策不确定性下成长板块内部依然出现较大分化。半导体等硬件板块上周吸引了大量的南向资金流入,而游戏、医疗保健以及直播等相关标的继续承压,主要是受到监管政策担忧的影响。

具体来看,在媒体报道电子游戏对中国青少年带来相对负面影响后,包括腾讯和网易在内的电子游戏标的在上周初普遍遭遇大幅抛售。虽然监管不确定性仍将存在,但是几个因素显示市场可能逐步进入“布局区”:

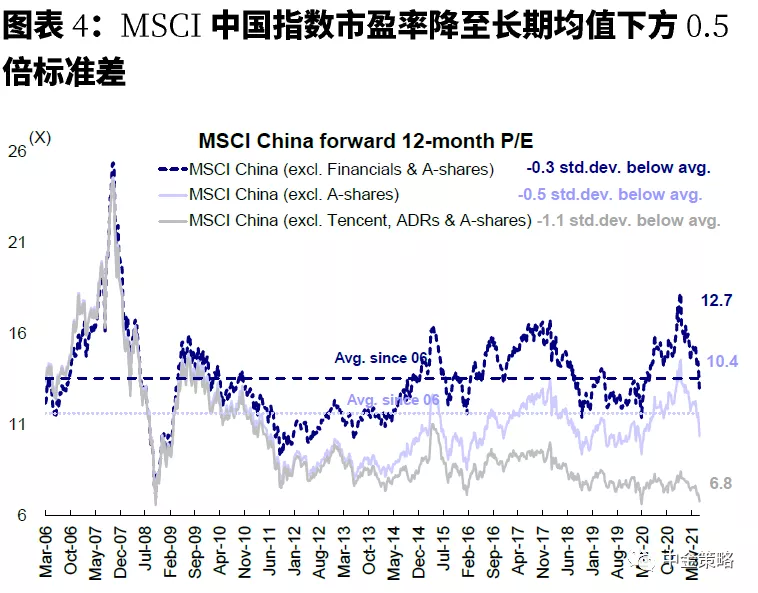

1)市场估值已经计入较多的悲观情绪,目前估值明显低于历史均值;

2)市场情绪技术指标出现极端超卖信号;

3)海外资金没有出现市场所担忧的大幅流出;

4)政策方面,腾讯和网易在防范未成年人网络成瘾上已经做出了行业内相对领先的举措,且一直在推动国内游戏行业的健康发展。我们认为短期不确定性仍可能会带来扰动,但对长线投资者来说市场的吸引力也正在凸显。

投资建议上,考虑到近期市场已经遭遇抛售,我们仍认为长期和短期均存在一定机会。短期来看,由于近期过度抛售,估值定价明显具有吸引力的板块将出现逢低买进机会,投资者有望从中受益。科技板块部分龙头个股估值已经降至历史区间的底部。长期来看,我们认为中国产业和消费升级趋势将保持不变,两大趋势中的核心板块,如电动汽车产业链、新能源、先进制造及消费和医疗保健两大板块中龙头企业,将存在诸多长期机会。

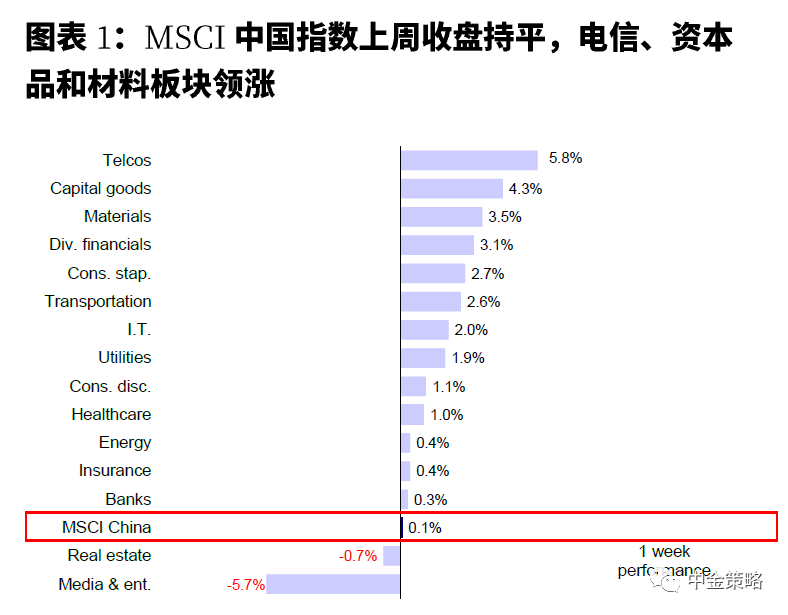

市场回顾:继此前一周大幅波动后,海外中资股市场上周出现企稳迹象。恒生指数上涨0.8%,恒生国企指数和MSCI中国指数分别微涨0.4%和0.1%。不过,科技板块由于面临监管不确定性继续承压,恒生科技指数上周依然下跌1.24%。板块方面,电信、资本品和材料板块领涨,涨幅分别为5.8%、4.3%和3.5%;媒体、娱乐和房地产板块表现落后,分别下跌5.7%和0.7%。

市场走势回顾:在此前一周大幅调整后,海外中资股市场上周在低位企稳。包括材料、汽车和电信在内多数板块上周纷纷上涨,这与我们在上周提出的市场可能逐步触底反弹并进入布局区的判断基本一致(请参考《港股逐步进入“布局区”》)。市场的低位企稳也不算意外,毕竟此前在恐慌性抛售中市场已经呈现出较为悲观而且超卖的极端信号,同时从我们跟踪的EPFR统计数据来看,市场所担忧的外资大举撤离的情形也并未出现。

不过,政策不确定性下成长板块内部依然出现较大分化。半导体等硬件板块上周吸引了大量的南向资金流入,而游戏、医疗保健以及直播等相关标的继续承压,主要是受到监管政策担忧的影响。具体来看,在媒体报道电子游戏对中国青少年带来相对负面影响后,包括腾讯和网易在内的电子游戏标的在上周初普遍遭遇大幅抛售。

海外方面,美国劳工局发布的7月就业数据超预期。受此推动,美国国债收益率上周五明显走高,就业市场的修复可能也表明美联储减量所需的条件取得进一步进展。我们在2021年下半年市场展望报告中指出,美联储货币政策只是影响香港市场海外资金流动的诸多因素之一,不过临近政策变化附近的潜在扰动、尤其是美债利率上升的影响仍值得关注。

投资建议上,考虑到近期市场已经遭遇抛售,我们仍认为长期和短期均存在一定机会。短期来看,由于近期过度抛售,估值定价明显具有吸引力的板块将出现逢低买进机会,投资者有望从中受益。科技板块部分龙头个股估值已经降至历史区间的底部。长期来看,我们认为中国产业和消费升级趋势将保持不变,两大趋势中的核心板块,如电动汽车产业链、新能源、先进制造及消费和医疗保健两大板块中龙头企业,将存在诸多长期机会。

具体来看,支撑我们观点的主要逻辑和上周需要关注的因素主要包括:

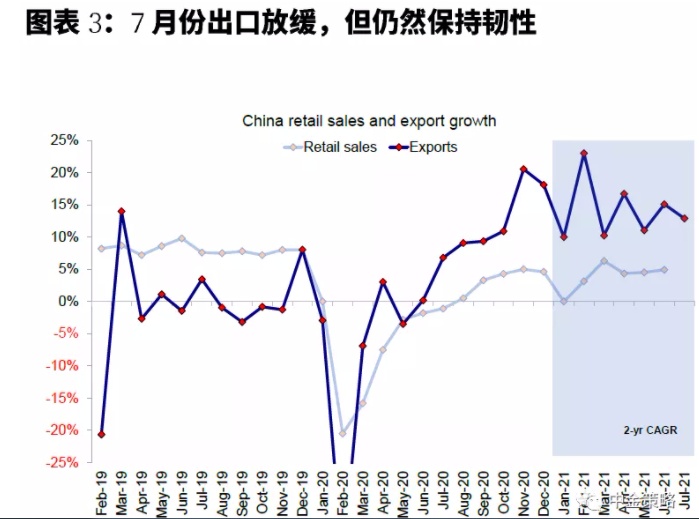

1) 宏观:7月份出口放缓,但仍然保持韧性。7月份中国出口同比增长19.3%,与6月份32.2%的强劲增速相比出现明显放缓,而且略低于市场一致预期。但是,7月份出口两年复合增速仍然保持韧性,达到12.9%(vs. 6月份15.1%)。整体来看,最新的出口数据表明外需出现放缓,德尔塔病毒变异导致国内疫情复发也抑制了国内生产与出口。往前看,我们认为出口增速可能继续放缓,为中国经济复苏平添新的阻力。在这一情形下,我们认为下半年市场关注的核心将从物价压力转向经济增长可持续性,而经济放缓有望开启政策放松空间。

2) 估值:市场整体估值处于历史均值下方0.5倍标准差,成长板块龙头标的估值处于历史低位。在近期抛售后,海外中资股成长板块估值明显低于历史均值。尤其需要指出的是,中国互联网巨头中的龙头企业目前估值接近历史区间的低端。例如,上周五腾讯动态估值为22.5倍,处于两年期均值下方2.3倍标准差。成长板块其它龙头标的阿里巴巴、网易和百度的估值分别处于历史动态市盈率下方1.34、1.30和1.64倍标准差。

虽然监管风险依然是香港市场成长板块面临的一大不确定性,但我们仍然看好中国新经济巨头的长期前景。另外,我们认为近期市场抛售可能已经计入了过多的悲观情绪,对长线投资者提供了一个意外的布局良机。

3) 海外方面:在强劲的就业数据公布后,美国国债收益率上升;关注对美国货币政策的潜在影响。强劲的7月份就业数据显示美国失业率降至疫情后新低5.4%,受此推动,上周五10年期美国国债收益率上升7个基点。美国债市遭遇抛售的背后是有关美联储鹰派立场更为强硬的预期出现。劳动力市场吃紧表明美国经济朝着美联储的全面就业目标取得一定进展。因此,美联储可能在今年年底前后开始QE减量。

从香港市场角度来说,正如我们在2021年下半年投资展望报告中所指出的,历史经验表明美联储政策决定只是影响海外资金流动的诸多因素之一,除非叠加内部和基本面因素。美联储暗示减量的时间点(可能在9月份FOMC会议前后)附近出现的潜在扰动以及可能伴随而来的收益率上升情形仍然值得关注。

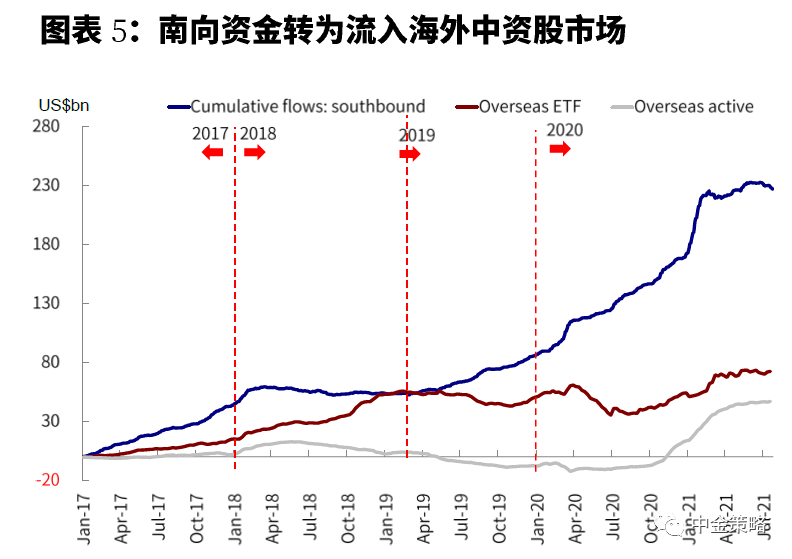

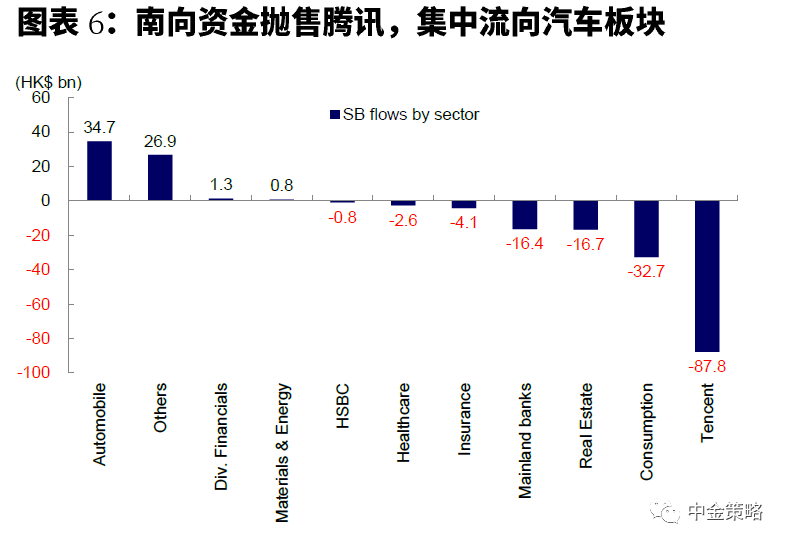

4) 流动性:南向资金转为流入海外中资股市场。上周共计17亿港元的南向资金流入海外中资股市场,结束了此前连续两周的流出趋势。由于监管政策存在不确定性,内地投资者继续抛售美团和腾讯,买入半导体和汽车(尤其是电动汽车)标的。另一方面,海外资金流入势头保持不变,不过流入港股的被动资金总量降至2300万美元,与此前一周的1.7亿美元相比出现放缓。

投资建议:在近期市场出现抛售后,我们认为随着恐慌情绪缓解市场将获得短期支撑。对于遭遇过度抛售而估值仍然具有吸引力的部分板块,例如医疗保健和部分科技巨头,投资者可以针对其潜在反弹行情进行布局。长期来看,我们建议关注中国长期趋势,例如产业升级和消费升级以及国货消费品牌的崛起。我们认为,电动汽车产业链、新能源、先进制造以及消费和医疗保健两大板块中的龙头企业将受益于中国经济的长期增长。

重点关注事件:1)7月份中国通胀与金融数据;2)疫情变化;3)监管政策变化;4)国内外货币政策立场的转变;5)中美关系。

本文来源于“中金策略”微信公众号,作者为王汉峰、刘刚等;智通财经编辑:文文。