1、收入&毛利率双双超预期。中芯国际收入超预期来自于产品的量价齐升,经测算本季度产量环比提升12%,出货均价环比提升8.8%。

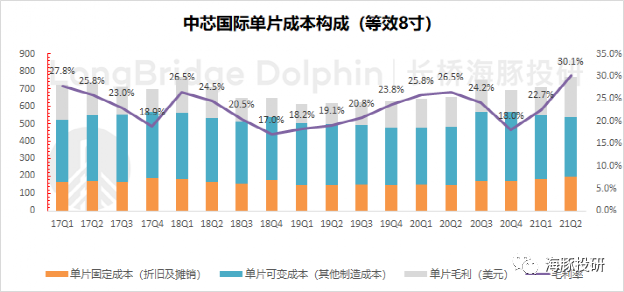

而毛利率的影响因素有出货价、固定成本和可变成本,海豚君分拆后可以看到,本季公司毛利率大幅提升主要来自于价格提升的影响。

数据来源:公司财报,海豚投研整理

2、扩产进行时,利用率依然满载。面对芯片制造的巨大需求,中芯国际产能持续扩产,扩产通常会影响产能利用表现。

而这个季度新产能的投放之下,中芯国际的产能利用率竟然能达到100.4%,创历史新高,反映了中芯国际的订单充足度。

数据来源:公司财报,海豚投研整理

3、多角度的数据透视下,反应行业高景气。中芯国际在本季中12寸晶圆收入占比持续提升,在受益于公司产能扩充的同时,也反应晶圆制造从8寸开始不断推升12寸晶圆的景气度,中国地区收入占比的提升也体现了国产化的持续推进。

4、经营数据亮眼,EBITDA大幅提升,存货/收入和应收账款/收入的指标持续下降,中芯国际营运能力向好,侧面反应行业高景气。在不考虑折旧摊销情况下,公司EBITDA指标不断提升,并在本季创历史新高!

整体上,这个季度的情况完美印证了海豚君之前的判断(参考:《中芯国际(下)日被低估的中国 “ 芯” 》与《透过联电看中芯国际日晶圆制造 yyds!》),晶圆制造行业仍在高景气度之内,并且8寸晶圆市场的景气度开始推升12寸晶圆市场的景气度。

在这个行业背景下,中芯国际作为国内12寸晶圆市场的龙头老大,受益尤为明显,核心指标全面超出市场预期,而且从公司调高的下季度指引来看,这个景气周期依然会持续,中芯国际有望迎来业绩和估值的“戴维斯双击”。

具体财报业绩上,海豚君详细分析主要关注以下方面:

** 中芯国际季报在连续超指引后,本季表现能否再次超指引预期?

** 收入的增长,从量和价的维度分别贡献了多少?毛利率如何实现提升?

** 下游哪个领域的高景气带动公司成长?华为事件后,中国地区的收入占比能否维持?哪个制程节点的产能更加紧张?

** 中芯国际本季的经营数据具体如何?存货和应收账款是否在合理水位?EBITDA的情况如何?

海豚君带着这些疑问来财报中寻找答案:

一

业绩成长的来源:收入&毛利率双双超预期的缘由

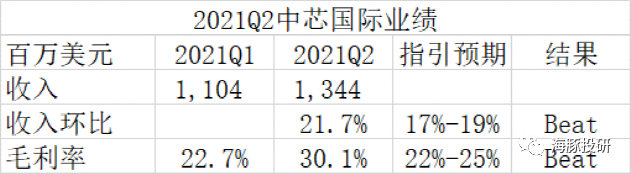

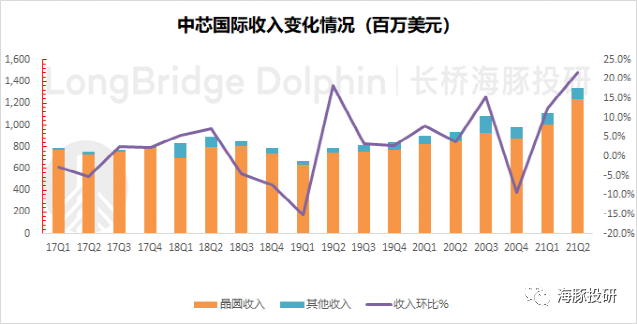

中芯国际本季度实现营收13.44亿美元,同比增43.2%,环比增21.8%。市场预期本季度营收13亿美元,小超市场预期。

数据来源:公司财报,海豚投研整理

从量和价的维度来分析,本次中芯国际收入增长的主要驱动力:

①量的维度,中芯国际本季晶圆付运量(等效8寸)达到1745千片,环比增长12%。在产能利用率持续保持在95%以上的情况下,晶圆付运量的增长主要由于公司仍在进行持续扩产。

②价的维度,中芯国际本季晶圆出货均价(等效8寸)为770美元,环比增长8.8%。出货均价的上涨主要由于行业景气度向上,带动整体市场价格提升。

数据来源:公司财报,海豚投研整理

中芯国际本季度毛利率达到30.1%,创近年来各季度的新高,大幅度超过此前指引预期的22%-25%。海豚君通过对中芯国际单片成本的结构拆分,来分析本次毛利率上涨的原因。

来看毛利率超预期的原因:由于“单片毛利=出货均价-单片固定成本-单片可变成本”二季度的单片固定成本约198美元,而单片可变成本约340美元,那么二季度单片成本合计约538美元,环比下降约10美元。

但由于中芯国际出货均价从上季度的708美元大幅提升至本季的770美元,本季度单片毛利从上季度的160美元迅速提升至232美元。

通过对中芯国际单片成本构成分析,本次毛利率抬升主要受益于出货均价的提升,本质是行业在高景气度内。

数据来源:公司财报,海豚投研整理

二

多角度透视中芯国际:高景气叠加国产化

梳理完中芯国际业绩增长的缘由后,海豚君再和大家从多角度来透视中芯国际本次季报。

1)下游应用端:IoT上量

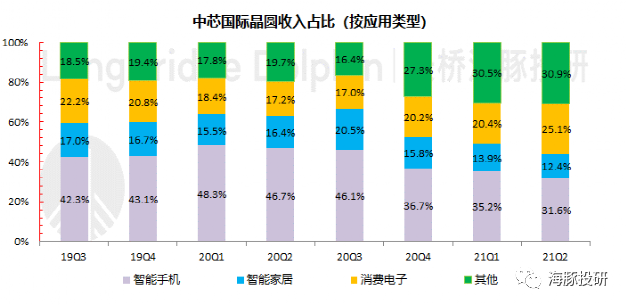

从下游应用端看,本季中芯国际最主要的营收来源仍来自智能手机,占比仍有31.6%,但从趋势上智能手机的占比呈现逐渐下滑的情况。

同时在下游各应用板块中,消费电子和其他板块占比呈现不断增大的趋势,这个季度消费电子板块占比提升至25.1%,该板块主要受益于智能穿戴IoT等领域,其他板块占比也提升至30.9%,该板块主要涵盖电脑、汽车/工业等领域。

数据来源:公司财报,海豚投研整理

2)制程节点端:清晰可见的行业景气度

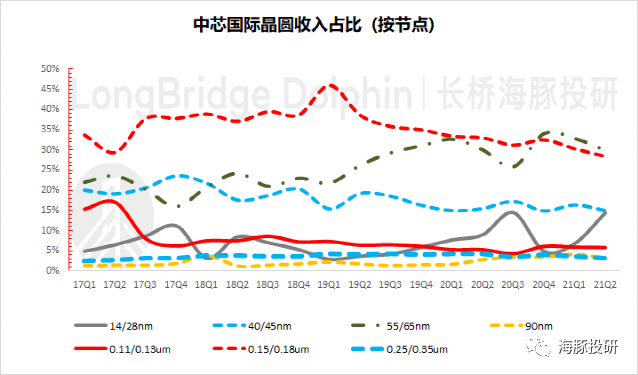

从制程节点端看,本季度中芯国际除了占比极低的90nm制程外,其余所有制程节点的收入都实现了环比增长。从各制程占比来看,本季28nm及以下节点的收入占比来到14.5%,接近历史最高去年三季度的14.6%(华为拉货带动),该节点制程收入同比增长130.2%,环比增长157.3%。其余各节点收入基本都增长10-20%。

本季财报中28nm及以下节点收入的增长,受益于8寸晶圆高景气后对12寸晶圆进行了带动。在整体产能紧缺的情况下,拉升了各个节点的出货水平。

数据来源:公司财报,海豚投研整理

3)晶圆尺寸端:12寸晶圆更加靓丽

从晶圆尺寸端看,一般市场上将90nm及以下的划入12寸晶圆范畴,在此情况下分析。从中芯国际晶圆收入(按尺寸)季度表现看,中芯国际12寸的晶圆收入占比不断提升。目前公司超过60%的收入来自于12寸晶圆,主要由于公司产能的扩充以及产品的涨价。

中芯国际本季12寸晶圆收入大幅度提升,达到7.7亿美元,同比增长57.6%,环比增长27.3%。海豚君此前文章《透过联电看中芯国际日晶圆制造 yyds!》中对联电财报的分析:“晶圆扩产情况下仍然满载,反应晶圆制造行业高景气”。

数据来源:公司财报,海豚投研整理

4)地区分布端:芯片制造的国产化愈演愈烈

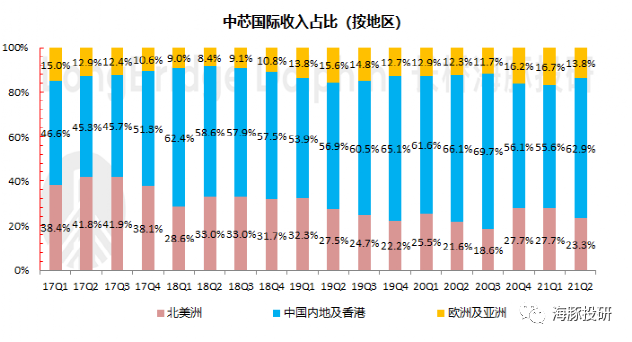

从地区分布端看,中国内地及香港部分的收入占比在中芯国际中提升最为明显。这个季度中国内地及香港收入占比达到62.9%,环比提升7.3pct,重新回到了60%以上的水平。

测算二季度中芯国际在中国内地及亚洲的收入达到8.45亿美元,创历史新高,同比增长36.3%,环比增长37.8%。这个数据反映了,国内旺盛的晶圆制造需求,填补中芯国际产能的同时也体现了芯片制造国产化的推进。

数据来源:公司财报,海豚投研整理

三

经营数据亮眼 EBITDA大幅提升

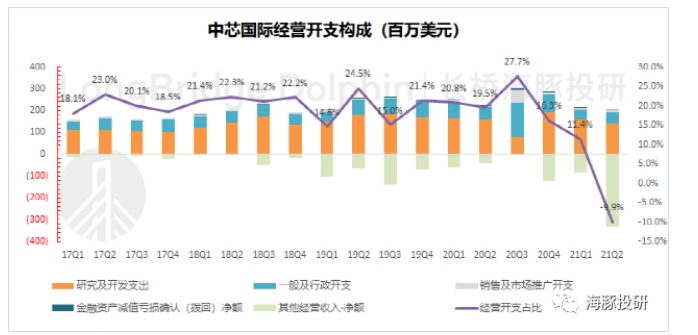

1)经营开支角度:三费平稳

从经营开支角度看,二季度中芯国际经营开支是“-1.33亿美元”。经营开支的负数,意味着等同于正向的经营收益,这是很少见的数据。

拆分本季度的经营开支看,研究及开发支出1.43亿美元,一般及行政开支0.51亿美元以及消费及市场推广开支0.07亿美元,三项费用整体环比和上一季度比较接近,三费表现稳定。

而造成本次经营开支异常的原因主要在于其他经营收入净额项目异常。其他经营收入中包括0.813亿美元的政府资金和2.31亿美元的资产处置收益。

其中,政府资金和上一季的0.863亿美元接近,而资产处置收益主要是因为在本季中公司处置子公司(中芯长电)的股权,当时交易对价即为2.31亿美元。

数据来源:公司财报,海豚投研整理

2)经营指标角度

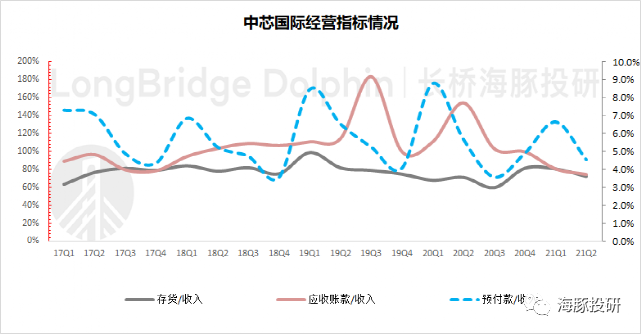

从经营指标角度看,主要从公司的存货、应收账款两项观察:

①中芯国际存货9.73亿美元,同比增长45.4%,环比增长9.3%;

②应收账款9.96亿美元,同比增长-31.2%,环比增长12.4%。

③结合资产负债表中存货&应收账款和收入之间的关系,21Q2存货/收入和应收账款/收入分别为72.4%和74.1%;从存货和应收账款指标看呈现下滑的情况,侧面再次印证了行业的高景气度以及公司不断向好的营运能力。

数据来源:公司财报,海豚投研整理

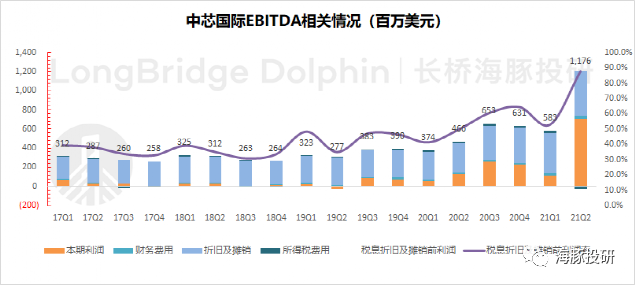

3)EBITDA角度

从EBITDA的角度看,二季度中芯国际税息折旧及摊销前利润达到11.76亿美元,环比增长102%,也来到了历史新高。

分拆看,此前中芯国际的税息折旧及摊销前利润主要来自于折旧及摊销。而本季度情况相对特殊,在折旧摊销方面二季度环比提升并不明显,而本次EBITDA的提升主要来自于本期利润的释放。测算本季度的利润率(税息折旧及摊销前),达到创历史新高的87.5%。

本文来源于“海豚投研”微信公众号;智通财经编辑:文文。