Square(SQ.US)刚刚宣布 Afterpay(AFTPF.US)进行了有史以来最大规模的收购,将通过290亿美元(390亿澳元)的全股票形式交易,收购澳大利亚金融科技支付公司Afterpay,向消费贷款领域扩张。

Afterpay一直是小众在线支付领域“先买后付”(BNPL)的领头羊。随着新冠疫情的爆发和社会活动的受限,全球范围内线上购物和支付逐渐受到欢迎,截至2021年6月30日,Afterpay在全球为超过1600万消费者和近10万家商户提供服务。

通过此次收购,Square 正在打造未来十年的主要金融巨头和强大的金融科技超级应用程序。Investi Analyst的这篇文章为投资者提供了 Square 从此次收购中获得的五个关键的独特优势。美股研究社进行了全文编译:

Square 和 Afterpay 的强强联合

本文的总体前提是为读者提供 Square 有史以来最大规模收购背后的牛市和熊市案例。

Square (SQ) 收购了 Afterpay (AFTPF) (AFTPY),以允许他们进入蓬勃发展的先买后付 (BNPL) 市场。Square 在其新闻稿中陈述的目标“Square 希望即使是最小的商家也能在结账时提供 BNPL,让 Afterpay 消费者能够直接在 Cash App 中管理他们的分期付款,并让 Cash App 客户能够发现商家和直接在应用程序中提供BNPL。” SQ 的首席财务官补充说:“Square 的计划是将 Afterpay 整合到其消费者现金应用程序和面向小型企业的卖家产品中。”

我最终认为,此次收购是 Square 在美国并逐渐在全球范围内主导金融科技生态系统的重要一步。但是,每个人都需要问自己一个重要的问题,为 Afterpay 支付 29B 美元的 30% 溢价值得吗?还是因为 SQ 卖家获得的协同效应增强而合理?BNPL 是 SQ 所必需的下一个主要催化剂吗?我们会讨论一切。

BNPL这个行业的市场规模有多大?

先买后付行业诞生于信用卡和消费者不得不从大银行手中承担巨额利率的挫折中。BNPL 为消费者提供了急需的灵活性,可以根据他们的喜好和条款进行购买。

另一方面,商家也受益于 BNPL 的兴起,因为它们可以提高转化率,吸引更多原本会避开他们产品的客户,并从消费者那里获得更高的商品价值。这就是为什么像 Peloton (PTON) 这样昂贵的产品由于 BNPL 的便利性而在过去一年中广受欢迎的原因。

BNPL 是一个庞大的行业,估计价值超过 1 万亿美元,Square 估计全球支付机会为 10 万亿美元,BNPL 目前的渗透率为 2%。随着越来越多的消费者意识到好处,这是一个巨大的机会。这种 BNPL 趋势对千禧一代和 Z 世代消费者更具吸引力。当 BNPL 选项很容易获得时,这些年轻客户不再从传统的信用卡提供商那里进行更大的购买。

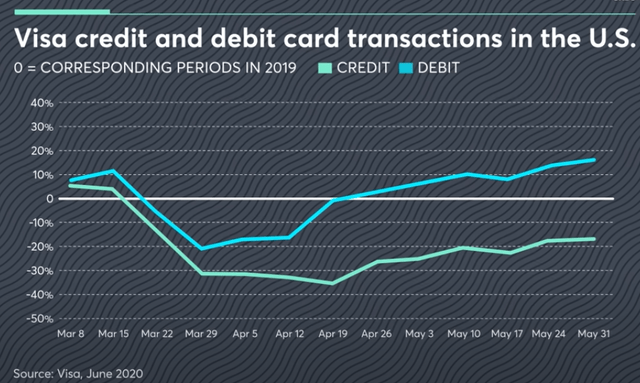

下面是 Visa (V) 去年的图表,在 2020 年显示借记卡交易的增长速度快于信用卡交易。BNPL 供应商在这一趋势中发挥了重要作用,消费者无需支付大笔费用。

Afterpay是一家怎样的公司?

Afterpay于 2015 年由 30 岁的 Nicholas Molnar(全球首席营收官兼执行董事、联合创始人)和 47 岁的 Anthony Eisen(联合创始人、首席执行官)在澳大利亚创立。两人是邻居,他们发现所在城市的电子商务提供商的转化率很低。他们决定从 2014/15 年开始建立公司。他们是澳大利亚的先行者之一,也是全球率先开创“后付款”商业模式的公司之一。

Afterpay 于 2017 年与 Touchcorp(支付处理公司)合并。它们于 2017 年在澳大利亚上市,随后 BNPL 产品解决方案于 2018 年在美国首次亮相。2018 年底,他们通过对英国领先的 BNPL 提供商之一 Clearpay 的重大收购进入了英国市场。在那之后,他们开始在整个欧洲扩展他们的网络。

任何客户都可以通过商家并基于良好的信用质量决定免费使用BNPL服务。他们可以根据他们的购买决定在固定期限内还清他们的购买。商家将 Afterpay 支付软件集成到商品描述和结账页面,并向 Afterpay 支付商品价值的 4-6%。

Afterpay 的主要收入来源有以下三个:

向 AFX 支付的商家费用(收入的 84%):中小企业支付 Afterpay 4-6% 的购买费用。

滞纳金(收入的 13%):当他们必须提醒客户付款或客户未在约定期限内付款时,他们会收取费用。

立即支付收入(收入的 3%):提供 B2B 服务,例如数据收集、欺诈检测、客户识别和支付解决方案。

由于产品改进、销售流程和进入市场战略,Afterpay设法保持了非常强劲的持续收入增长。他们的收入增长了 80% 以上,同时GMV 增长更快,年轻客户群的高忠诚度对产品来说很有吸引力。

投资者为何看好Square深入BNPL?

1)电子商务+Square卖家和Cash App的离线BNPL:最明显的知识是Afterpay将集成到Square的卖家(B2B)和Cash App(B2C)中,这将有助于加强商家和消费者之间的联系并推动更多购买. 这个过程将涉及两个工程团队,但 Afterpay 应该很容易集成到 Square 的在线和面对面结账解决方案中。

此外,电子商务和线下销售扩张是 Square 在这笔交易中的重要组成部分。“线下零售仍然占零售的绝大多数。” 因此,Square 的全渠道平台(电子商务和面对面)支付解决方案将更加强大。这非常有趣,因为 Square 将利用此次收购来增加其线下 Commerce 和 BNPL 的存在,这将直接与 PYPL 在市场上强大的线下 BNPL 存在竞争。

2) 推动 Square 的销售和潜在客户开发:Square 的一个主要好处是,如果 Afterpay 消费者选择,他们可能能够在 Cash App 中管理他们的贷款还款分期付款。这将进一步帮助 Cash App 吸引新客户并增加他们在决定使用 Afterpay 的现有客户中的参与度。此外,这是增加 Square 卖家和小企业主的销售额并将新商家引入其现有卖家生态系统的另一个潜在客户机会。根据 Afterpay Half Year 今年早些时候的报告,“平均而言,我们每个月向我们的零售合作伙伴发送了 2700 万条线索,而 12 月份的一半或 4500 万条线索。”

3) 接触年轻客户:这可能最终成为交易的核心。第一个是 Square 可以在他们的 Cash App 平台上建立在千禧一代和 Z世代中的巨大成功基础上。Afterpay 的普通客户主要是千禧一代。这里最重要的是有一个长期和客户终身价值 (LTV)。通过在年轻时获得这些客户,他们可以建立品牌忠诚度和 CAC:如果他们能够留住这些客户,那么 Square 的 LTV 可能会呈指数级增长。事实上,据 Afterpay 称,67% 的 Z 世代在过去 6 个月内使用过他们的服务。

4)全球和国际存在:第二个要点是这些是国际客户。Square 一直希望在全球范围内建立财务影响力,尤其是年轻一代。

此次收购使他们能够进入澳大利亚的广阔领域,但最重要的是,他们可以在 Afterpay 拥有强大影响力的亚太地区开始他们的网络网络。Afterpay 在亚太地区已经证明是成功的,甚至是良好的盈利能力。根据 2021 年半年度报告,Afterpay 亚太地区的调整后 EBITDA 利润率为 39%。因此,Square 可以在该地区的客户中建立影响力并接触更多潜在的 Cash App。

5) Neobank 的规模和可选性:Square 已提出成为 Neobank 的请求。许多 Square 投资者都在急切地等待这一请求的潜在批准。如果成功,Square 将拥有一个全面的银行解决方案,他们将能够利用 Afterpay 软件的广泛规模并利用产品的网络效应。

当 BNPL 平台成为成熟的金融机构时,可以以不同的方式利用它们的选择性。他们将能够改进目前适用于 Square 的卖方 SMB 及其现有 Cash App 客户的贷款计划。有多种方法可以利用此资产。

创始人:对于一家于 2015 年成立并以如此迅速的成功建立了 20 亿美元公司的公司来说,这是一个极具争议的方面。创始人是独一无二的人才。Nicholas Molnar(全球首席营收官兼执行董事、联合创始人)和 Anthony Eisen(联合创始人、首席执行官)。尼克是澳大利亚最年轻的白手起家的亿万富翁。他们有一个很好的管理团队,了解行业的来龙去脉。

投资者需要注意的五个风险

1)为什么Afterpay卖得早?——这是一个很难回答的问题。许多 Afterpay 投资者一直很好奇,为什么一家同比增长超过 100% 并获得一定吸引力的公司愿意在他们的故事早期出售他们的公司。创始人只是想获利并退出吗?可能是他们一直钦佩杰克·多尔西和史克威尔,觉得这笔交易很合适。从消极方面来说,他们很可能已经意识到真正打入美国市场,尤其是中小型企业的难度。这是人们应该不断询问的事情。澳大利亚的 BNPL 是全球任何市场中到期率最高的债券之一。可能是他们的增长率达到顶峰的感觉。很难知道。

2)为什么Square支付溢价?– 早些时候,我陈述了一些理由来为 Square 支付 30% 的交易溢价提供一些理由。可能是产品的质量、创始人、增长率倍数,以及杰克·多尔西 (Jack Dorsey) 希望在这个市场上的国际曝光率。是否值得以及是否有更好的机会,这个问题将永远存在。这很难理解,但它清楚地表明 Jack Dorsey 和 Square 的管理团队看到了一些特别的东西,他们需要立即采取行动。尤其是当您考虑到这笔交易是在他们的收益结果前 4 天宣布时。但是,当您考虑 Affirm 的领先优势和其他 BNPL 玩家时,我可以理解为什么有些人不同意价格标签。

3)构建与购买:Square 能否有机地构建他们的 BNPL?PayPal (PYPL) 在内部构建了他们的 BNPL 产品,而无需进行任何重大收购。另一个考虑是,为什么 Square 不能聘请一些新的产品经理并以低于 1 亿美元的价格有机地构建产品。这将大大低于收购价格标签。对于他们来说,在内部构建产品将需要几年时间才能以如此广泛的规模和品牌推出成功的产品。这表明 Square 很可能希望接触国际千禧一代 + Z世代 用户,以此将更多用户带入 Cash App 生态系统。

4)竞争加剧(Shopify可以收购Affirm):今天,Affirm 仍然是美国 BNPL 的主要名称和动词。由于平台和创始人之间强大的协同效应,Affirm 被 Shopify (SHOP) 收购是不可想象的。Affirm 在其平台上拥有强大的主要商户提供商网络,并且他们对大多数 Shopify 商户的 Shop Pay 分期付款非常看好。由于我们最近看到了 Shopify 的巨大增长,这表明 Affirm 有很大的机会与这些 SMB 商家一起发展。这就是为什么他们通常具有较低的 AoV(100 美元)但每位用户的交易量高于 Afterpay 用户的较高(600 美元)Aov。最重要的是,在这个行业中,Affirm、Klarna、Perpay、Quadpay 以及未来的 Apple (AAPL) 之间仍然存在非常激烈的竞争。Klarna 目前是该行业的市场领导者,在 2020 年促成了 $53B 的交易,同比增长 46%。6 月,它以 45.6B 美元的估值筹集了 6.39 亿美元。它在欧洲有更大的影响力。收购后,Square 的旅程并不轻松。

5)Square 的股票表现可能跑输大盘:如果您是长线投资者,这可能不用担心,但重要的是要注意类似于 Teladoc (TDOC) x Livongo 和 ZMx FIVN:由于大规模的溢价和股票交易,Square 股东应该做好准备,因为许多机构投资者可能希望再看到几个季度来评估整合是否会成功,以及它将如何为收入和利润做出贡献。BNPL 是一个不断发展的行业,需要时间在消费者中根深蒂固,因此它需要时间才能完全实现。

现在的SQ足够便宜吗?

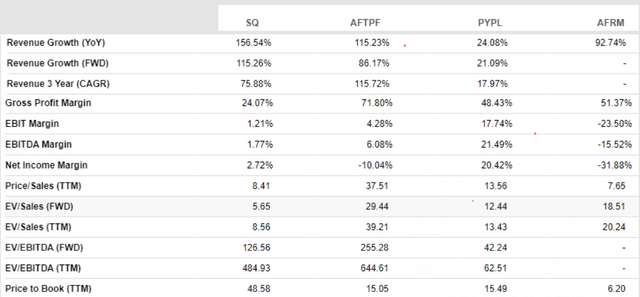

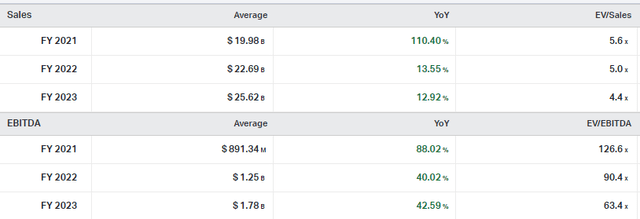

如果我们将比特币和 Square 线上的一些一次性收入项目排除在外,我们将意识到 Afterpay 是增长最快的平台之一,即使在其行业内具有更好的利润率。因此,他们理应获得比同行高得多的倍数。

如果我们加上 Afterpay 的 2021/22 年收入运行率,到 2022 年第二季度,我们将获得约 12 亿美元的收入。他们未来的增长估计需要约 90% 的增长率。

按照 Square 的估计,这应该给我们 2021 年和 2022 年的约 210 亿美元和 240 亿美元。这应该会给我们带来大约 50 亿美元和 60 亿美元的 2021/22 年毛利润。

最重要的是,BNPL 刚刚获得了广泛的欢迎,并得到了主要参与者的兴趣。

Square 有很多协同效应、规模、网络效应以及此次收购带来的好处,这将推动 Cash App 和 Sellers 平台的发展。这将是帮助 B2B 商家和 SMB 所有者转向全渠道以提高转化率、平均订单价值、更大的购物篮规模和为其平台获取客户的双赢局面。这也将是 Cash App 平台上 B2C 客户的一大胜利。

很难评估 Square 是否为这笔交易支付了太多、行业内的激烈竞争以及 Afterpay 决定出售的原因。

最终,Square 正在构建一个金融科技超级应用程序,其中包括:

a) 商家卖家和支付解决方案

b) 拥有超过 4000 万账户的 Cash App 点对点转账

c) 投资比特币投资

d) Tidal:赋能艺术家和企业家的全球音乐和娱乐平台

e) Potential Neobank:聚合所有银行解决方案,为客户提供稳健的贷款、支票账户等。

f) Afterpay 的 BNPL:现在授权超过 1600 万客户和商家按照自己的条件购买和支付,最终帮助商家提高转化率。

当您将能够覆盖全球超过 5600 万用户的所有六大金融协同效应结合起来时,您就会意识到正在建立一个金融巨头,它将迅速成为一家大型科技公司。我们可能在 10 年后的今天,当我们今天谈论摩根大通 (JPM) 时,听到孩子们谈论 Square,我不会感到惊讶。需要注意的重要一点是,旅程将漫长而缓慢。管理层需要继续执行,投资者需要耐心。

您是否同意对 Square 来说,这是一笔划算的交易?请发表你的观点。

本文编选自“美股研究社”,智通财经编辑:陈诗烨