摘要

近期,美联储隔夜逆回购(O/N RRP)用量激增,6月底O/N RRP协议规模达到历史新高9919亿美元。这反映出美国货币市场流动性泛滥的现状,但同时也令市场担心频繁飙升的O/N RRP用量是否意味着影响美元流动性的因素正在起变化。7月28日美联储在议息会上新设立常备回购便利(SRF),以应对未来潜在的流动性紧缺。我们预计SRF利率有望成为货币市场利率的上限,进而成为美联储有效调节美元流动性和短端利率的重要工具。

未来几个月美联储很大概率仍将每月购买1200亿美元的国债及MBS,即表的规模仍会匀速扩张,但负债端的结构调整可能会引起流动性的结构性收紧。一方面,债务上限问题得到解决前,TGA账户压降投放流动性;另一方面,隔夜逆回购的利率优势将继续吸引流动性回流至美联储。当回流规模足够大时,或将引发银行储备金下降进而抑制信贷扩张并造成流动性紧张。

如何理解在美联储正常扩表期间流动性的结构性收紧?货币市场是关键。美国货币市场主要可分为联邦基金市场和回购市场,这两个市场最为靠近美元流动性创造的核心。货币市场基金的规模庞大,是短期投融资市场的重要参与者。金融危机后,货币市场基金成为美元流动性传导的枢纽,其资金流变化直接反映和影响着美元体系的流动性。近期隔夜逆回购激增,货币市场基金便是重要推手。所以探究货币市场的主要参与者和运行逻辑有助于我们判断短期内流动性的结构变化。

流动性在QE4期间的风险资产上涨中通过流动性溢价和风险偏好渠道扮演了非常重要的角色。QE4以来,标普500的回报率高达QE1-QE3期间平均回报率的4倍,而布油的回报率则更是高达8倍。疫情以来,美元一路走低,并于今年以来低位震荡,很大程度也是受制于流动性充裕甚至泛滥。美债利率,一定程度上也受到流动性压制:充裕的流动性直接压制了短端融资利率,进而通过利率曲线逐级传导,最终压低了长端利率。因此流动性的边际变化将会对美元、美债及风险资产带来不可忽略的扰动甚至是调整。我们在本文分析了货币市场基金在美元流动性传导体系中的枢纽地位,其资金流变动对整个短期融资市场甚至流动性传导链条上的资本市场有着重要影响。

正文

近期,美联储隔夜逆回购(O/N RRP)用量激增,6月底O/N RRP协议规模达到历史新高9919亿美元。这反映出美国货币市场流动性泛滥的现状,但同时也令市场担心频繁飙升的O/N RRP用量是否意味着影响美元流动性的因素正在起变化。什么是O/N RRP工具?如何成为美联储管理货币市场的重要工具?其与美元流动性体系有何关系?本文中,我们将从金融危机后美国货币市场的变化及其对美元流动性的传导出发,分析美联储短端利率管理框架对美元流动性的影响,以期为我们后续追踪流动性变化的线索奠定基础。

一、为什么要关注美国货币市场?

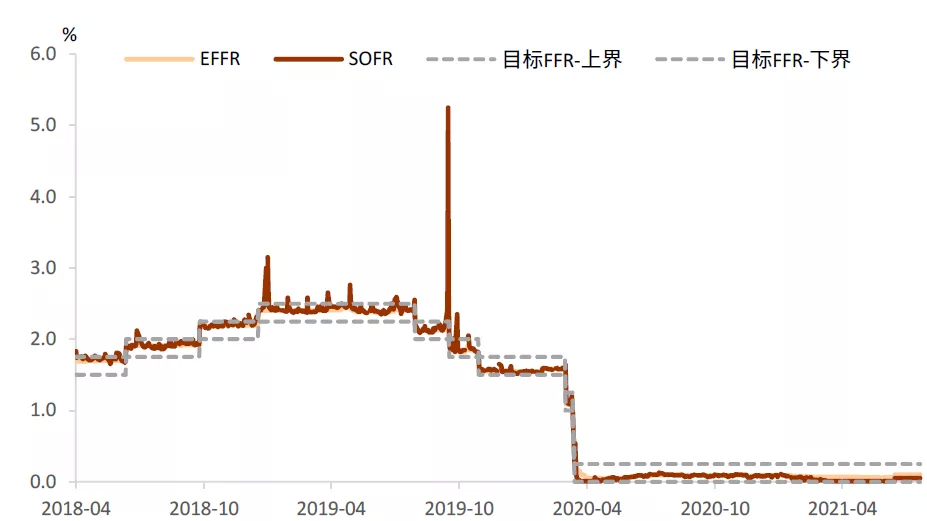

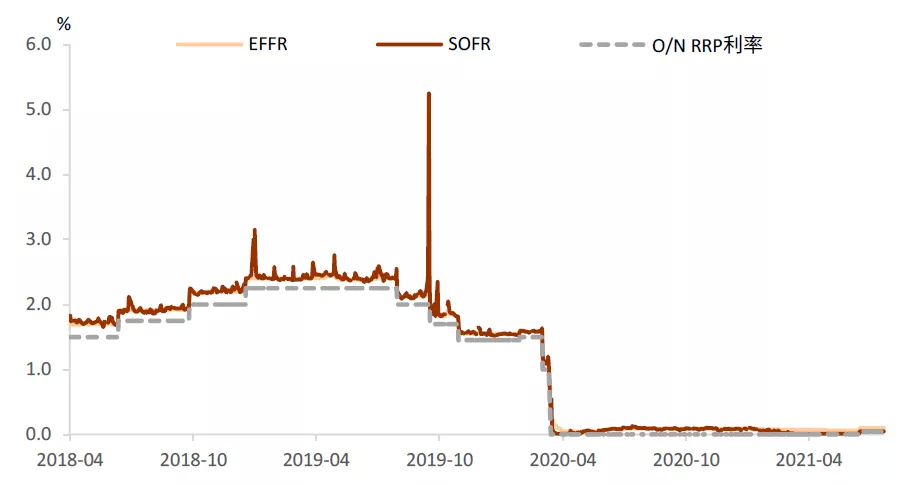

2008年金融危机后,全球主要监管机构都加强了对于金融机构的监管(例如,巴塞尔协议Ⅲ的制定和修订),以增加银行资本和流动性缓冲,银行体系在压力时期的韧性增强。而回顾金融危机后美国金融市场两次较大的流动性冲击,很大程度上源于非银行金融中介活跃的短期融资市场出现挤兑。2019年的回购市场动荡(Repo Crisis)起源于美联储缩表下准备金规模下降,再叠加企业税期、国债发行结算等因素,最终出现了货币市场挤兑。2019年9月中旬,美国货币市场两大核心利率,联邦基金利率(EFFR)和担保隔夜融资利率(Secured Overnight Financing Rate, SOFR)大幅上升并突破了美联储的利率管理区间上界(图表1),迫使美联储10月开始重新扩表,增持国库券,并持续进行隔夜和定期的回购操作。2020年3月新冠疫情蔓延对全球金融市场造成严重冲击,市场投资者整体转向高流动性和高质量资产(dash for cash),使得美元流动性短缺,货币市场承压遭受挤兑,引发各类资产价格剧烈震荡。两次大的市场动荡都起源于货币市场挤兑,提醒我们不得不更加关注货币市场对美元流动性体系的影响,以及美联储对货币市场和短端利率的管理。

此外,金融危机后,央行货币政策传导越来越依赖于金融市场。全球主要发达经济体陷入“低利率”困境,在利率零下界的约束下,货币政策传导常规渠道(如利率渠道、传统信贷渠道等)受阻,而更多依赖于资产价格和金融条件。准备金也长期十分充裕,货币市场成为后QE时期的“蓄水池”,因而其作为美联储调控美元流动性重要抓手的地位日益凸显。美联储于2019年1月发布声明,表示将在“准备金供应充足的制度下继续实施货币政策(… … continue to implement monetary policy in a regime in which an ample supply of reserves.. …)”[1]。在准备金十分充裕的新常态下,联邦基金利率的目标范围仍是美联储盯住的主要政策利率,但所谓“管理利率(administered rates)”成为美联储适时有效调节美元流动性和管理短端利率的重要工具,我们将在下文详细讨论。

因而,金融危机后,货币市场在金融市场正常运转和美元流动性传导中处于枢纽地位,受美联储直接干预的影响以及转而对政策的影响程度都有所上升,即使不直接参与美国固收市场,追踪货币市场及其所代表的流动性变化对市场投资者也具有一定价值。

图表1:2019年9月,SOFR利率飙升

资料来源:Bloomberg,中金公司研究部

二、美国货币市场:非常规货币政策下的“蓄水池”

货币市场:参与者广泛,规模上升

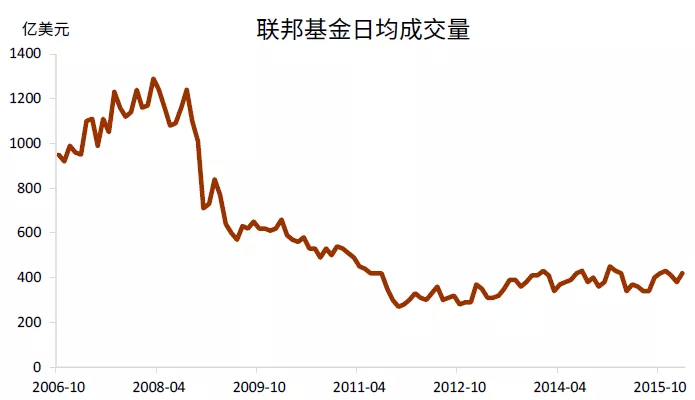

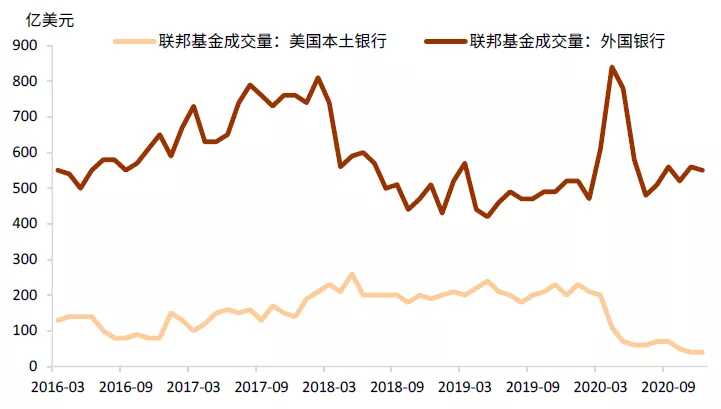

美国货币市场主要可分为联邦基金市场和回购市场,这两个市场最为靠近美元流动性创造的核心,也是美联储可通过调整交易对手方范围直接参与的市场。联邦基金市场为无担保的短期拆借市场,主要供美国商业银行之间拆借准备金,交易利率为联邦基金利率(EFFR)。主要参与方包括美国本土银行、外国银行在美分支机构(Foreign Banking Organizations, FBO),以及政府支持企业(Government Sponsored Enterprise, GSEs),如联邦住房贷款银行(FHLBs)和“两房”(房地美、房利美)。从交易量来看,金融危机之后,联邦基金市场的整体交易规模萎缩,充裕的准备金使得商业银行对联邦基金的需求减少,QE1-QE3期间,联邦基金市场的日成交量约为450亿美元,而2008年以前,日均成交量超过1000亿美元(图表2)。金融危机之后,市场的主要参与者也发生了变化。FHLBs和GSEs等无法享有准备金利息的机构成为联邦基金市场上最大的融出方,而FBO成为该市场最大的融入方(图表3),2020年以来,FBO的交易量占联邦基金交易总量的比重持续上涨至当年年末的93%。

图表2:金融危机后,联邦基金交易量下降

资料来源:Haver,中金公司研究部

图表3:外国银行对联邦基金的需求高于美国本土银行

资料来源:Haver,中金公司研究部

回购市场是有担保的资金借贷市场,参与者以证券为抵押品进行短期借贷,抵押品包括国债、机构MBS、公司债券、市政债券、股票和货币市场工具等。反映回购市场融资成本的利率为有担保的隔夜融资利率(SOFR),该利率以交易量为权重综合了传统三方回购市场、一般担保品回购市场和双边回购市场交易的融资利率。相较于联邦基金市场,回购市场的参与方更为广泛。主要的资金融出方为货币市场基金、保险和养老基金、银行等,主要的资金融入方为经纪交易商和对冲基金等。其中,经纪交易商的融入需求源于其在三方回购市场中作为中央交易对手方的角色。回购市场不仅促进了资金和证券的流动,还是美联储开展回购与逆回购操作以调节美元流动性的关键。

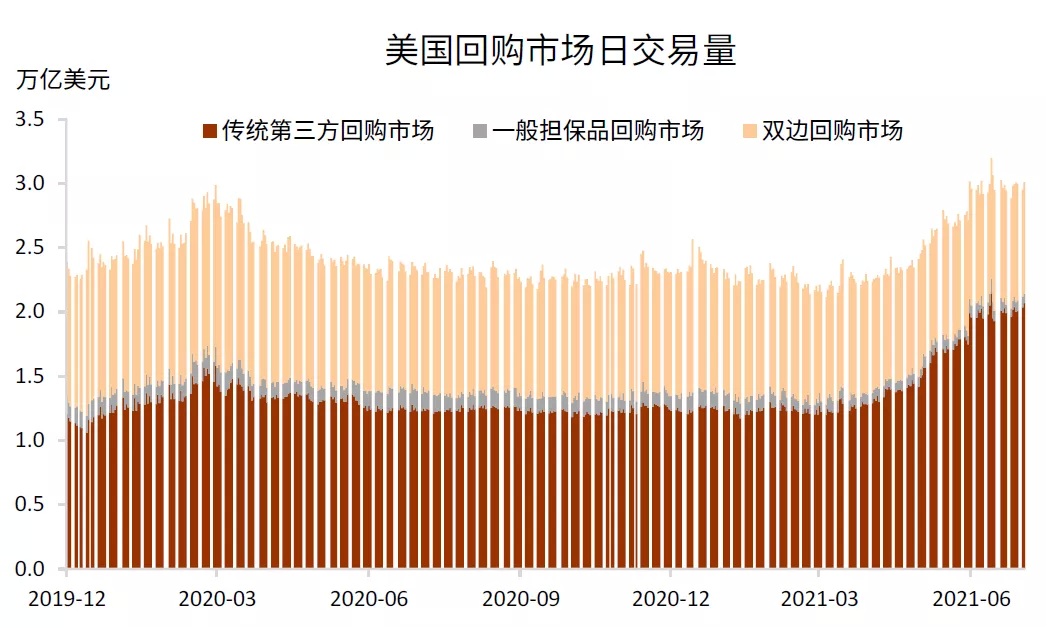

根据是否有第三方托管人管理抵押品,回购市场可以分为三方回购市场和双边回购市场。三方回购市场又可分为传统的三方回购市场(Tri-party repo)和一般担保品回购市场(GCF repo)。纽约梅隆银行是传统的三方回购交易的第三方托管人,提供抵押品管理服务,但不作为中央清算对手方。美国固定收益清算公司(FICC)是一般担保品回购市场的第三方托管人,同时也是中央交易对手方,需要承担交易风险。双边回购市场也可分为未清算的双边回购和由FICC清算的双边回购(DVP repo)。未清算的双边回购市场难以统计,但根据美国证券交易委员会的私募基金统计数据,该市场至少是对冲基金的主要融资来源。FICC清算的双边回购市场中,FICC作为中央交易对手方进行清算,但不作为第三方托管人提供抵押品管理服务。交易规模最大的为传统的三方回购市场,2020年以来日均成交量约为1.3万亿美元,占回购市场日均成交量的55%。今年以来传统第三方回购市场的日交易量占回购市场总交易规模的比例持续上升,7月20日达到69%(图表4)。

图表4:2021年以来,传统第三方回购市场交易量上升

资料来源:Office of Financial Research,中金公司研究部

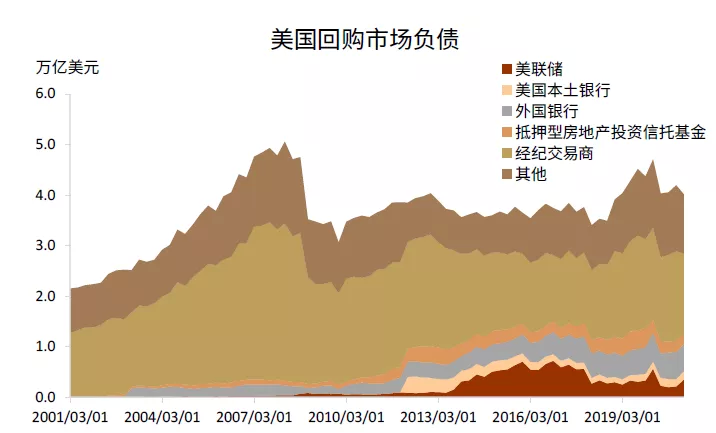

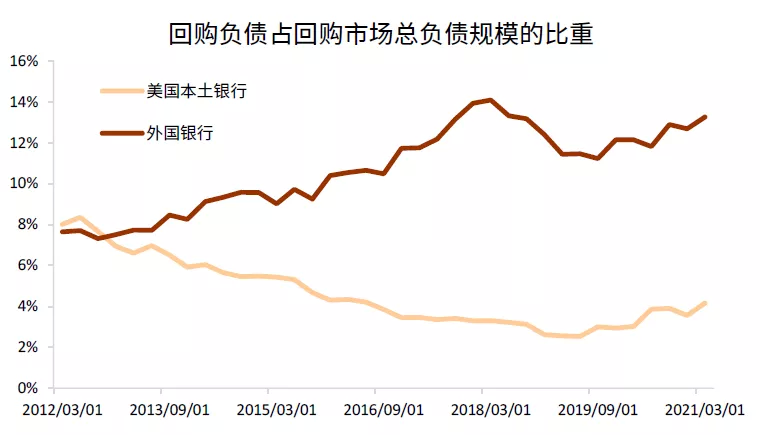

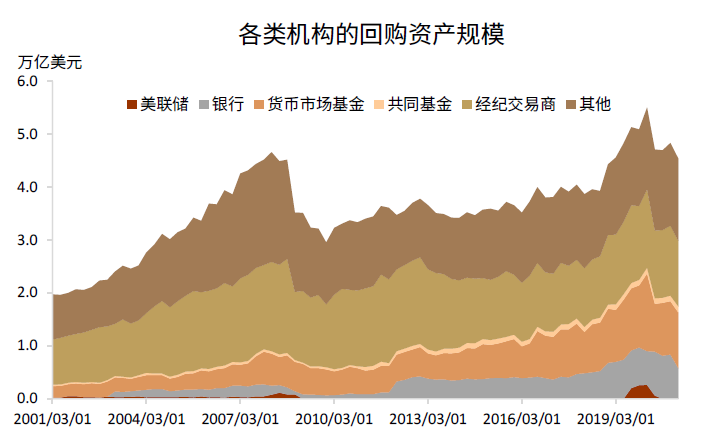

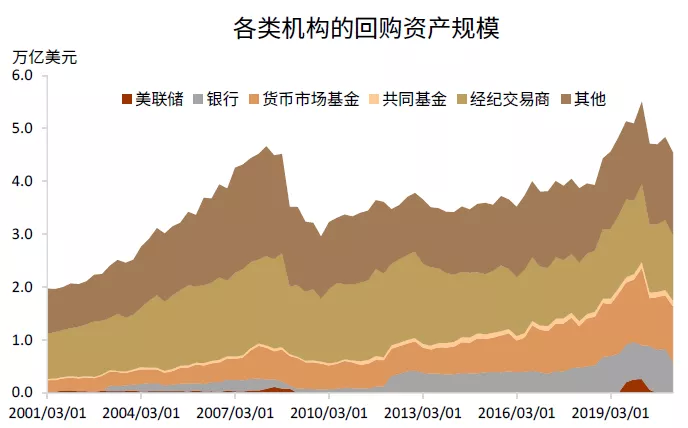

美国回购市场的负债规模于2008年达到历史高位5.1万亿美元,金融危机期间急剧下降,于2009年12月降至3.1万亿美元。金融危机后,回购市场负债恢复增长,截止2021年3月,回购市场的负债规模约为4万亿美元(图表5)。经纪交易商是回购市场最主要的负债方,然而其回购负债占整个回购市场负债的比重由2010年初的58%持续下降,截止2021年3月,该占比约为39%。包括对冲基金、信用联盟、保险机构等其他各类参与者的回购负债占市场总负债的29%。银行的回购负债占回购市场负债的比重上升,由2010年初的5%上升至今年3月的17%,主要源于外国银行负债端的回购上升(图表6),这意味着银行体系对短期融资的依赖度有所加大。美国回购市场的资产约为4.5万亿美元,经纪交易商同样是回购市场上主要的投资者,其回购资产占回购市场总资产的27%,其次为货币市场基金,该占比为23%,银行的回购资产约占回购市场总资产的13%。经纪交易商是三方回购市场中重要的中央交易对手,因而同时占有较高的回购资产和负债份额,这也意味着,流动性紧张时期,货币市场基金和经纪交易商将承受较大的挤兑压力。

图表5:金融危机后,回购市场规模恢复增长

资料来源:CEIC,中金公司研究部

图表6:外国银行在美国回购市场负债规模的占比上升

资料来源:CEIC,中金公司研究部

美元流动性传导:货币市场基金是枢纽

作为全球货币,整个美元流动性体系的复杂毋庸置疑,美元市场的层级、信用扩张方式、参与者主体、融资能力等随监管要求不断变化。在本文中我们不试图去描绘美元流动性体系的完整图景,而是强调在美元流动性的传导链条中,需关注货币市场基金的枢纽地位。

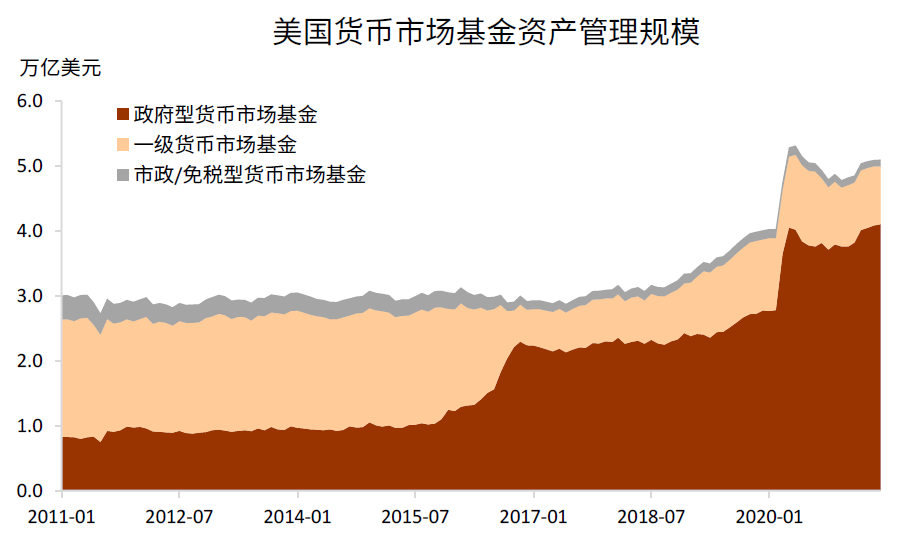

首先,货币市场基金的规模庞大,是短期融资市场的重要参与者。金融危机以后,货币市场基金的资产规模持续上升,截止2021年6月,达到5.1万亿美元,而据美国证券交易委员会的估算,2020年美国的短期融资市场的规模约为10万亿美元。货币市场基金经历过两次改革后,主要是政府型货币市场基金的规模扩张,一级货币市场基金的资产规模有所下降(图表7)。按照监管要求,货币市场基金至少要有99.5%的资产投资于现金、美国政府证券或以现金和政府证券为抵押的回购,这意味着货币市场基金是重要的“现金池”。

图表7:美国政府型货币基金市场规模扩张

资料来源:Office of Financial Research,中金公司研究部

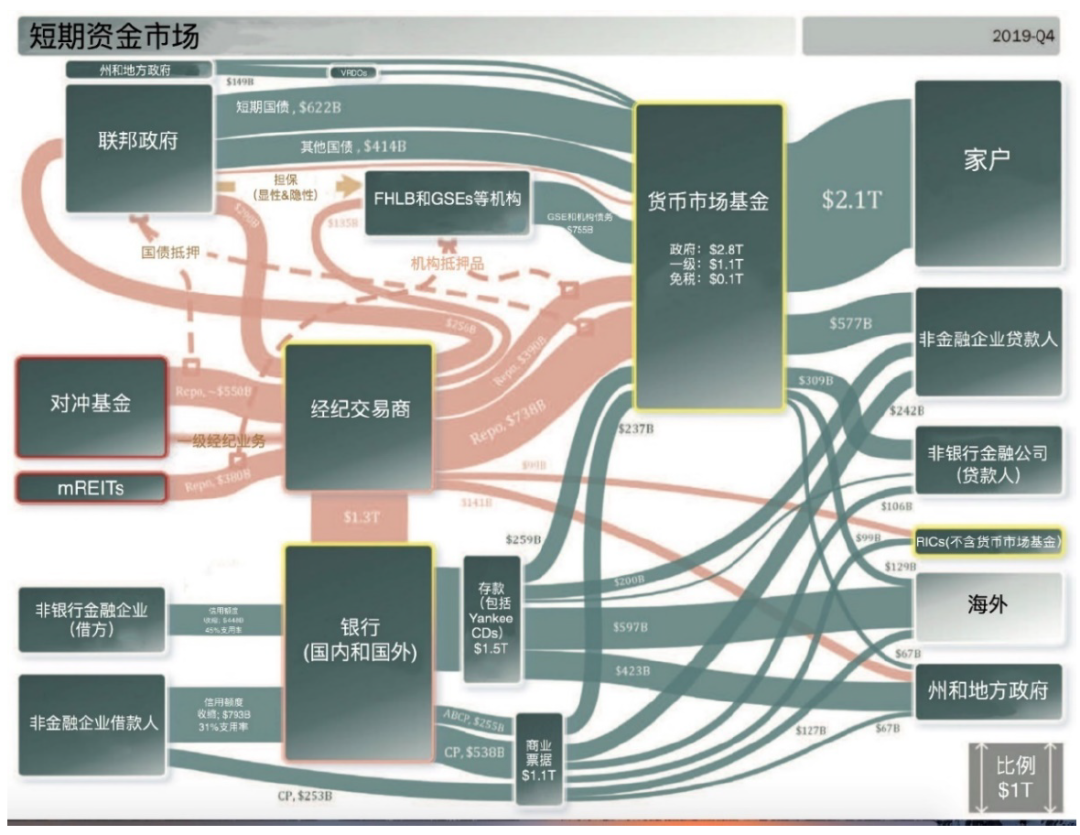

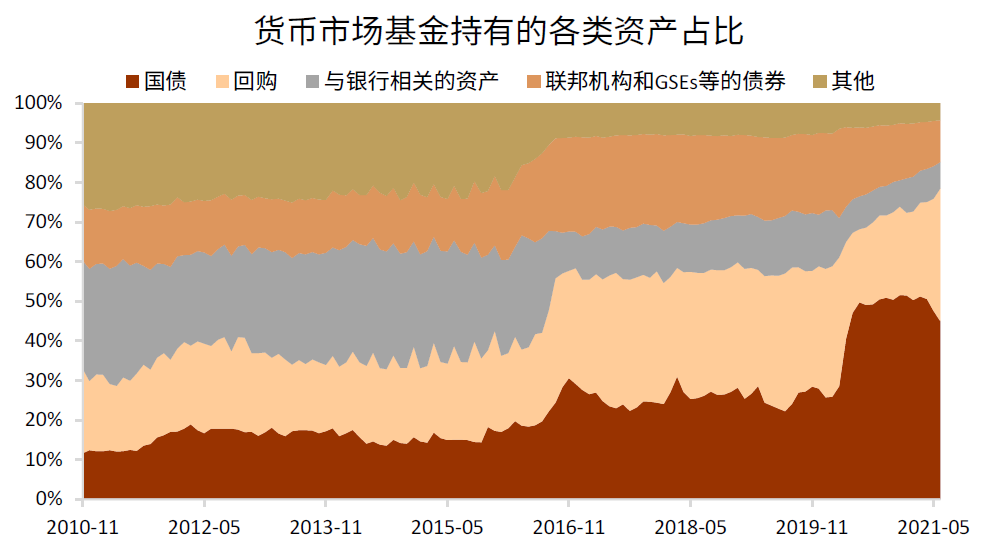

其次,货币市场基金连接了最终资金提供方和最终资金需求方。图表8展示了货币市场基金在短期融资市场中的位置、资产规模、及其与各市场参与者之间的联系,不难看出,货币市场基金是连接资金需求方和供给方的重要桥梁。图表8左侧为借方,右侧为贷方,信用风险从左向右流动,资金从右向左流动。在最右侧,家户是货币市场基金最主要的负债来源,企业也将多余的美元投资于货币市场基金;在图表8的左下方,金融机构通过货币市场基金管理其流动性需求,例如追加保证金和应对赎回等;在图表8的左上方,FHLBs和GSEs等机构主要通过货币市场基金融资,货币市场基金还持有大量美国国债为联邦政府提供融资。截止2021年6月,货币市场基金持有的美国国债约为2.3万亿美元,主要是短期美债,占其资产总规模的45%。其次是回购协议,约为1.7万亿美元,占其资产总规模的34%(图表9)。FHLBs和GSEs等机构的对货币市场基金的负债于2020年3月达到高点,约为1万亿美元,此后有所下降,截止2021年6月,降至0.5万亿美元。

图表8:货币市场基金是短期融资市场资金的传导枢纽

注:图表左侧为借方,右侧为贷方,信用风险从左向右流动,资金从右向左流动;图表数据截止2019年第四季度

资料来源:美国证券交易委员会Report on U.S. Credit Market Interconnectedness and the Effects of the COVID-19 Economic Shock,中金公司研究部

图表9:货币市场基金主要持有的资产为国债和回购

资料来源:Office of Financial Research,中金公司研究部

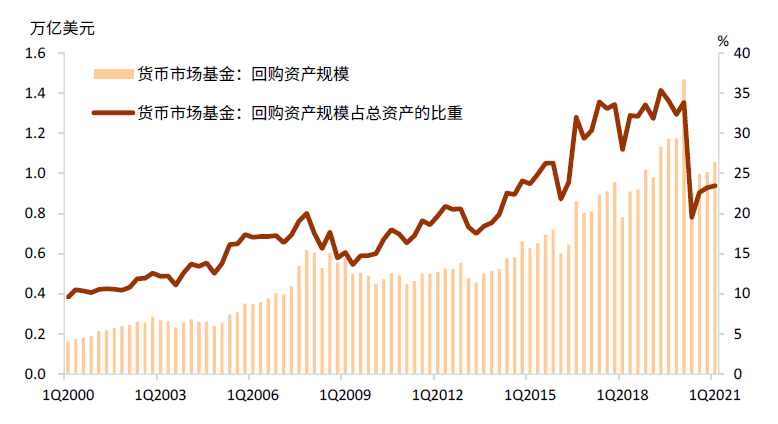

最后,货币市场基金是美元流动性传导的枢纽,其资金流变化反映和影响着美元体系的流动性。家户、企业等主要资金提供方投资于货币市场基金,使得货币市场基金成为最主要的现金池,其资金进一步地主要通过回购市场流向经纪交易商,再通过经纪交易商流向对冲基金、抵押型房地产信托投资基金、FHLBs和GSEs等机构、以及有流动性管理需求的银行。在一环又一环的传导下,美元通过货币市场基金渗透到资本市场的各角落。图表10表明,金融危机后,货币市场基金作为融出方占回购市场的份额持续上升,截止2021年3月,货币市场基金的回购资产规模约为1.1万亿美元,占整个回购市场资产规模的23%(图表11)。这也意味着,当市场处于压力期对流动性的需求上升时,货币市场基金将首当其冲受到挤兑,压力紧接着传导到经纪交易商,再传导到银行体系。货币市场基金在正常时期是美元流动性传导的枢纽,而在危机时期成为金融市场流动性冲击的源头。

图表10:货币市场基金是回购市场重要的资金融出方

资料来源:CEIC,中金公司研究部

图表11:金融危机后,货币市场基金持有的回购资产上升

资料来源:CEIC,中金公司研究部

三、美联储的“被动”工具对流动性的“主动”管理

“地板”模式下,“管理利率”地位凸显

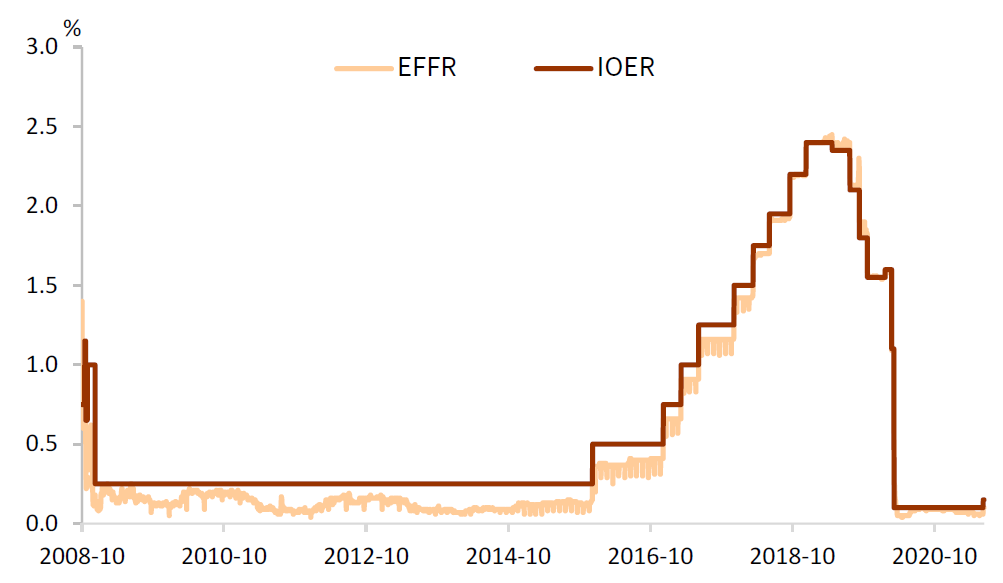

货币市场作为后QE时期的蓄水池,对政策利率传导和美元流动性调节起到关键作用。金融危机前,由于美联储不对准备金账户付息,存款性金融机构是联邦基金市场上主要的参与者,其同时拆出和拆入美元以满足准备金要求。而金融危机后,美联储开始向存款机构存放在美联储账户的准备金(Interest on Required Reserves, IORR)和超额准备金付支付利息(Interest on Excess Reserves, IOER),这使得存款机构不会以低于IOER的价格向外拆借资金,因而理论上,IOER应该是EFFR的下限。

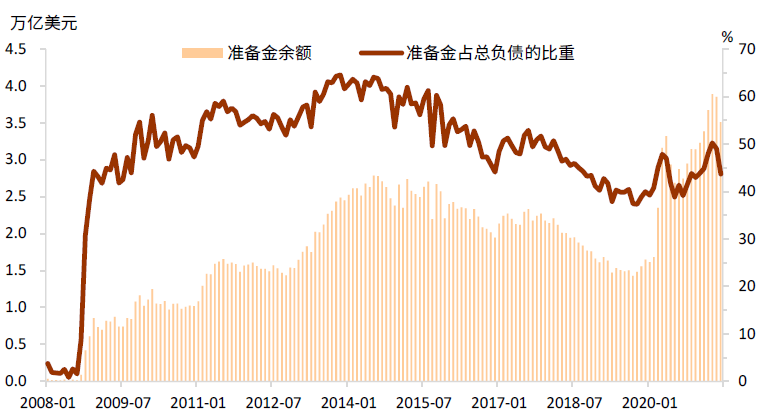

然而实际上,金融危机后,IOER对机构的资质有要求。FHLBs和GSEs等无法享有准备金利息的机构成为联邦基金市场上主要的融出方,使得理论下限失效。后QE时期,美联储负债端的准备金规模和财政部账户(TGA)余额迅速增加(图表12),银行体系准备金充裕,截止2021年6月,美联储的准备金余额约为3.5万亿美元,占其总资产规模的44%(图表13)。充裕的准备金环境下,银行在联邦基金市场借入准备金的意愿有所降低。然而FHLBs、GSEs以及货币市场基金等非银金融机构等无法获得IOER的机构愿意以低于IOER的利率融出美元,这使得银行体系在联邦基金市场上的套利动机上升(主要参与者是外国银行在美分支机构),赚取IOER-EFFR的利差。EFFR突破了IOER的理论下限,而在绝大多数时间,IOER反而成为EFFR的利率顶(图表14)。

图表12:金融危机后,准备金规模飙升

资料来源:Haver,中金公司研究部

图表13:金融危机后,货币市场基金持有的回购资产上升

资料来源:Haver,中金公司研究部

图表14:金融危机后,IOER成为联邦基金利率的实际上限

资料来源:Bloomberg,中金公司研究部

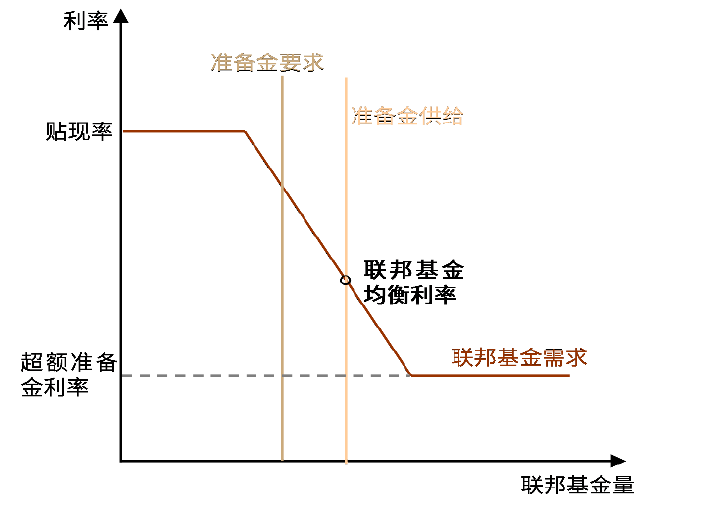

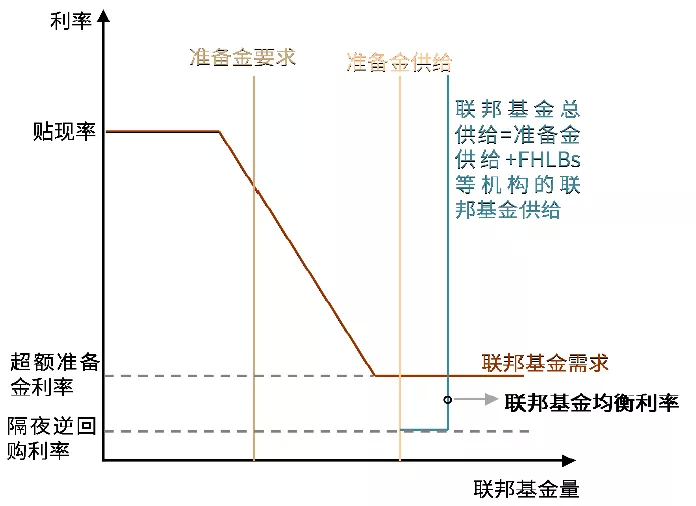

为了避免利率在准备金充裕的新常态下失控,美联储将IOER[2]和O/N RRP的利率作为所谓“管理利率(administered rates)”调节市场利率和美元流动性。货币政策传导由QE前准备金相对稀缺下的“利率走廊”模式转向QE后准备金充裕时期的“地板”模式(图表15和图表16),IOER和O/N RRP利率成为“地板”模式中的实际上下限[3]。O/N RRP的利率是指,符合资格的交易对手以美联储提供的政府债券为抵押品向美联储拆出美元并获得相应的逆回购利息。O/N RRP工具的交易对手方范围较广,包括经纪交易商、货币市场基金、FHLBs和10多家GSEs等非银金融机构[4]。O/N RRP为符合资质的货币市场参与者提供了一个外部选择,使其不会接受低于O/N RRP的利率。美联储通过O/N RRP工具扩大了交易对手方的范围,可以同时参与联邦基金市场和回购市场,对货币市场利率和流动性的管理程度上升[5]。自推出以来,O/N RRP大多数时候成为EFFR和SOFR的实质下限(图表17)。

图表15:准备金稀缺,利率调控的“走廊”模式

资料来源:McGowan, J., & Nosal, E. (2020). 中金公司研究部

图表16:准备金充裕,利率调控的“地板”模式

资料来源:McGowan, J., & Nosal, E. (2020). 中金公司研究部

图表17:后QE时期,O/N RRP的利率成为货币市场利率的实际下限

资料来源:Bloomberg,中金公司研究部

然而IOER是流动性充裕时期联邦基金利率的实质上限,其既不是EFFR的理论上限,亦不是整个货币市场的利率上限。在美元流动性紧缺时期,货币市场利率会突破IOER利率。例如,2019年9月中旬的货币市场动荡时期,SOFR于9月17日飙升至5.25%,EFFR也同时突破了IOER利率和联邦基金利率的目标上限,达到2.30%。美联储于2021年7月28日推出了常备回购便利(Standing Repo Facility, SRF)工具,该工具的交易对手方为一级交易商,自10月1日起,符合一定条件的银行也将被纳入。SRF工具使得交易对手方能够随时以国债、机构债和机构MBS等抵押品向美联储融入美元,利率不低于美联储规定的利率,实际成交利率将以规定的量为基础,综合各需求方的报价利率。

我们预计SRF的利率有望成为货币市场利率的上限。作为美联储有效调节美元流动性和短端利率的重要工具,其作用在流动性紧缺时期将凸显。一方面,在货币市场发生挤兑时,一级交易商可以以美联储设定的利率随时获得流动性支持,既缓解了回购市场融资成本飙升的压力,也减轻回购市场流动性紧缺对联邦基金市场压力,使得EFFR能被控制在目标区间内;另一方面,随着银行体系成为符合资质的交易对手方,SRF利率亦可直接成为EFFR的实质上限。目前SRF的利率为0.25%,与FFR目标区间的上界一致。

被动工具的主动作为

美联储在2019年1月表示,将在准备金供应充足的制度下继续实施货币政策,主要通过调整美联储的管理利率来控制联邦基金利率和其他短期利率,而不需要主动吸收或者释放准备金的供给规模[6]。这意味着,在准备金规模史无前例的新常态下,“管理利率”将成为控制目标联邦基金利率和调节流动性的重要工具。自2021年7月29日起,美联储将IORR和IOER统一调整为准备金利息(Interest on Reserve Balances, IORB)。因而,目前三个最为主要的管理利率为:IORB、O/N RRP和SRF利率。管理利率实质上是“被动”工具,美联储并不主动发起交易,在联储账户存放准备金以及使用O/N RRP和SRF工具的主动权都掌握在符合资质的交易对手方手中。但是通过对管理利率的调整,美联储可以以价格手段激励符合资质的交易对手方的决策,实现对货币市场的干预,“主动”调节美元流动性和管理货币市场。

O/N RRP 的主要使用者为回购市场上的非银金融机构,尤其是货币市场基金,因而其用量变化背后直接关联着货币市场所代表的美元流动性的变化。4月以来,O/N RRP的用量激增,3月、4月、5月和6月末,O/N RRP的规模分别为1343亿美元、1832亿美元、4795亿美元和9919亿美元,其中,货币市场基金的用量分别占93%、98%、96%和86%。而接下来的几个月,随债务上限到期,TGA账户余额可能大幅下降,财政部发债能力受限,回购利率和国债利率可能面临下行压力(详见我们在7月25日发布的报告《债务上限逼近,市场波动加剧》)。而货币市场基金的资产端主要是国债以及国债作为抵押品的回购协议,在这种情况下,O/N RRP将更具吸引力。

未来几个月O/N RRP用量的上升空间及其对准备金的冲销可能成为影响整个美元流动性体系的关键。流动性在QE4期间的风险资产上涨中通过流动性溢价和风险偏好渠道扮演了非常重要的角色。QE4以来,标普500的回报率高达QE1-QE3期间平均回报率的4倍,而布油的回报率则更是高达8倍。疫情以来,美元一路走低,并于今年以来低位震荡,很大程度也是受制于流动性充裕甚至泛滥。美债利率,一定程度上也受到流动性压制:充裕的流动性直接压制了短端融资利率(例如,货币市场利率),进而通过利率曲线逐级传导(套利交易,追逐曲线的carry & rolldown),压低了长端利率。因此流动性的边际变化将会对美元、美债及风险资产带来不可忽略的扰动甚至是调整。未来几个月,美联储在总量上仍在扩表,每个月通过资产购买投放1200亿美元的流动性,然而O/N RRP用量的上升和储备金的下降或将带来狭义流动性在结构性上收紧。常备回购便利SRF也许会缓解流动性结构性紧张的压力,但效果如何有待验证。

[1]https://www.federalreserve.gov/newsevents/pressreleases/monetary20190130c.htm Statement Regarding Monetary Policy Implementation and Balance Sheet Normalization

[2]2020年3月起,美联储取消了对银行的法定准备金要求,因而也没有必要区分IORR和IOER。自2021年7月29日起,美联储将IORR和IOER统一为准备金利息(Interest on Reserve Balances, IORB)。

[3]McGowan, J., & Nosal, E. (2020). How did the fed funds market change when excess reserves were abundant?. Economic Policy Review, 26(1).

[4]https://www.newyorkfed.org/markets/rrp_faq.html

[5]https://www.chicagofed.org/publications/economic-perspectives/2015/3q-chabot-damico

[6]https://www.federalreserve.gov/newsevents/pressreleases/monetary20190130c.htm Statement Regarding Monetary Policy Implementation and Balance Sheet Normalization

本文选编自微信公众号“中金点睛”,作者:张峻栋 张文朗等;智通财经编辑:卢梭