有“锂”走遍天下,“芯”若在梦就在。这是当下A股市场的真实写照。

最近,金融圈里出现一个怪现象:研究半导体的卖方开始给主投消费赛道的买方做路演了。

无独有偶,有色行业分析师也在朋友圈呼唤医药、消费的基金经理:搞点锂吧,周期的力量不可低估;天齐锂业空间太大了,真不忍心你们错过。锂行业全面看好,但是老被大佬们问首推哪一个,现在认真的正面回答下:天齐锂业。

这些现象的出现,正是因为以芯片半导体、新能源产业链为代表的高端制造业受到了资金的热捧。

在近日某主流买方牵头的一场闭门交流会上,看好芯片半导体、新能源产业链、军工板块投资机会成为机构的普遍共识。

尽管各家机构在当下会权衡板块的高度,但并不影响在后续的调仓过程中,将更多的资金归集于这三个方向。

看到这里,有投资者可能会有这样的疑问:机构是否已经组团买入了高端制造业股票,形成了“抱团”?“抱团”行情进展到了哪一步?何时将会瓦解?这是本文将要解答的问题。

01 A股历史上的第5次“抱团”

2019年,招商证券曾发布过一篇名为《招商证券:A股4次著名“抱团”事件启示录》(下称:招商证券研报)的研报,文中详细描述了机构抱团的前世今生,并对抱团的定义做出了解释:持续加仓并持有一个板块接近至超过30%,视为“抱团”。

那么,眼下火热的高端制造业是否已形成了抱团趋势?公募基金的二季报给出了答案。

截至二季度末,公募基金在高端制造业的仓位已达到上述“抱团”的标准,A股第5次机构“抱团”已经形成。

与上一季度仓位还不到20%相比,二季度机构大幅增持了高端制造业,这也是本轮基金季报最为明显的特征。

其实,早在在去年三季度,安信证券就曾提出“制造业回归”的口号,认为“制造业复苏”将是未来A股的核心配置方向。

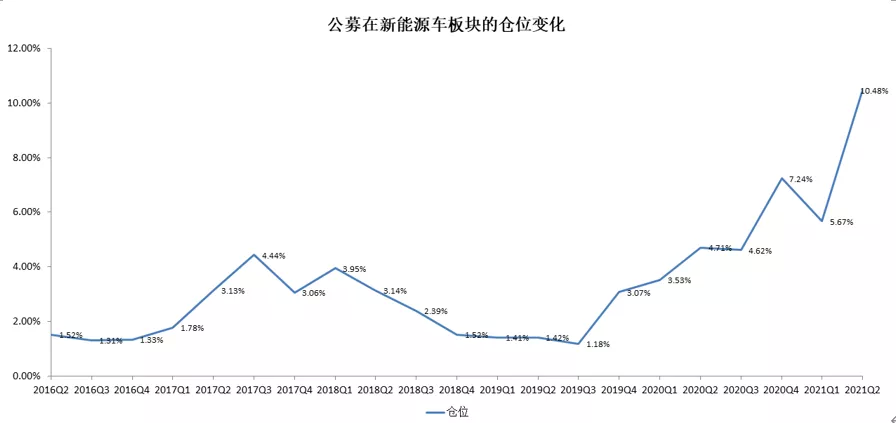

而彼时的机构尽管看好该板块,但并未形成共识,这一点从公募对于新能源车板块的布局上,就能够看出来。

去年三季度末,公募在新能源车板块的仓位仅有4.62%,尽管在四季度加仓到7.24%,但很快在今年一季度又减仓到5.67%,分歧显而易见。

而今年二季度,公募直接提升了该板块的权重,大举买入相关股票,仅这一个细分板块的仓位就超过了10%,很显然机构之间达成了某种共识。

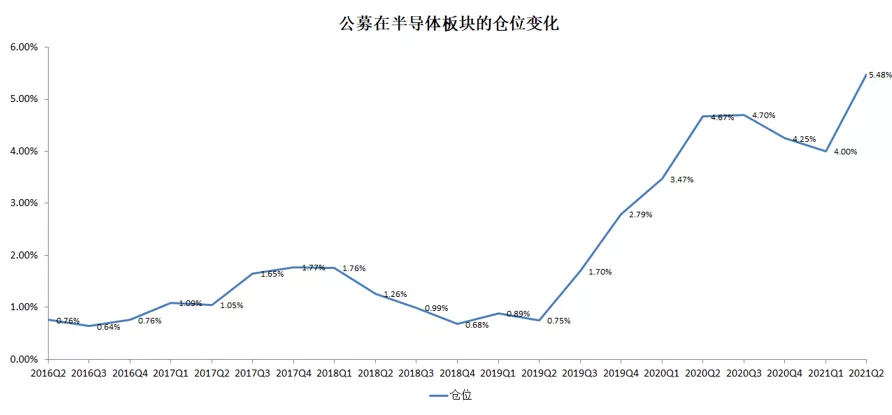

同样获得公募大手笔增持的还有芯片半导体板块。

刚刚过去的二季度,机构增持了同属于高端制造业的半导体板块,持仓比例达到5.48%。

02 公募“抱团”宁德时代(300750.SZ)

宁德时代跃居成为公募在A股的第二大重仓股,是机构“抱团”的一个缩影。

从主动型基金的最新持仓来看,尽管二季度末基金持有宁德时代的总市值低于贵州茅台,但持有基金数却是最多的,这从一个侧面反映了更多的基金选择了宁德时代。

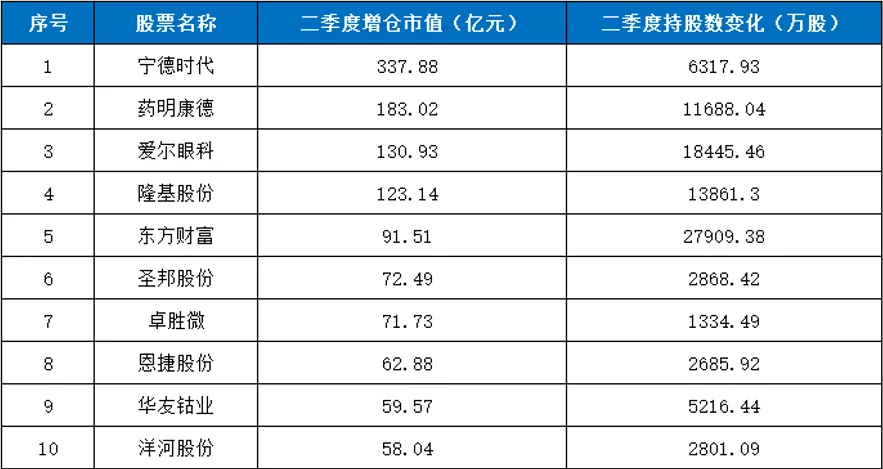

这一点,从二季度主动型基金的加仓动作上也可以看出来。

在机构不断增持的背景下,宁德时代的市值在二季度增加了337.88亿元。

这样的表现,自然也吸引了不少卖方机构的关注。

7月30日,中信证券发布了一篇关于宁德时代的公司研报,给出了754 元/股的目标价,如果以上周五的收盘价计算,宁德时代还有 37% 的上涨空间。

当然,对于中信证券的预测,有投资人却不以为然。

因为此前中信证券曾对贵州茅台、牧原股份、中远海控等股票,在股价临近历史高点时分别调高过目标价,但现在的价格距离中信证券所定的目标价都相去甚远。

03 高毅“抱团”高端制造

看好高端制造业前景的不只有公募,还有私募。

随着上市公司半年报的陆续披露,备受关注的百亿私募持仓也浮出水面。

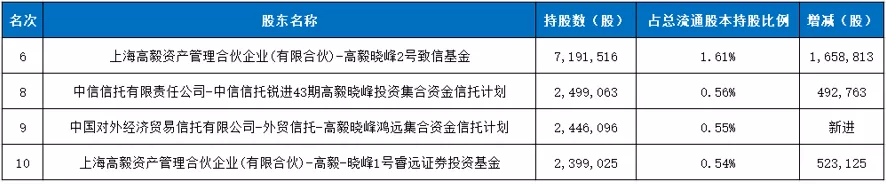

高毅资产首席投资官邓晓峰,自今年一季度重仓旭升股份后,二季度继续加码,管理的4只产品同时出现在上市公司二季度前十大流通股股东名单中,这种情况,在公募界都不太常见。

截至二季度末,邓晓峰持有旭升股份(603305.SH)的市值接近5亿元。

其实,在今年5月26日的一场线上直播中,邓晓峰就曾提及要特别关注汽车行业。

在他看来,汽车是最大的耐用消费品,市场空间巨大,而且它正在进行产品的升级和迭代。全球正从燃油车走向电动和智能车的时代。在这样一个大的产业变迁里面,中国公司还是有非常好的机会的。

而旭升股份的产品恰恰是应用于新能源和传统汽车行业及其他机械制造行业,从半年报披露的情况看,受益于新能源汽车的快速发展,公司下游客户订单持续放量,销售规模大幅增长……

与邓晓峰不同,高毅资产的另一位明星基金经理冯柳选中了西部超导。

作为国内唯一实现低温超导线材商业化生产的企业,也是国际上唯一的铌钛(NbTi)锭棒及线材全流程生产企业,西部超导在二季度被冯柳大举买入1500万股。

公司二季报显示,冯柳管理的高毅邻山1号远望基金,新进成为公司第五大流通股股东,持仓市值接近10亿元。

04 何时瓦解?

在招商证券研报中,对于A股历史上4次“抱团”行情的持续时间有过一项很有趣的统计:2007Q1-2010Q1抱团金融持续13个季度,2009Q3-2012Q3第一次消费抱团持续13个季度,2013Q1-2016Q1抱团信息科技持续13个季度……

而本轮“抱团”行情,如果从二季度开始算,才刚刚开始。

至于行情何时瓦解?

招商证券研报中有这样一段话:每次抱团真正瓦解前,会有1-2次假摔,但之后评估了业绩趋势后又会重新抱团,并比上一次更加坚定。因此,抱团板块的超额收益每一次假摔后都是加速上行的。

每次抱团瓦解的根本原因是因为出现了业绩更好的板块。所以,不要被虚妄的概念所蒙蔽。找到那个最强业绩板块,并重仓它。而比找到业绩更好的板块更重要的找到驱动业绩变化的中观和宏观变量。

一言以蔽之:已经上车的,持股不动;还未上车的,逢低买入。

本文选编自“阿尔法工场研究院”,作者:一尊;智通财经编辑:魏昊铭。