本周的美国股市迎来一系列重磅事件。宏观层面,美联储举行了为期两天的会议,宣布维持0%至0.25%基准利率及每月1200亿美元的购债规模不变。同时,包括美国第二季度GDP数据、通胀相关数据和就业市场数据也相继发布。

备受关注的五大科技巨头财报亦在本周出炉,FAAMG公布财报后,无一例外财报当日都收跌(注:GOOGL虽然收涨,但GOOG是收跌),尤其是AMZN给出了相当悲观的三季度指引,彻底带崩了整个电商板块,也直接导致三大股指在周五迎来集体回调,看上去8月的风险已经越来越大。

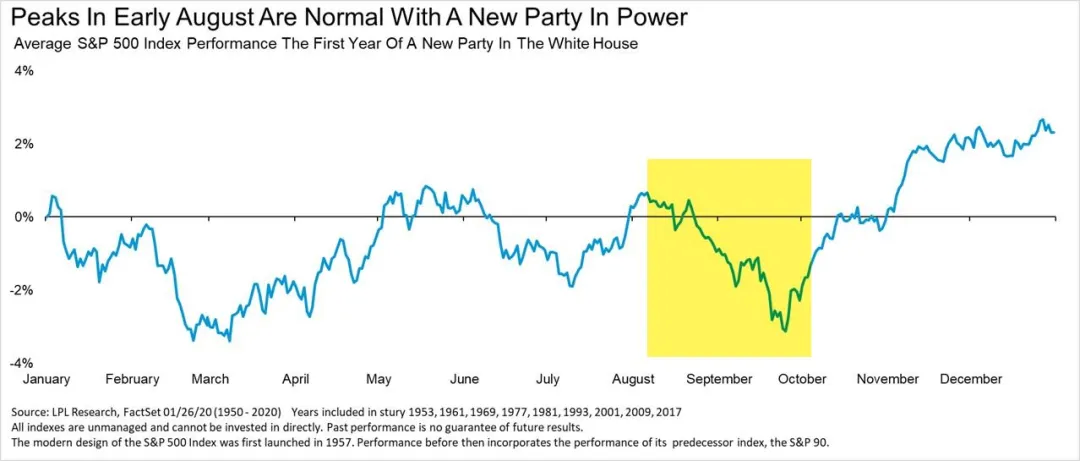

据数据,自1987年以来,八月份一直是美股表现最差的月份。其中道指和标普500指数在8月的平均跌幅分别是1%和0.8%,纳指与罗素1000指数平均跌幅为0.1%和0.7%。尤其是若美股在上半年表现不错,在8月表现利空的概率就更大。

投行Piper Sandler首席市场技术分析师约翰逊认为,美股市场很可能会面临一次有意义的回调,预计回调幅度会很大,速度也会很快。若届时标普500指数回到200日移动均线,即相比现在点位下跌11%,则是买入机会。

在这个地方,简单来分析下三大股指的技术形态。纳斯达克指数已经出现了连续三个警告信号:射击之星、墓碑线和跳空低开缺口,道指在高位已经盘整了好几个交易日也有做顶的信号;至于标普也非常像要走出岛形反转的迹象,看上去美股一场的回调应该已经不远了。

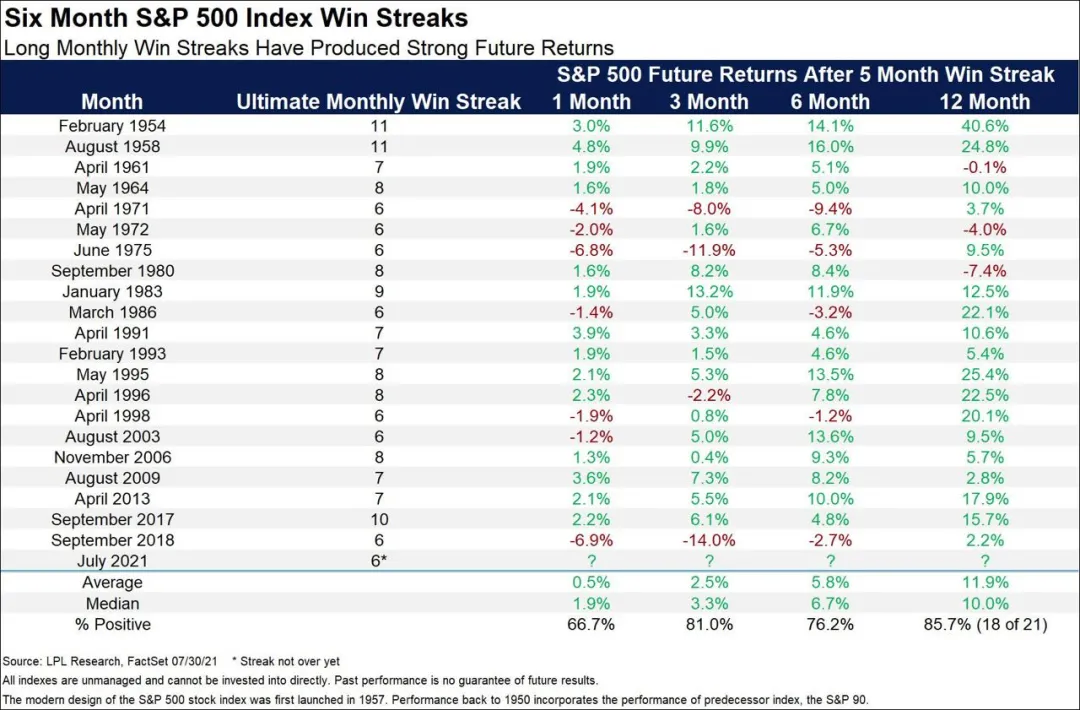

不过大家也没啥值得担心的。历史数据证明,执政党换届的时候,当年的8月4日将是一轮行情的顶峰,并且会出现接近10%的回调,但在这之后的半年美股将继续创新高,平均回报高达11.8%,所以这次如果出现回调,那会是一次非常好的抄底机会。

今天的文章并不是想说美股回调的事,毕竟美股连续涨了两个月,标普指数快200天没出现超过5%的回调了,这怎么看都有点不正常,再加上FAAMG也需要在高位消化下估值,所以指数就算真有回调那也是非常正常的一件事。关键的问题在于,美股的回调如果真的来了,接下来应该去买什么?

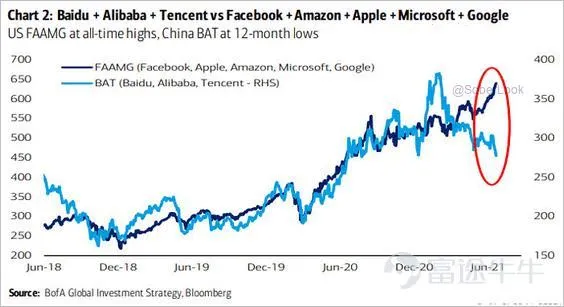

大家先来看这张图,BAT和FAAMG的长期走势是非常相似的,基本都是按照相同的轨迹在运行。今年2月的时候,FAAMG没怎么涨,BAT则提前创下历史新高。3月之后,BAT开始提前调整,FAAMG还在赶顶的过程;现在BAT已经提前调整,如果按照这个估计去运行的话,FAAMG即将迎来一个补跌的过程。

细心的小伙伴最近应该发现了一件事,那就是这一轮美股并没有发生成长股和价值股的轮动,上周三大股指是集体收跌,成长股在FAAMG财报的带动下出现了不小的回调,但价值股也没涨,航空、游轮、赌场、石油和银行表现都不是很强势,似乎没有什么板块在涨。

但如果你仔细看美股,你会发现有几个板块强势的可怕,这些板块就是新能源车、清洁能源和芯片。纳指收跌1.2%的同时,芯片ETF SMH单周涨2%、清洁能源ETF QCLN单周涨3.97%、太阳能 ETF TAN单周涨2.65%。

这个逻辑其实和中国股市非常相似,中国的互联网公司,也是中概股最近经历了非常惨痛的回调,但中国的硬核科技公司却表现的相当抢眼,A股里的芯片ETF、光伏ETF和新能源车ETF上周都创下了历史新高,年内涨幅分别高达50.55%、42.45%、42.13%。所以虽然今年上证指数跌成了狗,但今年在A股里面的赚钱效应却非常好,基本只要你买了这三个板块随便翻个倍,其实是非常轻松的。

现在的美股也进入了这个阶段,因为长期中美股市的板块轮动是非常像的。FAAMG所带领的互联网概念股已经阶段性见顶,那么接下来很有可能是所谓的硬核科技开始领涨大盘。那么这个阶段就会发生一件非常神奇的事,那就是指数在不断往下跌,但芯片、清洁能源和新能源这些板块在不断创新高。

大家来看看一些重要的指数和个股的技术形态分析。AMD、XLNX、KLAC和UMC这四家公司都是上周芯片板块张是最好的,财报公布之后都是收了连续的放量阳线,机构入场的迹象非常明显。

AMAT、LRCX和NVDA都是即将在突破整理的边缘,如果下周一能够继续往上走,芯片板块的超级行情可能就来了。芯片EFT SMH连续收了三根阳线,这也是相当厉害。

TSLA是清洁能源和新能源车的火车头,这周也是强势突破了对称三角形的阻力线,原来以为是在炒作8月18日的AI活动日,但现在看可能并不是看上去那么简单,更大的可能是一种资金板块的超级轮动周期来了,资金从互联网板块流向了硬核科技板块。清洁能源赛道的NEE和ENPH两大王者都是明显的上攻信号,太阳能ETF TAN也成功突破了三角形整理区间,上攻信号已经非常明显了。

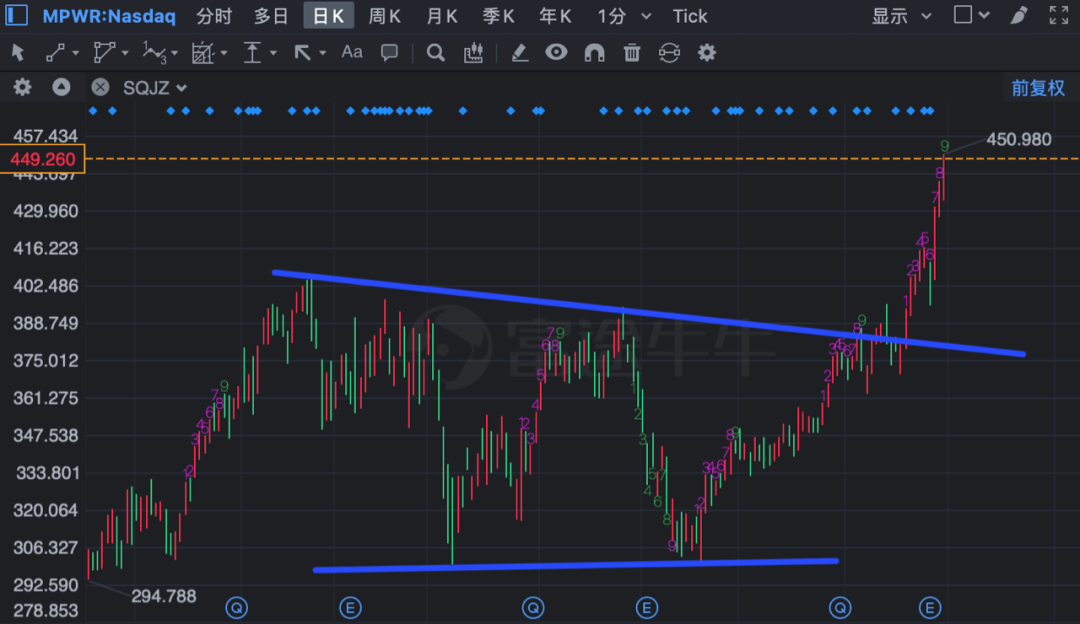

领涨这一波硬核科技超级行情的则是一家叫MPWR的公司,这家公司专注为智能汽车提供高性能模拟集成电路和混合信号集成电路的设计研发,最近连涨了两个月,从低位一口气上涨了50%。因为这公司是即在芯片赛道,又算是新能源车赛道,所以赢得了两大板块资金的青睐。

按照这个方向去寻找未来几个月的潜在牛股,其实也能轻而易举的找到三家:ON、NXPI和STM。背后的逻辑很简单,这三家公司都是专注为智能汽车生产芯片的,现在处在一个超级上涨周期,可以说是未来最确定性的投资标的了。

这里强调一下,看涨硬核科技和看空美股完全不冲突。美股跌,那是因为电商、saas、FAAMG要调整了,五大巨头稍微回调下,大盘基本就跌惨了,但这和硬核科技板块涨,并不冲突 。

经常有人在那里我说,一下看涨一下看多,我其实说过很多次。分析大盘,那是决定了我们的仓位。分析个股板块,那是决定了我们的行为。

我们对大盘的分析,我们看涨,这个时候就是重仓做多。我们看跌,这个时候应该谨慎,那就是小仓位做多。这个只是决定了我们仓位的大小,因为美股是一个多头市场,除非是全面崩盘,否则做空的胜率是很低的,所以要时刻保持做多的心态,觉得大盘不好,仓位降下来继续做多就行了。

我们对个股的分析,例如我们看涨硬核科技板块,这个时候是做多。看跌板块的时候,这个时候是做空。这就没啥问题,指数受到的影响因素太多,做空非常困难,但板块个股出现看空信号,那往往是比较真实的。所以分析个股板块决定了我们的行为。

举几个简单的例子,我们分析了大盘和硬核科技,现在有四种结果:

1、大盘要涨,硬核科技要跌。

大盘要涨,那肯定很多板块都能涨,即使我们判断出硬核科技板块要调整了,这个时候也不应该去做空,而是应该去积极做多其他板块,美股里面好标的太多,没必要非得去做空。

2、大盘要跌,硬核科技要跌。

这个时候已经判断出大盘风险不小,正好硬核科技板块也出现了回调的信号,所以可以去阶段性的做空一下,主要是为了对冲风险,也不是为了想赚大钱。只是因为大盘要回调,实在是没什么做多机会。

3、大盘要跌,硬核科技要涨。

大盘虽然要跌了,但市场里面还是有做多机会,这个时候我们确实需要谨慎,所以要把仓位降下来,但这并不妨碍我们做多硬核科技,因为硬核科技板块要涨了。这个时候应该小仓位做多硬核科技,这和我们看跌大盘完全不冲突。

4、大盘要涨,硬核科技要涨

这种情况下,没啥好犹豫的,直接all in做多了。

始终搞明白一件事,美股是个多头市场,做空的胜率是很低的。

那么为什么美股一夜之间风云突变?原因很简单,疫情的复苏打乱了原本价值股和成长股的轮动。

FAAMG为代表的互联网概念股走弱很好理解,因为去年疫情基数比较高,未来几个季度营收增速都要放缓,像AMZN和FB都给出了不好的指引,增速继续放缓是大概率事件。

价值股最近走弱,这个主要是因为疫情,毕竟它们受疫情的影响太大了,航空、旅游、赌场、石油之类的这周都跌的很惨,银行走势也不行,原因主要疫苗对变异病毒造成了很大的不确定性。

硬核科技(芯片、清洁能源、新能源车)这三个赛道为何能涨,主要是因为它们既具有价值股属性,又有成长股的属性,最关键的是不受疫情增速放缓的属性。

芯片和清洁能源都在加速发展,这个板块增速也普遍很高,完全不受去年疫情基数大的影响,有的板块去年基数其实也不大,增速这块不受影响,硬核科技也不太受疫情的影响,毕竟经济要发展,那就需要依靠这些硬核科技。

价值股最大的特征是盈利不错,硬核科技这些赛道的公司同样盈利能力也很强,芯片赛道很多公司利润率都很高,ASML、AMAT、NVDA、TSM这些基本都是印钞机,甚至一直不看市场看好的TSLA,现在都能实现单季度10亿美元的利润。

市场现在基本就是买确定性,现在这些赛道很显然是最确定的。最关键的是,这些板块已经调整几个月,好多都在低位趴着还没怎么涨,接下来很可能会成为护盘的主要力量。

本文选编自微信公众号“”,作者:;智通财经编辑:刘家殷。