近几个月来,启明医疗-B(02500)可谓是喜事连连。5月份,公司与德晋医疗达成合作,6月份又与以色列创新医疗公司Healium Medical组建合资公司Renaly Ltd.,近日又交出一份令投资者十分满意的上半年业绩答卷。

智通财经APP了解到,7月26日,启明医疗发布上半年收入预增公告。公告显示,截至2021年6月30日止,公司预计上半年实现总收益2.39亿元人民币,较去年同期同比增长134.6%。对于总收益的大幅提升,公司表示主要由于TAVR产品VenusA-Valve的销售收益增加,第二代TAVR产品VenusA-Plus快速增长以及TriGUARD3加大海外市场渗透。

在近期巨大的市场波动下,启明医疗联合创始人兼执行董事訾振军接连出手,在短短一月间完成了三次股票增持,三次增持共计127.45万股,涉资约7000余万港元,彰显出公司管理层对业务的领先性及国际化进展的显著信心。

凭借着产品的先发优势和强大的自主营销能力,启明医疗在短短几年间一跃成为心脏瓣膜疾病领域的医疗器械黑马。过去,中国器械公司的投资逻辑基本只有一个,就是低价国产替代,绝大部分器械公司都是紧跟在国外企业的后面;而启明医疗凭借着其强大的自主研发能力,不仅在商业化站稳了脚跟,其第三代产品技术也已经与国际巨头齐头并进。

直销模式构筑商业高壁垒

心脏瓣膜疾病在中国极为常见,2019年全国预计有患者3630万人,预计2025年将增至4020万人,每年存量净增加约60多万左右。然而,经导管主动脉瓣膜置换手术(TAVR)在中国一种新兴术式,目前仍处于早期导入阶段。数据显示,2019年国内符合TAVR手术资格的患者有76.7万人,而手术量仅为2400例,渗透率为0.3%;同年美国进行了约66800例TAVR手术,渗透率为23.4%。

国内TAVR渗透率低的主要原因源自于较长的学习曲线以及较高的医疗团队组建难度。

参考美国TAVR市场的医生学习曲线数据,一名医生需要完成201场手术方可完成学习曲线。并且,TAVR手术需要心内科、心外科、麻醉科、体外循环科、超声科等医生的团队配合。。根据心通医疗-B(02160)的招股书数据显示,2019年,全国共有604家具有TAVR手术资质的医院,但是仅156家医院开展了TAVR手术,间接说明了组建手术团队的困难性。

因此,一个强大的能为医生提供解决方案的学术化推广团队,极为重要。

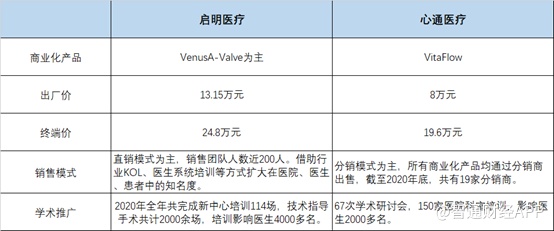

启明医疗深知这一点,因此采用直销方式,对市场进行培育。目前,启明医疗拥有近200名销售人员,2020年公司共举办了114场学术交流会,技术指导手术2000逾场,培训影响医生近4000名。凭借专业的学术推广团队,公司在2020年大幅提升医院覆盖数量,从2019年末的164家增加到249家,净增85家医院覆盖。

值得一提的是,传统医疗耗材都采用分销商模式,主要原因为直营模式前期进入医院较为困难,但是作为市场培育的先行者,直营可以直接面对医院和患者,客户粘性更高,售后服务也会更好。在产品遥遥领先对手的情况下,启明医疗采用直销模式,其竞争对手心通医疗则采用分销模式。

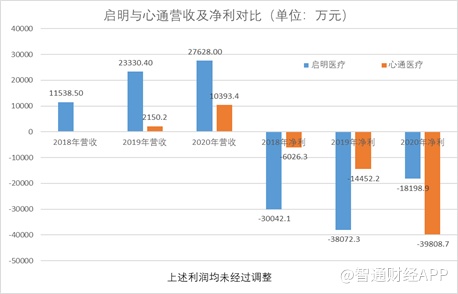

商业化的模式不同带来的结果是显而易见的业绩上的差距。以2019年业绩为基准,启明医疗在2020年亏损大幅收窄,心通医疗即使是经过调整后净利亏损仍在扩大,即使经调整后的净利润,依旧亏损1.64亿元。

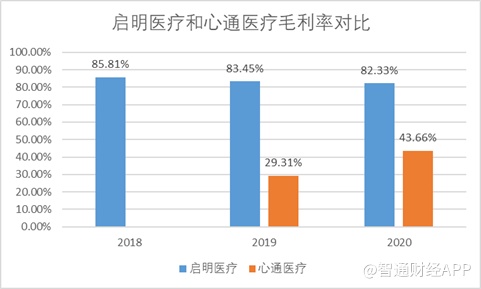

另外,毛利率上差距也十分明显。直营模式减少了中间商,给启明医疗带来了较高的毛利率,而心通医疗毛利率则只有启明医疗同期的一半。财报显示,2018-2020年,启明医疗毛利率分别为85.81%、83.45%以及82.33%,多年毛利率维持相对稳定。而微创心通在2019年及2020年的毛利率数据仅仅为29.31%和43.66%,远低于启明医疗同报告期的毛利率水平。

综合来看,除了后发劣势外,商业化模式的差距,使得心通医疗不管是体量还是毛利率都无法与启明医疗比拟。

不仅仅是国内TVAR的龙头企业,随着启明医疗产品在海外市场放量开来,公司在国际市场上也将声名鹊起。而在国际商业化方面,显然启明医疗也做好了十足的准备。除了与国内心血管的专家、院士建立良好的关系外,启明医疗在国外的专家资源也是独一档的。以启明医疗4月份的投资者开放日为例,介入心脏病专家PICS-AICS大会主席、TCT大会主席,ICI大会主席等海外顶级专家纷纷到场,这就好比集齐了创新药ASCO的众多国际专家一般。豪华的海外专家阵容,为启明医疗国际化打下坚实的基础。

技术实力并肩国际巨头,领跑全球

要实现国际化,海外商业化能力是一方面,企业本身的创新能力以及中国本土产业优势也十分重要。

今年下半年将是启明医疗国际化的集中收获季,其已在欧洲申报的首个自膨式肺动脉瓣膜VenusP-Valve和在美国申报的远端脑保护装置TriGUARD3均已处于上市申报阶段,有望于近期获批。目前尚无其它中国企业在欧、美主流发达国家申报此类产品。

在创新方面,启明医疗全新的具有全球竞争力和原创性的球扩式干瓣Vitae和自膨式干瓣PowerX分别预计在今年和明年开展临床。

PowerX(自膨式干瓣)是启明医疗下一代TAVR产品,具备四大国际领先性而且具备很强制造优势和人工成本优势:

1、采用干瓣技术,全球首个干瓣TAVR临床的公司。干瓣的产品带来好处是应用方便,省去组装环节,当然干瓣核心是长期耐久性。启明医疗积攒了5年以上的临床经验,创造性的研发出PowerX,德国专家发表的启明医疗干瓣文章被作为行业标杆引用。此外,启明医疗的干瓣TAVR核心技术和爱德华Resila干瓣殊途同归,具备全球先进性。目前全球范围内尚未有采用干瓣技术的介入瓣膜上市。

2、100%可回收,全球领先。目前全球上市的可回收产品均为释放70%以内可回收。而启明医疗的第三代TAVR技术,可实现100%回收,在全球范围内处于领先地位。

3、小巧的尺寸,高度比第二代减少1/3左右,精准的定位和操控性能,可进一步减少创伤和扩大覆盖患者范围。

4、全球首创智能裙边,自适应裙边带来了小的输送系统及高的膨胀瓣周漏覆盖以及没有任何国内外专利风险。

此外,另一款第三代产品球扩瓣Vitae,瞄准的是爱德华的球扩瓣市场,具备预装瓣技术,外径14-16F,与爱德华类似,采用了线控球扩技术,但释放会更加平稳。

如果说启明医疗一二代的瓣膜能看到跟进创新的影子,那么三代瓣膜可以说是脱胎换骨,应用全球领先的技术,使其在全球范围内竞争优势都十分明显。

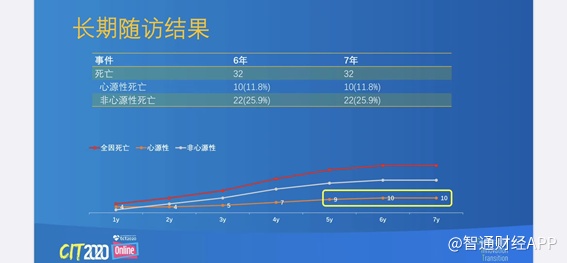

与美敦力最新一代的Evolut Pro+对比,从远期效果来比,启明医疗的TAVR产品最长随访记录目前做到了7年,美敦力最新的资料到了8年,都各自证明了自己长期的效果。但是启明的7年全因死亡率为37.7%,而美敦力的8年全因死亡率达到73%。

综合来看,在研发实力方面,启明医疗已经与国际巨头接轨,新一代产品在全球范围内都充满竞争力;此外,采用直销模式的启明医疗,在国内外都与专家医生保持良好的交流,有利于公司产品的快速放量。此次预告中,启明医疗海外渗透率大幅提升,就是对其国际化商业化能力最好的佐证。相信在不久的将来,启明医疗会是中国第一家国际化成功的高值耗材企业。