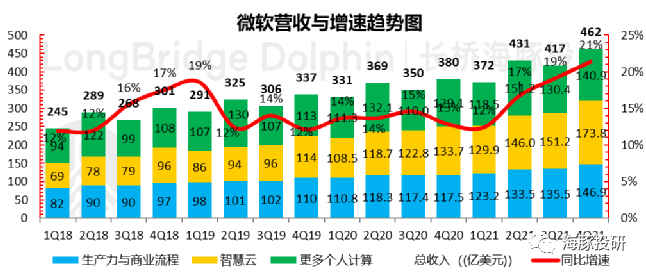

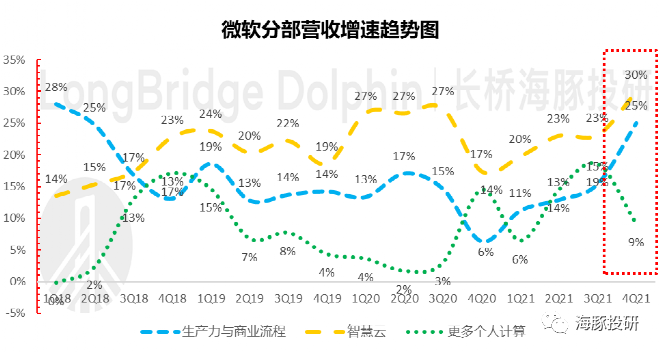

微软(MSFT.US) 7月27日美股盘后公布截至6月底的2021财年第四季度财报。海豚君一句话概括,全面无死角的硬核业绩Beat:营收达到了462亿美元,同比增长21%,明显超市场预期均值443亿。

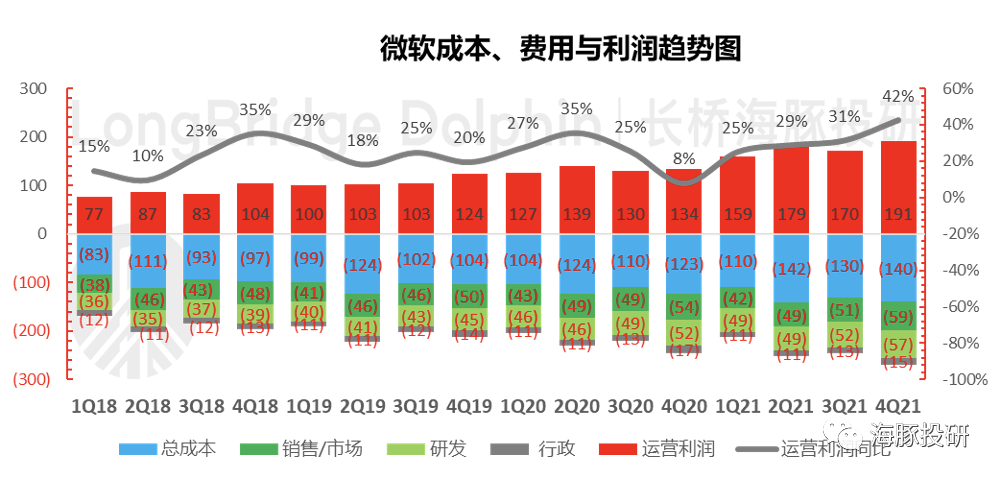

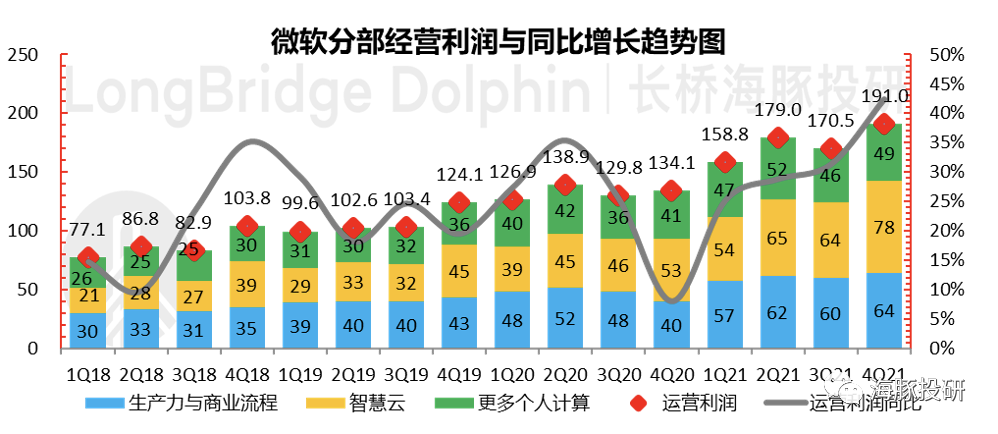

收入超速增长,毛利率改善超预期,经营杠杆效应明显,最终公司经营利润190亿,远超市场预期173亿。

在业绩全面开花背后 ,除了后疫情时代隐含的经济的全面恢复,微软云时代的估值故事还在持续巩固:

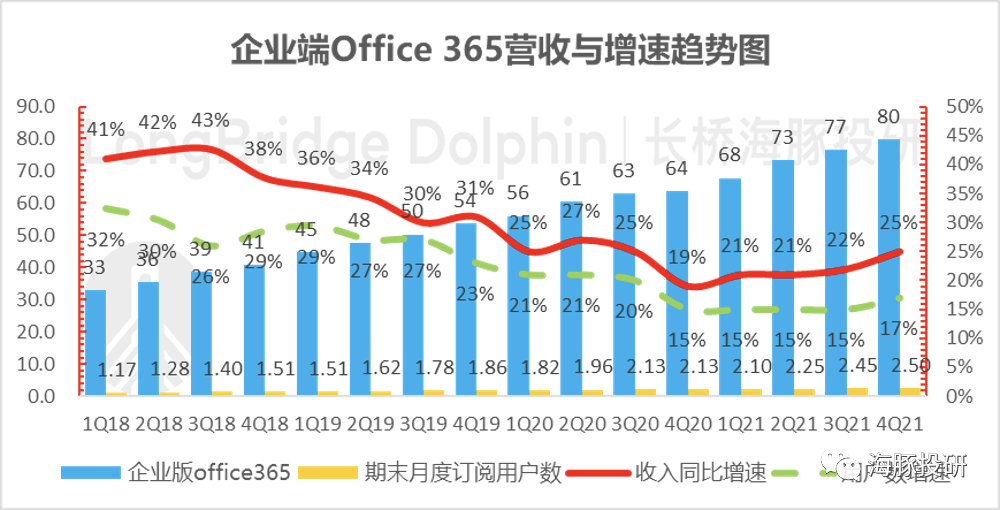

(1)代表传统软件SaaS化主打产品Office 365加速增长,本季度达到了25%;

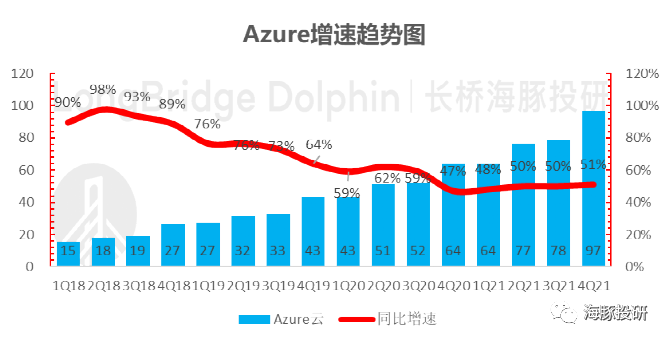

(2)代表产业互联网的PaaS明星Azure云业务本季度增速51%,收入已接近百亿美金,这个体量上,如此的高增长,全球同行无人能比。

(3)代表微软未来收入确定性的合同金额余额(含递延收入与未来待出票的合约收入)加速增长至32%,Azure似乎已越来越受企业欢迎;另外递延收入的加速增长,尤其是SaaS产品部分,说明后疫情时代,云端王者微软已经全面回归。

(4)另外,作为全球化公司,海豚君一个有意思的观察是,微软业务中代表着经济复苏的招聘业务Linkedin与广告业务Bing双双火速归位,分别增长46%与53%,北美经济复苏似乎动能十足。

除了当季业绩的硬核交付,微软对于下季度的预期同样不差:

(1)公司预计一季度收入增长17%-19%,区间在433-442亿美元,明显超出市场预期427亿。

(2)海豚君结合成本与费用指引测算,微软经营利润至少180亿美金以上,同样超市场预期177亿美金。

考虑到新财年里折旧政策改变所导致的基数效应已经到期,公司收入指引和隐含利润预期仍明显超出市场预期。

走出疫情后,微软在疫情期的逆势投入逐步立竿见影,坚实的基本面表现会持续支撑公司的资本市场表现,作为云时代标杆企业,微软实至名归。

关于微软,要知道什么?

与苹果一道,微软算是全球互联网行业元老级的存在,经历了PC、移动和工业互联网三个时代,几经沉浮,到现在处于全球互联网行业一梯队屹立不倒。

在国内互联网从to C转向to B之际,有很多的对标研究价值。海豚君就以本次财报为契机,开把微软作为互联网行业的成功转型案例,来做跟踪覆盖。

由于微软旗下资产众多,海豚君先梳理了微软主要的营收版块与下属具体的业务与产品单元、收入产生方式以及同行竞争与对标。

数据来源:公司财报,海豚投研整理

在以上众多资产中:

以Office为主的“生产力与商业流程”业务,伴随传统软件逐步云端化、是行业模式向订阅付费制SaaS模式转型而焕发新生,是云时代公司业绩演进的一大看点。

以Azure为核心的智慧云也是微软焕发新生的最大支点,且Azure依然在高速增长轨道上。

以上这两大业务构成了云时代微软卷土冲来的两大核心支柱,是微软每季财报必看点。

更多个人计算业务,如C端产品Surface、Xbox等硬件、游戏业务、Bing搜索,包括Windows业务在内,更多是微软在移动时代博弈失败的遗留资产,三大业务中战略地位最低。

对于本季度业绩,海豚君认为以下是重点关注指标:

云端化核心产品企业Office 365本季度收入如何,支撑该业务的订阅用户数增长情况如何?重点在于观察云端化Office对传统Office的渗透空间。

走出疫情后,明星资产Azure保持高速增长,这个季度能否持续?

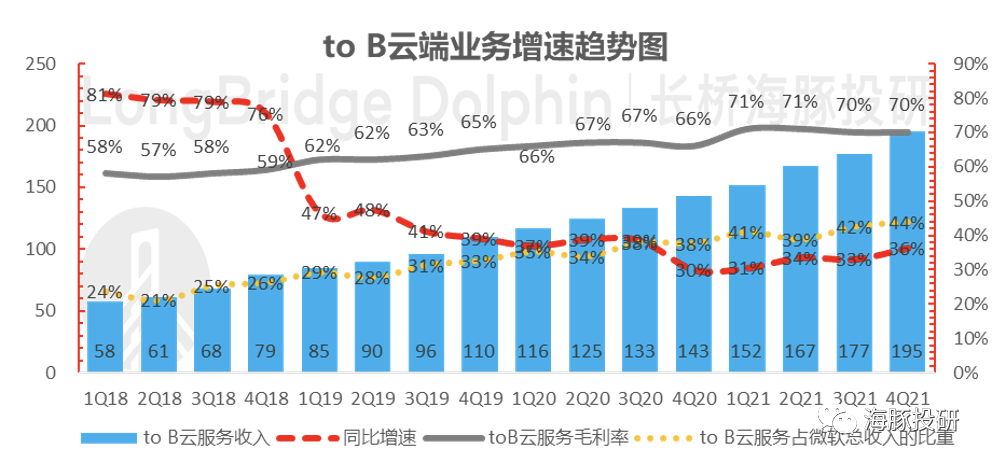

产业互联网时代,微软的核心故事——to B 云业务营收的增速趋势与占比趋势如何?

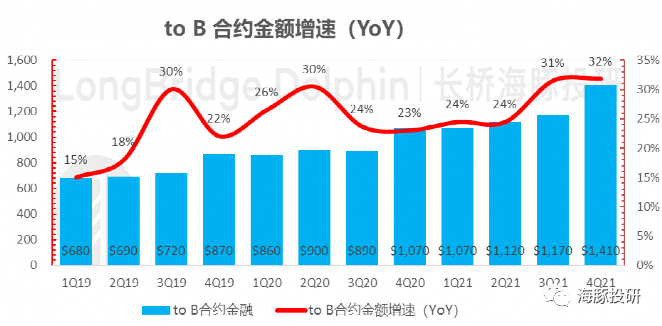

云业务的先行指标——微软的合约金额增速趋势如何?

2022新财年首个季度(2021自然年三季度),微软的指引能否满足市场预期?

以下是海豚君的详细分析:

一 业绩指引毫不逊色

根据分项业务指引区间,微软预计一季度收入增长17%-19%,区间在433-442亿美元,明显超出市场预期427亿。

同时,按照微软给出的成本预期(135.5-137.5亿美金)和费用预期(116-117亿美金),微软经营利润大概率在180亿美金以上,也超出了市场预期的177亿美金。

考虑到微软基于设备实际使用寿命延长,于去年6月份的季度里调整了折旧政策,将服务器与网络设备的折旧年限从三年调整为了四年(AWS也有类似政策)。

新财年里折旧政策改变所导致的基数效应已经到期,公司收入指引和隐含利润预期仍明显超出市场预期。走出疫情后,微软在疫情期的逆势投入逐步见效,坚实的基本面表现会持续支撑公司的资本市场表现。

二 Office:SaaS化进程加速

在截止今年6月底的2021财年第四季度,微软面向企业销售的办公SaaS产品Office 365实现收入80亿美元,同比增速从上季度的25%,仍在加速增长通道中。

该业务的两个驱动因素Office 365企业用户持续扩大覆盖范围—订阅客户数,同时客户在使用上不断往高客单价产品推进。

本季度末,Office企业月度订阅客户数增速基本稳定在17%以上,稍有加速趋势,这样微软全球使用Office 365的企业按月统计依然为2.5亿。

同时,企业版Office 365的客单价同比提升8%,达到了32.2美元,产品结构持续改善中。

数据来源:公司财报,海豚投研整理

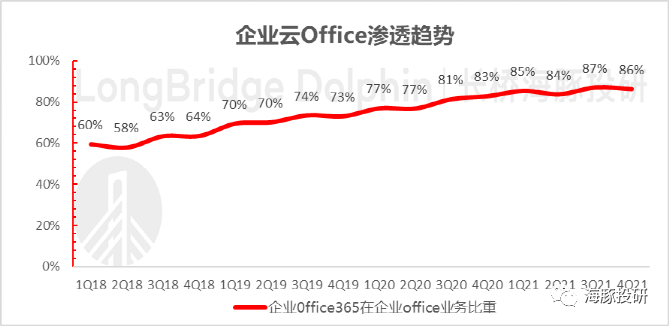

事实上,考虑到Office在全球办公市场的绝对垄断地位,这部分更多在于微软用升级版商业模式——SaaS式的订阅制去“革命”自己原本本地部署的Office套装产品。

对应观察指标:企业版Office 365在整个企业Office中的渗透率。

这个季度,To B端Office 365在微软整体包含传统套装产品的企业端Office中的渗透率持续稳步提升,本季度达到了86%。

这样,整个2021财年企业Office 365渗透率提高了6个百分点,相比之前三年渗透率增加趋势是2020年8个百分点,2019年10个百分点,2018年13个百分点。

不过,考虑到眼下渗透率已在往90%的方向靠近,也就是说微软在Office办公工具的云端化之路上,已逐步步入尾声阶段,微软的云端化两条腿(SaaS——Office+PaaS——Azure)中,五到十年之内更多的增长恐怕要更多地以来Azure来支撑。

数据来源:公司财报,海豚投研整理

整体上,该业务所属的生产力与商业流程营收达到了147亿美元,明显超出了公司指引上限141亿美元,同比增长20%。

该领域其他业务线上,Linkedin走出疫情的低迷期后,这个季度增速大幅飙升,达到了46%,收入接近30亿美金,其中Linkedin的营销解决方法增速更是高达97%,反映出企业旺盛招聘等营销需求。

此外,Dynamics增速也在加速,同比增长33%,Dynamics云产品365增速高达49%。

整体上,微软这个季度的SaaS产品与套件产品均呈现出疫情之后的强劲复苏态势。

三 Azure独领风骚

同样呈现出稳定复苏态势的还有公司的PaaS拳头产品Azure。这个季度Azure收入增速首次小幅上升,达到了51%,这在全球头部IaaS+PaaS云巨头中,增速毫无疑问是顶尖水准。

Azure收入规模已经有97亿美元,体量上明确超出了微软的企业Office 365。

数据来源:公司财报,海豚投研整理

在Azure的增速推动下,智慧云本季度收入174亿美元,同比增长30%,远超公司指引上限164.5亿美元。

四 一脚腾云,一脚踏地

面向企业的云服务收入(企业版Office 365、Dynamics 365、to B Linkedin与Azure)增长状况代表微软整体 to B业务的云端化进展。

本季度微软面向企业的to B云服务收入达到了195亿,同比增长36%,整体在稳步甚至加速回升趋势中。目前,微软to B云服务毛利率高位维稳在70%。

当下,微软to B云业务(产业互联网)在微软中的收入占比已经达到了44%,可以说目前的微软“一脚腾云,一脚踏地“。

数据来源:公司财报,海豚投研整理

五 样板诠释:真正云公司的先行指标长这样

云业务的收费方式分为基于用户的预收款式——订阅付费,以及基于实际使用量的后付费两种。

传统软件SaaS化服务,以及Azure中也有部分用户订阅,但更多是微365系列产品以单月会员费为主,也就是预付费为主,产生大量实际已经收到钱但仍然待确认为实际收入的递延收入。

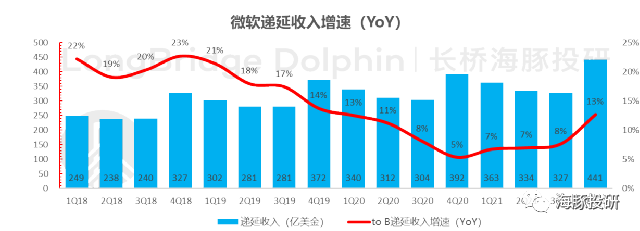

之前由于疫情之下业务开拓受限,加上Azure业务合同不断从会员订阅转向多年长期合约,拖累了递延收入最近几个季度的表现。

但是,本季度公司的递延收入达到了441亿美金,已是公司一个季度的实际收入体量,同比加速增长至13%,已再次站上了两位数增长。

从细分项上可以看到主要是SaaS类服务的递延收入在加速增长;而从时长上来看,接近95%的递延收入时长均在一年之内,微软的收入确定性可见一斑。

数据来源:公司财报,海豚投研整理

公司明星产品Azure目前以基于实际使用量的后付费为主。当前由于客户越来越倾向于签订金额较大、合约期较长、基于实际使用量的后付费合同。

这种合同会产生较大的合约金额,而前期的实际使用量相对有限,因此合约金额大幅增长,但并不伴随营收与递延收入的明显增长。

本季度未,面向企业端的合同金额余额(也即基于收付实现的递延收入与未来要出票的合同金额)为1410亿(其中50%的合同余额会在一年之内确认为实际收入),同比增长32%,较上季度的31%小幅上升,增长持续在高位。

越来越多的长期合同,加上云服务迁移成本巨大、使用粘性极高,合同金额余额的高位增长基本意味着Azure高增长的确定性。

数据来源:公司财报,海豚投研整理

此外,在公司的整体业务表现上:

1)本季度微软整体收入超预期:录得462亿美元,明显超出市场预期均值443亿美元,小幅超上季度给出的指引436-445亿;同比增速达到了21%。

超预期的质量也非常高,主要是微软的核心估值故事SaaS和PaaS云业务增长强劲。

整体个人计算部分表现平平,唯一的亮点是广告业务的全面回归,Bing搜索广告(剔除获客成本)同比暴涨53%。

一个题外话,作为美国和海外市场收入占比各占一半的公司,能够体现经济复苏晴雨表的招聘业务Linkedin和广告业务Bing表现双双亮眼,也足以说明美国经济复苏的强劲力度。

数据来源:公司财报,海豚投研整理

数据来源:公司财报,海豚投研整理

2)毛利表现上:本季度毛利322亿,明显超出了市场预期的305亿;毛利率70%,市场预期68.8%,大超市场预期。

收入超预期的情况下,微软费用则非常克制:本季度整体经营费用为131亿,与市场预期和公司指引基本一致。

数据来源:公司财报,海豚投研整理

数据来源:公司财报,海豚投研整理

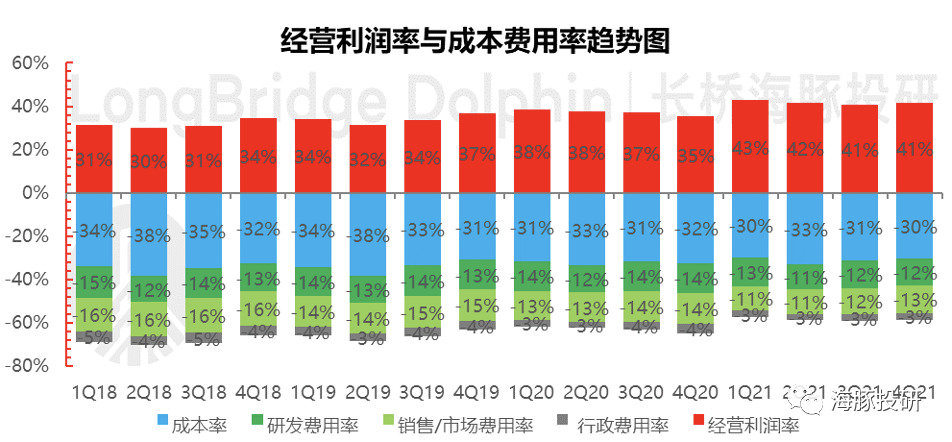

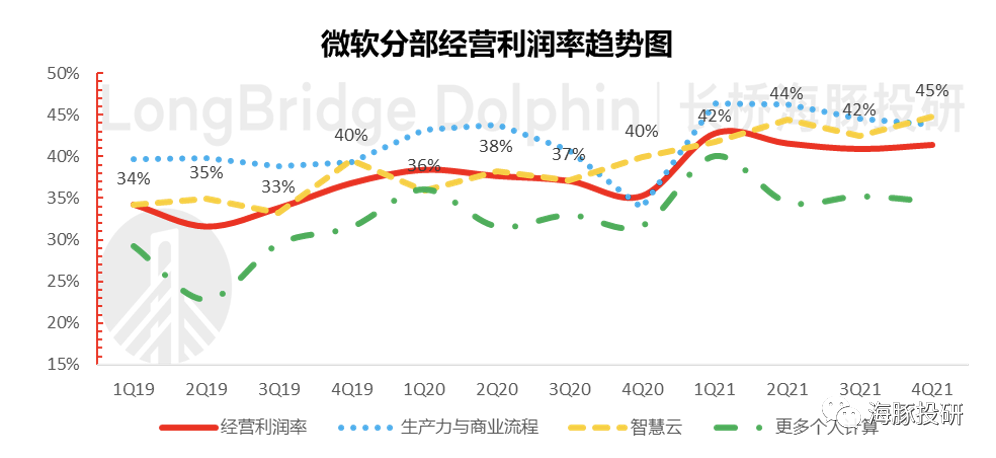

3)在一系列硬核的业绩交付之下,本季度经营利润达到了191亿美元,超出市场预期均值173亿,同比增长45%,远远超出了收入21%的增长速度。经营利润率稳站 40%以上,一个妥妥的“IT代码”印钞机!

数据来源:公司财报,海豚投研整理

分项来看,云业务在规模效应持续改善,这个季度创新高,达到了45%,而生产力与商业流程(软件+SaaS)业务本季度基本稳定。

数据来源:公司财报,海豚投研整理

本文编选自“海豚投研”,智通财经编辑:玉景。