苹果(AAPL.US)于北京时间7月28日凌晨的美股盘后发布了2021年第三季度财报(截止2021年6月),要点如下:

1、五大分项业务,全面超预期。硬件业务方面,iPhone、可穿戴硬件大超市场预期,iPhone受益于高价机出货占比提升以及海外市场的优秀表现;可穿戴硬件受益于疫情修复以及AirTag的新品拉动。

软件服务业务仍保持稳健增长,整体再超市场预期,得益于用户规模和ARPU值的持续提升。硬件端毛利率的强势,体现了苹果在疫情和芯片短缺情况下的供应链管理能力。2021Q3实现单季度营收814亿美元,217亿净利润都大超市场预期。

2、iPhone高价机大卖,业绩大超预期。受益于iPhone 12 pro和iPhone Pro 12 Max的强劲销量,本季iPhone出货均价大幅提升带动营收增长。美洲地区的快速增速消化其他地区当季增速下滑的疲软。

3、其他硬件新品迭出,各项业绩超预期。本季的春季新品发布会,带来了新款iPad Pro 、iMac 2021以及AirTag,新品的出现带动下游需求的增加。

即使面对去年同期的高基数,iPad 和Mac仍获得了两位数的增长,好于预期。可穿戴硬件中的AirTag,也在消费者中“反响热烈”。

4、软件服务越来越强的变现能力,大超预期。硬件高景气带来用户数持续的转化,软件服务呈现持续增长的态势,在本季更是突破了30%,增长进一步加速。

受益于华为退出以及5G换机潮,苹果的上一份财报大超预期。当时间来到本次财报,中国手机市场本季整体表现相对疲软,全球出货退回第三,那么苹果财报能否再次亮眼?

本季度财报应该重点关注哪些地方?

iPhone不太增长的季度出货量如何带来业绩的成长?

手机之外的其他硬件,包括iPad、Mac和可穿戴小硬件业绩表现如何?

苹果软件服务的逐季增长,毛利率持续向上突破,逐渐印证“苹果不仅仅是一家硬件公司“的市场定位。那么本季度苹果的软件服务业务能否再一次突破?

海豚君带着这些疑问来财报中寻找答案:

一、iPhone:高价机大卖,业绩大超预期

公司本季度iPhone业务继续保持强势的态势,实现营收395.7亿美元,同比增49.78%。而市场预期本季度苹果手机营收340.1亿美元,大幅超预期。

数据来源:公司财报,海豚投研整理

iPhone业务是哪方面超预期?

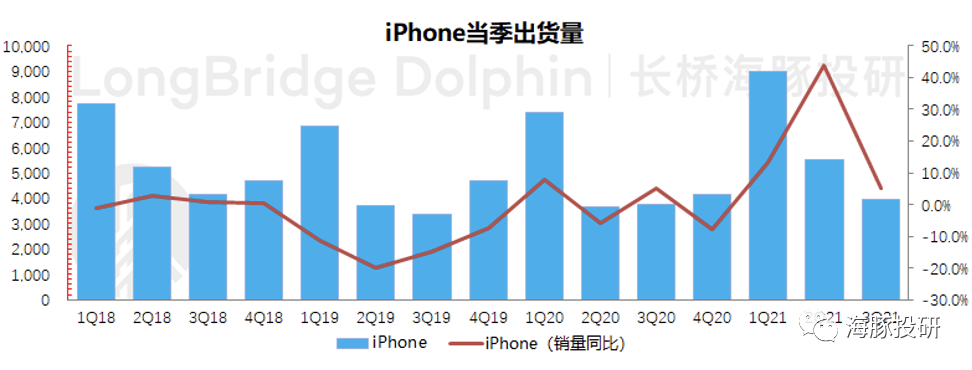

1)iPhone出货量平稳,收入剧增又来自哪里?根据21Q2 Canalys的数据,iPhone在当季的出货量同比仅增长1%。而本次苹果财报iPhone业务同比增长接近50%,依此估算出当季iPhone出货均价同比增长达40%以上。

数据反应,iPhone高价机出货占比呈现上升的态势,受益于iPhone 12 pro和iPhone Pro 12 Max销量强劲。

数据来源:Canalys,IDC,海豚投研整理

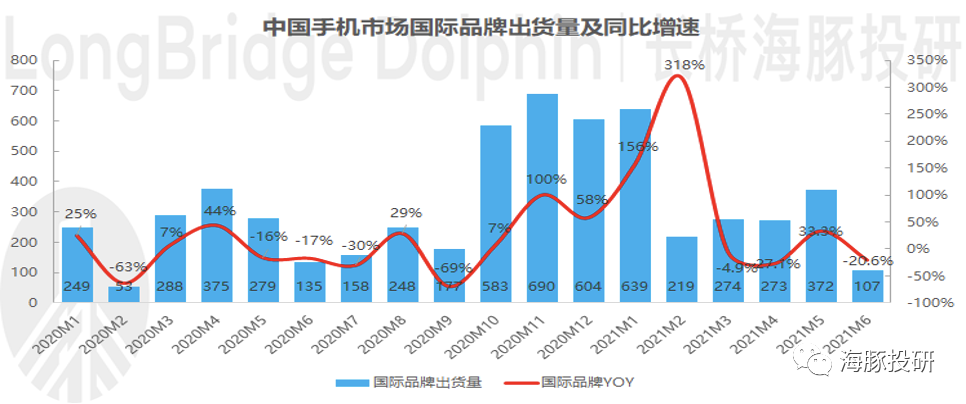

2)相对疲软的中国手机市场,iPhone表现如何?根据中国信通院数据,中国手机市场出货量在本季出现27%的同比下滑程度。从中国手机市场的结构来看,主要有国产品牌和以苹果为主的国际品牌。

测算中国手机市场中国际品牌的出货量表现,同比下滑5%,远好于市场整体下滑程度。同时iPhone在中国市场出货同比下滑的情况下,在全球范围内实现了同比正增长,iPhone在海外市场的出货增长抵消了中国市场的疲软表现。

数据来源:中国信通院,海豚投研整理

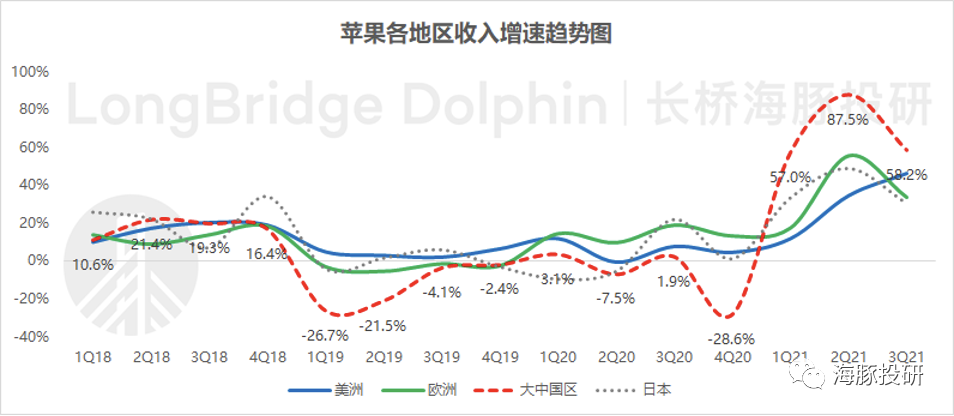

3)各地区的增长情况怎么样?苹果在本季度各地区都呈现较快的增长,其中大中华区实现收入147.6亿美元,同增58.2%;美洲区仍是苹果最大的收入来源,当季实现收入395.7亿美元,同增46.5%。本季度苹果美洲区收入增长速度继续加快,弥补了其他地区增速下滑的情况。

数据来源:公司财报,海豚投研整理

二、iPhone外其他硬件:新品迭出,各项业绩超预期

iPhone除外的整体硬件表现超预期,本季度合计营收243.7亿元,超出市场一致预期230.2亿元。苹果春节新品发布会多款新产品的亮相拉动下游需求,iPad和Mac在高基数基础上取得两位数增长,可穿戴小硬件增速加快。

1)iPad和Mac

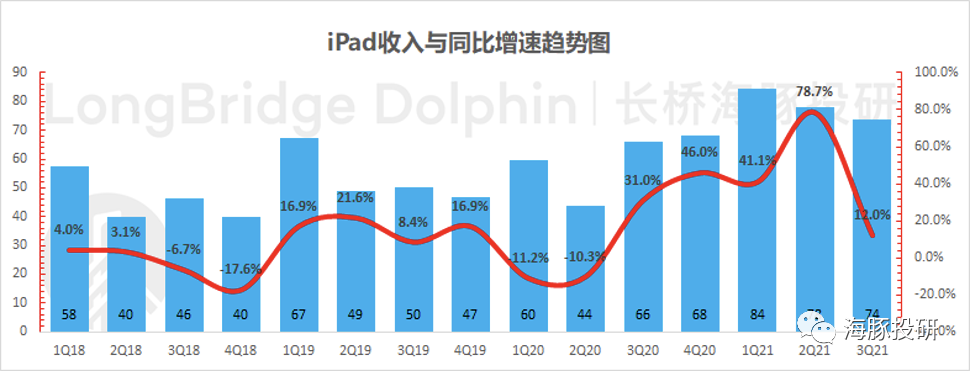

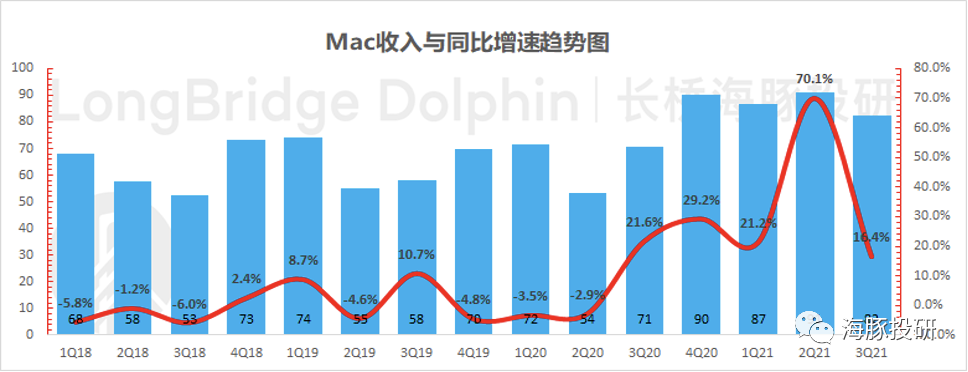

iPad和Mac本季度分别实现营收73.4亿美元/82.4亿美元,同比分别增12%/增16%,而市场预期本季度iPad和Mac营收分别为71.5亿美元/80.7亿美元,两类产品都超市场预期。

在疫情影响下,居家办公和学习的需求增长使得去年同期公司iPad和Mac业务取得亮眼表现。本季两类产品在去年同期高基数的基础上仍取得两位数的增长,实属不易。

公司在季中春季发布会发布了新款iPad Pro 和iMac 2021,提升产品力的同时也拉动了下游的需求。

数据来源:公司财报,海豚投研整理

数据来源:公司财报,海豚投研整理

2)可穿戴小硬件

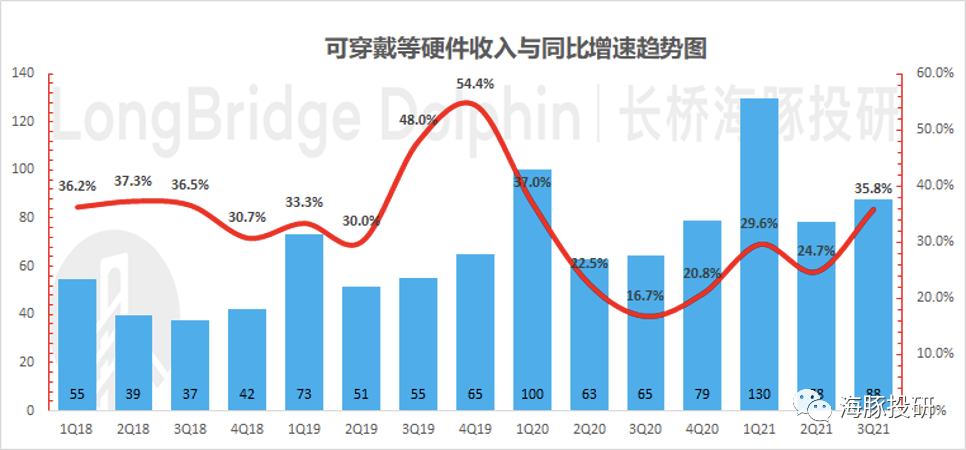

可穿戴小硬件业务本季度实现营收87.6亿美元,同比增35.8%,而市场预期本季度该业务营收为78亿美元,大超市场预期。

可穿戴小硬件板块去年同期受疫情影响表现相对平缓,随着经济从疫情中恢复,可穿戴小硬件业务又重回了20%以上增长。

本季中苹果新品发布会中发布的新品AirTag在消费者中“反响热烈”,推动可穿戴小硬件板块加速上涨。

数据来源:公司财报,海豚投研整理

三、服务业务:越来越强的变现能力,大超预期

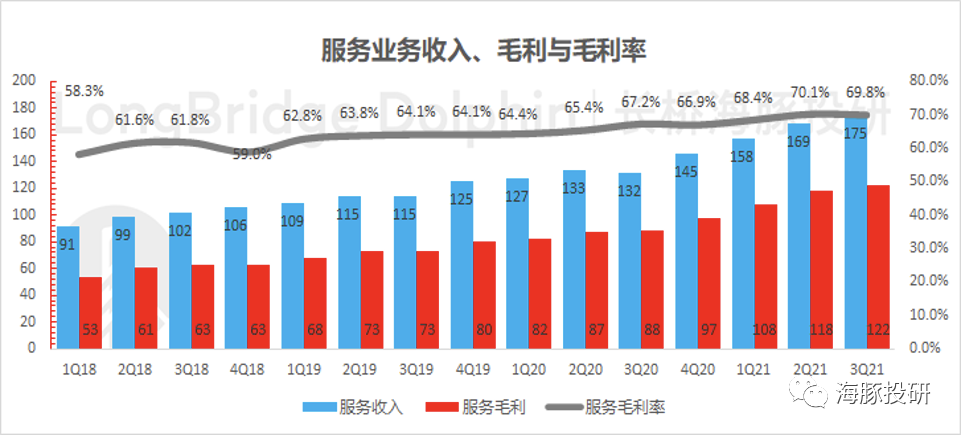

苹果在打磨硬件的基础上,还不断拓宽服务业务的变现能力。公司平台上本季度的付费用户达到7亿用户,高于上一季度的6.6亿。服务业务本季度实现营收174.8亿美元,同比增33%,而市场预期本季度服务业务营收为163.3亿美元,大超市场预期。

苹果服务业务收入三年来一直呈现稳步上升的态势。更喜人的是,在规模增长的同时,公司服务业务的毛利率水平也不断提升,从3年前 60%左右的水平提升到了最近的70%左右。

数据来源:公司财报,海豚投研整理

苹果业务发展逻辑:硬件+软件

硬件:

大单价单品:营收的最大组成部分。由于大单价的属性,有望衍生出更多的变现方式;

可穿戴等硬件:IoT周边为主。创新型新硬件的推出有望带来规模增量,发现新市场;

软件:

软件服务的构成主要来自于用户商业价值、订阅服务和iOS系统之外的服务。

从量价来拆,软件服务收入=用户数*ARPU值。软件服务持续增长中分数据表现,用户数的持续增长以及ARPU值的提升。

用户数的增长来自于iPhone出货量增长(华为受损+5G换机)、iPad和Mac(疫情在家办公+产品更新)、可穿戴等硬件(创新型新品+渗透率提升)等。

ARPU值的提升来自于高端客户提升(iPhone出货均价提升)、变现方式的新增、自身强大的护城河等。

数据来源:公司财报,海豚投研整理

四、整体业绩:全面大超预期

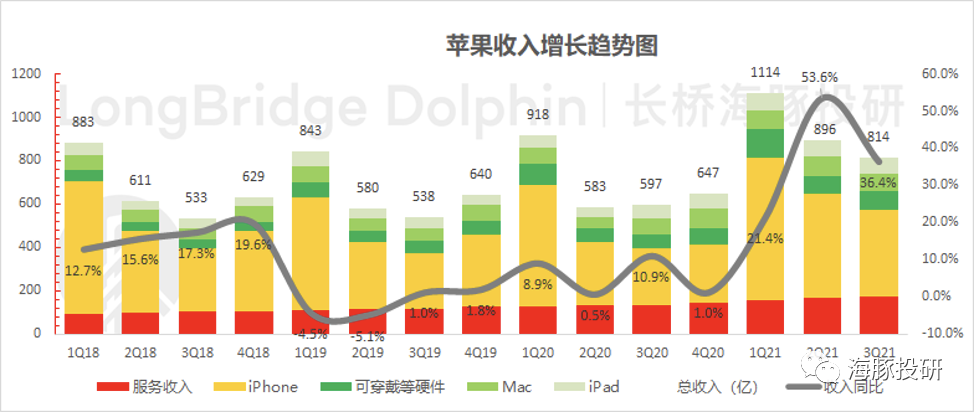

收入端,本季度营收实现814亿美元,同比增36%,大幅超出彭博一致预期732.3亿美元,分业务来看硬件和软件业务各分项全面超预期,其中iPhone、可穿戴硬件和服务业务三项业务均大幅超预期。

数据来源:公司财报,海豚投研整理

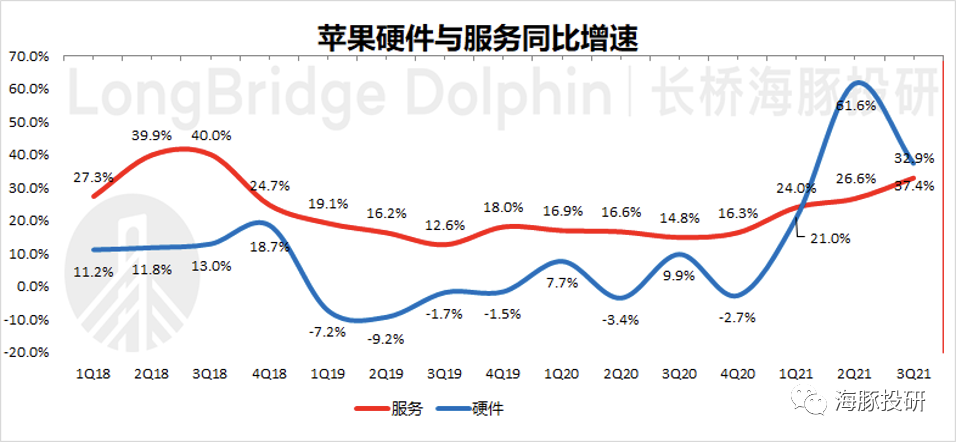

硬件和服务增长:将苹果业务拆分为硬件和服务两部分看,硬件业务同比增速有所下滑但仍处于30%以上的历史高位。服务业务表现出更强的韧性,业绩表现持续增长,并且最近几个季度呈现增速加快的趋势。

数据来源:公司财报,海豚投研整理

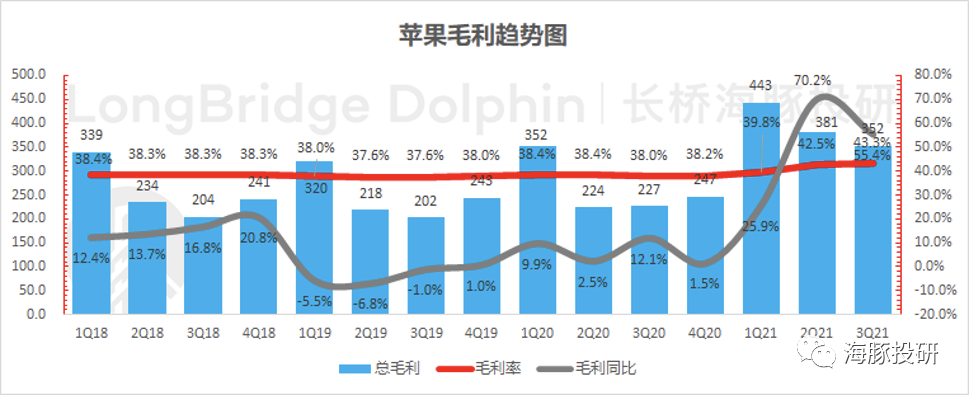

毛利率:本季度苹果整体毛利率高达43.3%,再创新高,而市场预期毛利率环比下滑仅为41.9%,而实际公司毛利率大超市场预期。

苹果硬件毛利率保持在36%,即使市场担心在疫情管制导致运输成本上行、芯片短缺等因素导致供应链成本上行,硬件毛利率展现苹果对供应链的管理能力。苹果软件服务的毛利率仍保持70%左右的位置,同时由于服务占比提升带动公司综合毛利率进一步提升。

数据来源:公司财报,海豚投研整理

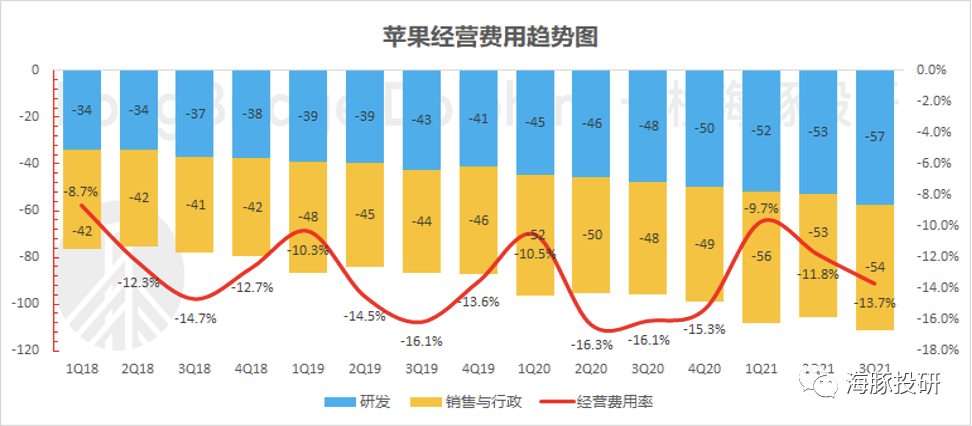

经营费用:本季度经营费用111亿美元,苹果的费用端控制一向都比较平稳,经营费用率13.7%,在公司经营合理范围内。其中研发费用57亿美元,公司保持7%的高研发投入为公司发展提供创新动力;销售管理及一般费用54亿美元。

数据来源:公司财报,海豚投研整理

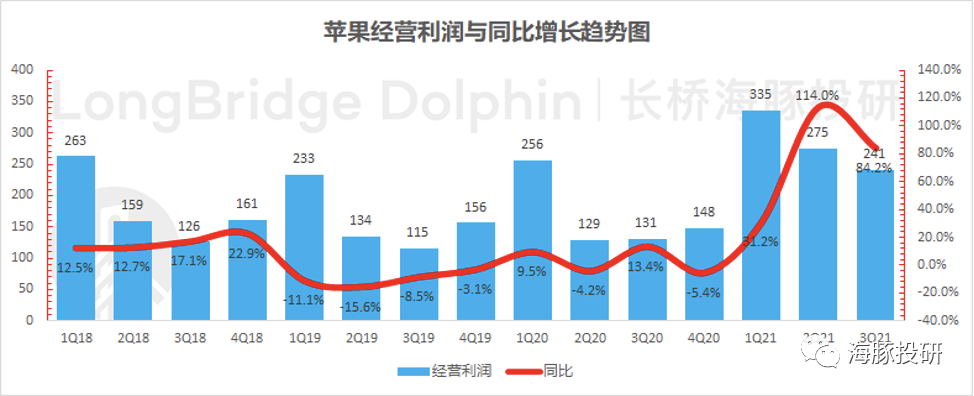

营业利润:最终实现经营利润241亿美元,同比增84.2%。由于收入超预期、毛利率超预期、费用控制相对稳定,本季度苹果营业利润率29.6%,仍处于30%左右的历史高位。

数据来源:公司财报,海豚投研整理

本文编选自“海豚投研”,智通财经编辑:何钰程。