投资摘要

钢价持续震荡反弹,板块年内第二波投资机会开启。根据各上市钢企陆续发布的上半年业绩预告,多家钢企上半年净利润创近年同期新高,业绩普遍超市场预期,钢铁板块业绩优、估值低,竞争格局持续改善。随着钢铁阶段性需求淡季渐入尾声,钢材需求逐渐好转,钢价持续震荡反弹,上周五大品种钢材社库降0.99万吨、厂库降14.58万吨,总库存降15.57万吨,其中社库在连升五周后转入去化,总库存去化速度明显提升;上周热卷社库升5.66万吨、厂库降0.45万吨。上周五大品种钢材表观消费量1048.22万吨,较前一周减少29.06万吨。从整个下半年来看,钢材需求仍偏好,且供给上升幅度有限,我们预期下半年钢价将持续高位震荡运行。

我们正站在钢铁行业新繁荣的起点。钢铁行业过去二十年产能扩张周期结束,我们认为当下正是行业新繁荣的起点。钢铁行业新繁荣将呈现以下特征:1)城镇化率提高和制造业发展背景下,需求继续上升,行业将迎来供需长周期错配,钢价大幅波动结束,未来行业持续景气。2)兼并重组加速,行业龙头优势明显。行业集中度快速上升,龙头企业议价权提升。行业龙头通过持续的优化管理、提升效率最终降低成本。同时绿色发展将拉开龙头与其他企业的成本差距,龙头将产生超额收益。行业产能周期结束后,扩产能的模式不再,未来行业资产负债率下降、分红上升,行业逐渐向轻资产转变。3)电炉快速发展。修订版《钢铁行业产能置换办法》鼓励电炉发展,电炉钢占比或将快速提升,由于电炉开启灵活的特点,供给与需求匹配度增强,价格波动性降低。4)优特钢持续发展,中信特钢、抚顺特钢等个股,估值从周期品切换到成长逻辑。5)行业中长期盈利中枢的上修,ROE上升。

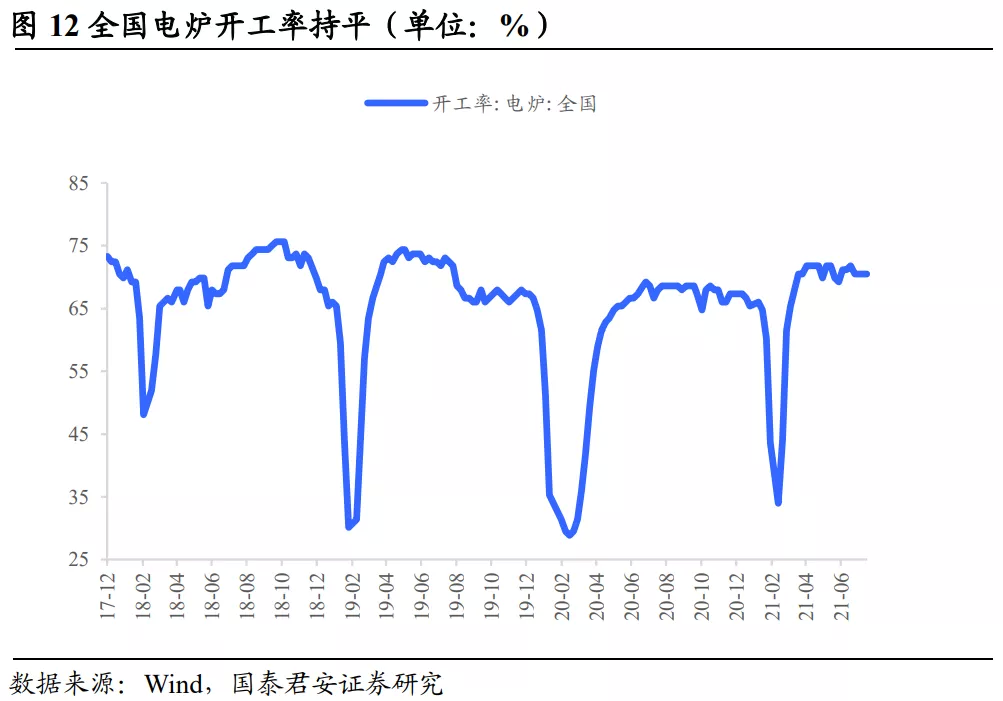

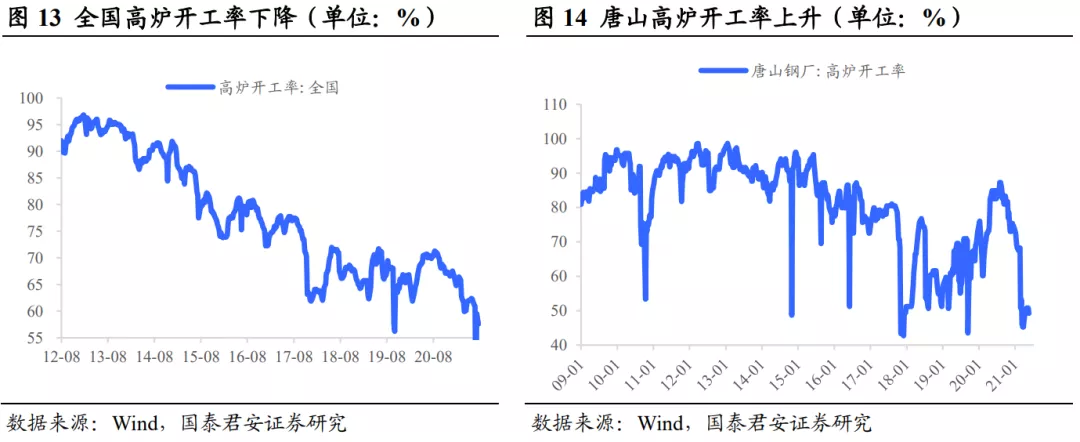

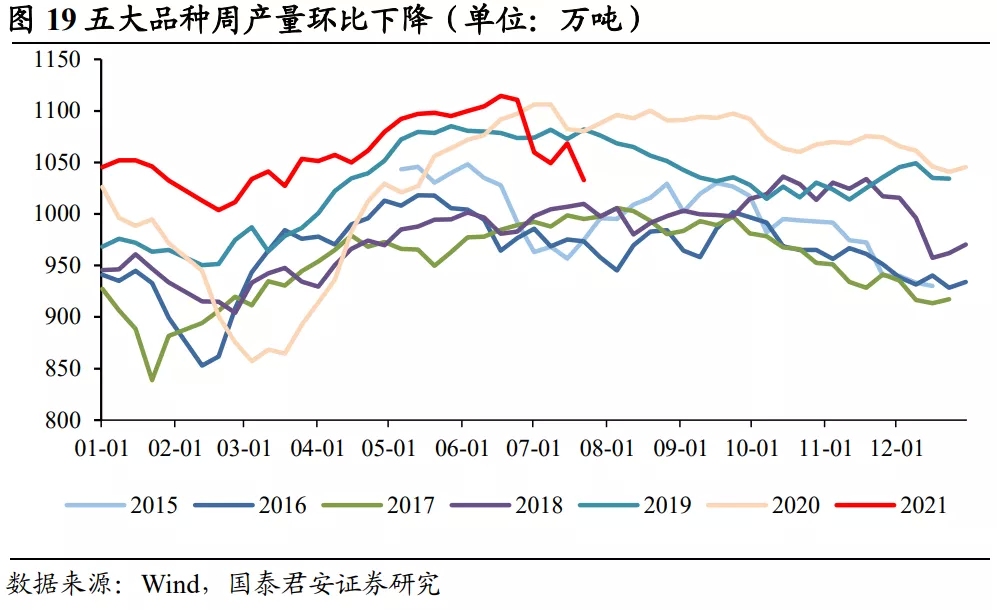

钢铁行业将持长周期景气。上周五大品种钢材周产量1032.65万吨,环比前一周下降35.73万吨,钢材产量已接近峰值,上升空间有限。上周全国高炉开工率57.60%,较前一周降0.96个百分点;全国电炉开工率70.51%,与前一周持平。根据国家统计局数据,2021年6月我国粗钢产量9388万吨,环比降557万吨,月度粗钢产量年内首次回落。在海外钢价持续上涨的背景下,我国钢材出口将持续向好,国内钢材需求持续旺盛,钢铁行业将保持长周期景气。

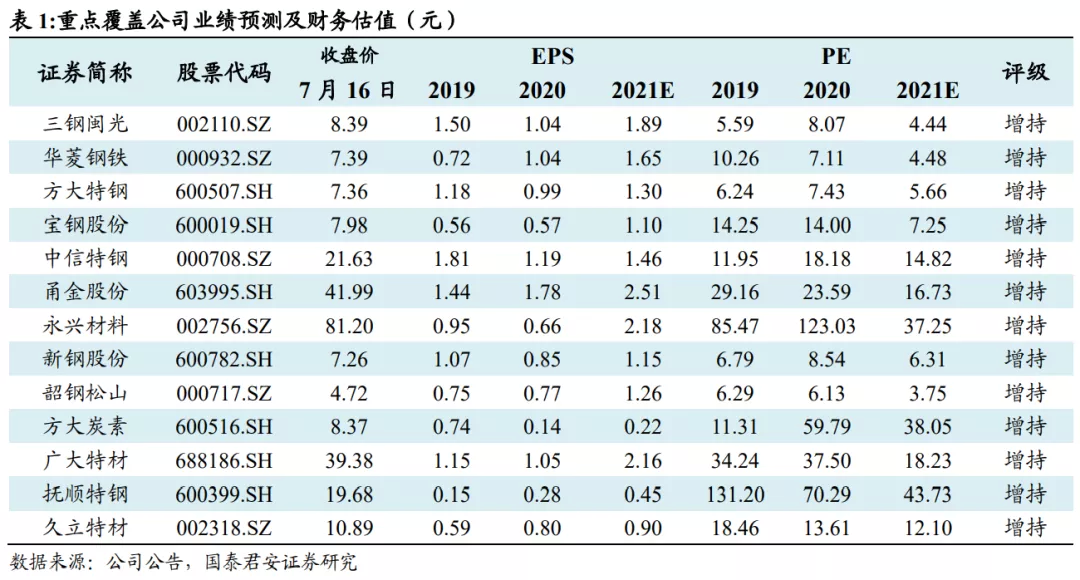

持续推荐钢铁板块,板块逐步进入配置窗口。继续推荐板材三大龙头华菱钢铁、宝钢股份、新钢股份,受益南钢股份;螺纹三小龙方大特钢、三钢闽光、韶钢松山。从电炉钢占比上升的角度,推荐成长股方大炭素。同时推荐特钢标的甬金股份、广大特材、中信特钢、抚顺特钢、永兴材料、久立特材。

风险提示:货币政策超预期收紧。

1. 钢价持续震荡反弹,总库存维持去化

1.1 螺纹钢、热轧卷板现货、期货价格上升,社会库存下降

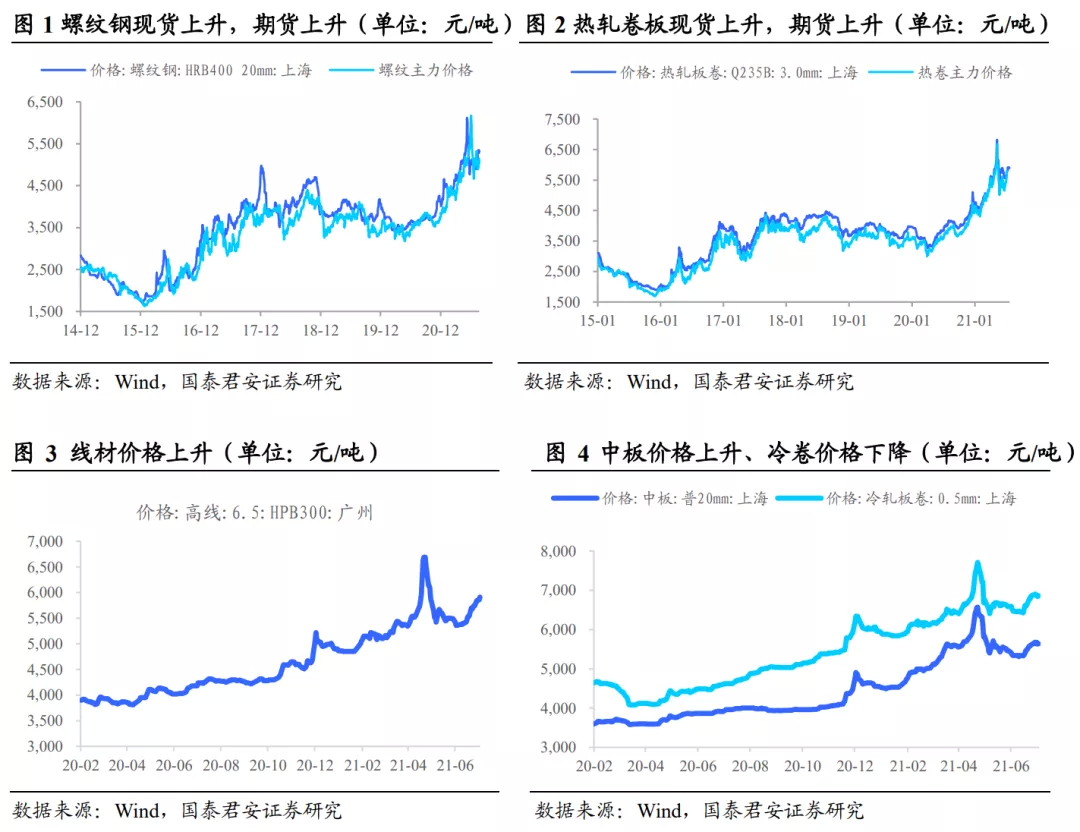

上周上海螺纹钢现货涨70元/吨至5340元/吨,涨幅1.33%;期货涨112元/吨至5671元/吨,涨幅2.01%。热轧卷板现货涨10元/吨至5900元/吨,涨幅0.17%;期货涨16元/吨至5968元/吨,涨幅0.27%。上海中板价格上升,冷卷价格下降,线材价格上升。中板涨10元/吨至5640元/吨,涨幅0.18%;冷卷跌10元/吨至6860元/吨,跌幅0.15%;线材涨170元/吨至5910元/吨,涨幅2.96%。上周钢价持续震荡反弹,钢铁板块年内第二波投资机会已开启。从成交来看,上周钢材下游需求在经历连升两周之后有所回落,我们认为主要是受国内部分地区突遭暴雨侵袭及交通受阻影响。短期来看,随着暴雨影响逐渐恢复及8月中旬钢材需求旺季来临,我们预期钢价将持续震荡反弹运行;从整个下半年来看,钢材需求仍然偏好,且供给上升幅度有限,我们预期钢价将持续高位震荡运行。

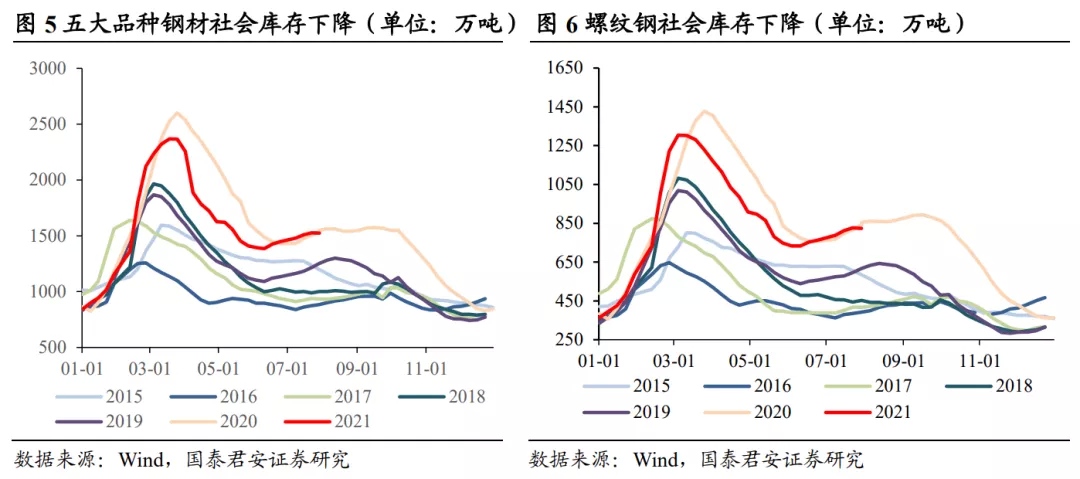

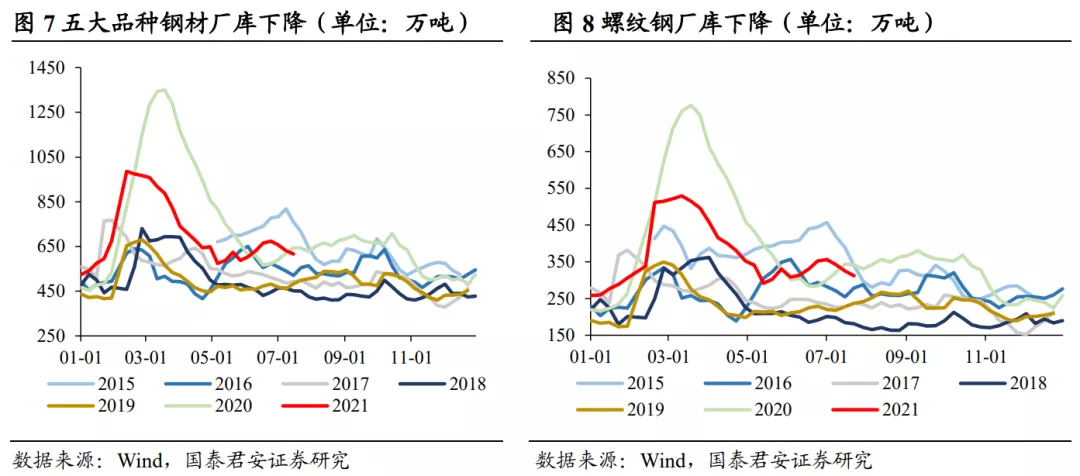

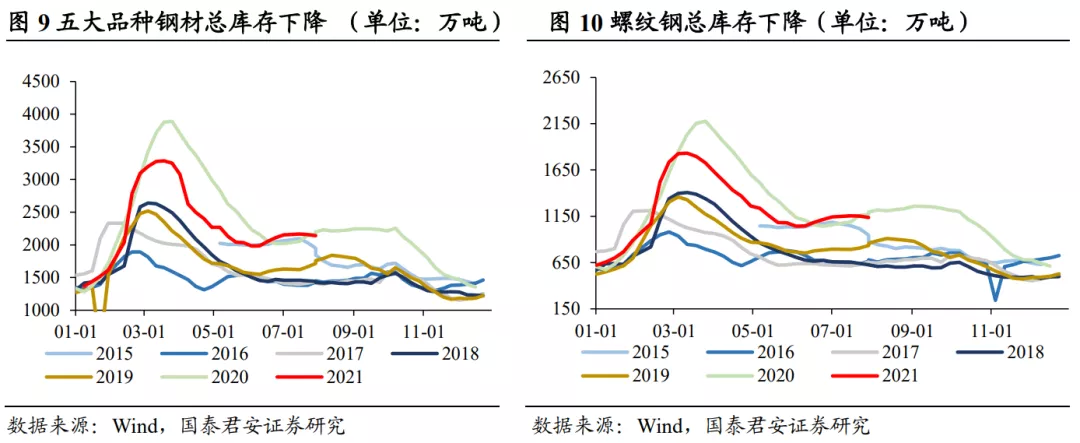

钢材社会库存下降,钢厂库存下降。上周主要钢材社会库存周环比下降0.99万吨,钢厂库存下降14.58万吨,总库存下降15.57万吨。社会库存方面,上周螺纹钢社会库存823.76万吨,环比下降3.21万吨;线材社会库存157.93万吨,下降1.73万吨;热卷社会库存297.30万吨,增加5.66万吨。钢厂库存方面,上周螺纹钢钢厂库存311.78万吨,下降12.80万吨;线材钢厂库存90.35万吨,下降0.93万吨;热卷钢厂库存103.71万吨,下降0.45万吨。随着钢铁阶段性需求淡季渐入尾声,上周钢材社库在经历连升五周后转入去化,总库存去化速度明显加快。我们认为随着各地暴雨影响逐渐恢复且8月份钢铁逐步进入需求旺季,钢铁库存去化速度有望进一步提升。

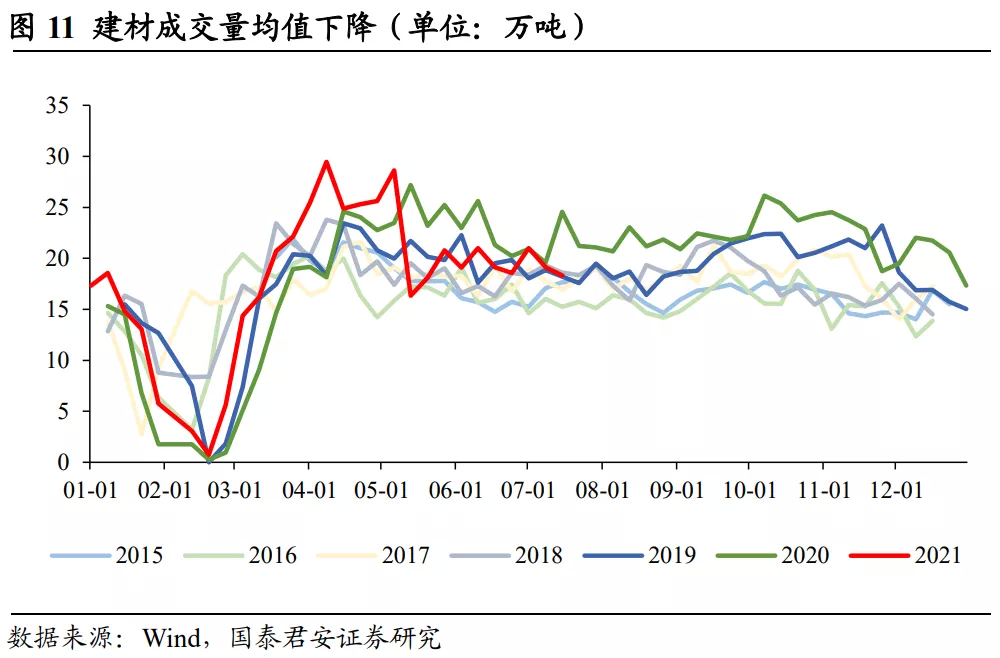

1.2 建材成交量均值下降

上周建材成交量均值环比下降。上周建材成交均值18.302万吨,环比下降4.34%,同比下降13.74%。

1.3 唐山高炉开工率上升,全国高炉开工率下降

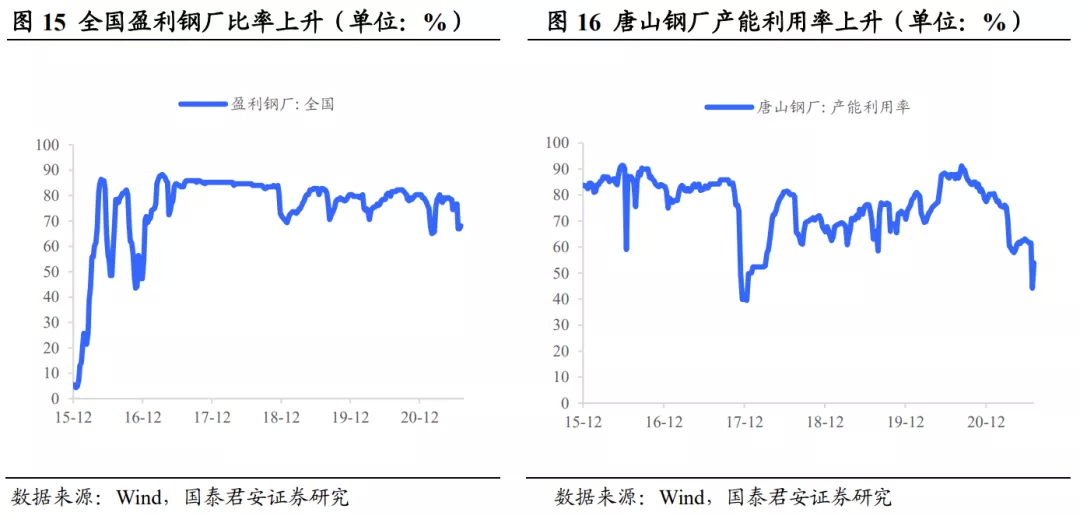

上周唐山高炉开工率上升,全国高炉开工率下降。上周唐山高炉开工率52.38%,较前一周上升4.76个百分点;全国高炉开工率57.6%,较前一周下跌0.96个百分点。上周全国电炉开工率70.51%,与前一周持平。上周唐山产能利用率为61.13%,较前一周上升7.12个百分点;全国盈利钢厂比率为73.01%,较前一周上升4.91个百分点。

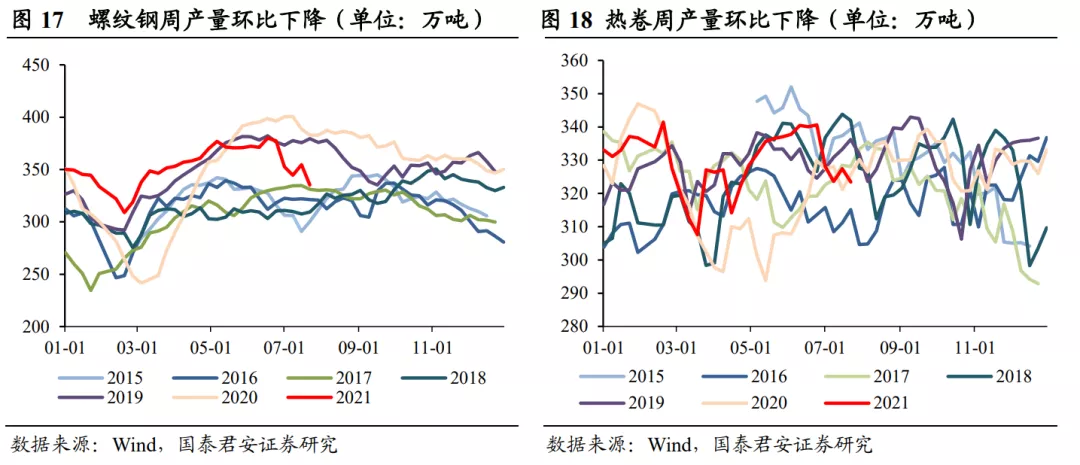

上周钢材产量下降。上周钢材周度总产量1032.65万吨,环比下降35.73万吨。其中螺纹钢产量335.18万吨,环比下降19.50万吨,产量较2016-2020年平均水平低10.432万吨。热卷产量323.43万吨,环比下降4.03万吨,较2016-2020年平均水平高0.938吨。

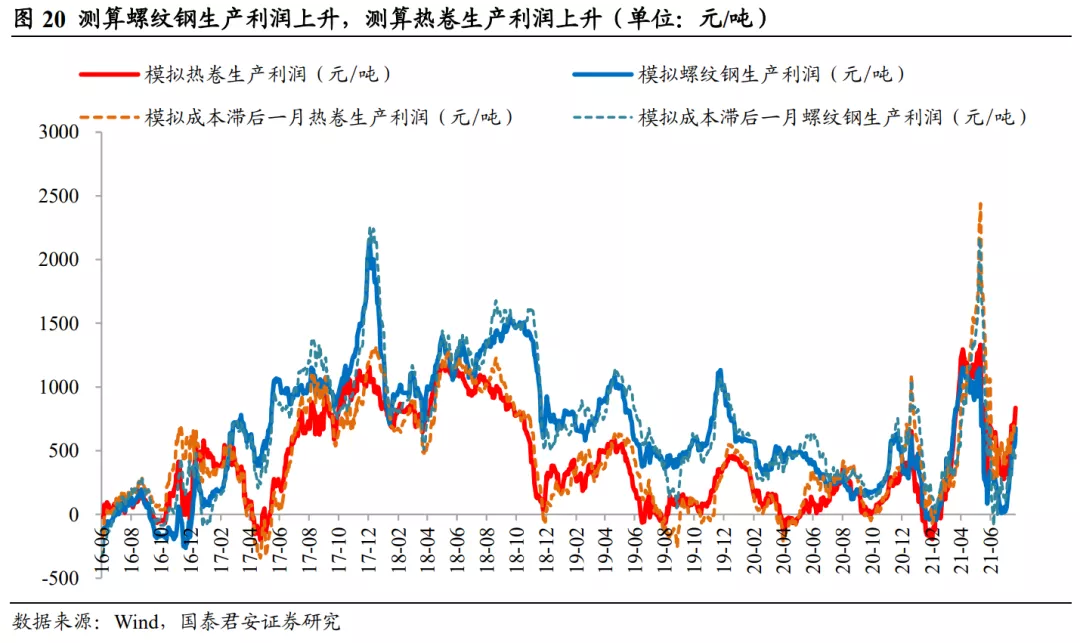

1.4 螺纹钢模拟生产利润上升,热卷模拟生产利润上升

上周测算螺纹钢生产利润上升,测算热卷生产利润上升。测算螺纹钢生产利润涨198元/吨至675.0元/吨,热卷利润涨138元/吨至835.0元/吨。

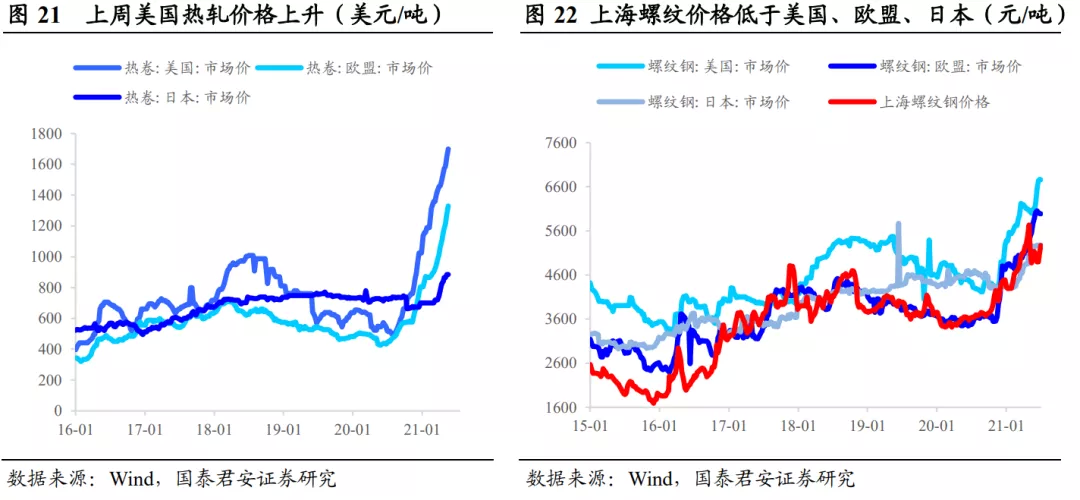

1.5 上周美国热卷价格上升,欧盟螺纹钢价格持平,日本钢价持平

上周美国热卷价格上升,欧盟螺纹钢价格持平,日本钢价持平。上周美国螺纹钢价格1045.0美元/吨,与前一周持平;美国热卷价格上涨60美元/吨至1955.0美元/吨,涨幅3.17%。欧盟螺纹钢价格925.0美元/吨,与前一周持平;欧盟热卷价格下跌5美元/吨至1380.0美元/吨,跌幅0.36%。日本螺纹钢价格815.0美元/吨,与前一周持平;日本热卷价格970.0美元/吨,与前一周持平。

2. 上周铁矿石现货价格下跌, 焦炭现货价格持平

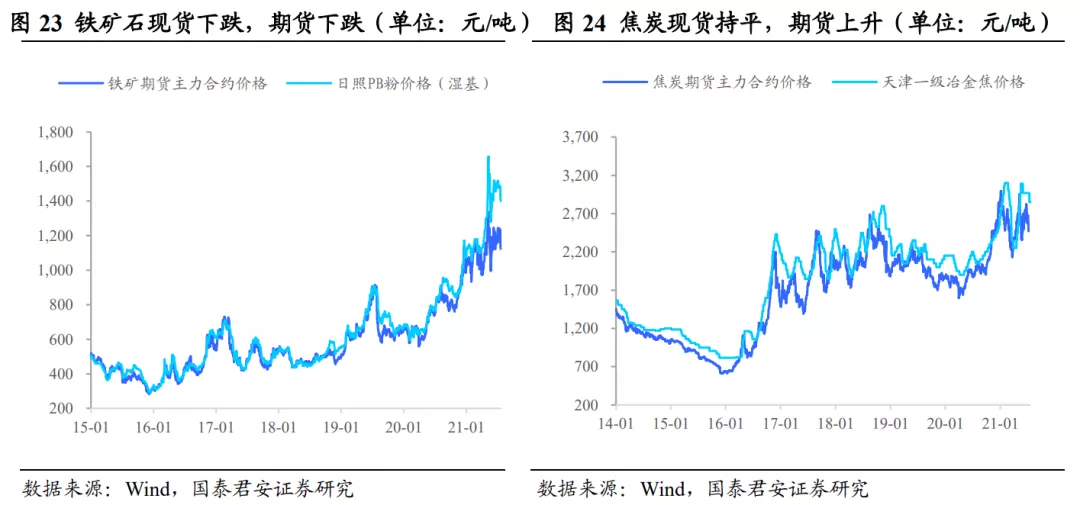

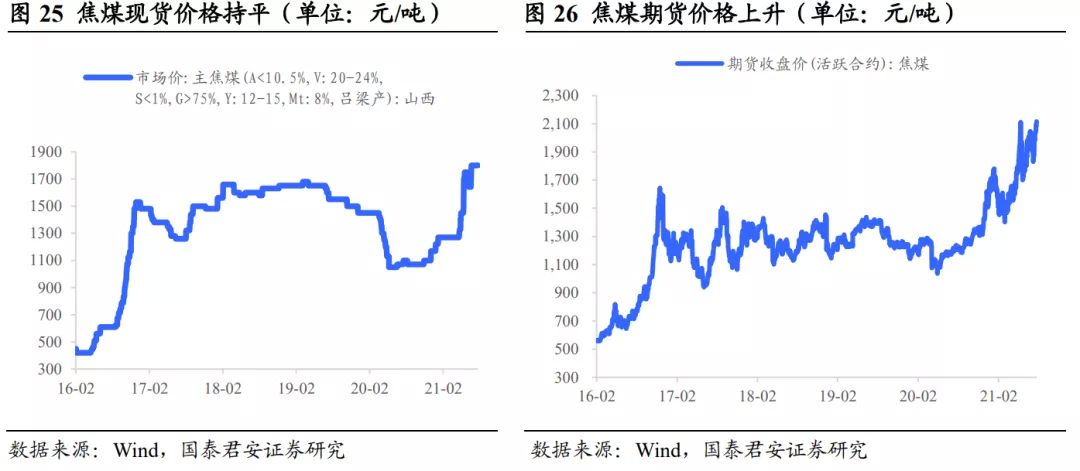

上周铁矿石现货价格下跌,期货价格下跌;焦炭现货持平,期货上升。上周日照港PB粉(铁含量61.5%)跌45元/吨至1430.0元/吨,跌幅3.05%;铁矿石主力期货价格跌117元/吨至1124.0元/吨,跌幅9.43%。焦炭方面,焦炭现货价格2850.0元/吨,与前一周持平;焦炭期货价格涨76.5元/吨至2769.5元/吨,涨幅2.84%。上周焦煤现货价格1800.0元/吨,与前一周持平;焦煤期货价格涨80.5元/吨至2115.5元/吨,涨幅3.96%。考虑到21年下半年淡水河谷的关停矿区陆续复产,铁矿供需缺口逐渐修复,维持21年铁矿石价格前高后低的判断。

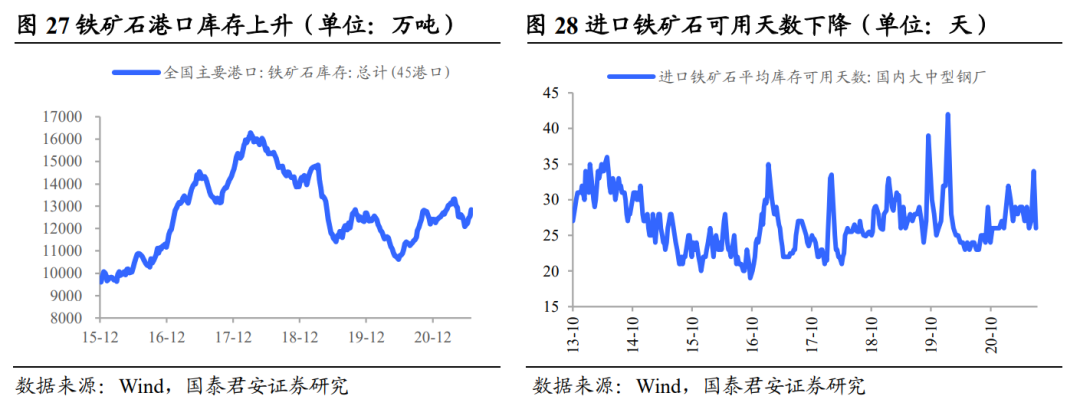

上周铁矿石港口库存上升,钢厂铁矿石可用天数下降。上周铁矿石港口库存12847.76万吨,周环比上升296.38万吨。7月14日钢厂铁矿石可用天数26天,较6月30日下降8天。

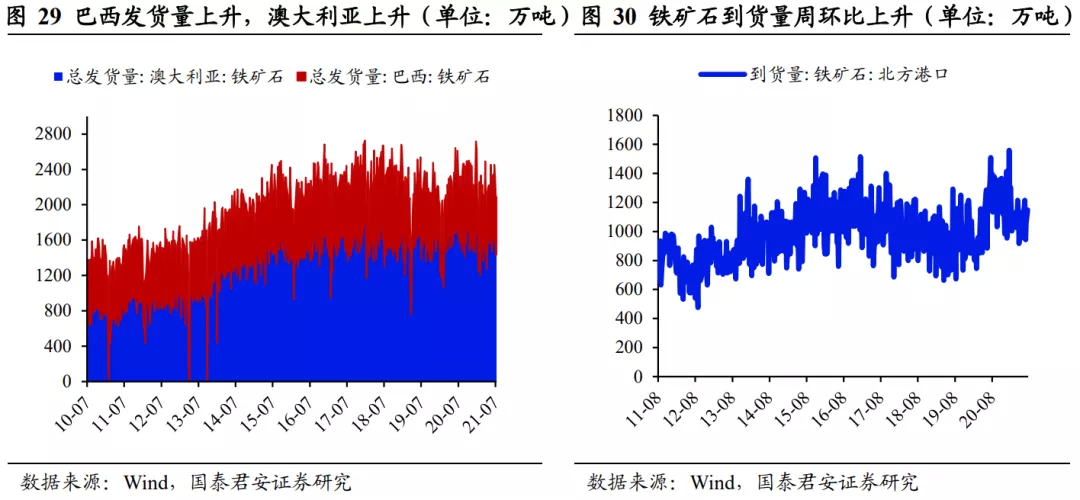

上周巴西铁矿石总发货量上升,澳大利亚铁矿石总发货量上升。上周巴西铁矿石总发货量629.6万吨,周环比上升11.6万吨;澳大利亚铁矿石总发货量1457.9万吨,周环比上升29.8万吨。

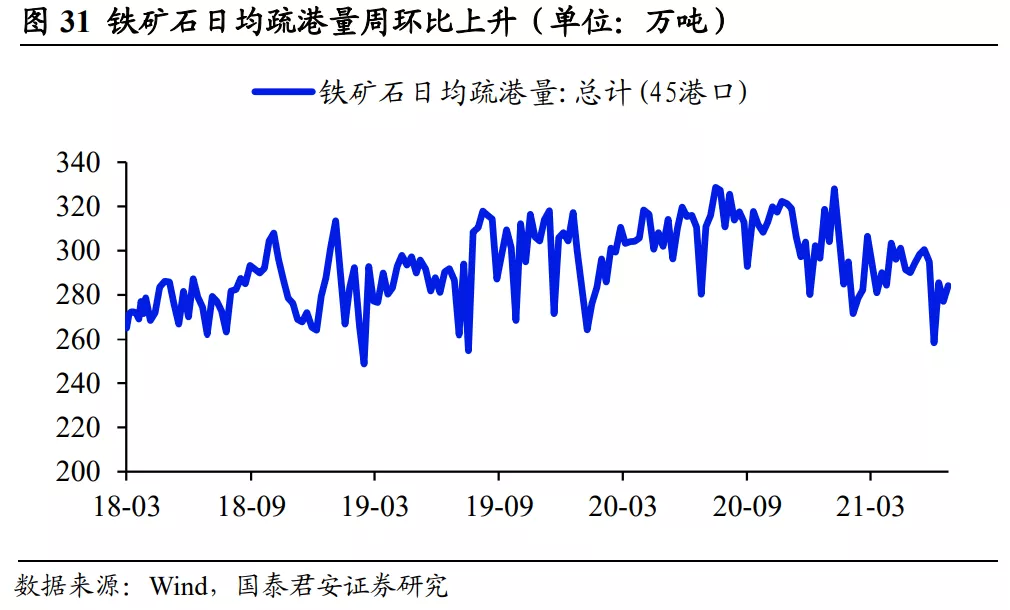

上周铁矿石到货量周环比上升,铁矿石日均疏港量周环比上升。上周铁矿石到货量1148.9万吨,周环比上升42.0万吨;铁矿石日均疏港量284.24万吨,周环比上升7.15万吨。

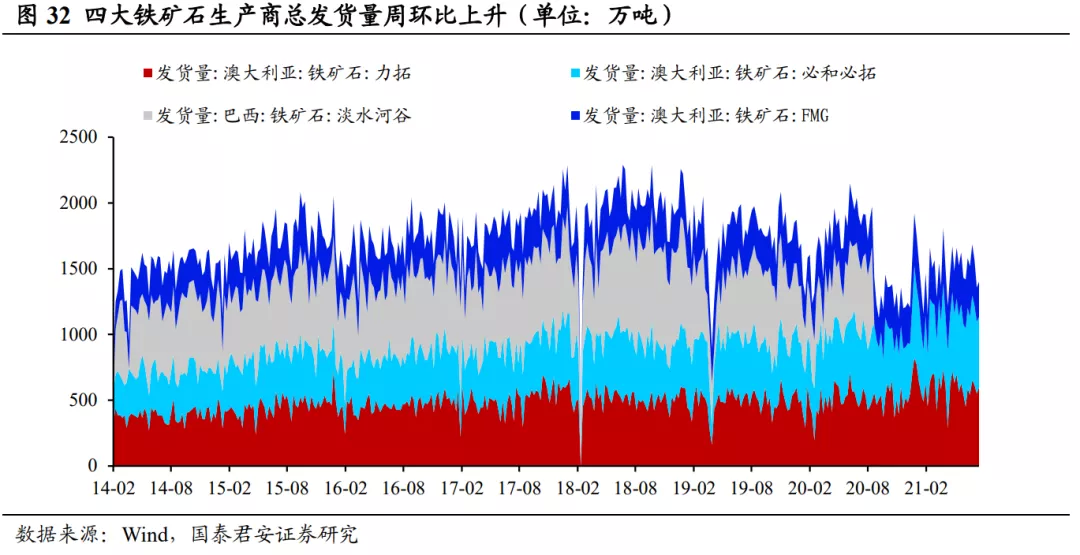

上周四大铁矿石生产商总发货量周环比上升。上周四大铁矿石生产商总发货量1401.8万吨,周环比上升45.1万吨。其中,力拓铁矿石发货量598.9万吨,周环比上升49.6万吨;必和必拓铁矿石发货量533.4万吨,周环比下降14.3万吨;淡水河谷铁矿石发货量625.6万吨,持平前一周;FMG铁矿石发货量269.5万吨,周环比上升9.8万吨。

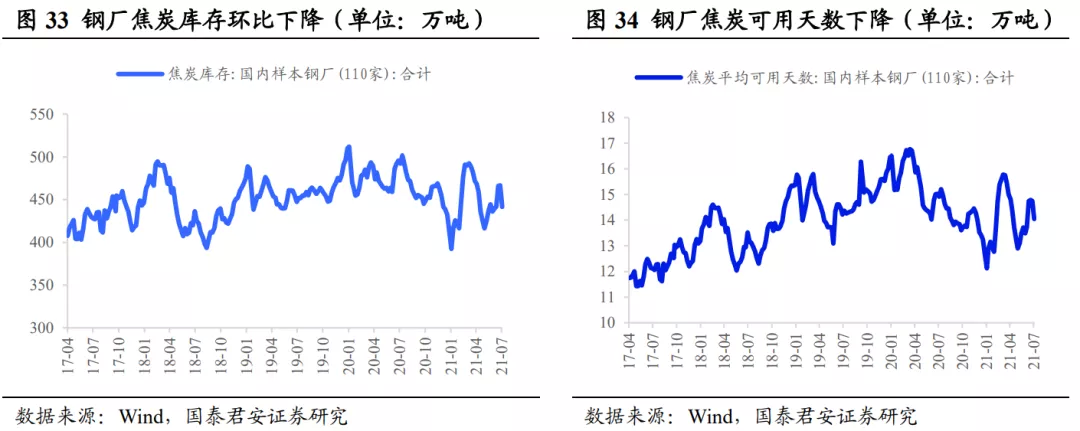

上周钢厂焦炭库存下降,钢厂焦炭平均可用天数下降。上周样本钢厂焦炭库存441.64万吨,较前一周下降24.89万吨;上周钢厂焦炭库存平均可用天数14.05天,较前一周下降0.7天。

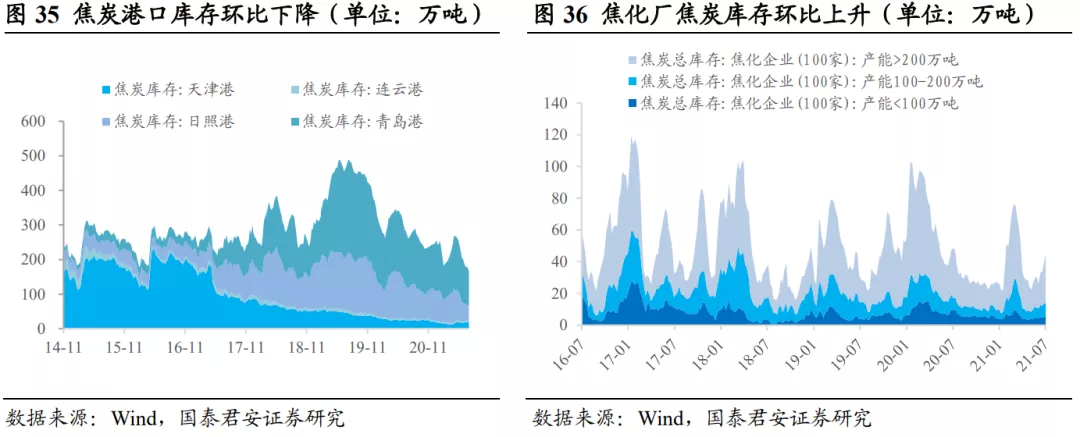

上周焦化厂焦炭库存上升,港口焦炭库存下降。100家焦化企业焦炭总库存44.84万吨,环比上升5.71万吨;北方四港口焦炭库存总计165.0万吨,周环比下降11.2万吨。

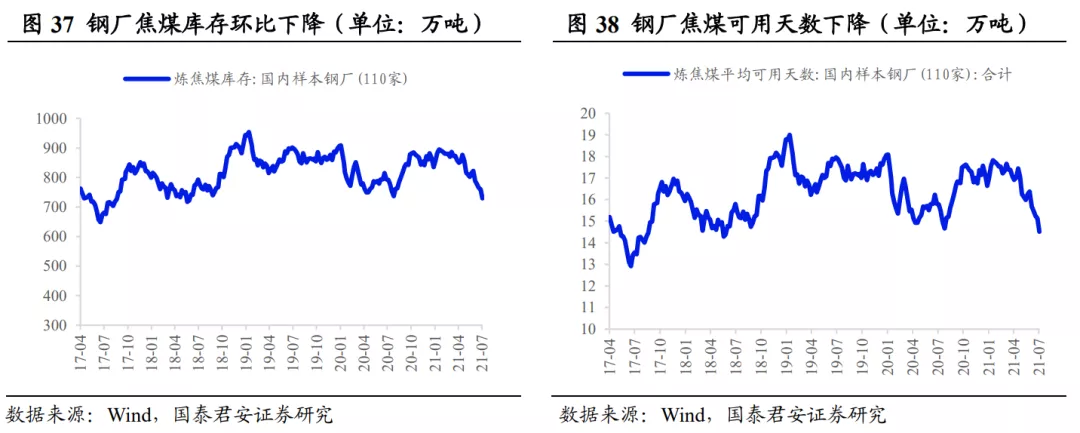

上周钢厂焦煤库存下降,钢厂焦煤平均可用天数下降。上周焦煤钢厂库存729.10万吨,环比下降30.56万吨。上周钢厂焦煤库存平均可用天数14.52天,较前一周下降0.61天。

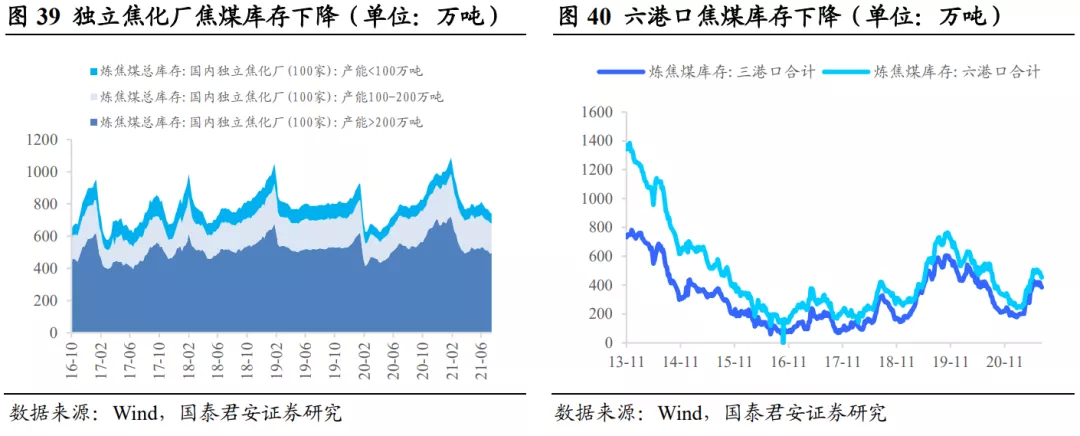

上周独立焦化厂焦煤库存下降,三港口焦煤库存下降,六港口焦煤库存下降。100家独立焦化厂焦煤库存740.22万吨,环比下降5.05万吨。上周三港口(京唐、日照、连云港)焦煤库存385万吨,周环比下降15万吨。六港口(三港口和青岛、日照、连云港)焦煤库存453万吨,较前一周下降18万吨。

3. 废钢价格上升,高功率石墨电极价格持平

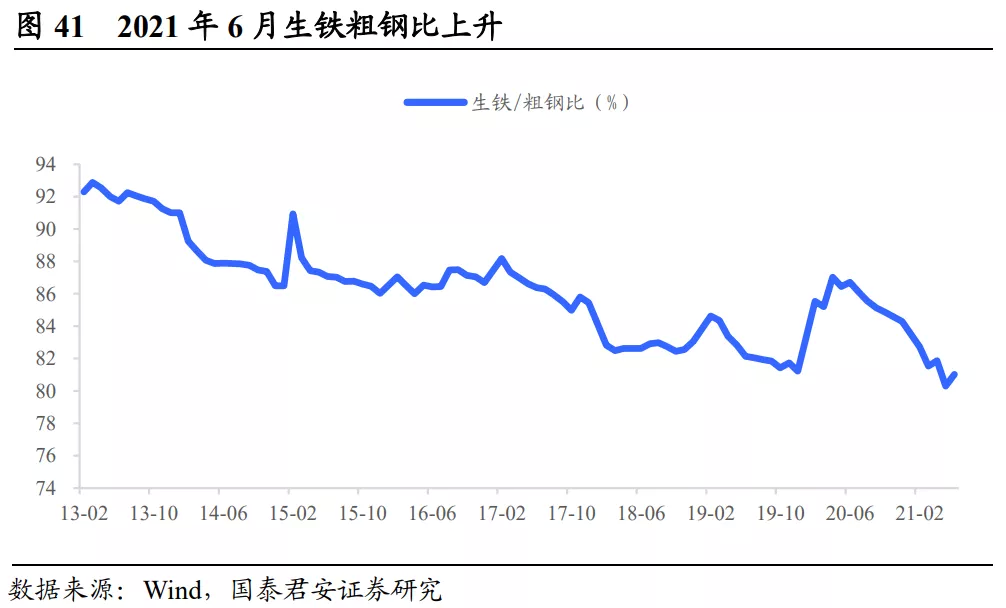

2021年6月生铁粗钢比为81.01%,环比上升0.71个百分点。即粗钢产量中18.99%是废钢。我们预期下半年随着铁矿价格回落,铁水粗钢比有望逐步回升。

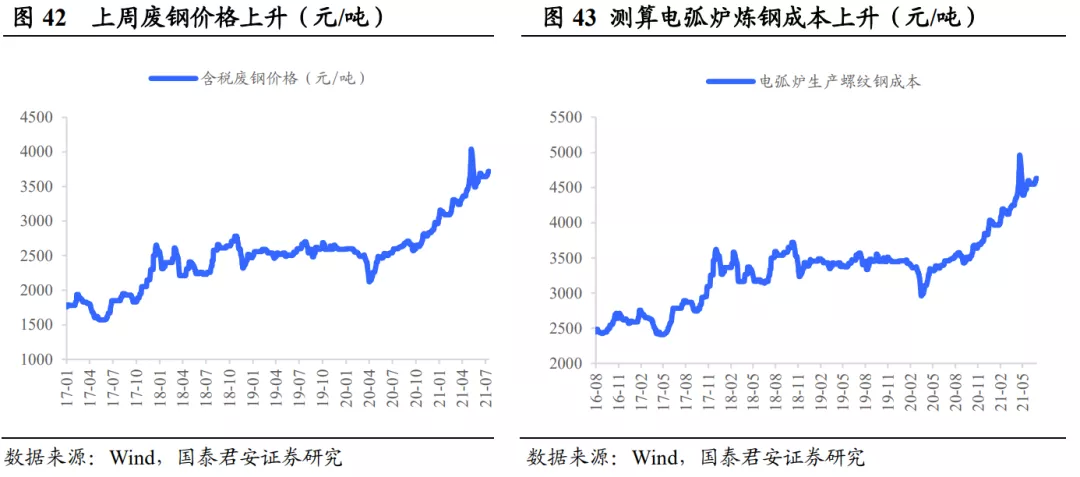

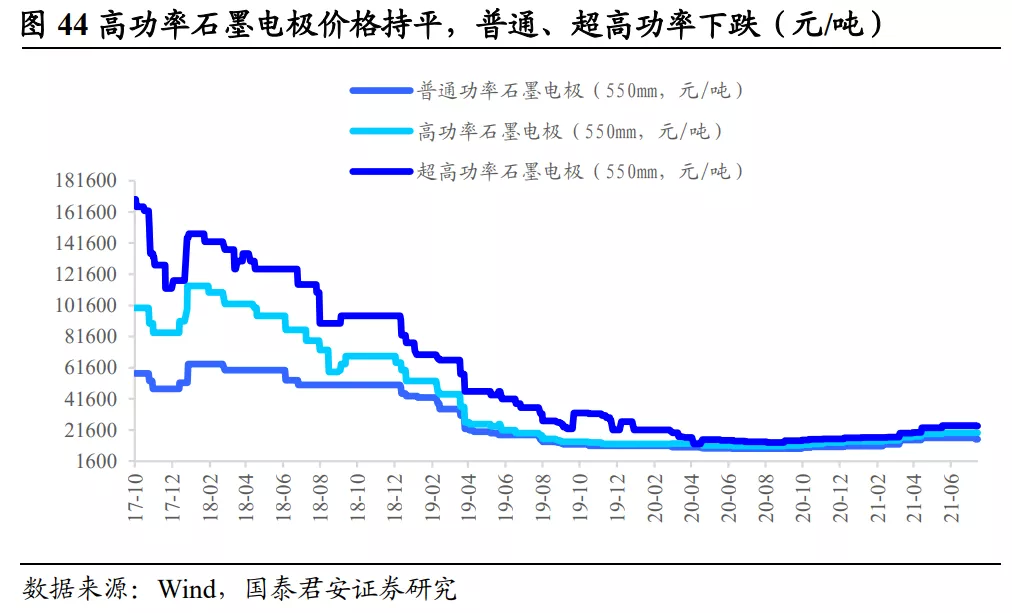

上周废钢价格上升,普通功率石墨电极价格下降,高功率石墨电极价格与前一周持平,超高功率石墨电极价格下降。上周废钢价格涨60元/吨至3720元/吨,涨幅1.64%。上周电弧炉炼钢成本涨63元/吨至4632.4元/吨,涨幅1.38%。上周普通功率石墨电极价格跌1000元/吨至15625元/吨,跌幅6.02%;高功率石墨电极价格19750元/吨,与前一周持平;超高功率石墨电极价格跌250元/吨至24125元/吨,跌幅1.03%。

4. 上周不锈钢价格上升,电解镍价格持平

<p style="margin-top: 5px;margin-bottom: 5px;text-align: justify;max-width: 100%;box-sizing: border-box;letter-spacing: 0.544px;Helvetica Neue", "PingFang SC", "Hiragino Sans GB", "Microsoft YaHei UI", "Microsoft YaHei", Arial, sans-serif;white-space: normal;background-color: rgb(255, 255, 255);overflow-wrap: break-word !important;">

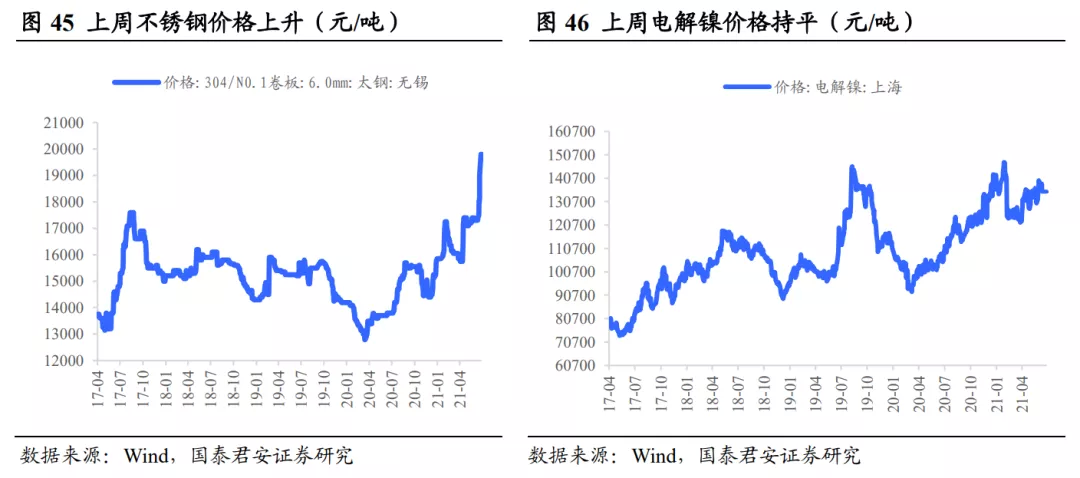

上周不锈钢价格上升,电解镍价格持平。上周不锈钢(304,6mm卷板)价格涨800元/吨至19800元/吨,涨幅4.21%;上周电解镍价格135080元/吨,与上一周持平。

5. 地产、基建投资韧性仍在, 钢材需求持续向好

5.1 月度粗钢产量年内首次回落,钢材出口增速加快

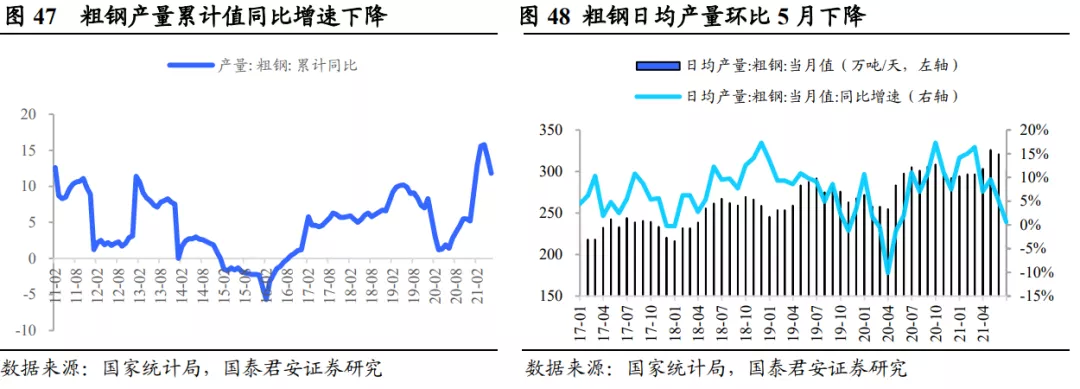

1-6月粗钢产量累计同比增速下降,粗钢日均产量环比5月下降。2021年1-6月我国粗钢产量累计同比增速为11.8%,较5月下降2.1个百分点;6月粗钢日均产量为302.84万吨/天,较5月份日均产量下降17.97万吨/天。

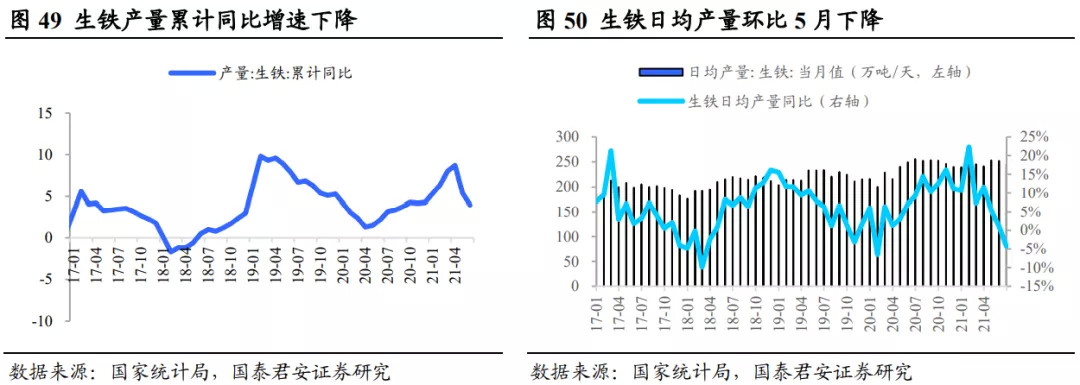

6月份我国生铁产量环比下降。2021年6月我国生铁累计同比增速为4.0%,较5月下降1.4个百分点。6月份生铁日均产量当月值为244.45万吨/天,相较5月下降7.65万吨/天。

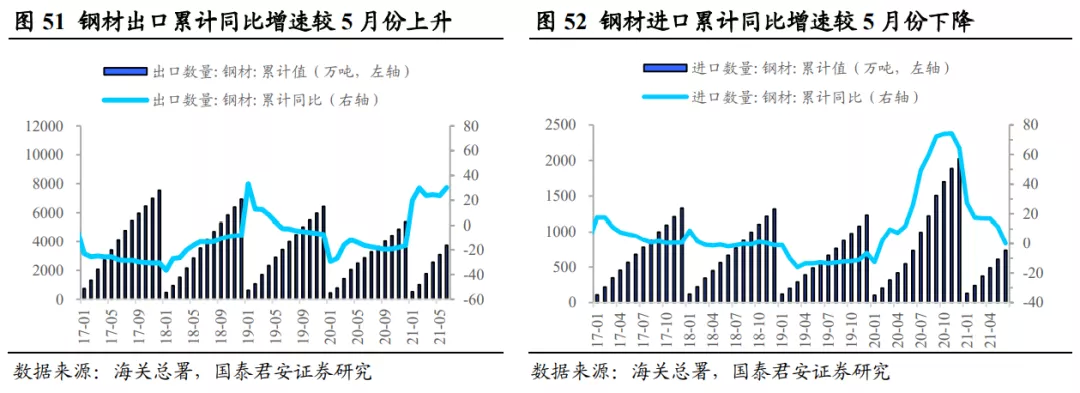

钢材出口增速加快。2021年6月我国钢材累计出口3738.2万吨,累计同比增速为30.2%,较5月上升6.5个百分点;钢材累计进口734.9万吨,累计同比增速为0.1%,较5月下降11.5个百分点,累计净出口钢材3003.3万吨。

铁矿石进口小幅下降。2021年6月我国铁矿石进口5.61亿吨,累计同比增速为2.6%,较5月下降3.4个百分点。

5.2 6月地产、基建投资累计同比增速放缓,但投资韧性仍在

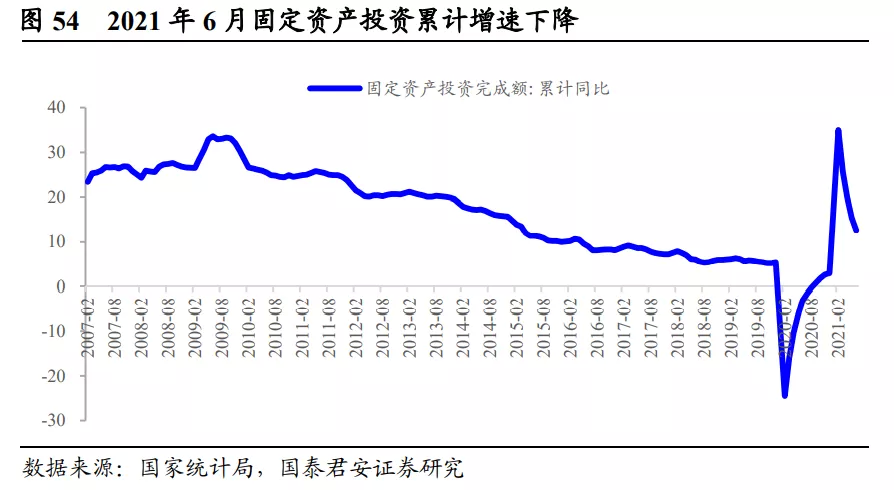

2021年6月,全国固定资产投资(不含农户)增速下降。2021年1-6月全国固定资产投资(不含农户)完成额累计同比增速12.6%,增速较1-5月下降2.8个百分点。

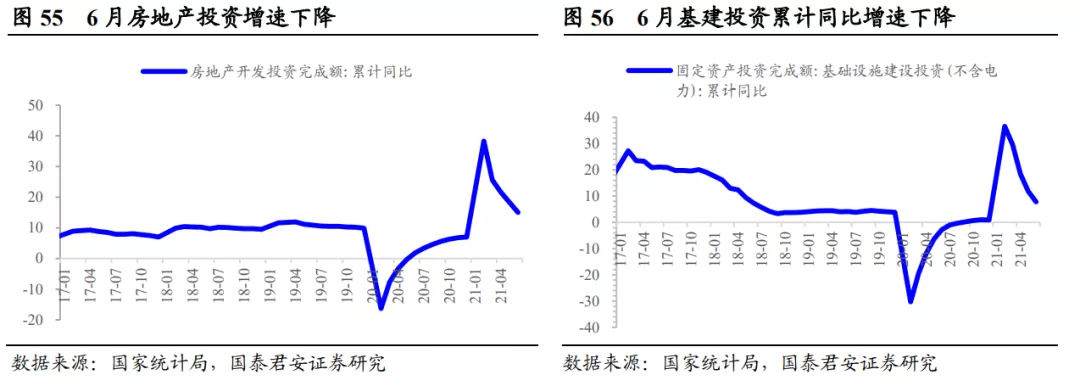

2021年6月份基建投资累计同比增速较5月份下降,房地产开发投资上升。2021年1-6月,我国基建投资完成额累计同比增加7.8%,增速较1-5月下降4个百分点;1-6月我国房地产开发投资完成额累计7.2万亿元,同比上升15.0%,增速较5月份下降3.3个百分点。

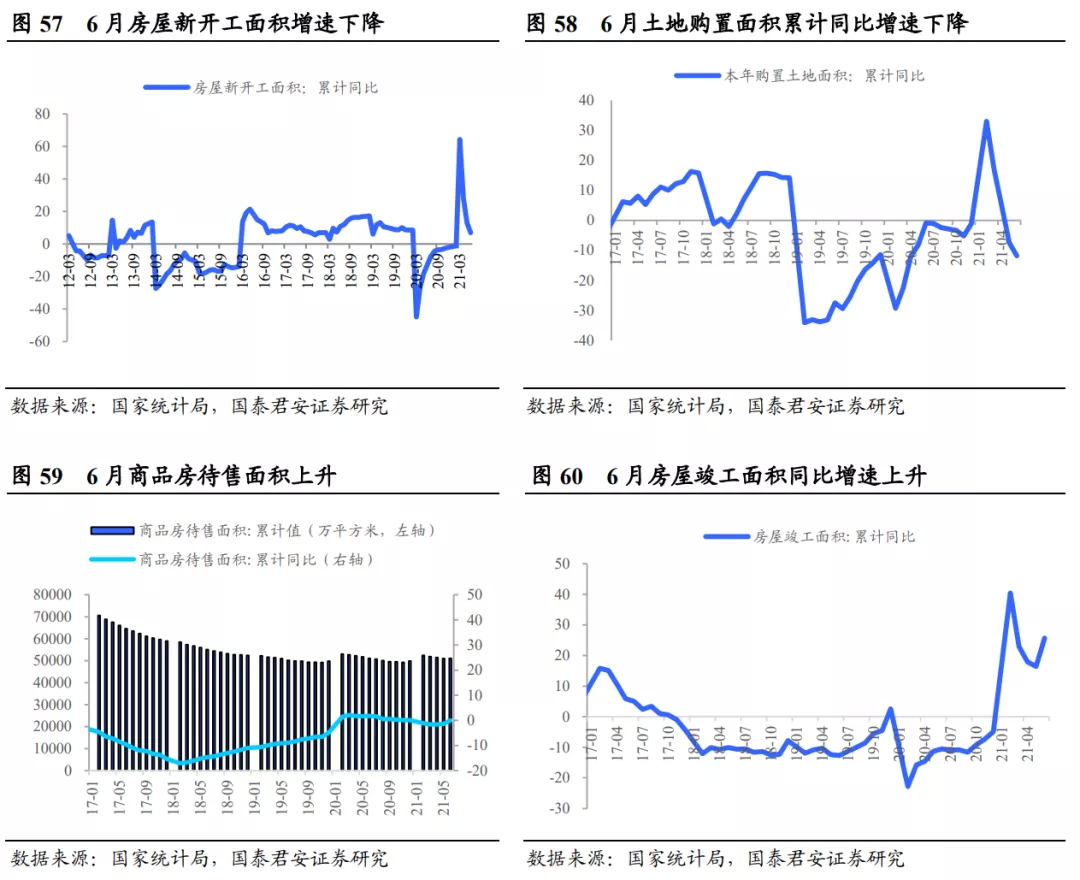

受到集中供地影响,地产拿地、开工累计同比增速下降。截至21年6月,我国商品房待售面积5.11亿,环比5月上升53万平米。在购地和新开工方面,2021年1-6月土地购置面积累计同比增速为-11.8%,较5月下降4.3个百分点;6月房屋新开工面积累计同比增速为3.8%,较5月下降3.1个百分点;房屋竣工面积累计同比增速为25.7%,较5月上升9.3个百分点。

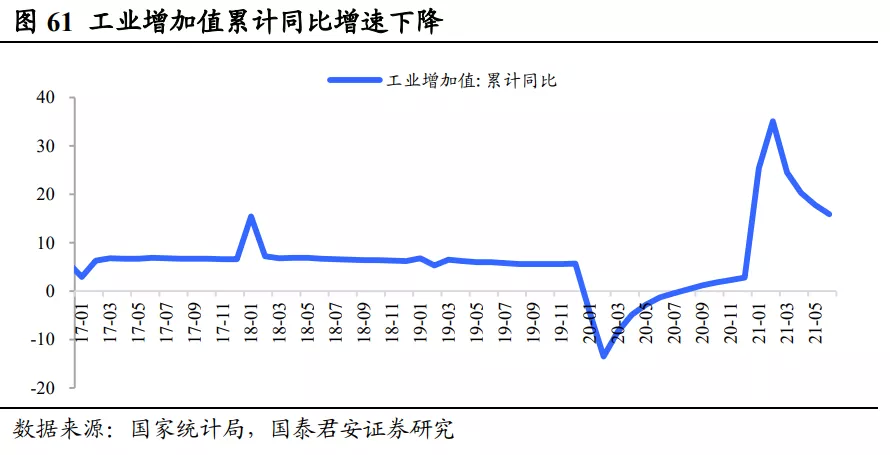

工业增加值累计同比增速下降。2021年1-6月份,工业增加值累计同比增速为15.9%,较5月下降1.9个百分点。

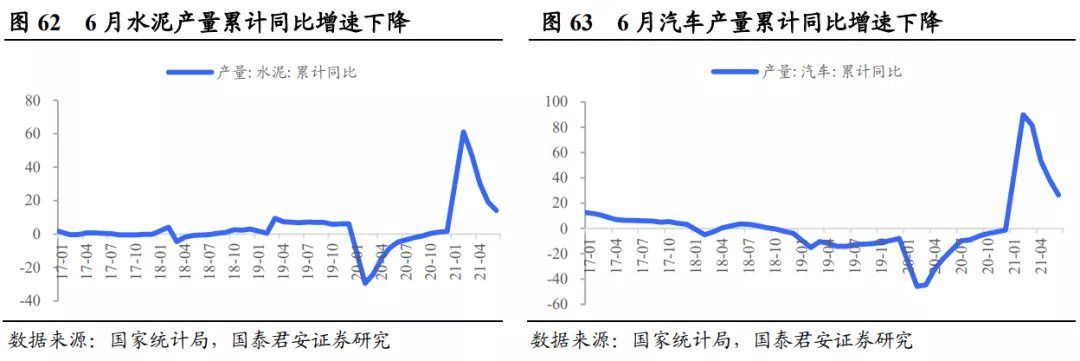

水泥产量累计同比增速下降,汽车产量累计同比增速下降。2021年1-6月水泥产量累计同比增速为14.1%,较5月份下降5.1%。2021年1-6月我国汽车产量累计同比增速为26.4%,较5月份下降12个百分点。

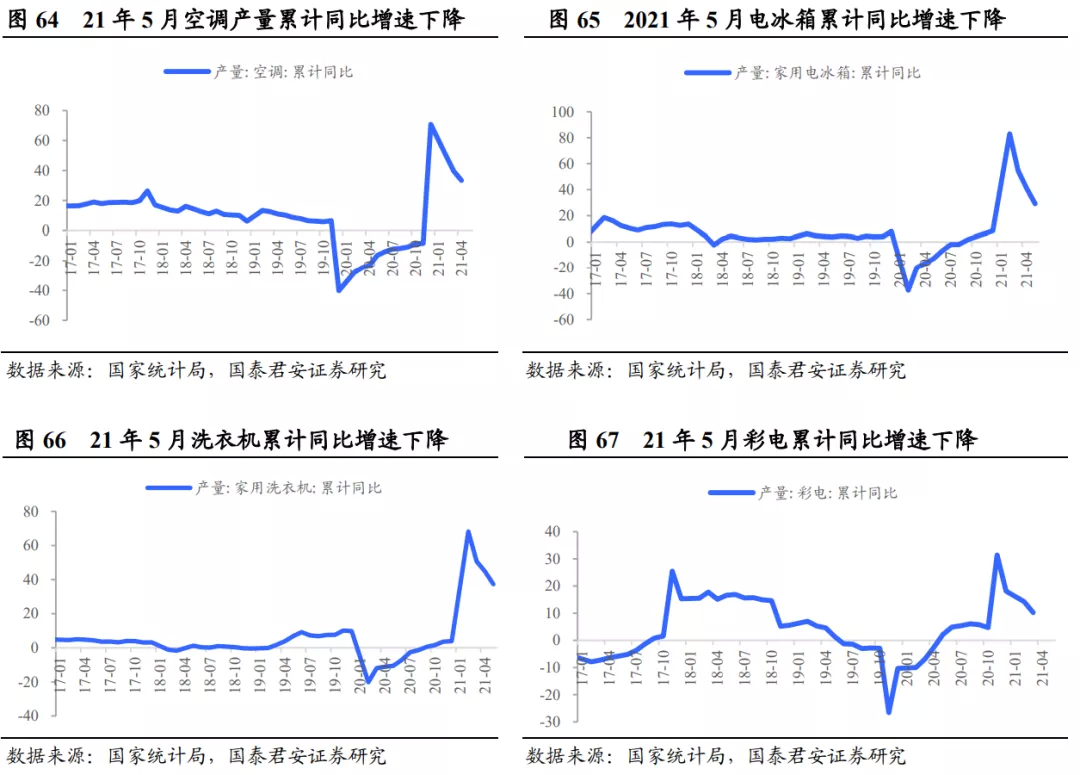

2021年1-5月份,家电累计同比增速下降。2021年5月我国空调产量累计同比增速为33.4%,较4月下降6.1个百分点;电冰箱产量累计同比增速为29.2%,较4月下降11.7个百分点;洗衣机产量累计同比增速为37.3%,较4月下降7.5个百分点;彩电产量累计同比增速为10.2%,较4月份下降4个百分点。

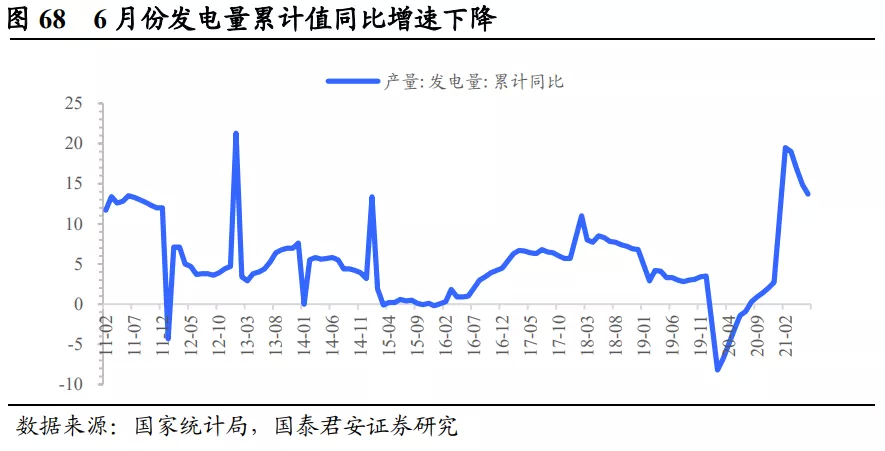

6月份发电量累计值同比增速下降。2021年1-6月,我国发电量累计同比增速为13.7%,较5月下降1.2个百分点。

6. 投资建议

持续推荐钢铁板块,钢铁板块逐步进入配置窗口。继续推荐板材三大龙头华菱钢铁、宝钢股份、新钢股份,受益南钢股份;螺纹三小龙方大特钢、三钢闽光、韶钢松山。从电炉钢占比上升的角度,推荐成长股方大炭素。同时推荐特钢标的甬金股份、广大特材、中信特钢、抚顺特钢、永兴材料、久立特材。

7. 风险提示

7.1 货币政策超预期收紧

2021年7月15日,央行公布下调金融机构存款准备金率0.5个百分比(不含已执行5%存款准备金率的金融机构),我们判断全面降准并不意味着货币政策转向宽松。受2020年上半年低基数影响,2021年上半年我国GDP出现较快增长,货币及财政宽松托底经济的必要性减弱,不排除下半年发生货币政策超预期收紧的情况,若发生将对地产及基建开工产生不利影响,进而导致钢铁行业需求下滑,不利于行业内公司业绩。

本文来源微信公众号“鹏飞论钢”,作者李鹏飞、魏雨迪,智通财经编辑:陈秋达。