当今投资者的头号威胁非“它”莫属。主流媒体对“它”可谓是“真爱”了,每隔一两天就能看见“它”挂在头版头条上面,要么也会发一则新闻故事,讲的都是“它”对我们意味着什么。其实“它”并不是什么新型威胁,美国人怕“它”搞突袭怕了几十年了。

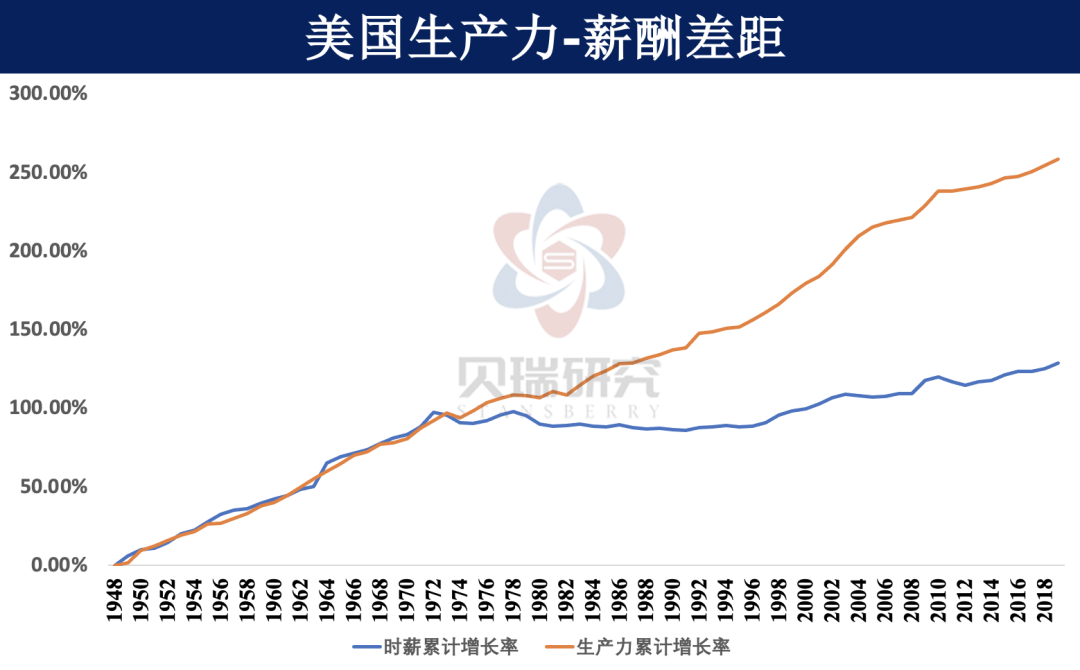

在20世纪70年代末,前美国总统罗纳德·里根形容“它”如“抢劫犯般凶恶,武装劫匪般恐怖,职业杀手般致命。”里根说的可不是当时伊朗人质事件的罪犯,也不是哪个刺杀他的黑帮组织。 它指的是——通货膨胀。 01 通货膨胀坦白局:谁在暗箱操作? 通货膨胀不会突然发生。它很有心机,慢慢渗透、悄悄蔓延,一步步侵吞人们的资产,而这一切都发生在无声无息之间,直到过了几十年后人们才能真正反应过来它对我们究竟都做了什么。 喜剧演员亨尼·杨曼曾经打趣道:“美国人越来越强壮了。二十年前,10块钱的东西要两个成年人才能拿动,现如今,一个五岁小孩自己就能拿动。” 在今天的文章中,我们会分析,哪些证据证明投资者的担心不是空穴来风。通货膨胀现在可是股市和债券市场共同的头号敌人。更大的福利在后头:我们会教大家该如何未雨绸缪,这样,无论市场下一轮危机何时到来,你都能提前做好准备、从容应对! 咱们就从通货膨胀最大的谬论说起吧: 很多人会误以为少量的通胀是件好事,觉得这只不过是经济增长的副产品。毕竟美联储的通胀目标是2%,美联储都发话了,这个数字肯定错不了,是吧? 但是你有没有想过,美联储为啥想要通胀呢? 这个问题也许一直让人们百思不得其解:为什么会有人希望物价上涨呢?同样的东西,今年买比去年买更贵,你愿意吗?这不就是变相变穷了吗? 有理智的人更想要的不应该是通货紧缩吗? 大家都说通货紧缩才是坏事,论调是:通货紧缩是由经济萎缩引起的。片面了不是?这可不一定。 其实,大多数通货紧缩是由经济扩张引起的,具体原因就是生产力的提高。 那通货膨胀又是什么引起的? 首先,它并非一个健康经济下的自然产物,而是政策变化的结果。 通胀不是由个人或企业造成的,真正的原因是政府人为扩大货币供应量,慢慢地把钱从我们的钱包里拿走。也因此,美国经济学家米尔顿·弗里曼曾称它为“没有立法的税收”。 从经济学的角度分析,重头戏是物价通胀与薪资通胀的关系。在经济学里,二者之间的差额就是我们的“实际工资”。 只要我们收入增长速度比通胀率高,我们就会越来越富。为什么?因为我们的实际工资在不断增加。反之,我们就会就越来越穷。 真相就是,在过去五十年间,大多数人收入增长的速度和通胀率基本一致,所以大家的购买力没什么变动。 但是多数人没有意识到的一点是:在这段期间生产力其实得到了巨大发展,我们本应比现在更加富有。 美股到顶了?这个板块却有87%的胜率! 下图展示了在美国,二者是从何时开始“渐行渐远”的。注意看1948年到20世纪70年代初,这段时间生产力和薪资的增长速度大致相同,每年大约上涨2.5%。但是在那之后的五十年里,生产力飙升,而薪资却停滞不前: 那么在20世纪70年代初究竟发生了什么才导致这两者差距越来越大呢? 其实是因为美国前总统尼克松废除了金本位制。从1971年开始,黄金不再为美元背书。 换句话说,这个政策一出,简直是给了美联储放飞自我的自由,只要它愿意,想印多少美钞就能印多少。 上过经济学课的人都知道,如果商品和服务的数量固定,市场却流入更多的货币,此时供不应求,就会导致物价上涨。 这个政策打开了通胀的潘多拉魔盒。要不是它,我们会比今天更加富有。而若非生产力大发展,物价会比现在还要高得多。 但正如上图所示,普通工人阶层其实对通胀率毫不知情,随着生产力飙升,钱应该更值钱啊,但是并没有,韭菜们还浑然不觉。 美联储的数据显示,自2000年以来,通胀率平均每年1.9%左右,这些数据以美联储偏好的通胀目标为基准,也叫个人消费支出平减指数(PCE)。 但是现在通胀率的走势越来越高,早已超过了这个数字。 最近一次PCE读数在5月,数值爆表,3.9%!美联储宣布的长期通胀目标不过2%,这几乎是两倍!但美联储说,这都不是事儿,只是暂时的,无需大惊小怪。 我才不信!看看美国的货币供应量就知道了,“M2”货币(广义货币,包括现金、支票、定期存款、货币市场账户和共同基金)供应量自2019年末以来上涨了33%;流动性更强的“M1”货币(狭义货币,包括流通中的硬币、货币,加上活期存款)供应量自2019年末以来就上涨了378%! 货币供应量在这么短的时间内发生如此急剧的上升,真是活久见。 新冠疫情爆发伊始,美联储就承诺会印制逾6万亿美元的纸币来支持刺激经济计划,比上一次金融危机用于拯救美国经济的数额高出两倍还多。 政府疯狂印钞,通胀严重,美元就像大富翁游戏里的钱一样,遍地都是。 但凡是有点理智的人都知道这场游戏不会没完没了,大结局马上就要来了。一旦美联储意识到现在的高通胀率短时间内不会消失,就会立刻叫停,印钞狂欢派对就会戛然而止。 因为政府要想对抗通胀只能提高利率或增加税收,哪一个对市场来说都不是件好事。 而且就算美联储没有动作,自由市场也会亲自下场。消费者没什么力量对抗物价上涨,但债权人有。债权人可以,也肯定会要求提高利率,毕竟通胀对他们百害而无一利,他们以后收回的债只能贬值,所以为了防止未来收入蒸发,杀手锏就是抬高利率。 结局就是,利率上涨这根针一定会无情戳破股市和债券市场的虚假泡沫: ** 利率上涨会导致股价下跌。大多数投资者会选择把股票卖掉,转而买入更安全、收益更高的固定收益证券。 ** 对于现在很多企业来说,偿债本来就够艰难的了,这一上涨,企业就需要花更多的钱来偿还债务,简直令人头秃。 投资者已经瑟瑟发抖,担心通胀加剧、利率攀升。一波破产潮已经来临,市场恐慌情绪恶化在所难免。到时,投资者会抛出高风险、过度杠杆化的股票,还会抛售企业债券,如此一来,导致债券价格暴跌,利率进一步走高。(原理:债券价格和利率成反比,如果价格下降,收益率就会上升。) 恶性循环还会继续。随着越来越多的企业拖欠债务,银行将收紧信贷,那么就会有越来越多的企业破产。 美国下一轮信贷危机一触即发!毫无准备的投资者只能当个炮灰。但幸运的是,我们无须陪葬! 02 信贷危机求生记: 激流也能勇进! 下一轮危机拉开帷幕后,有一种方法,无须通过股票也能获得丰厚的收益。 只要我们目标明确,那么即将到来的这轮破产潮就会为你打开一扇大门,别担心,不是地狱之门,门背后是巨大的机会。 世界上一些最伟大的投资家(比如沃伦·巴菲特、约翰·保尔森、保罗·辛格、安迪·毕尤这样的亿万富翁)等的就是这样的时机。和大多数投资者不同,这些人往往反其道而行之:当其他人都沉浸在牛市后期的狂喜中追逐更高的价格,这些亿万富翁在忙着筹措现金。 当危机降临,他们会向一种鲜为人知的资产突然出击(一种被称为“不良债券”的企业债券),赚到的钱超乎你的想象。 这种投资方式很复杂,大多数普通投资者对它一无所知。无须通过股票就能增加你的利润,还可能给你带来类似股权的资本收益,而且风险远远小于个股。 这种投资的关键就在于,要了解哪些债券会给你带来收益,哪些不会。到期可以全额偿还的不良债券,带来的收益和股票一样高,风险却比投资股票小得多。 在危机来临时(比如即将到来的这一轮),找到又好又安全、而且收益超高的不良债券会容易很多。因为企业债务的规模比之前都要大,负担也更重,所以这场危机会比上一次金融危机严重得多。 但机遇与危机并存,在接下来的几个月、几年里,我们也可能会迎来一生中难得一遇的机会。

本文来源于“Stansberry贝瑞研究”微信公众号,作者Mike DiBiase;智通财经编辑:文文。