长三角的经济发展在三大经济圈中一直保持领先,居民收入水平也长期处于全国之首,良好的经济基本面让长三角区域内城市成为众多品牌房企布局首选。

此背景下,当前房企在长三角土储竞争格局如何?较2019年有发生了那些变化?规模房企和本地房企的拿地策略差异在哪?未来值得重点关注的城市有哪些?

为此,本文首先就近一年长三角地区的楼市和地市走向进行梳理;第二部分则对长三角地区各房企的土储格局进行系统分析,并总结出各类房企的拿地特征和规模变化,第三部分则对典型企业的布局特征、拿地策略进行深度剖析,总结出各类房企的布局差异,最后基于以上研究,对未来土地市场从城市布局、拿地时机和重点关注城市等方面做出综合预判。全文主要结论如下:

住宅市场韧性足,多数城市市场供求关系健康

集中供地下土地市场热度维持高位,热点城市地价屡创新高

规模房企优势依然突出,土储高度集中的趋势愈演愈烈

融创(01918)、绿地(600606.SH)、碧桂园(02007)货值超5000亿,浙系、苏系房企地缘优势突出。

金地(600383.SH)、金茂(00817)等积极增储长三角,恒大(03333)、龙湖(00960)土储略有收缩。

苏杭成为最受青睐的城市,皖北城市进驻房企依然较少。

碧桂园布局覆盖长三角41城,上坤(06900)、奥园(03883)扩张速度最快。

市场背景:长三角需求韧性佳,地市热度居高不下

长三角产业基础深厚、民营经济发达,再加上人口政策的利好,流动人口快速向长三角区域聚集,为楼市提供了充足的需求,住宅市场韧性十足。因此,在当前房地产政策调控收紧、大部分中小城市需求萎缩的背景下,需求支撑力强的长三角城市成为房企拿地的首选,土地市场热度在疫情后保持高位。

1、经济发展领先、人口持续流入,长三角楼市需求充足

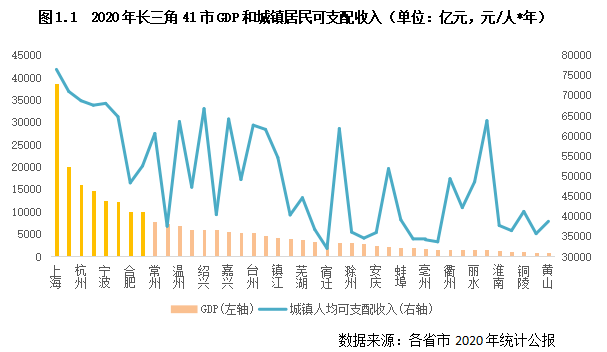

一直以来,长三角的经济发展水平都位居城市圈前列。据2020年统计公报数据来看,长三角41城中有8个城市的GDP超过万亿,是所有城市群中“万亿俱乐部”城市最多的区域。

经济高增长下,长三角城市群的居民收入水平也位保持高位。2020年,有17个城市的城镇居民可支配收入超过5万元,其中上海、苏州更是高达7万元以上,居民购买力十分强劲。

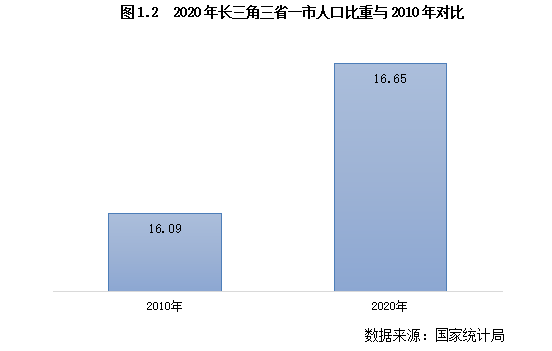

活跃的经济、领先的收入水平促使流动人口向长三角城市快速聚集。据2020年人口普查数据显示,长三角三省一市的人口占全国的比重由2010年的16.09%上升至16.65%,人口集中度进一步上升。其中,上海、杭州、苏州、南京、合肥、宁波等六个核心城市的常住人口增量都较2010年增长了100万以上,尤其是杭州、苏州等,人口增量均在200万以上,位居重点城市前列。

2、住宅市场韧性足,集中供地下土拍热度保持高位

3、小结:市场稳健、韧性足,长三角区域看高一线

土储规模:规模房企优势突出,总土储集中度愈发集中

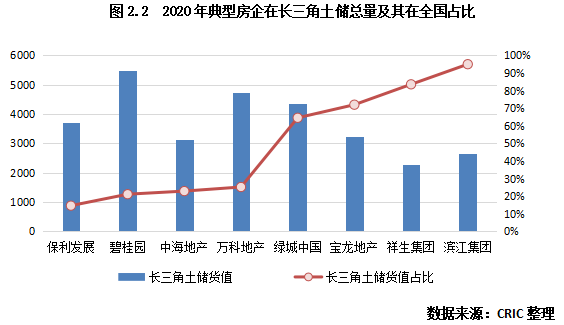

基于良好的产业基础、发达的经济活力,长三角房地产成熟度明显高于其他城市群,房企竞争也较为激烈。2020年销售10强房企在长三角总土储均超千亿,其中绿地、融创、碧桂园长三角总土储更是超过5000亿元;滨江(002244.SZ)、德信(02019)、祥生(02599)等本地房企在区域深耕战略下,总土储货值也达到2000亿。

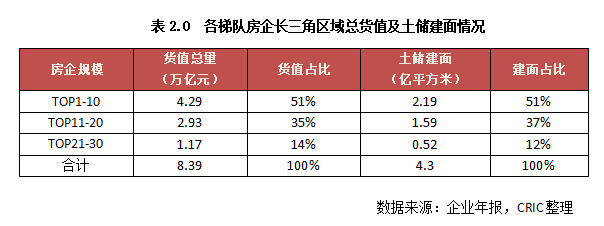

截止2020年末,销售TOP30强房企于长三角41个城市的土地储备货值和建面总量分别达8.39万亿元和4.3亿平方米,;仅10强房企土储货值和建面总量就分别达4.29万亿元和2.19亿平方米,占比均超过五成。

1、41家房企长三角土储货值超千亿,2000-5000亿阵营明显增加

长久以来,长三角经济总量居于三大经济区首位,是我国经济发展和改革开放的领头羊。同时伴随着长三角一体化发展上升为国家战略,其在房企眼中的战略地位再度上升,各房企也加快了在该区域攻城略地的速度。

为了衡量各房企在长三角区域的布局概况,我们梳理了典型房企在长三角41个城市的土储情况(扣除已售未结转部分),结果发现:规模房企优势依然突出,土储高度集中的趋势愈演愈烈。

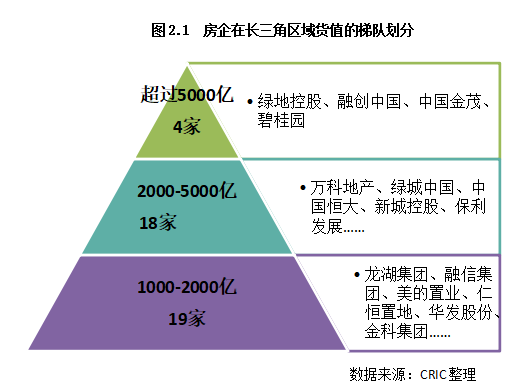

与2019年末相比,长三角货值超千亿的房企仅上升2家,但是2000-5000亿阵营房企数量却增加了5家,在各阵营中增幅最大,也说明过去一年仍有诸多房企将长三角作为布局的要塞。

截止2020年末,长三角41个城市中总土储货值超过5000亿的房企有4家,与2019年末数量持平,仍然是碧桂园、绿地、融创等龙头房企。

2000-5000亿阵营房企数量由13家增加到18家,以大型规模房企和长三角本土房企为主,例如瑞安、众安、德信等本土房企2020年持续积极布局长三角,尤其在三道红线后均逆市积极拿地,大幅提升了土地储备总量。

最后,1000-2000亿阵营的房企数量达到19家,较2019年末减少了3家,一方面是由于部分房企长三角总货值升至2000亿以上,另一方面是部分房企2020年投资态度谨慎,拿地较少,例如富力2020年末长三角区域的总货值降至759亿元。

整体来看,长三角总土储货值超过千亿的房企以龙头房企、规模房企为主,其次则是区域深耕型的本土房企。作为经济基本面最好、活跃度最高的经济圈,长三角的购买力在全国来说也是首屈一指,在长三角深耕、提高市场占有率,将对这些房企进一步提升业绩有较大的助益。

2、绿地、融创、碧桂园超5000亿货值保持领先,浙系、苏系房企地缘优势突出

从各规模阵营的具体房企表现来看,在长三角总土储货值超过5000亿的四家房企分别为绿地、融创、金茂和碧桂园,除金茂外其他三家房企2019年末在长三角的总土储货值就已经达到5000亿水平。

绿地作为以上海为大本营的规模房企,在全国化布局的同时,尤其注重长三角区域已通高铁的三四线城市的项目铺排,在长三角区域的总货值也较高;融创、碧桂园经过多年深耕,虽然布局的城市能级不一,但在长三角已经打造了较强的规模优势和口碑优势。金茂在北京成立,逐步拓展至环渤海区域,又随着全国化布局,将重心转移至长三角区域。2020年金茂在长三角积极补充土储,不仅在上海、南京、苏州等一二线城市新增拿地,在台州、温州、南通、金华等三四线城市也有所斩获。据金茂年报显示,2020年金茂的新增土储中,建面的三成来自长三角区域。

2000-5000亿阵营中的18家房企,根据销售规模和布局情况可分为两类,一类是以万科(02202)、恒大、保利(600048.SH)为首的规模房企:此类房企一般已经形成全国化布局,长三角总土储货值达到2000亿以上级别,但总土储各区域分布较为平均,例如万科长三角总土储货值高达4700亿元,但仅占万科总土储货值的25%左右,恒大、保利长三角总土储货值分别占房企总土储的30%和15%。

另一类则是以新城(601155.SH)、中南(000961.SZ)为代表的本土品牌房企:新城、中南等规模房企由于踩准了长三角三四线城市的市场周期,在过去3年业绩实现了巨大跨越,稳固了自身在行业中的地位,即使是全国化的进程中,新城和中南均选择在保持深耕的基础上适度地进行扩张,因此位于长三角区域的总货值依然较高。此外还有一些中小规模的本土房企,例如众安(00672)和瑞安(00272)在长三角的总土储货值已经超过2000亿元,但房企2020年全口径销售金额分别为212.2亿元和176.8亿元,未进入百强房企行列,长三角区域货值预计可以支持房企深耕10年左右。此类房企在长三角具备较强的地缘优势、资源整合优势,但是整体来看,未来更加注重土储转化率至关重要。

最后1000-2000亿阵营中,主要以龙湖、融信(03301)、美的、阳光城(000671.SZ)等规模达到一定量级的外来房企为主,这些房企虽然在大本营区域已经拥有一定的规模和话语权,但仍战略性积极布局长三角区域,增强布局的均衡性、提升房企的竞争力。

3、金地、金茂等积极增储,恒大、龙湖土储略有收缩

4、苏杭进驻房企数量超越上海,皖北城市进驻房企依然较少

布局差异:房企布局各有侧重,规模房企更青睐核心城市

虽然大部分房企都已经进驻了长三角区域,但房企规模、发展战略等差异,使得这些房企在长三角区域的布局也存在一定的差异。碧桂园、新城、绿地、中南等已完成了长三角区域的全覆盖,浙系房企在杭州湾土储优势显著。此外,上坤、奥园等房企近一年在长三角积极布局,扩张速度较快。

1、碧桂园保持长三角41城全覆盖,上坤、奥园近一年布局扩张快

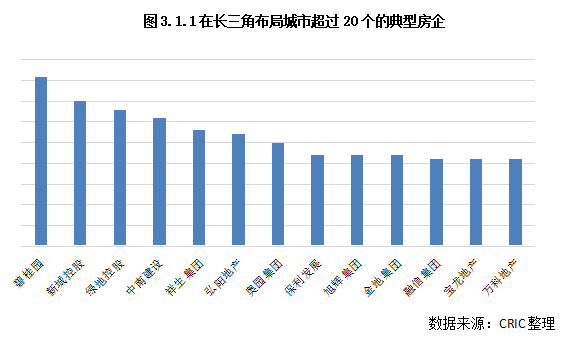

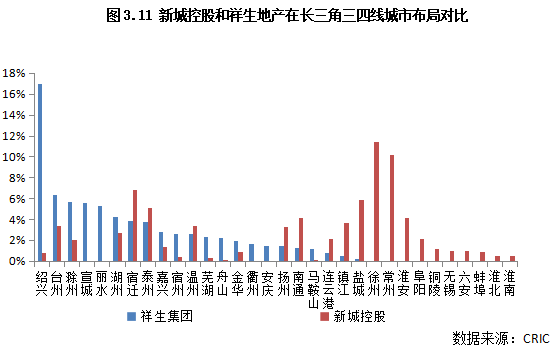

长三角一体化战略持续落地,长三角核心区范围进一步扩大到27城,得益于长三角高铁规划的推动,城市间联系也更加紧密。在此利好下,长三角的房地产市场热度再起,更多房企在原有布局的基础上进一步扩大范围,特别是规模房企目前在长三角区域基本已经广泛布局。以2020年末房企土储分布的情况来看,碧桂园、新城、绿地、中南、祥生(02599)和弘阳(01996)均完成长三角区域“全覆盖(土储遍布25个及以上城市)”,其中除了碧桂园是已经实现全国化布局的粤系房企以外,其他房企均为长三角本土规模房企,在地缘优势和规模效应上都有显著的优势。

此外,外来房企如奥园等在长三角的布局数量也达到20个以上,虽然不及本土规模房企,但已经初步在长三角区域完成覆盖,未来该区域对房企的业绩将产生较大助益。

碧桂园:保持41城全覆盖,三四线土储占比超8成

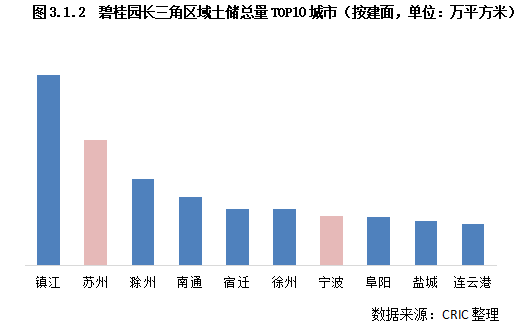

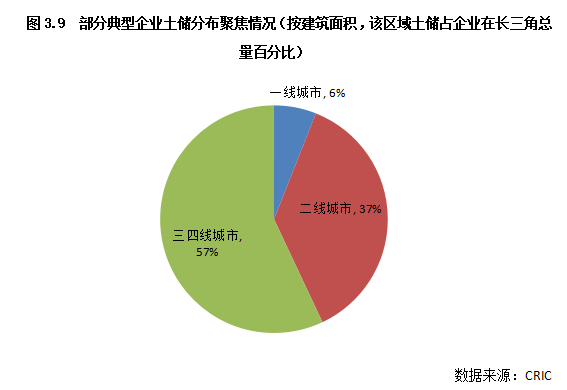

碧桂园经过多年深耕三四线城市,早已完成了在长三角区域的全布局,截止至2020年末,碧桂园仍保持着在每个城市均有土地储备的全覆盖格局。目前碧桂园的土储建面中,有81%位于三四线城市,18%位于二线城市,而一线城市仅占1%,碧桂园依然坚守“聚焦三四线、巩固一二线”的发展战略。

从省份层面来看,碧桂园在长三角的土储主要以江苏省为主,建面占比高达56%,其次安徽、浙江分别占比28%和15%,安徽和浙江建面占比不如江苏。一方面是安徽省整体的三四线市场环境不如江苏,因此碧桂园在布局中更偏好江苏省;二是浙江的三四线城市虽然经济基本面也较为良好,但浙系本土房企数量较多、规模也不小,相对而言碧桂园深耕三四线的优势很难在浙江实施。上海由于与碧桂园战略定位差距较大,碧桂园仅有2%土地储备位于上海。

从城市层面来看,镇江仍然是碧桂园在长三角土储总建面最高的城市,但由于镇江楼市整体表现一般,碧桂园在镇江的总土储建面已经连续两年下降,可见碧桂园已经在有意识调整土地储备分布,有助于降低区域风险,实现更稳健的增长。

新城、绿地、中南:全国化布局同时持续深耕长三角

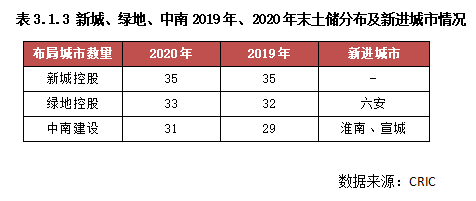

除了碧桂园达到全覆盖以外,新城、绿地、中南等规模房企在长三角的布局力度处于第二梯队,布局城市在30城以上,基本实现了广泛覆盖,且绿地、中南2020年的布局城市较2019年末仍有增加,分别新进了六安和淮南、宣城。

这三个房企都是起源于长三角的规模房企,目前均在深耕长三角的前提下进行全国化的布局。整体来看规模最大的绿地通过近几年在“高铁新城”的布局战略下也已经基本实现了长三角区域的广泛覆盖,2020年新进了六安,六安目前已有六安站投入使用,未来还规划新建六安北站,绿地的布局仍然积极契合高铁新城的战略规划。

此外中南2020年新进了淮南和宣城两个位于安徽省的三四线城市,新城虽然没有新进驻城市,但布局的城市数量已有35,对于这两个房企而言,长三角仍然是其最重视的区域市场,历年销售占比在50%以上,未来继续布局深耕大有可能。

上坤、奥园积极扩张布局,2020年新进7城和8城

近一年在长三角扩张最快的房企有两类,一是以奥园为代表的外来规模房企,销售达到千亿级别,具有较强的竞争力;另一类则是以上坤为代表的本土深耕房企,依靠强劲的地缘优势进行区域内的扩张。

对比两个房企2020年末和2019年末在长三角的总土储情况来看,上坤、奥园2020年在长三角的布局较2019年末分别多了7、8个城市。

中国奥园作为粤系房企,2020年积极加速长三角布局,从年报销售额的分布来看,2020年奥园销售额中有31%位于华东区域,同比大幅上涨11个百分点,权益投资金额中也有28%位于华东区域,投资力度仅次于大本营华南区域,可见长三角在奥园的战略版图中举足轻重的地位。

而上坤作为深耕于长三角区域的本土房企,2020年销售金额中有78%位于长三角区域,新增土储中有61%建面位于长三角区域。

2、南京、合肥周边三四线份额相对较小,沪、杭外溢效应相对较强

整体来看,长三角地区土储TOP30的典型房企中40%土储位于浙江省,分布于江苏的有36%左右,可见江浙两地确是房企在长三角区域的“粮仓”;其次,则是上海,2020年上海土地出让金额超越杭州,达3000亿元,位于全国第一,其中大部分地块被规模房企收入囊中,并且优质地块出让比重明显提升,因此上海土储在长三角的比重较2019年明显提升,增至17%。相比之下,安徽的土储份额较2019年明显减少,仅有7%,主要原因在于受疫情影响,安徽三四线城市楼市支撑性不佳,因此品牌房企拿地积极性降低,土储量也明显减少。

从长三角一体化战略来看,长三角将以上海为主要核心,以杭州、南京、苏州、宁波、合肥等5个二线城市为次核心,协同带动周边三、四线城市发展。因此,目前在长三角土储较多的企业,大部分以围绕某一重点城市周边集中布局的模式,持续拓展长三角市场份额,如滨江、众安等都是在杭州及周边集中布局。

2.1 环上海:辐射红利最多,阳光城、招商蛇口等房企重点布局

2.2 环杭州湾:杭州核心地位突出,浙系房企群雄逐鹿

2.3 环南京:规模房企更关注南京市场,三四线城市土储份额相对较小

2.4 环合肥:核心城市辐射力弱,企业布局高度集中于合肥

3、一二线城市土储占比增加,部分企业需警惕三四线风险

长三角区域是我国经济最具活力、产业最为发达的区域之一,是一带一路和长江经济带的重要交汇点,伴随着长三角一体化上升至国家战略,三省一市也迎来了更多的发展机会。基于良好的经济基础、便利的交通等优势,长三角一体化具有先天优势,但是目前各城市经济发展不平衡,在医疗、教育、社保等公共服务等方面差异巨大,长三角一体化对城市的影响也各不相同。

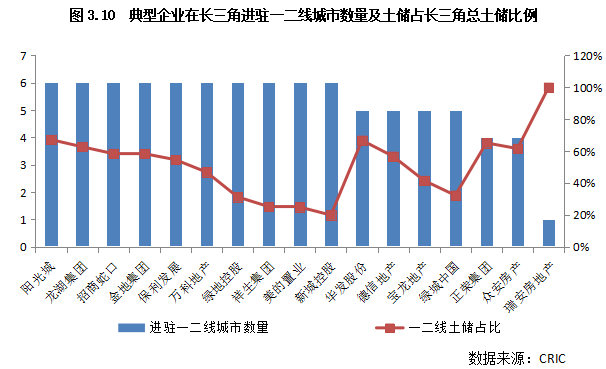

核心一二线城市自不多说,一直都是规模房企土储布局的重点区域,并且这种趋势更有加剧之势。截止2020年末,典型房企在一二线城市中土储建面的占比达43%,较2019年提升了2个百分点。

究其原因,一方面是疫情影响之下,三四线城市市场稳定性不及一二线城市,企业增持位于一二线城市的土储可用于抵御市场波动带来的风险,另一方面一二线城市项目可提供的平均货值较高,单项目产能一般情况下大于三四线城市的项目,相比运营多个三四线项目来说,运营少量二线城市项目可相对降低运营成本;综上来看,一二线城市的土地资源对房企来说仍是优秀的增储选择。

在长三角土储总量较大的典型房企在长三角的布局战略大多是一二线为主,三四线为辅,土储集中于一二线城市的房企比例可达7成,大部分规模房企都完成了在6个一二线城市的布局。一二线土储比例明显突出的企业以外来房企或国企、央企为主,其中阳光城、华发、正荣、龙湖在长三角土储中有6成以上位于一二线。对外来房企来说,首选二线城市进驻长三角带来的风险更小;立足于核心城市,更容易在小城市圈范围内打造品牌知名度,且核心城市房地产发展成熟、市场透明度更高,外来房企进驻的壁垒相对降低。

在长三角土储存量较大的典型房企中,位于三四线城市的土储建面占比接近6成,由于整个长三角区域三四线城市数量高达35个,同时相比竞争激烈的二线城市,部分三四线城市的地价仍处于洼地,获取大体量土地的成本较低,仍能为企业带来较为可观的规模增长,因此房企在布局中必不可少得会考虑三四线城市。

位于三四线的土储比例较突出的企业中,如碧桂园、恒大等聚焦三四线的规模房企在三四线城市的土储建面占比相对较高。除了少数全面布局三四线的头部房企外,土储集中于三四线的企业更多以本土房企为主,如新城、祥生等以三四线城市起家的本地房企在三四线土储比例会相对较高。

这些重仓三四线城市的企业在过去几年内得益于长三角三四线城市房价的快速上涨规模也迅速扩大,但过于重仓三四线的风险也不容小觑。这一点从疫情影响下部分三四线城市市场整体下行就可看出,疫情影响下大部分三四线城市房价涨幅趋缓,部分城市成交规模萎缩,风险较此前明显加大。因此,对于在三四线城市布局过多的企业来说,应及时优化调整土储结构增强抗风险能力、增强接受政策红利的能力。

4、小结:规模房企全覆盖布局优势超前,浙系本土房企优势显著

总结:苏杭等核心城市值得长期关注,盐城、宿迁等近期热点城市拿地风险较大

长三角地区具有购买力强、需求韧性佳等优势,在2020年上半年楼市、地市升温表现也更突出。从房企投资布局来看,绿地、融创、碧桂园等规模房企在土储货值上依旧遥遥领先,优势依然突出,并且布局覆盖城市较广。

展望未来,格局上,随着长三角一体化各项规划逐步落地的利好下,此前被低估的城市地价也迎来了快速上涨,地价、房价联动机制下盈利空间大多被限定,抄底机会难觅,同时受房地产行业金融环境持续收紧影响,资金成本进一步上涨,因此对于需求支撑较弱的城市高价拿地还需谨慎。投资节奏上,集中供地新政下规模房企优势显著且有意在首轮出让中“抢跑”,中小房企捡漏机会不多。对于这些企业而言,联合拿地、合作开发以及关注二三轮集中供地是上策。长远来看,长三角城市间人才吸引力级差逐步显现,杭州、苏州等人口增量显著、居民收入水平高的城市仍然值得长期关注。

1、城市布局:长三角“东风”带动中小城市地市升温,紧信贷环境下拿地还需谨慎

自2019年12月《长江三角洲区域一体化发展规划纲要》正式公布之后,长三角一体化进程明显加快。截止2021年5月,长三角的41个城市政务实现一网通办和医保“一卡通”,极大便利居民办事就医;交通方面,10个有轨道交通的城市已实现 “一码通行”,17条省际“断头路”中6条已建成通车、3条正在建设,十三五规划建设的商合杭高铁、沪苏通铁路一期、盐通高铁、连淮扬镇铁路、连徐高铁等一批重大铁路项目建成运营,三省一市除舟山外均实现了“市市通动车”,同城化效应持续扩大。

随着行政、医疗等资源的共享,公路、铁路等重大交通项目的落地,长三角各城市之间的联系越发密切,交通也更加便利,人口流动也愈加频繁。也正是因为此,2020年以来长三角中小城市的房地产市场热度明显升温,以丽水、衢州、盐城、淮安为代表的中小城市地价显著上涨,项目利润空间被大幅压缩,加之当前信贷环境收紧,银行放款速度拉缓,资金回笼周期也明显延长。因此,对于这类城市,尤其是盐城、淮安等靠内生需求支撑的城市,企业高价拿地还应审慎考量,避免高位站岗。

2、布局时机:重点城市二批次供地量仍居高位,中小企业可择机错峰进入

3、中长期发展:人才吸引力级差进一步凸显,杭州、苏州等城市值得长期关注

本文选编自微信公众号“克而瑞地产研究”;智通财经编辑:卢梭