主要内容

业绩情况(Wendell Huang):

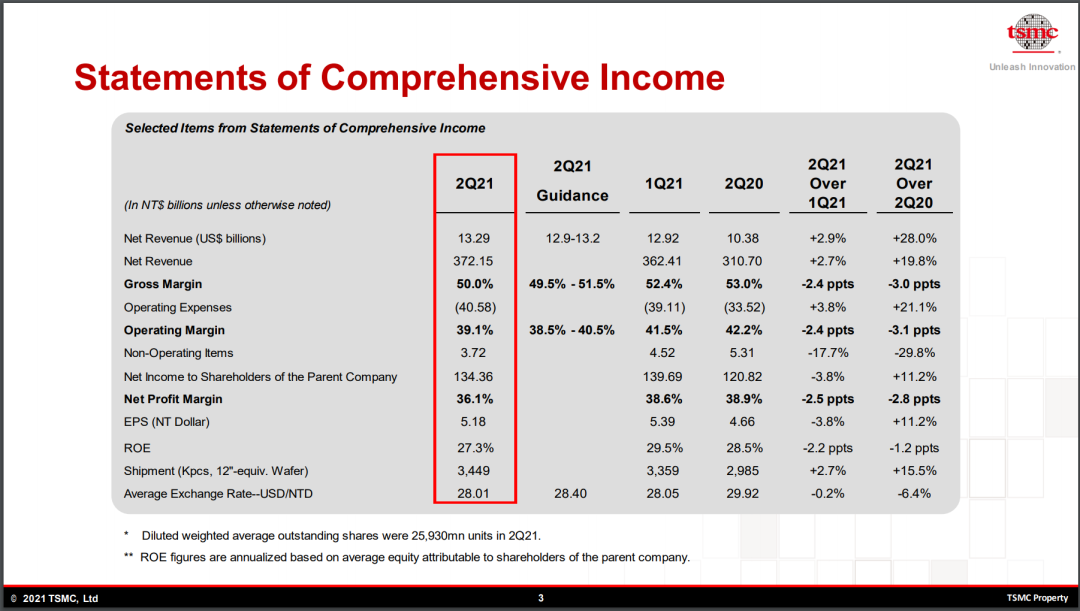

业绩概述:台积电(TSM.US)Q2营收3721新台币(132.9亿美元),环比增长2.7%(按美元计环比增长2.9%),Q2增长主要来自HPC和汽车。Q2毛利率环比相加2.4%,达到50%,主要原因为N5摊薄、成本改善速度放缓以及缺乏积极的库存评估。Q2营业费用微增14.7亿新台币,因此,营业利润率环比下降2.4%至39.1%。总体而言,Q2的EPS为5.18新台币。

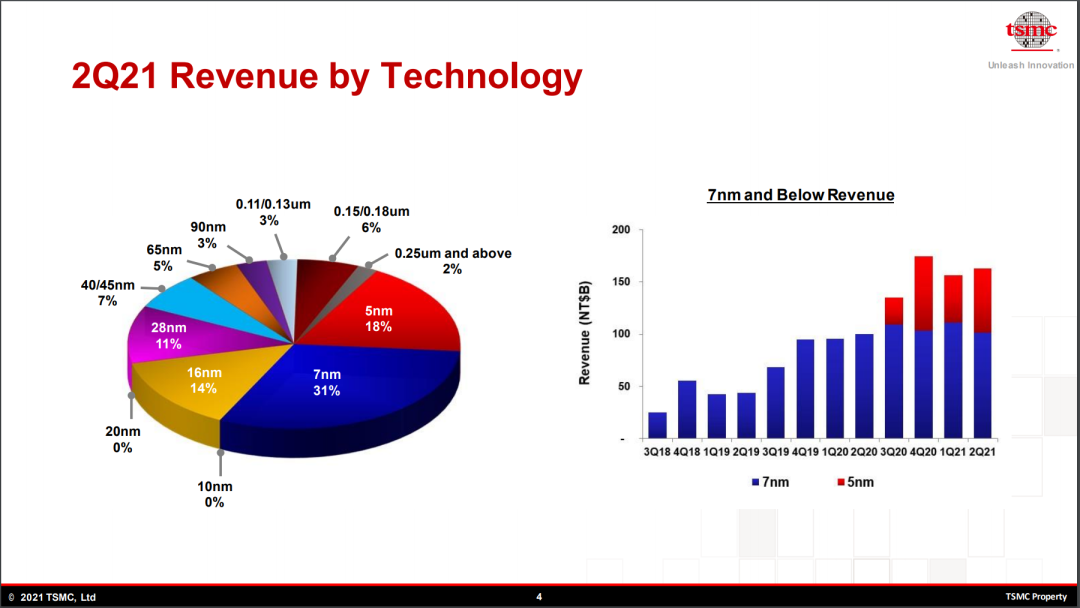

收入按技术分:二季度5nm占比18%,7nm占比31%,7nm及以下的先进制程占比49%。

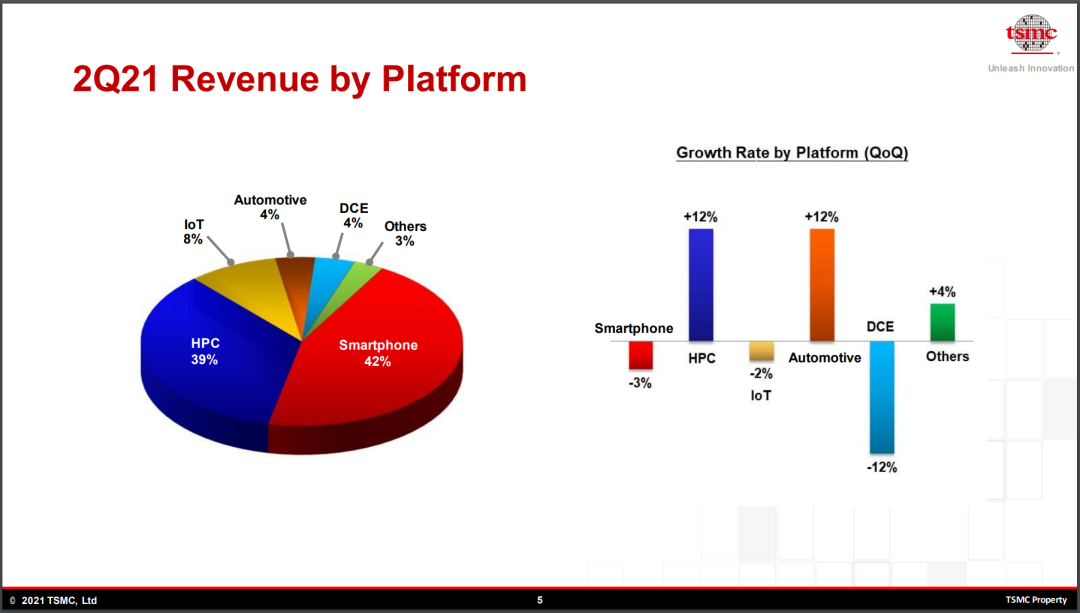

收入按应用分:智能手机部分收入环比下降3%,占比42%;HPC收入环比增长12%,占比39%;物联网收入环比下降2%,占比8%;汽车环比增长12%,占比4%。

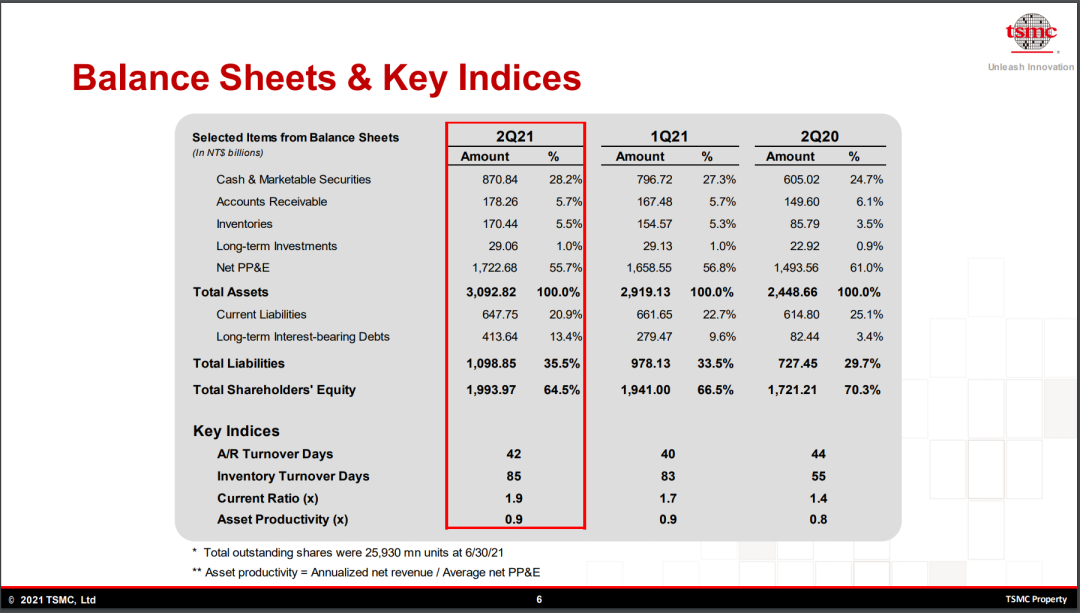

资产负债表方面:Q2末,现金及有价证券8710亿新台币。负债方面,流动负债减少140亿新台币,主要是由于应计负债和其他负债减少230亿新台币,由应付股息增加60亿所抵消。长期计息债务增加1340新台币,主要原因为在本季度筹集了1379亿的公司债券。财务比率方面,应收账款周转天数增加2天,达到42天,库存天数增加2天,至85天,主要原因为N5晶圆预建。

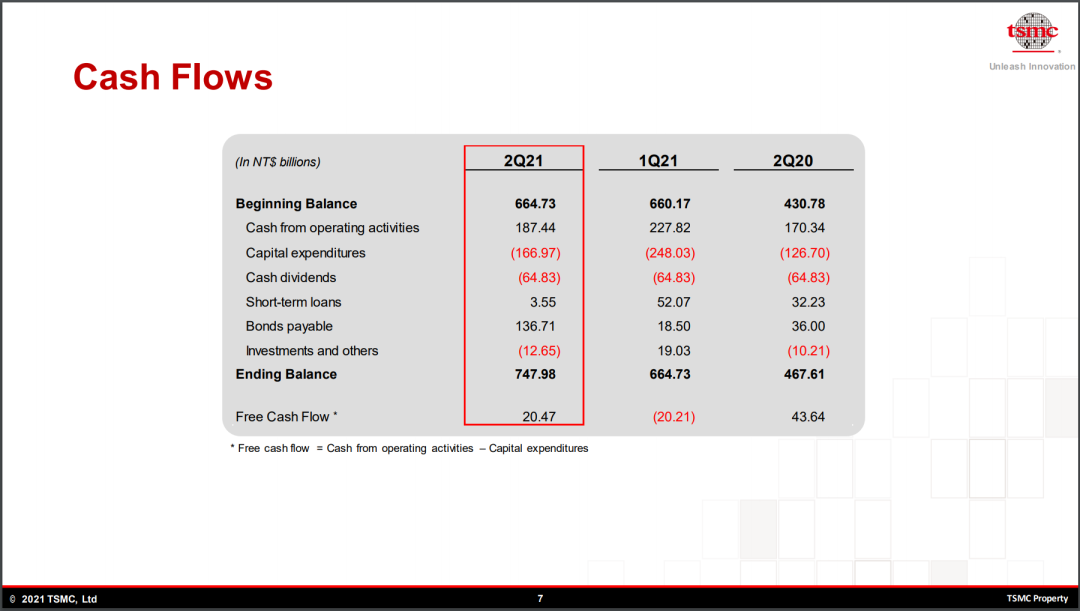

现金流和资本支出方面:Q2产生运营现金187亿新台币,资本支出花费167亿,并分配650亿用于2020Q3的现金股利。短期贷款增加40亿,应付债券增加1370亿新台币。总的来说,公司现金余额在季末增加830亿新台币,达到7480亿。以美元计,Q2资本支出总额为69.7亿美元。

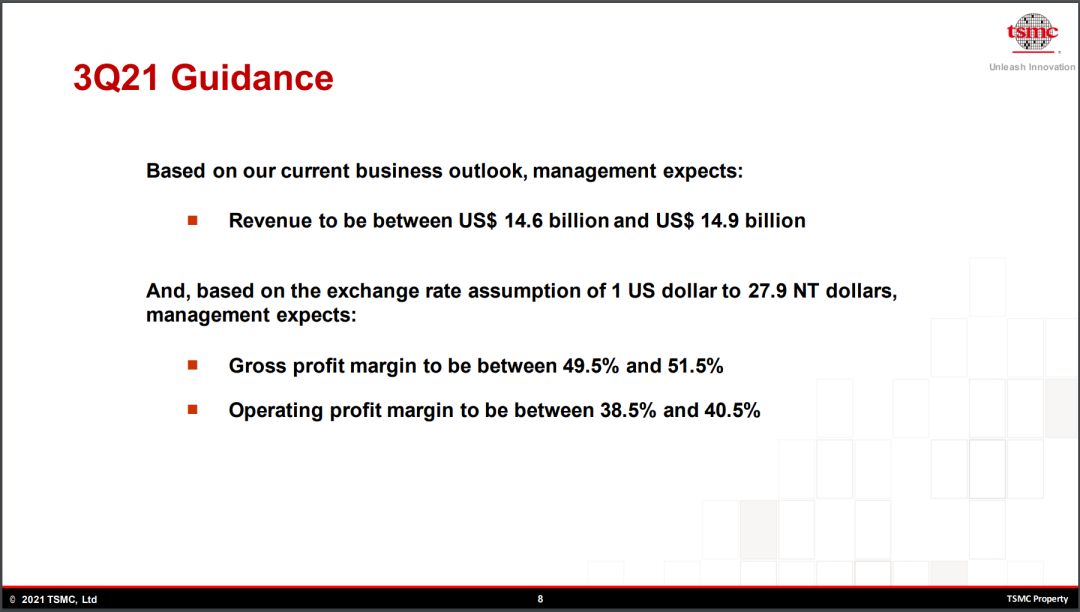

Q3指导:Q3收入区间为146-149亿美元,意味着11%的中位环比增长。基于1美元兑27.9的汇率假设,预计毛利率在49.5%-51.5%之间,营业利润率在38.5%-40.5%之间。

近期需求与库存:我们预计我们fabless客户的整体库存将超过21Q2的水平。鉴于疫情导致供应链中断以及地缘政治紧张带来的不确定性,行业持续需要确保供应安全,我们预计我们的客户和供应链将在下半年逐步准备高于历史季节性水平的库存。

盈利方面:Q2的50%的毛利率略低于我们指导的中点,主要是由于不利的外汇汇率。我们3个月前提供的毛利率指引是基于1美元兑28.4新台币的汇率假设,而实际第二季度汇率为1美元兑28.01新台币,这造成了约0.5个百分点的差异。如果汇率维持在1美元兑28.4新台币,我们Q2毛利率将是50.5%。基于1美元兑27.9新台币的汇率假设,我们刚刚引导21Q3毛利率按顺序增加0.5个百分点至中点50.5%,主要是由于较好的后道盈利能力。尽管折旧成本迅速上升,外汇汇率也不利,但我们能够在Q2和Q3将毛利率维持在50%以上。尽管在短期内需要更高的资本强度,因为我们正在加快我们的投资步伐,因为我们预计将出现强劲的增长,但我们也预计将继续获得类似的长期回报。

我们的长期财务目标保持不变。我们重申,长期毛利率超过50%是可以实现的,运营利润率在39%以上,净资产收益率在20%以上。

现金股利分配政策方面:台积电依然致力于每年和每季度的可持续现金分红。今年6月,TSMC的董事会批准了2021Q1每股2.75新台币现金股利的分配,将于2021年10月进行分配。因此,台积电股东将在2021年获得每股10.25新台币的现金分红。这也意味着,股东将获得至少每股11新台币的现金股息,预计2022年每季度现金股息将至少为每股2.75新台币。

长期成长与投资计划(C.C. Wei,CEO)

我们正在见证潜在的半导体需求的结构性增长,因为5G和HPC相关应用的长期大趋势预计将推动计算能力的大规模增长和对节能计算的更大需求,这就会需要前沿技术。COVID-19也从根本上加速了数字化转型,让半导体更加必不可少。凭借我们领先的技术、卓越的制造和客户的信任,我们完全有能力以差异化的技术抓住有利的行业大趋势的结构性增长。

我们预计,从2020年-2025年,以美元计,我们收入复合年增长率将接近10%-15%。近期,我们持续观察到供应的短期失衡,以及长期需求的结构性增长。虽然短期的不平衡可能会持续,也可能不会持续,但我们预计我们的产能将会在全年保持紧张,并持续到2022年,这是由我们行业领先的先进和特殊技术的强劲需求推动的。

对于2021全年,我们预测除存储器外的整个半导体市场将增长17%,而制造部分的增长预计为20%。我们现在有信心今年TSMC可以超越代工行业增速,实现20%的增长(以美元计)。

为解决长期市场需求的结构性增长,TSMC正与客户密切合作规划我们的产能,并投资于前沿特殊工艺,以支持客户的需求。我们的资本决策基于4个原则:技术领先、灵活和响应制造、保持客户信任和赚取适当回报。为了确保适当的投资回报,定价和成本很重要。台积电的定价策略是战略性的,而不是投机取巧。与此同时,我们面临制造成本的挑战:因为先进节点的工艺复杂性增加,而成熟节点的新投资下,我们的全球制造足迹扩大,材料和基本商品成本也在上升。因此,我们坚定我们的晶圆定价。我们将继续与客户紧密合作,提供我们的价值。我们也将继续努力与我们的供应商沟通追求成本改善。通过采取这些行动,我们相信我们可以继续获得适当的回报,使我们能够支持客户的增长,并为我们的股东提供长期的盈利增长。

汽车方面:台积电在整个今年上半年都在积极采取措施,我们将在下半年继续这样做,以解决汽车客户的芯片供应挑战。汽车供应链以其自身的库存管理复杂而闻名。

从芯片生产到汽车生产,需要至少6个月的时间才能到达汽车主机厂,中间还有几层供应商。然而,我们与其他客户积极合作,重新配置我们的硅片产能,以支持全球汽车行业。今年上半年,我们汽车半导体产品的关键部件之一MCU的产量比 2020 年上半年增加了约30%。全年,我们预计MCU的产量将比2020年水平增加近60%,这也意味着比 2018年大流行前水平增加约30%。通过采取这些行动,我们预计半导体的汽车零部件短缺将大大改善。

N5和N4方面:台积电的N5是代工行业最先进的解决方案,拥有最好的PPA。N5已经进入批量生产的第二年,产量也已步入正轨。N5需求持续强劲,受智能手机和HPC应用驱动,我们预计2021年N5将贡献约20%的硅片收入。为进一步提高我们5nm系列的性能,我们引入了N4技术。N4风险生产将于本季度开始,2022年量产。因此,我们预计N5 系列的需求将在未来几年继续增长,主要由智能手机和HPC驱动。

N3方面:N3将是我们N5的另一个全面扩展,将使用FinFET晶体管结构,为我们的客户提供最佳的技术成熟度、性能和成本。我们的N3技术发展正步入正轨,进展良好。我们已经开发了一个完整的平台支持N3的HPC和智能手机应用。我们继续看到高水平的客户参与在N3中,且与N5相比拥有更多的新tape out。N3计划2021年进行风险生产,2022年下半年开始量产。我们的3nm技术在PPA和晶体管技术中都是最先进。凭借我们的技术领导力和强大的客户需求,我们有信心N5和N3都将是大型和持久的节点,并成为我们长期增长的重要动力。

全球产能足迹(Mark Liu, Chairman):

台积电的使命是成为全球逻辑集成电路产业值得信赖的技术和能力提供商。台积电始终把我们的客户当作合作伙伴。我们不与顾客竞争,而是与客户一同成长。我们通过提供行业领先的技术、世界上最大的逻辑能力以及高效和高性价比的制造来获得我们的业务,同时保持与客户的信任关系。随着近年来对半导体基础设施安全需求的增加,我们正在扩大我们的全球制造足迹,以保持和增强我们的竞争优势,并在新的地缘政治环境中更好地为客户服务。

在中国台湾,我们正在台南科技园建设 N5 和 N3 的产能。由于客户需求强劲,我们已计划在中国台湾北部,中部和南部科学园区进一步扩大/计划扩大产能。中国台湾将继续作为研发中心和基地。

在美国,我们先进的12英寸晶圆厂在亚利桑那州进展顺利,我们正在快速学习,以优化美国工厂的运营效率。美国雇佣的第一批工程师于4月底抵达中国台湾接受5nm技术的培训。工厂的建设已经开始,设备将于2022年下半年搬进。第一阶段每月生产2万片5纳米技术的晶片,将于24Q1开始。届时,我们的5纳米系列仍将是美国市场上最先进的量产生产技术。我们的客户欢迎我们在美国建设产能,并承诺他们的大力支持。因此,我们不排除第二阶段扩建的可能性,以满足我们客户的强劲需求。

在中国,我们在南京的晶圆厂建设已经在2017年完成,现在每月2.5万片16nm产能。我们正在进一步扩大南京的28nm产能,将从2022年下半年开始批量生产,到2023 年中期达到每月4万片产能。从长远来看,我们预测28nm将是我们的嵌入式存储器应用的关键点,我们对28nm的结构需求将得到多种专业技术的大力支持。

我们的全球制造业扩张战略基于客户需求、商业机会、运营效率和成本经济考虑。虽然海外晶圆厂最初的成本无法与我们在中国台湾的制造业务相匹配,但我们将与政府合作,尽量减少成本差距,以确保我们开始时有一个公平的竞争环境。我们正在与我们的客户密切合作,以坚定我们的晶圆定价,以反映成本的增加,并确保我们获得适当的回报。我们将努力提高我们的运营和服务能力,优化我们在海外的效率,继续为我们的客户提供高效率和高成本效益的制造技术领先地位。通过采取这些措施,我们相信,扩大我们的全球制造足迹将使我们能够接触到全球人才,更好地服务我们的客户的需求,从我们的投资获得适当的回报,并为我们的股东提供长期的盈利增长。

Q&A:

Q:目前市场供需怎么样,预期什么时候会达到平衡?高库存情况会持续多久?

A: 目前市场产能紧张,一是长期需求的结构性增长,二是疫情和政治紧张导致的短期供应链不确定性。我们不排除未来出现库存修正的可能性,但我们的观点还是今年全年产能都会比较紧张,情况会持续到2022年。即使出现修正,波动也比低迷时期小,因为潜在的结构性大趋势是5G和HPC。

Q:5nm和3nm晶体管的价格趋势?客户在看技术时如何评估?

A:公司一直在跟客户密切合作,并在材料创新、晶体管结构、3D等方面持续研究,从而为客户提供更好的产品,以及确保系统性能和电源效率。

Q:5nm技术对公司未来盈利的影响?

A:今年5nm的收入贡献会比去年高,预计今年利润稀释2%-3%。我们预计7到8个季度内,N5利润率能达到公司平均利润水平。2022年情况还不好说。公司50%的长期利润水平是可以达到的。

Q:关于供应链,行业内越来越多客户倾向于签长期合同,是否会成为新常态,是否会给整个行业带来更大的利润池?

A:公司致力于满足客户需求,具体条款无法细说。但我们正跟客户密切合作,以不同方式确保承诺。我们基于长期市场需求来规划产能,并相信利润率和盈利能力可以保持。

Q:公司汽车去年收入不到20亿美元,但汽车行业TAM为400亿美元,未来几年,汽车半导体行业代工市场怎么样?

A:2020年公司汽车部分收入略低于20亿,我们对这一领域长期需求保持乐观态度,因为汽车硅含量增加非常重要。关于公司具体目标,还难以预测。

Q:HPC收入贡献越来越显著,尤其是3nm部分,对于其他IDM的扩产,公司会如何应对,以及如何进行产能分配?

A:我们公平地对待每一个客户,与他们开展合作,公司产能分配还是会依据市场的长期需求和行业潜力来分配。

Q:公司后道工艺Q3盈利改善,是否是真的?长期来看,3D IC是否会稀释公司盈利?

A:下半年毛利率通常较高,因此受季节性因素影响,预计Q3后道工艺毛利将会有所改善。长期看,利润将还会继续改善,虽然不及硅片毛利率高,但它的资本密集度相对较低,所以整体回报是令人满意的。公司预计2021年后道和服务业务占比8%左右,未来5年,增长预计将略高于公司平均水平。

Q:28nm等成熟制程需求旺盛,公司是否考虑增加产能?

A:我们成熟节点的策略是跟客户紧密合作,开发专业技术解决方案,不是用数字描述的。事实上,我们在28nm专业技术处于领先地位,我们可以满足他们的需求,并为他们创造差异化的长期价值。我们预计28nm的结构性需求仍会持续,只要经济合理,客户承诺得到保证,就会逐案进行建设。

Q:美国晶圆厂22H2下半年装设备,24Q1投产,时间比较长?

A:由于这是一个新的环境,所以筹备时间比较长,但公司会尽可能压缩时间表的。

Q:日本3D IC研发中心各公司承担什么角色?是否会在日本设立封装和晶圆厂?

A:超过20多家公司加入了日本的3D IC研发中心项目。公司负责技术层面所有合作伙伴的整合,包括材料和软件等。关于封装厂和晶圆厂,我们不排除任何可能,但我们现在还处于尽调阶段。

Q:是否有计划在多地进一步扩张成熟制程,这对未来几年资本支出的影响?

A:目前有几个项目正在计划中,我们不排除在日本设厂的可能性。事实上C. C. Wei刚刚说了,我们正准备在日本设立一个专业技术厂,正在进行尽调。但具体的决定还太早不方便透露,因为最终的决定还将取决于我们客户的需要、运营效率评估和成本经济性评估。我们没有将那些计划纳入1千亿美元的资本支出预算中。

Q:12 nm与16 nm现在仍然供不及需,是否有计划扩展这部分产能?

A:这部分属于台积电的成熟工艺,我们会基于客户的需求,同时综合经济因素来扩张这部分产能。所以如果所有因素都是积极的,那么我们会考虑扩张这部分产能以满足客户的需要。

Q:是否还有成熟制程产能的扩张计划?如果有,会对未来2年资本支出有何影响?

A:一些计划已经在进行了。我们不排除在日本扩充的可能性,刚才C. C. Wei也说了,我们正在对日本的一个工厂进行尽职调查,现在还太早不方便透露,因为最终计划还将取决于客户需求、经营效益评估和成本评估。我们还没有将这些计划纳入1千亿美元的资本支出预算中。

Q:是否还有计划扩充12 nm与16 nm产能?

A:12nm、16nm是成熟制程,我们会看客户需求和并进行经济效益评估,如果是积极的,我们会考虑扩产来满足客户需求。

Q:公司讲毛利率长期规划是50%,但外汇以及5纳米制程影响稀释了部分利率,且公司过去12个月的毛利率都在下降,请问公司50%的毛利率目标是否合适?

A:短期来看,我们一直面临外汇和5nm的阻力。去年,美元兑新台币平均是29.43;今年到现在28左右,这导致了毛利率大概2个点的不同。如果按去年汇率,我们今年Q2的毛利率大概52%。即使考虑N5这些负面影响,我们Q3毛利率仍然能保持50%。

长期来看,公司投资是为了未来业务的增长。先进节点研究对成本的挑战越来越大,我们也在与客户密切沟通来稳定我们晶圆的定价,同时与供应商密切合作,以实现成本改善。所以,我们认为50%的目标是可实现的。

Q:中国市场贡献已经从Q1的6%上升到11%,驱动因素是什么?长期来看,是否可持续?

Q:Q1中国市场增长主要驱动来自HPC。中国是一个巨大的且快速成长的市场,我们在中国有庞大的客户群,我们会与他们一起扩大我们的商业版图。我们认为中国各细分市场的规模还将继续增长,包括智能手机、HPC、IOT以及汽车。

Q:先进制程应用的主要驱动是什么?传统来自智能手机,但是HPC也越发重要,所以对于N3,HPC是否会扮演重要角色,以及HPC是否会是最初、或最主要的应用场景?

A:21年手机份额还是最大,但是你说的是正确的,HPC未来也会扮演非常重要的角色,且会越来越重要。HPC将会是公司未来5年最大的营收驱动力,所以对于N3节点,除智能手机以外,我们确实认为其HPC也会越来越重要。

Q:公司计划在亚利桑那建5nm晶圆厂,近期是否会再考虑在亚利桑那建立3D IC厂?

A:我们会持续进行评估,但目前还没有在亚利桑那设立3D IC厂的计划。

Q:5nm和7nm过去几年都从年中开始增产,但3nm会在22年下半年增产,原因是什么?

A:与5nm和7nm相比,3 nm确实有3-4个月的延迟,事实上,3nm工艺无论在客户产品设计还是加工工艺上都很复杂。我们也在与客户密切沟通以最好地满足他们的需求,所以最终决定22年下半年往上推。

Q:汽车IDM公司将于21年下半年开始扩产,那么到21年Q4乃至22年,公司是否会担心汽车客户会急剧地减单?

A:不会,我们没有这样的担心。我们提供技术都是与客户密切合作的,在一些技术领域,尤其是55nm、40nm和28nm产品上,它们都需要TSMC的支持,所以需求会继续增长。我们不担心订单需求减少,对订单我们很乐观。而且目前供应很紧张,并且这种会持续到2022年。

Q:台积电吸引全球人才的战略?公司是否会考虑中国台湾以外的董事会成员?

A:我们在中国台湾、美国都一直在倡导人才培养。现在,大家都认为半导体是重要的经济驱动力。在中国台湾,我们呼吁政府中国台湾主要大学设立高端技术研究学院。在美国,拜登总统同样提到了通过投入大量研发资金培养半导体人才。

董事会方面,这次股东大会,我们会提名MIT校长Refael Reif加入董事会。这是我们公司治理的一大进步,特别是在人才发展方面。我们也会继续盼望有丰富知识和经验的人才加入董事会,不管国籍。

Q:展望未来三年资本支出,亚利桑那工厂具体投资金额?

A:总投资金额120亿美元,未来三年80亿美元。

Q:4%的汽车业务主要用到哪些制程?

A:汽车MCU占比最大,主要用到55-40和28 nm。目前主要需求还是55和40nm,未来2-3年可能会发展到28nm。

本文选编自“半导体风向标”,作者:陈杭,智通财经编辑:张金亮。