2021年年初在“游戏驿站”风波中挣足了风头的“散户大本营”美国互联网券商平台Robinhood(HOOD.US),使投资变得前所未有地容易。其“游戏化“及零佣金的交易模式使即便是毫无经验的金融小白都能快速上手。然而,有反对声音指出,这样的商业模式背后不无风险。CB Insights 近日发表研报,分析Robinhood是如何凭一己之力改变了在线券商的运作模式。

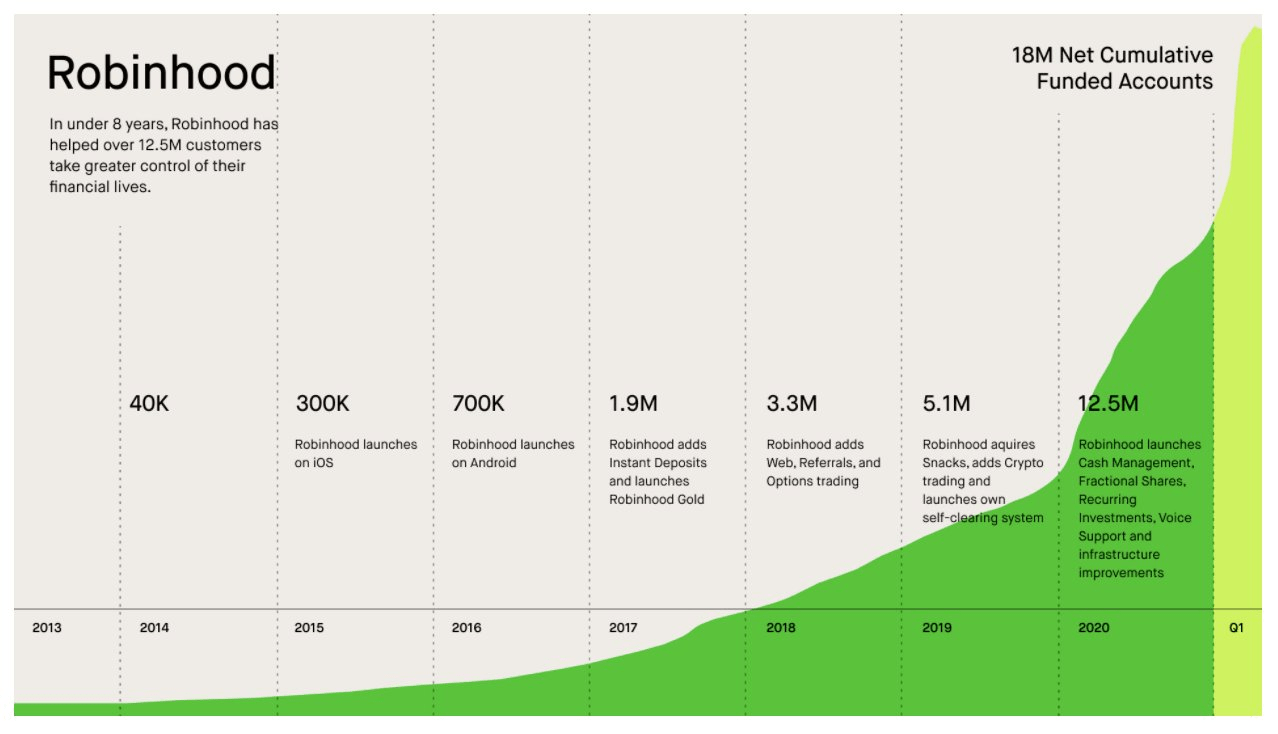

Robinhood将上市时的估值定为至少400亿美元。自2013年推出以来,Robinhood已向首次投资者发出了几百万张免费入场券,大量个人交易的微薄利润积沙成塔构成了其大部分收入。 其最近提交的S-1文件显示,Robinhood在2020年实现了730万美元的利润,远好于前一年的1.07亿美元净亏损。

“游戏化”的投资软件是如何运作的?

Robinhood的主要收入来源,是用“免费“股票及免佣金等激励模式吸引大量用户进行交易,并通过订单流付款(PFOF)的方式从这些大规模交易中获利。

此前,门槛极高、复杂且费时的传统投资将大多散户拦在了门外。

在Robinhood之前,交易活动中往往由经济商充当中间人,代表客户促成交易。经纪商通常分为折扣和全方位服务。折扣经纪商通常是在线经纪商的代名词,他们不为客户提供市场分析或投资建议服务,收取较少的佣金。全方位服务经纪商提供更广泛的服务,收取的佣金也较为高昂。选择经纪商需要人们对市场有一定的了解,且交易成本通常会在8-10美元之间,所以直到今天,投资对许多人来说依然是遥不可及的。

转机出现在2008年金融危机之后。互联网券商平台开始崭露头角,为客户提供一种新的、低成本的投资方式。2013年出现的Robinhood就降低了曾经普遍存在的投资门槛。除了免佣金外,也没有最低账户要求,并且允许用户零碎地交易股份——公司单一股份的一部分。如此,即便用户无法承担如苹果等高绩效股票的一整只股份,也可以进行该股票的交易。

时至如今,Robinhood已经拥有了超过1800万个资金账户。

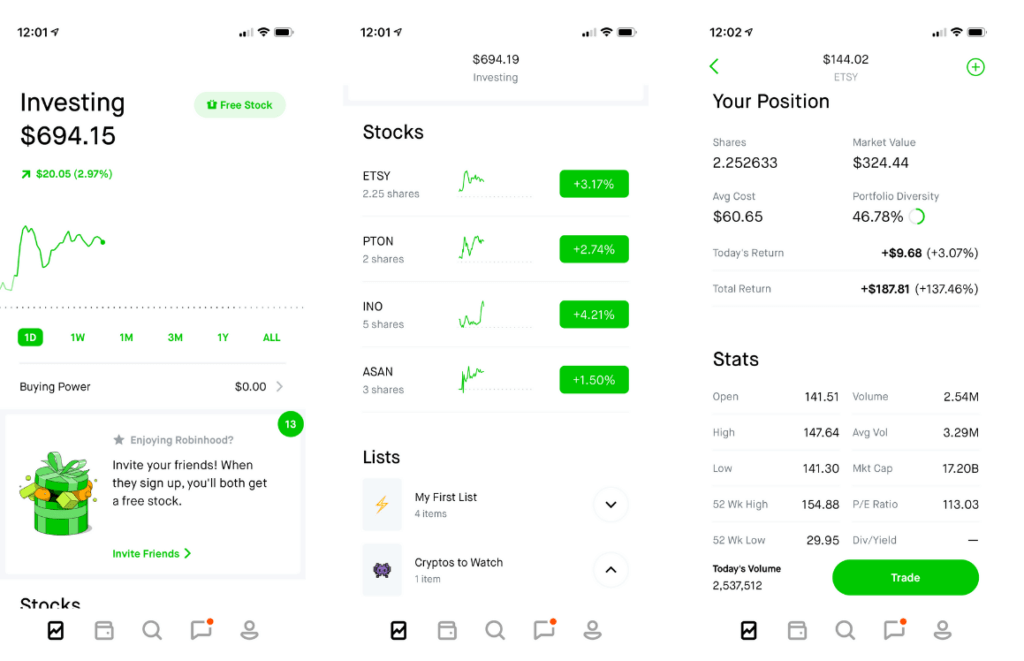

Robinhood与大多数在线券商平台最大的区别在于:只向用户提供最相关的信息,力求降低投资判断的复杂性;以各种奖励机制激励用户频繁使用。

与其向用户展示专业详细的数据使用户们感到手足无措,Robinhood选择尽可能地简化所有信息,将信息以最简单的方式呈现。

当然,简化信息只是Robinhood财富密码中的其中一环。当用户开始与应用程序交互,就会像玩游戏一样,可以通过完成各种“任务”来获得“奖励”。比如,新账户将免费获得随机一家公司的单一股票,有98%的机会获得价值在2.50-10美元之间的股票。虽然机会渺茫,但甚至可能获得苹果或特斯拉等公司的股票。就像游戏里的新手教程一样,Robinhood积极向用户提供短期奖励及引导信息。

因此,也不乏反对声音指责Robinhood将投资过度“游戏化”,瞄准缺乏经验的投资者并以具成瘾性的机制掩盖了市场风险。其分析指出,这些极具游戏风格的元素设计,叠加疫情时期的封锁,使Robinhood在2020年的第一季度获得了300万的新用户。“股神”沃伦•巴菲特也曾评价该应用程序为“赌场集团”。

竞争对手:老牌券商和数字经济公司

Robinhood的主要竞争对手为采用了其无佣金交易主张的传统零售经纪商。2019年10月开始,Charles Schwab, E-Trade 和TD Ameritrade 皆宣布,不再对ETF、期权和股票交易征收佣金。

彼时许多分析师认为,模仿初创公司不稳定的商业模式是一个重大失误,并断定Robinhood对主要零售经纪公司的业务不会过程任何威胁。然而现在零费用交易已经被认为是常态,并且随着Robinhood的发展态势,即便是老牌经纪公司也被迫采取越来越多的防御性立场。

除老牌零售经纪公司以外,Robinhood面对的竞争对手还有许多针对B2C(企业对消费者)领域开展业务的数字经纪公司。例如2018年推出的Robinhood Crypto,就直接与Coinbase等加密货币经纪公司竞争。

不过,大部分新兴的数字经纪商还是更青睐于提供更主流的金融服务。传统经纪商相对而言也缺乏追求低价值首次投资者的动力。而尽管近年来其他金融科技SZ.399699初创公司也有强劲的用户增长,但仍然落后于Robinhood。

财富密码大揭秘之收入来源

Robinhood大部分收入实际来源于向高频交易公司出售支付订单流(PFOF)。尽管这种做法非常常见,但也备受争议。在用户下达了交易订单后,这些订单将会出售给真正执行交易的做市商,而做市商可以在执行交易过程中通过买卖价差获利。由于这种做法可能不符合交易者的最佳利益,2020年12月美国证券交易委员会(SEC)指控该公司误导客户,罚款6500万美元。

净利息收入是Robinhood的第二大收入来源——从证券借贷和保证金贷款中赚取的收入,占其2021年净收入的12%。

由于Robinhood的商业模式取决于大规模、低利润的交易,经济高效的客户获取是至关重要的关键。分析指出,该公司似乎能将客户获取成本(CAC)保持在较低的水平。并且从增长角度来看,其主要年轻用户群很有前景。尽管这些账户的生命周期价值(LTV)可能低于大型、成熟的零售经纪公司,但这些用户可以被打包到相邻产品中为公司带来额外收入。

一分钱一分货

在短短不到十年的时间里,Robinhood彻底颠覆了一个新手不友好的传统行业。尽管Robinhood所面对的用户可能与老牌券商的并不冲突,但在吸取新用户的问题上仍然面临挑战。诚然公司拥有强劲的用户增长,但其用户的价值意味着竞争对手所管理的资产远比自己的多得多。因此,在种种风险和法律问题面前,公司必须努力提高用户账户的价值,以证明其目标估值的合理。

本文选编自“JT²智管有方”;智通财经编辑:庄礼佳。