本文由香港资深投资人“江恩小龙刘君明”供稿,文中观点不代表智通财经观点。

今年6月,美国散户净买入约280亿美元的股票和股票类基金,创下自2014以来的月度流入新高。华尔街日报援引金融服务公司JPM Securities称,今年美股市场仅上半年就开设了超过1000万的新证券账户,超过去年全年。令我想起非理性繁荣。

我曾经写过一篇文章提及“2021年股市及朱格拉十年周期”,当时利用朱格拉周期分析了过去几个十年周期中的股市表现,例如1981年股市上到高峰之后下跌, 2000年的科网股泡沫及2011年量宽后令到股市上升至高峰后泡沫爆破下跌。

而这问题令我想起2000年那一年曾经出版一本书名为《非理性繁荣》(Irrational Exuberance),作者是罗伯特·J·席勒(Robert J. Shiller)(2013年诺贝尔经济学奖获得者)。

1996年12月,美联储主席艾伦·格林斯潘(Alan Greenspan)在华盛顿发表了一次例行演讲,他用了一个新词——“非理性繁荣”,来形容股票投资客的行为。

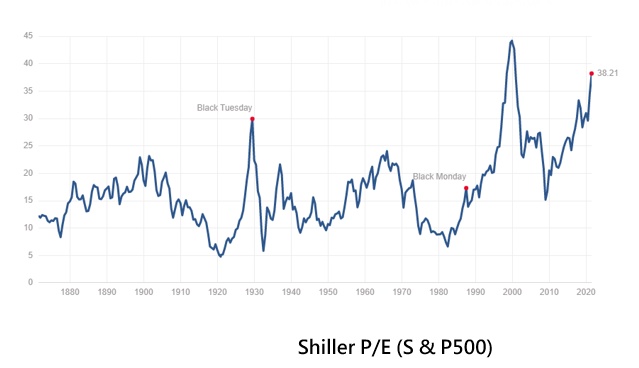

后来罗伯特·J·席勒(Robert J. Shiller)以此出版了书,在书中他预言美国的股市正处在“非理性繁荣”的高点,股价很可能会出现拐点。在《非理性繁荣》一书中,他画出了自1860年以来,美国股市的市盈率曲线图,发现在140年的历史上,出现过1901年、1929年和1966年三个峰值点,而历史的事实是,它们都成为了大股灾的前奏时刻。这个是Shiller P/E,或者周期性调整市盈率(Cyclically adjusted price-to-earnings ratio)。

那历史上的股灾的Shiller P/E是多少:

1929年:美国经历著名的大萧条,当时Shiller P/E是30倍。

1987年这个事件是指1987年10月19日星期一的股灾,当时标普500指数的Shiller P/E是17倍。

1999年:互联网泡沫Shiller P/E是高达43倍。

而今天将是Shiller P/E: 38.21

而这一波散户并不执着热衷于个股及看业绩,相反一些名不经传及不具基本面的股票如GME(GME.US)、狗狗币、AMC(AMC.US)皆是不同时期的购买目标。

如果我利用江恩理论及经济周期理论分析,例如朱格拉十年周期或七年的周期分析,美股或者在今年2021年八月或者明年初将会有一波压力。至于美股会否这一次如罗伯特·J·席勒描绘的非理性繁荣,相信即使未也不远。

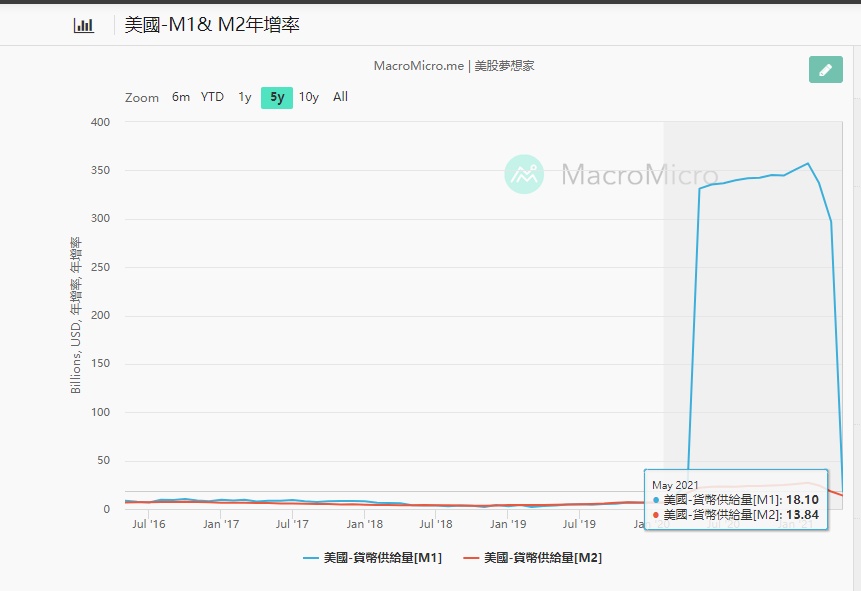

同时这波的上升主因是美国上年疫情后的量宽政策所引致,未来我们必需关注美国的货币政策的转向。决定货币政策松紧的主要指标,应该是货币供应增长。当货币供应加速时,投机性更强,而当货币供应减速时,投机资产就会首先遭遇打击。在此要观察的M1或M2。

数据显示,全球所有央行资产负债表扩张以及M1和M2增长已都出现了明显放缓。如美国的M1及M2增速已经狂跌,这也许对于未来央行的政策有一定的隐喻。

本文选编自“赢在转势前”,作者:江恩小龙刘君明;智通财经编辑:庄礼佳。

文中观点不代免责声明:智通财经网发布此文目的在于传递更多信息,不代表本网的观点和立场。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。表智通财经观点。