7月6日消息,美股新一轮财报季即将拉开帷幕,打头阵的依然是投资者熟悉的银行股。在经济复苏和加息时间表提前两大利好之风推动下,银行股业绩能乘势而起吗?

(其中,高盛、摩根大通、富国银行将于7月13日美股盘前发布财报,花旗将于7月14日美股盘前发布财报,摩根士丹利将于7月15日美股盘前发布财报。)

一季度业绩回顾

总体来看,一季度大型银行股业绩表现均比较亮眼,且超出市场预期。主要原因在于两个方面,其一,交易和投行收入大增,这点除富国银行外,其他四家银行股都比较明显。其二,信贷损失拨备释放对利润的提振,典型的如花旗(C.US)和摩根大通(JPM.US)和富国银行(WFC.US)。

一季度业绩表现最好的当属高盛(GS.US),主要原因是前面我们提到过的投行和交易收入大增。其中,投行营收37.71亿美元,同比增长73%;全球交易收入75.8亿美元,同比增长47%。其中,股票销售和交易同比大增68%至36.9亿美元;而固收、外汇和大宗商品类(FICC)营收同比增长31%至38.9亿美元。

虽然摩根士丹利(MS.US)增速不及高盛,但其业绩增长也呈很强的爆发性。与高盛相同的是,其业绩增长也主要由投行和股票交易收入驱动。一季度业绩显示,摩根士丹利营收157.2亿美元,同比增长65%。营收增长的主要来源于三部分,其中投行业务营收26.13亿美元,同比增长128.41%;股票交易收入15.02亿美元,同比增长347.02%,还有就是财富管理业务营收60亿美元,同比增加46.34%。

相比之下,摩根大通和富国银行的营收增速只能说是中规中矩,虽然花旗营收同比出现下滑,但也超出了市场的预期。三家银行很明显的特征是,净利润的表现令市场大为震惊,主要原因,就是此前提到的信贷损失释放。

一季报显示,摩根大通和富国银行一季度营收分别为331亿和181亿美元,同比分别增长14%和2%,而两家公司的净利润分别为143亿美元和47亿美元,同比分别大涨近400%和626%。再来看花旗银行,花旗一季度营收同比下滑7%至193亿美元,但净利润同比增长216%至79亿美元。

摩根大通净利润大增的主要原因是信贷损失拨备释放了52亿美元,占当季度净利润的36%,而去年同期信贷损失拨备增加了68亿美元。如果扣除贷款损失准备金释放对公司季度利润的提振,公司季度每股盈利将低于3美元,不及市场预期。

富国银行释放了约16亿美元的信贷损失准备,占当期利润的34%,去年同期新增约31亿美元的信贷损失准备。

花旗的情况也类似。花旗一季度营收下滑的原因是全球消费者银行、机构客户业务和企业及其他三个部门均出现不同程度的下滑。其中,表现最亮眼的业务是投行和股票交易营收,二者均创记录。其中,投行业务收入猛增46%至19.7亿美元,股票交易收入同比增长26%至14.8亿美元。也是花旗内部同比增速最快的业务。

营收整体下滑,净利润却实现大幅增长的‘秘密武器’也是信贷损失拨备,财报显示,一季度花旗信贷损失拨备释放了38.5亿美元,占当期利润的49%,去年同期新增信贷损失拨备约约49亿美元。

二季度哪些因素值得关注

1、投行和交易收入高增长能否继续?

如前分析,一季度银行业绩大增的一个原因是投行和交易收入的大增,这个因素在二季度会回落吗?

首先来看下投行业务。市场分析认为,一季度席卷美股的SPAC浪潮是提振投行业务的主要因素,考虑到最近监管环境的变化,这部分强劲表现将很难在二季度延续。

其次是交易收入。近日,摩根大通CEO杰米·戴蒙和摩根士丹利CEO詹姆斯·戈尔曼表示,交易收入在经历了极其强劲的增长后最终会放缓。

2、通胀数据爆表,美联储加速收紧流动性会否带动银行股业绩大幅增长?

银行股中,摩根大通、富国银行和花旗利息相关的营收占比达到一定规模,因此对利率也相对敏感。一季度,三家银行的利息收入都是减少的。其中,摩根大通利息收入同比下滑11%至130亿美元,占总营收的39%;富国银行利息收入同比下滑22%至88亿美元,占总营收的49%。花旗一季度利息相关的收入为75.2亿美元,占总营收的40%。收入下滑的主要原因是,美联储维持货币宽松,利率长期处于较低水平。

随着经济逐渐恢复,通胀数据连续走高。通胀上行引发加息预期,息差扩大将会提升银行盈利能力。在通胀持续走高阶段,货币政策宽松程度将会逐渐收敛,同时十年期国债利率水平将会提高。目前1月PPI同比由负转正,十年期国债利率持续提升,加息预期有所提升,后续银行息差走扩的可能性正在增强,预计2021年银行盈利能力将会提升。

3、信贷损失拨备是否还有释放空间?

二季度需要关心的另一个问题是,银行信贷损失拨备是否还有释放空间?我们以花旗为例给大家做参考。花旗大幅调高信贷损失拨备是在2020年的一季度和二季度,其中,一季度增加了49亿美元,二季度增加56亿美元,共计增加105亿美元。三季度基本回归常态新增3亿美元的信贷损失拨备。

从四季度开始,随着经济复苏,银行对企业还款能力重回乐观,连续两个季度释放信贷损失拨备(释放的信贷损失拨备可以理解为直接增加银行净利润),其中,一季度释放约15亿,二季度释放约39亿美元,连续两个季度释放约54亿美元,较此前新增的105亿美元仍有一定的释放空间。

换一个角度看,花旗的信贷损失准备金在一季度末为 216亿美元,占贷款总额的 3.29%,上年末为 204亿美元,占贷款总额的 2.84%。也可以推测,花旗信贷损失拨备仍有调整空间,但考虑到疫情之后企业还款能力可能受到影响,短期内这一比例并不一定能恢复至疫情之前。

需要看到的是,信贷损失拨备不过只是财务游戏,其短期对利润的提振并不能代表银行盈利能力的改观。

除了基本面的影响,银行股近日通过了美联储设定的最低风险水平测试,美联储对其支付股息和回购股票的临时限制也在6月30日到期。不排除这一利好和财报业绩叠加,给银行股带来一波行情。

长期看,银行股核心投资逻辑还是宏观经济。乐观如美联储,预计今年美国经济将增长7%。美联储6月初的褐皮书调查报告指出,从4月初到5月下旬,美国国民经济以温和的速度扩张,增速略高于前一个报告期。就业人口增幅相对稳定,随着新冠病毒传播继续放缓,食品服务业、酒店业和零售业的就业增长最为强劲。有数据显示,美国6月消费者信心上升至一年多前新冠肺炎疫情暴发以来的最高水平。这提高了人们对二季度经济强劲增长的预期。

不过,《财经》杂志最新撰文指出,当前美国的经济复苏势头很强劲,但动力中相当一部分来自激进的财政货币政策。疫情改善带来一轮强烈消费反弹,但是距离疫情前的水平仍有明显差距。随着财政刺激和企业重新开工对消费的拉动最终消退,以及加息前景越来越明确化,美国消费增长的可持续性将会面临考验。

交银国际首席经济学家洪灏近日在接受第一财经采访时表示,美国正在经受通胀和经济换挡的双重考验。从资金面看,美联储即便还在保持宽松的政策,但是边际来说是在收紧。无论国债收益率向上走还是向下走,都预示着下半年有一个风险事件。往上走可能意味着通胀没有控制好,往下走可能意味着经济换挡比大家预期要糟糕的多。

怎么看二季度银行股业绩表现?

高盛:二季度高盛营收120.44亿美元,调整后净利润33.42亿美元,调整后每股收益9.49美元。

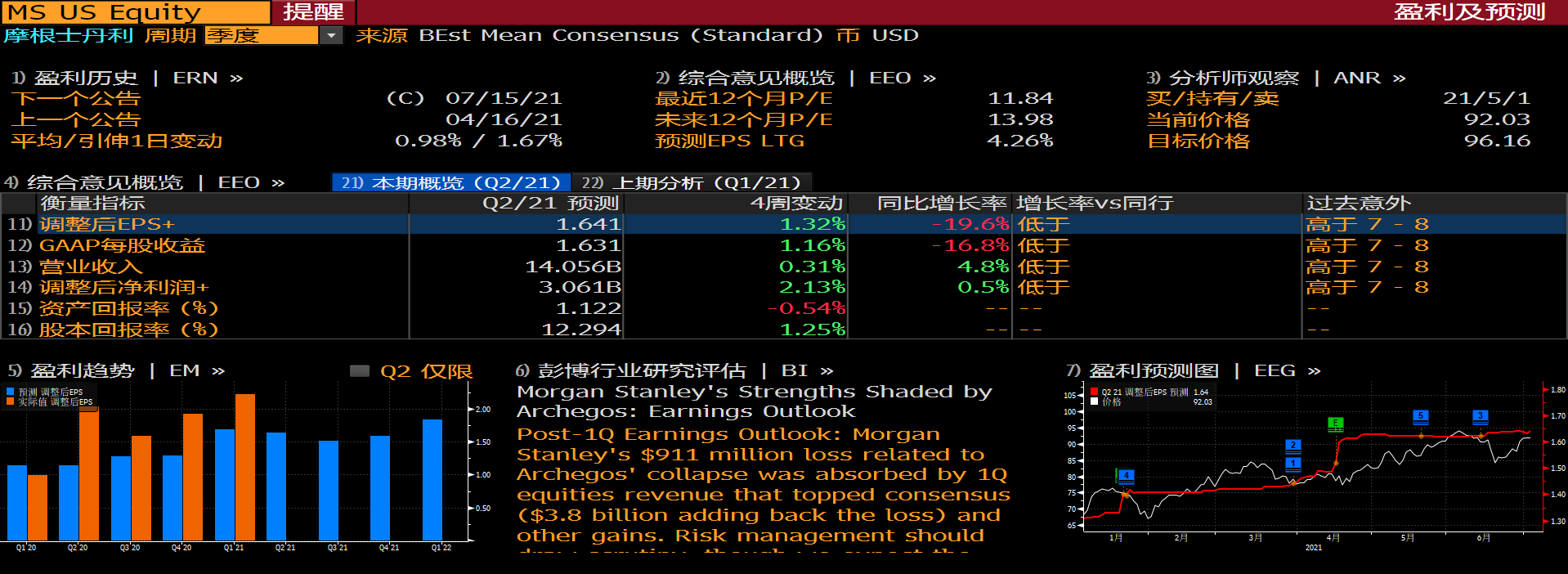

摩根士丹利:二季度摩根士丹利营收140.56亿美元,调整后净利润30.61亿美元,调整后每股收益1.64美元。

摩根大通:二季度摩根大通营收300.14亿美元,调整后净利润93.30亿美元,调整后每股收益3.03美元。

富国银行:二季度富国银行营收178.07亿美元,调整后净利润38.47亿美元,调整后每股收益0.93美元。

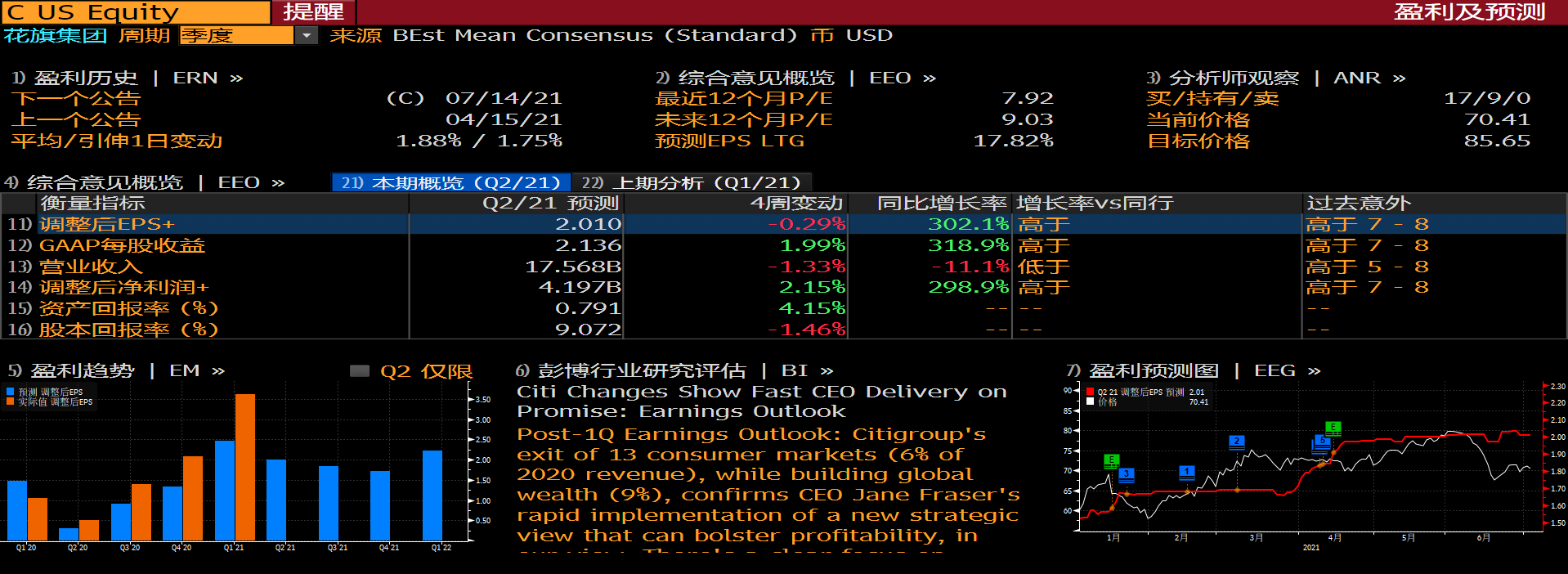

花旗:一致预期,二季度花旗营收175.68亿美元,调整后净利润41.97亿美元,调整后每股收益2.01美元。

高盛

摩根士丹利

摩根大通

富国银行

花旗

附:一季度银行股业绩明细

高盛:高盛第一季度净营收177亿美元,创历史新高,和去年同期的87.4亿美元相比,涨幅达102%,远高于市场预估的125.5亿美元。第一季度,高盛普通股股东净利润达到67.11亿美元,每股收益18.60美元,同比大增498%。

摩根士丹利:摩根士丹利第一季度净收入157.2亿美元,同比增长65%,高于预期的139.54亿美元;净利润为41.2亿美元,同比狂增142.6%,超出预期的40.4亿美元;每股收益2.19美元,超出市场预期的1.68美元,上年同期1.01美元。

摩根大通:摩根大通2021年第一季度营收331.2亿美元,同比增长14%,预期为305.2亿美元;净利润143亿美元,同比增长399%,环比增长18%;每股盈利4.5美元,市场预期盈利3.06美元,去年同期0.78美元。如果扣除贷款损失准备金释放对公司季度利润的提振,公司季度每股盈利将低于3美元,不及市场预期。

富国银行:富国银行2021年一季度营收180.63亿美元,去年同期177.17亿美元,市场预期为175.24亿美元;净利润47.42亿美元,去年同期6.53亿美元,远超预期的29.43亿美元;稀释后每股收益为1美分,其中已经包含了-0.73美元/股受到市场和经济状况影响建立的准备金与证券业务亏损,此外还包括了-0.06美元/股赎回K类优先股的影响。

花旗:花旗一季度营收193亿美元,同比下降7%,但好于市场预期的188亿美元;一季度净利润79亿美元,去年同期为25亿美元;每股收益3.62美元,同比大增242%,且好于分析师预期的2.60美元。

本文选编自“老虎资讯”,智通财经编辑:张金亮。